文|BT财经 Han

在新能源车的热潮下,上游锂业也开始风起云涌。全球最大的锂业公司天齐锂业赴港上市再曝新进展。

矿石提锂生产商中国天齐锂业本周宣布将在港交所上市,其募资规模预计将超过10亿美元,预计成为香港今年迄今为止规模最大的一笔IPO(首次公开募股)。

联交所官网6月19日披露,天齐锂业(002466.SZ)已经通过上市聆讯,摩根士丹利、中金公司、招银国际担任联席保荐人,上市进程再向前稳步推进。据彭博社报道,天齐锂业此次赴港IPO融资额可能高达10—12亿美元,有望成为港股今年IPO吸金之冠。

此前天齐锂业6月2日就公告称,公司收到证监会批复,被核准发行不超过约4.25亿股境外上市外资股。这意味着,天齐锂业已经扫清赴港主板上市的一切障碍。

有媒体观点称,在全球IPO低迷的情况下,天齐锂业无惧市场波动,将试探全球投资者对新能源公司股票的兴趣。但是回看天齐锂业的布局发展,仍令人觉得步步惊心。财务报表上,公司盈利情况大开大合,现金流量和资产负债情况暗潮涌动。背负着资金和债务压力的天齐锂业赴港上市或为“回血”。

事实真是如此吗?

天齐锂业的“极限操作”

天齐的锂业故事始于1992年,据公开资料,它在四川射洪建立了第一家碳酸锂工厂。2004年,创始人蒋卫平以天齐集团收购射洪锂业。2010年,天齐锂业(002466.SZ)登陆A股市场,在深圳上市。

公司最近几年迎来了高光时刻,通过一系列并购成为行业翘楚,与美国雅宝(NYSE: ALB)、智利矿业化工(NYSE: SQM)并称为全球三大锂业巨头。加上新能源、锂电池、储能等概念热炒,公司2021年股价一飞冲天,从2020年15.18元/股的最低点,上涨到2021年的最高点143.17元/股,涨幅近10倍。

天齐锂业所处的行业产业链很长,包括了从上游的矿石资源开采,到中游的化工产品加工,再蔓延到下游的锂电池和储能板块,甚至新能源车等消费终端。

天齐锂业处于产业链的哪一端呢?它是集上游锂资源储备、开发和中游锂化工产品加工为一体的行业巨头,公司的核心关键业务有两个,其一是硬岩型锂资源开发销售,其二是锂化工产品的生产销售。

锂资源在全世界的分布并不均匀:玻利维亚以900万吨的已探明储量排名第一,智利以750万吨紧随其后,阿根廷650万吨位列第三,以上三者有“南美锂三角”之称。排在它们后面的,是美国和中国的550万吨和540万吨。

除了储量,我们再来看另外一个不容忽视的因素:成本。全球锂资源主要以盐湖卤水的形式集中在“南美锂三角”,那么这里的锂资源成本就一定比较低吗?答案还真不一定。这是因为同样是盐湖卤水,里面的锂含量(一般用镁锂比来衡量)却不尽相同,一些盐湖可能锂储量非常大,但杂质过多导致开发并不具备经济性。

相比盐湖卤水,矿石提锂在成本方面展现出了更好的稳定性。比如澳大利亚的锂资源储备只占有全球的3%,但却供应了全世界超过50%锂矿产量,加上该国提锂技术较为先进,因此一直掌握着锂辉矿的定价权。

从以上信息,藏着两个关键信息。其一,中国的锂资源开发企业如果想要做强,“出海”获取矿权至关重要;其二,在海外寻求优质的锂矿,是一门技术门槛比较高的事情。

这也就不难理解,天齐锂业为什么要在过去的十年间大手笔收购矿权。据BT财经不完全盘点,天齐锂业大致以2014年—2016年为分水岭,分别在国内和海外布局矿权。

先来看国内,2012年天齐锂业获得四川雅江县措拉锂辉石矿开采权,2014年通过收购西藏矿业持有的扎布耶锂业20%股权布局国内优质盐湖锂资源,2015年收购一家电池级碳酸锂生产工厂——江苏张家港生产基地。

再来看海外,2014年公司收购泰利森锂业51%股权,这家公司拥有西澳大利亚优质的固体锂辉石矿格林布什矿藏;2016年布局西澳大利亚奎纳纳全自动锂盐化工厂,该项目2018年实现一期建设;2018年,天齐锂业完成对智利化学矿业公司23.77%的A类股权的收购,这可是一笔浓墨重彩的大交易。

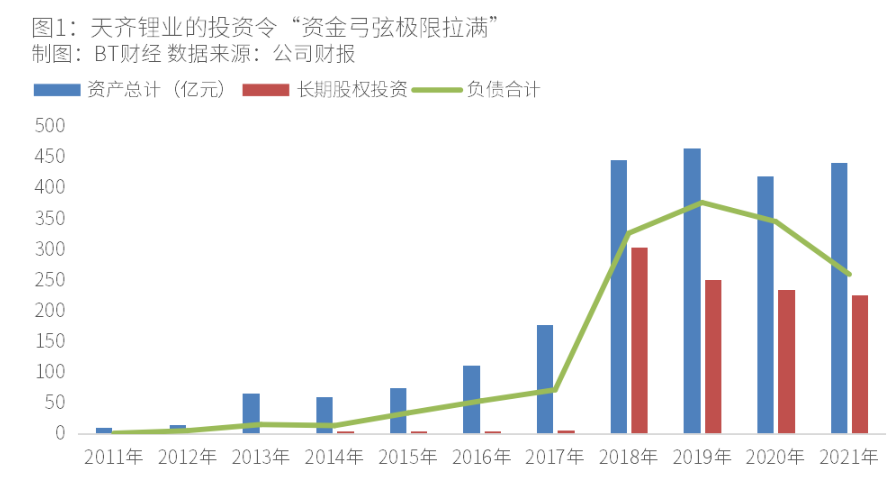

大手笔并购,自然给公司负债和现金带来了巨大压力,天齐锂业的“极限操作”让投资者为它捏了一把汗。尤其是2018年—2020年,公司的资产负债率分别录得73.26%、80.88%和82.32%,流动比率从2017年的3.11下降至0.88、0.29和0.11,可谓“资金弓弦极限拉满”,指标表现明显弱于其他A股同业公司。

就在市场担忧天齐锂业的资金情况时,2021年转机到来了。当年公司通过引入IGO战略投资者后,新增14亿美元现金流入,并用这笔资金偿还并购智利化学矿业公司带来的银团贷款及项目建设费用。据测算,IGO后天齐锂业剩余并购银团贷款仍有18.84亿美元,其中将于2022年底偿还6.84亿美元、2024年底需偿还12亿美元,总体来看偿债压力得以缓和。

有机构如浙商证券认为这意味着天齐锂业债务压力和盈利状况出现底部反转,加上公司在西澳大利亚的奎纳纳项目有序推进,有望进一步释放产能,这在锂行业供不应求的大背景下将会推动公司业绩增长。

其实这已经是天齐锂业第二次冲击港股。早在2018 年年底,天齐锂业曾经上演过“蛇吞象”的戏码,用现金40.66亿美元的价格收购智利锂矿厂商SQM的23.77%股份,其中有 35亿美元的收购资金是向境内外银团借款。彼时,天齐锂业的净资产仅为120亿元。

“极限操作”式的收购给天齐锂业带来了巨大的债务压力,为了缓解这种压力,天齐锂业拟赴港IPO,但由于SQM产能收益尚未兑现、全球锂矿价格低迷,加之公司年度溢利连续亏损,上次港股上市计划最终宣告暂停。

如今,经过一系列整备的天齐锂业再次对港股发起了冲击。

金融分析师张晋超指出,除了引入战略投资外,此前天齐锂业还多次通过直接定增、短期融资券、中票等方式融资,此次公司即将赴港上市,无疑是继续吸金“补充弹药”。

研究机构Dealogic的数据显示,年初以来香港的新股上市和二次上市总计筹资24亿美元,比去年同期下降明显。但天齐锂业在港IPO表明港股依然具备吸引力。

金融分析师张晋超分析认为,香港现已完成对港股通南向引入人民币计价的可行性研究,将展开筹备工作并与内地监管部门协商。如果能尽快启动人民币港股通,此举不仅能吸引更多内地资金沉淀,还有助于改善港股流动性和成交活跃度。天齐锂业选择这个时机赴港二次上市,市场是颇为看好的。

双雄争霸进入下半场?

尽管天齐锂业贵为“全球三大锂业巨头”,但A股锂资源概念股一哥却另有其人——赣锋锂业(002460.SZ / 01772.HK)。目前天齐锂业的市值约为1300亿元人民币,和“市值一哥”赣锋锂业的超1800亿元人民币仍有一定距离。

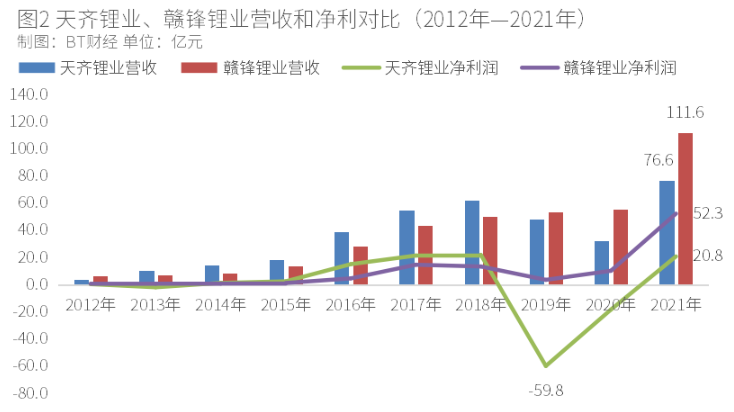

从2019年起,赣锋锂业的市值逐渐超过天齐锂业,坐上A股锂业一哥的宝座。从下图两家公司的营收和盈利情况对比不难发现,这一年天齐锂业的营收出现下滑,净利润更是在大手笔并购的拖累下巨亏近60亿元,而相比之下赣锋锂业的营收和利润都展现出了良好的稳定性,这是市场愿意给赣锋锂业更高估值的原因之一。

天齐锂业忙着在海外布局,赣锋锂业无动于衷吗?当然不是。只不过相比天齐的大手笔出资或控股,赣锋锂业更多地以保守的参股、获得矿产包销权来保证资源布局。因此在财务报表上,我们看到赣锋的“稳定性”更胜一筹,但后期业绩弹性的想象空间,自然不及天齐锂业。

在产业链布局上,二者也不尽相同。赣锋锂业目前还在氢氧化锂产品和固态电池等方面完成布局,剑指贯穿整个锂产业链上中下游的全能企业,相比之下天齐锂业的布局更偏向上游。

大宗交易行业研究员闵峰认为,从天齐锂业、赣锋锂业两家公司的股价表现不难得出结论,相对于天齐锂业,市场更加青睐以“小步快跑”模式稳健经营的赣锋锂业,给予后者更高的估值和溢价。

闵峰分析指出,不过无论谁是“一哥”,可以确定的是,随着锂资源价格一路上扬、全产业链的锂资源短缺仍没有实质性的缓解,两家公司在短期内的业绩增长应该不是问题。

矿权不确定性的大难题

尽管近些年锂矿成了香饽饽,全世界的矿业公司也纷纷在全球各地“扫货”圈地,但一些冲突和摩擦也应声而起。

例如国外的矿业巨头力拓集团在塞尔维亚就遭遇了一些“麻烦”。此前力拓全资控制了塞尔维亚西北部的Jadar锂硼矿项目,并开展了一系列地质勘探和可行性研究,前期的投资有数亿美元,整个项目的投资更是高达24亿美元。但是2022年,就在这一矿产即将步入开发阶段时,当地居民表示矿产开发带来的环境污染难以容忍,环保人士的抗议浪潮一波高于一波。

甚至连塞尔维亚网球名将德约科维奇参加澳网公开赛时未能顺利入境这一事件,也激发了当地居民对西方矿业巨头的反感。1月20日塞尔维亚总理宣布,全面停止力拓集团的Jadar锂矿开发项目,并撤销了相关许可授权。欧洲计划以该项目实现资源自供的计划,也因此再度推迟进程。

这样的难题,力拓会遇到,天齐和赣锋等全球其他矿业巨头也有可能遇到。

另外一个不容忽视的信号是,大宗商品战略资源国有化的声音,已经在锂资源丰富的拉美地区数次响起。

最先有行动的是智利,2月1日该国制宪议会初步通过了提案,旨在促进铜矿、锂矿和其他战略资产的国有化,不过该国目前依然自由经济主义盛行,有观点认为智利的矿企国有化短期不会一蹴而就。与之类似的是阿根廷,该国稳定的资本环境也已经吸引到欧美和中资矿企布局。

反观玻利维亚,虽然坐拥全世界锂储量第一的皇冠,但因为该国局势动荡和基础设施落后,至今在锂矿的产能和配套设施上都没有形成规模,远远落后于智利和阿根廷。

即便是在澳大利亚这种发达而成熟的矿产资源大国,锂矿的生产也面临诸多不确定性。例如该国锂矿产量在2021年第四季度因为劳动力短缺等因素出现下滑,当地的一些锂矿企业因为谋求延伸产业链而对国内锂盐企业的原料保障提出挑战。海外锂资源的收购和开发,阻力恐怕有增无减。

金融分析师张晋超认为,综合来看,天齐锂业债务与盈利状况迎来“底部反转”、产能有望进一步释放,因此被券商机构积极看多。但海外矿权的不确定性,是当下盘旋在整个行业之上的最大阴霾。拨开财务压力的乌云,等待天齐锂业的还有新挑战。

可以说,“锂矿保供白热化”已经成为新能源行业面临的最大挑战。天齐锂业作为其中的龙头,虽然摆脱了财务压力,但是等着它的,还有更多的不确定性。

此次赴港上市成功后,资金能力得以增强的天齐锂业和赣锋锂业的“双雄争霸”下半场会如何演绎,市场正继续拭目以待。

可预见的是,在新能源春风的吹拂下锂行情还将持续走高,竞行业竞争将会呈现白热化,仅仅靠买买买并不能解决所有问题,天齐锂业还需要付出更多努力来保证能坐稳“世界一哥”的位置。

评论