文丨张涛 路思远

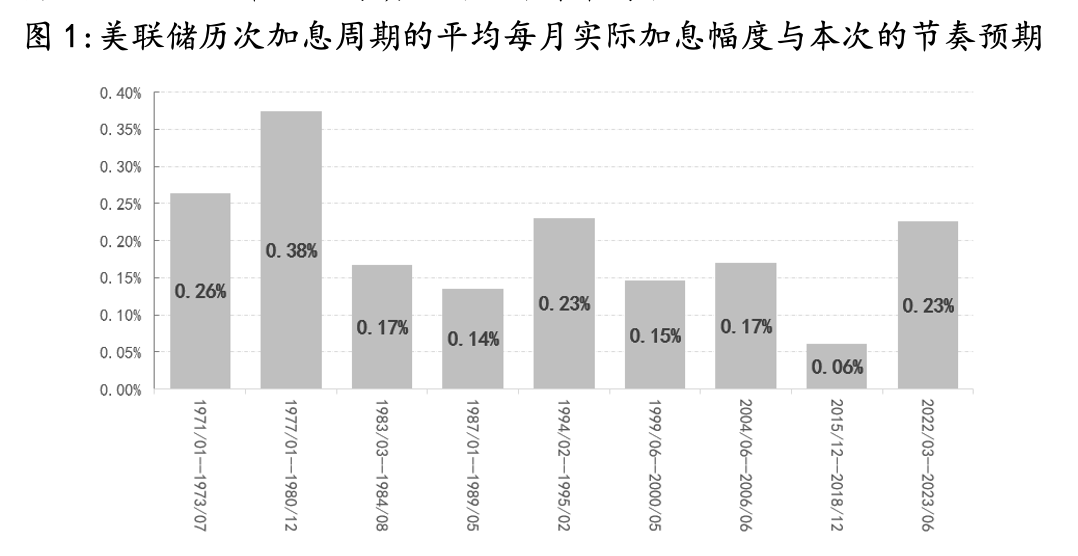

我们虽然于去年就已认识到“全球化共识的破裂和跨境投资成本的抬升,给全球经济造成的影响短期内难有改变,这就意味着,疫后很长一段时期内,全球都要面临供需失衡的局面。”并基于此认为“本轮通胀不是暂时性”(参见《为何本轮通胀不是暂时性》),但之后的通胀形势及央行们的变化还是远超我们预期,尤其是美联储的转变更是令我们年初对美债市场的预判完全落空。在6月份议息会议上,美联储进一步将加息幅度提高至75BPs,鲍威尔更是再次强调要“无条件”对抗通胀,且表示会尽快将政策利率提升至中性利率之上,而按照6月份美联储公布的最新政策利率点阵图情况,本轮加息的预期速度已经提高至23BPs/月,与联储在1994-1995年加息周期的实际操作节奏相当。

另外,美联储在6月份已经开展的缩表操作(QT)也将起到类似加息的效果,近日鲍威尔公开表示本轮缩表的规模可能在2.5万亿至3万亿美元,按照美联储研究,如此规模的缩表大致等同于50-60BPs的加息。

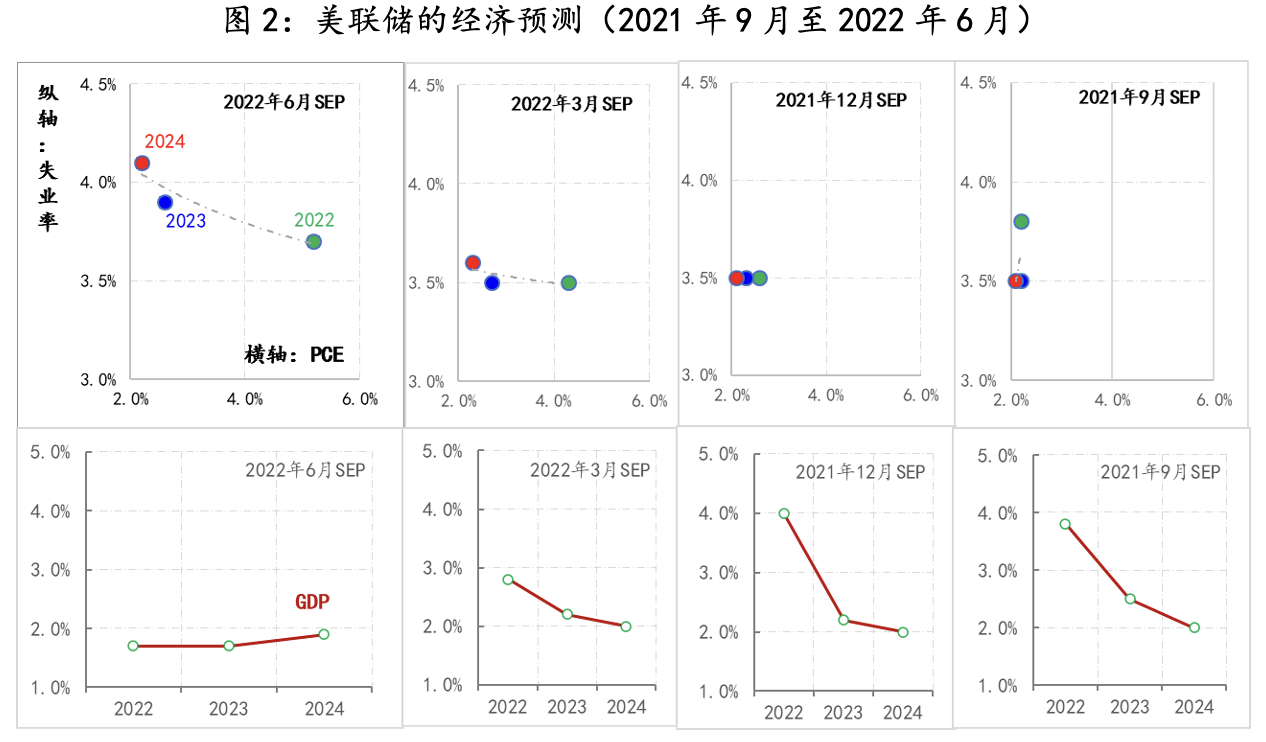

然而,即便美联储如此坚决地将对抗通胀重新列为政策首要任务,但若观察过去一年间美联储对通胀、就业和经济增长预测的变化情况(SEP),实现“软着陆”的难度越来越大。截至6月末,美联储预期2022-2023年的通胀中枢水平分别为5.2%和2.6%,较一年前的预测有了明显抬升,2022-2023年的失业率预测分别为3.7%和3.9%,也较一年前预测有所抬升,对应2022-2023年的GDP则下调了预期增速,若从过去一年间所做的四次预测变化来看,美联储已将美国经济回归正常的时间延后至2024年左右。

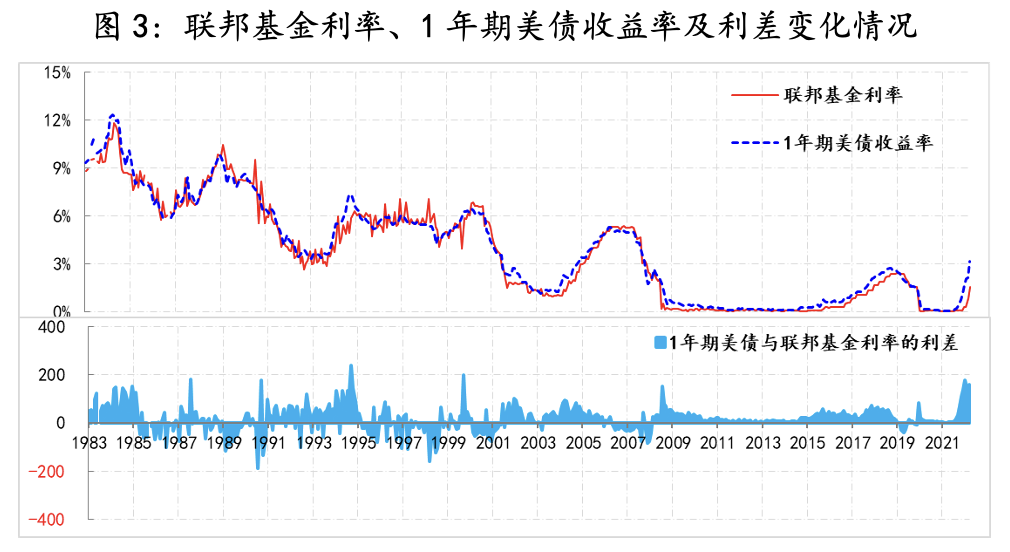

市场已将美联储释放出的政策信号提前交易(Price in),目前1年期美债收益率中枢接近3.2%,与现行联邦基金利率的利差最多已扩大至240BPs左右,表明市场已经预期在未来12个月内,美联储的加息幅度将接近240BPs。以此推算,美联储的加息速度就将接近25BPs /月,基本与沃尔克的加息节奏相当。当年在沃尔克的快速加息后,美国失业率大幅上升了5个百分点至10.8%,最多时有超过1200万人失业,道指的跌幅也接近25%,反映出激进地紧缩政策,成本一定是巨大的,但即便如此,鲍威尔和美联储其他人员仍在持续说服市场相信其对抗通胀的决心,显示出美联储在尽力防止通胀固化成影响经济中长期良性运行的顽疾。

但我们依然认为美联储无法仅通过一轮加息和缩表的紧缩操作就能成功驯服通胀,对此我们在《为何本轮通胀不是暂时性》已有所提及:“全球范式转换完成之前,通胀压力很难被根除,因此,本轮通胀对经济的冲击绝不是一次性的,而是多轮冲击。”尤其是我们再次仔细梳理造成本轮通胀的原因时,更多的线索和因素进一步强化了我们的判断。

一是,新冠疫情不仅对经济产生巨大的外生性冲击,严重扰乱了全球供应体系,还阶段性改变了人们的经济行为,居家时间大幅增长带来的耐用消费品需求的井喷式增长,另外多轮财政纾困对居民消费能力额外补充也推动了消费需求的报复性反弹等,当然这些因素都多多少少具有一定阶段性特点,会随疫情消退而弱化,这也是美联储为什么此前很长时间坚持认为通胀是暂时性的,不过这些阶段性因素消退的实际进程要比预期长,但这些与疫情密切相关的因素基本还属于短期变量。

二是,美联储对美国经济存在严重误判,在2020年年初疫情爆发之后,美联储依然在2020年8月份将其政策框架做了重大调整,即基于“低增长、低利率、低失业率和菲利普斯曲线平坦化”的判断,将2012年确立的“通胀目标”(IT)调整为“平均通胀目标”(AIT),鉴于疫情前美国通胀长期低于2%的水平,因此按照新框架,联储在本轮通胀抬头时,不应该马上有所反应,而是应该继续促进就业最大化,很显然之后美国经济的实况显示美联储出现了严重误判,由此直接导致美联储错过了更好的政策窗口期,进而就需要额外的政策成本去弥补。

三是,拜登政府和民主党需要充分利用难得的蓝海政治窗口期(白宫和两院都由民主党把持),尽可能地修改特朗普政府时期推行的共和党政策,实施民主党自己的政策,因此即便是在民主党内部有质疑声音的环境下,拜登政府还是推出了1.9万亿美元的美国救援计划和1.2万亿美元的基建法案,此因素很大程度上加速了本轮通胀的恶化,而只是在近期现任美国财长耶伦才代表拜登政府表示对通胀同样出现了误判。

四是,俄乌冲突对全球能源、粮食和金属商品供应体系的冲击,以及中国疫情多点散发的阶段性影响,一方面干扰了全球供应链本应有的修复进程,另一方更是加剧了全球供应的紧张,加之此影响是全球性的,进而从全球的层面外溢性到了美国。

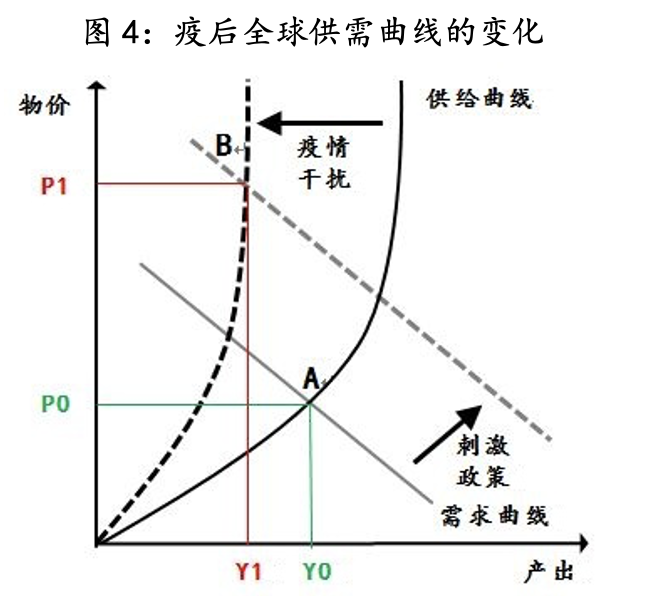

五是,从中长期变量而言,绿色能源对化石能源的替代成本、全球供应与贸易体系重构的成本、全球跨境投资税率的上升、工人阶层谈判能力的增强等将持续抬升供应端的成本,尤其是经过疫情冲击,当前全球供应链已经丧失了应有的弹性,相应价格机制平衡供需功能随之衰减,即价格的上涨并不能撬动供给的快速增加,形成供应短缺的严重通货膨胀局面,即如图4所示,产出由Y0缩减至Y1,价格由P0飙升至P1。

针对上述推升通胀的五方面因素,美联储能做的仅仅是通过紧缩金融条件来挤压需求,对于供给短缺、美国两党博弈等推升通胀的因素,可做的很少。由于错失了更好的窗口期,美联储还需要付出更多政策成本才能给需求降温,即经济增长和金融市场要遭受更大冲击,但是即便如此,美联储也只能阶段性地抑制通胀,如果要想彻底消除通胀固化的风险,则需要更长时间的更多政策安排。由此,就我们目前的认识,做出如下判断:美联储无法仅通过一轮紧缩就能驯服通胀,而且与有限衰退相比,美国经济面临滞涨的风险则是越来越大。

(作者单位:中国建设银行金融市场部。文章仅代表个人观点。责编邮箱:yanguihua@jiemian.com。)

参考

- 美联储对抗通胀的最终结局会是什么?

- 2022年经济展望① :美债市场的焦点在收益率曲线的形态

- 美债收益率倒挂尚不会影响美联储的既定政策路径

- 从近期美债和美股市场变化谈美联储的政策变化

- “蓝潮”在即?短期内美股下调已是大概率事件| 美大选与金融观察系列②

评论