文|第一新声 清水

全球Martech市场进入整合并购期。

LUMA Partners 是Martech领域领先的投资银行之一,曾发布了一份交易的季度报告:2019年有157 项,2020年有85项,2021年有166项。其中大约五分之一是价值1亿美元或更多的交易。

原因可能是大部分企业在投资并购带来收益的同时,也让企业在市场上的地位更加稳固。

并且,Scott Brinker预测最多将会有40%企业退出MarTech市场。

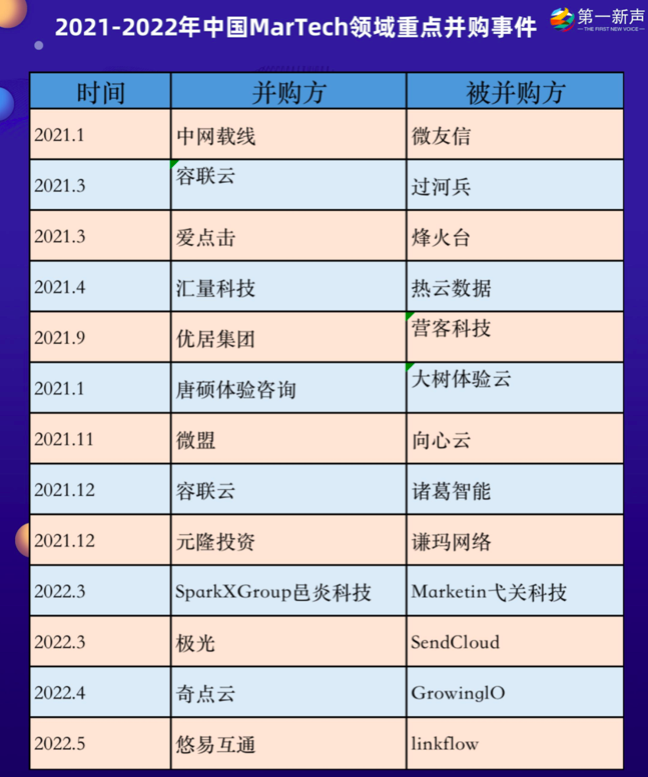

而并购这个有意思的现象同样也正发生在国内Martech市场上。第一新声观察到,从2021年下半年开始年,国内MarTech行业发生多起并购事件。例如3月份,新生代数字营销科技公司“SparkX Group邑炎科技集团”宣布战略并购Marketin弋关科技;4月11日,奇点云并购了GrowingIO;5月份,悠易互通收购linkflow。

这也似乎预示着国内MarTech行业洗牌的开始。

那么,目前国内外MarTech行业是否都已进入并购整合期?并购整合的原因和方向有哪些?还有哪些类型的公司更容易出现并购?未来趋势何去何从?

01 3年后国内MarTech大规模并购,或有80%企业退出

Scott Brinker 与 Frans Riemersma 合作的一份《MarTech 现状报告(State of MarTech 2022)》显示,MarTech行业出现了大量的并购活动。

LUMA Partners 是 MarTech 领域领先的投资银行之一,曾发布了一份交易的季度报告: 2019 年有 157 项,2020年有85项,2021年有166项 。其中大约五分之一是价值1亿美元或更多的交易。

第一新声采访的原圈科技创始人韩剑、句子互动CMO张佳、云启资本董事总经理冯瑶均表示,全球MarTech行业确实已经进入并购整合阶段的高峰期。

韩剑认为,国外在2019年-2020年已经是并购高潮了。 一是它的资本情况更为成熟且活跃,二是国外的SOA技术架构,以及不同类型的科技公司之间的协同等方面有很长期的积累,且形成了共识,这使得并购变得更容易发生。

相比于海外市场,中国MarTech的发展整体滞后约3年时间,目前还处在早期阶段。 但不可否认,在疫情的加速下、资本的催化下,这个市场中的部分玩家已经跑步进入了下个阶段,开启了国内MarTech行业的洗牌。

从2021年下半年开始年,国内MarTech行业发生多起并购事件。例如2022年3月份,SparkX Group邑炎科技宣布战略并购Marketin弋关科技。4月11日,奇点云并购了GrowingIO。5月份,悠易互通收购linkflow。

此外,2021年年初,太盟投资(PAG)将橄榄枝投向了汇量科技;同年4月,全球性技术服务平台汇量科技,宣布将全资收购国内领先的第三方移动监测和营销科技公司热云数据;12月,容联云全资收购诸葛智能。

“我认为从去年开始国内就进入洗牌期。一是因为他们自己的能力和给客户输出的价值比较单一,迭代不足。二是未来的增长比较乏力,因为现在整体经济形势很困难,如果企业不能够输出客户能够直接认可的价值,企业的收入就会受到显著影响。 所以这两点的交叉之下,洗牌从去年就开始了,大量的公司出现负增长,甚至退出这个领域。另外由于整个资本也处于低谷,所以短期不会出现大规模整合。”韩剑向第一新声十分肯定的说道。

他介绍,早在5年前(2017年),公司选择聚焦这个方向的时候,就曾判断MarTech是一个“门槛较低,终点极高的方向”,虽然越来越多的参与者介入其中,但大部分企业只是做一个数据收集、数据展示甚至更单薄(比如只做个电子名片),这样的企业无法独立生存,因为无法直接给客户交付价值。在这种情况之下,淘汰和整合都将会发生,只是目前还未成为明确的趋势。

Marketin创始人王华表示:“我认为MarTech在中国进入加速期,同时有新的企业不断进入,在这样的常态下,会有更多的企业通过整合去加速自身的业务发展,尤其是一些场景化、垂直化的行业会更多的采用这种操作方式。”

SparkX Group邑炎科技创始人袁俊,以SparkX Group邑炎科技并购Marketin弋关科技为例,介绍说,“ 收购这家公司更多的是从强强联手的角度去加速业务的布局。 SparkX Group本身在MarTech领域有布局,包括国内和出海两个赛道上,形成了数字营销的服务矩阵。 但在不同的产品和赛道之间,还是存在一定的技术壁垒,而我们公司也需要更多有效的产品协同,例如数据系统。 而Marketin是在国内比较领先的一家公司,包括在广告投放、自动化营销、私营等方面有自己的产品和技术沉淀。两家公司并购之后可以在不同侧的产品、营销服务策略、数据分析等方面相互的协同和整合,可以帮助双方在全球的MarTech赛道上做更好的发力,为客户创造更多的价值。”

韩剑、张佳、冯瑶均明确表示,国内未来的3-5年才会进入大规模并购整合期。

“进入这个阶段需要达到两个条件,首先并购高峰期会出现在一个资本热的时代,其次有一些共识能够产生,例如什么时候适合整合,通过某种方式来更好的规范化、明晰自身定位和价值。今天很多Martech企业什么都做,每个模块却又不够好。3年时间能让MarTech行业变得更为成熟,届时不同玩家之间如何更好的连接和整合也就更清楚了。”韩剑说道。

冯瑶也认为,对比美国的情况,国内的MarTech还没有开始大规模的并购整合,现在只是在非常早期,刚进入第一个消化阶段。 她认为国内需要3-5年后会发生像美国一样的大规模整合和并购。

“国外的数字化(包括数据的打通、合规性)在平台和平台之间没有隔阂,所以MarTech发展阶段会更靠前,国内需要3年时间进入疯狂大并购,出现几个大的巨头。”张佳解释道。

“对比国外,国内MarTech还在发展的第一个黄金时代,并购整合还为时尚早。由于国内MarTech市场起步较晚,一些进行营销数字化转型的本土企业需要快速适应环境,从而‘抓紧补课’甚至‘弯道超车’,像海外企业一样花时间了解、组合、迭代自己的营销技术栈,需要的精力和时间成本都较高,此时一体化的产品和服务能很好地满足这部分市场需求。”径硕科技(JINGdigital)董事长兼CEO洪锴说道。

第一新声创始人兼CEO姚毅表示:“ 中国MarTech行业的并购潮还未到来,时机并不成熟。但目前国内出现的部分并购事件,代表了行业开始从同质化程度高的单一SaaS工具竞争,进入到为客户提供数字化综合解决方案的整合阶段,小头部逐渐形成和稳定。 ”

此外,根据Scott Brinker的数据显示,2020年以及接下来的几年,市场将进入“计算时代”(Age of Reckoning),过去十年里已经出现太多十亿美元估值的独角兽企业,市场目前已接近饱和。 在“计算时代”,Scott Brinker预测最多将会有40%企业退出MarTech市场。

针对这个数据,袁俊和韩剑和的预测更为激进,前者表示国内会有60%以上企业退出,后者则指出有80%的企业退出。

“具体会退出多少企业,这个具体数据我可能还估不出来,但肯定比40%更多,要一倍左右。”张佳说道。

02 国内发生并购的5大原因

对于国内MarTech开始发生并购整合事件,背后的原因和逻辑不难理解,几位受访人给出了不同的答案,第一新声总结主要有5个方面。

一是MarTech行业本身会发生并购整合,这是每一个行业生命周期的必然阶段,当有大量的企业起来之后,一定会有消化的阶段。

从MarTech行业延伸到整个企服行业本身的长周期来看,赛意产业基金创始合伙人孙雨轩曾发表的一个观点道出了本质。并购投资的第一个理性逻辑是SaaS软件,尤其是服务大型企业的SaaS软件,它的壁垒来自于已有客户的替代性门槛非常高,这意味着这些SaaS企业的revenue本身带有很强的资产化属性。虽然大部分企服公司不具备重资产,但服务的行业如果具有高门槛替代性的特点,会使得企服企业在赛道里具备了相对不错的客户群体,这时就具备了资产化属性。而追求资产化水平直接构成了未来整个企服领域并购高频出现的基础之一。 打个比方,并购拥有不错客户群的企服企业就好比买了个写字楼,而且这个写字楼拥有稳定的租户和稳定的租金收入,所以即便被不断地转手,其本身很强的资产化属性是不变的。

二是一家公司很难把所有的产品和需求都做好,就需要并购些好的产品和团队去补充现有的产品体系,才能更好的服务现有客群。

“中国更喜欢做大而全的公司,他们希望有一套解决方案就能够把客户的各个部分、环节、需求都能服务好。但是随着时代的变化,客户的需求变得越来越精细化或者更加丰富。这两者就会出现一些矛盾,企业就会采用并购这种‘捷径’增强自己的能力。”冯瑶解释道。

王华认为 ,过去 5 年间国外出现多个从十亿美金级别成长为百亿美金的 MarTech 公司,这个过程中资本力量的推动 ,产品及资源的整合都是加速发展 不可或缺的因素。在国内的竞争中,为更快进入加速期 ,获得领先优势 , 并购也是常见方式。

三是公司企业输出的价值单一。

“现在市场未饱和但又发生了并购的原因,本质上是因为某些产品从独立价值交付上讲不work。导致企业经营不顺,叠加国内这两年的客户更加短视和急迫。所以短期会看到大量的企业死去,然后市场会空出来。”韩剑举例说明,很多时候国外有什么好的产品,国内就会模仿出一个,然后对外声称“我是中国版的某某某”,但是他连中国是不是真的需要都不清楚,尤其是在CDP、DMP、CEM等赛道。其次,企业也不考虑在服务客户时能否提供可以被识别的价值以及被迭代的路径。这两方面都不思考清楚,意味着企业并没有真正做有意义的创新。再加上MarTech的门槛低、涵盖广,前两年资本火热,随便提个什么事情,就能看到一大批入局者。一旦资本冷却,就会有大量公司由于自身造血不足而选择退出或转型。

四是资本由泡沫开始收缩和疫情持续发酵。

冯瑶指出:“现在MarTech行业肯定是有泡沫,大部分的企业服务在去年的热情高涨和流动性放水之后,都处于在有一定规模的泡沫阶段,泡沫也会促进一定的整合。”

韩剑的观点是:“我们进入到一个资本收缩时代,加上进入到疫情的持续发酵时代,这两点使得MarTech发展变难了。如果只是投融资方面的收缩可能还好,但今天面临更大的挑战是外部经营环境同时发生了重大变化,导致某些行业的需求也在收缩。例如餐饮或者消费行业、教育和地产行业都很困难。”

五是市场饱和。

张佳认为,所有的行业前期都会疯狂攻城略地、开拓市场,这个时候很少会有并购发生,一般都是到了末期,整个市场饱和,行业的天花板已经到了,但企业的PMF还没有找得特别好,就会寻求一些上下游的合作或者合并。

不过,针对这个观点,韩剑有着相反观点。

他指出,国内市场完全没有饱和,评价一个市场是否饱和的标准,不是看供应商有多少,而是看使用者或需求者的需求有没有得到满足。 目前国内的情况是,还有大量的客户没用上MarTech产品,数字化水平很差,各个系统未打通,MarTech的贡献结果缺乏衡量。这意味着国内MarTech不但没有饱和,而是一个更为高潮期的开始。

“国内MarTech的第一个黄金时代大概是2016年。我也是那时关注到到美国市场比较火热,才开始进入这个行业创业。同年我们参加了腾讯的SaaS加速器,那一届有40%的公司都是MarTech公司。直到去年有两个大的变化,一个就是疫情来了以后,对很多线下业态的需求产生一些影响,二是整个SaaS从热到冷,例如美国SaaS市场从股价上来看崩溃了,中国大大小小的SaaS公司轻则腰斩,重则金额困难,进入到艰难时刻。但是到2025年左右会第二个黄金时代,届时可以看到很多行业里会出现营收5~10亿元的公司,甚至有些公司都是盈利的,发展都会比较健康。”韩剑乐观的预测道。

03 目前并购的2大方向:并购数据、品牌参与

根据第一新声观察到,目前全球MarTech行业并购的方向有两个: 一是软件公司参与了MarTech的并购交易,被并购的大部分是数据相关公司(DMP、数据管理平台、CDP)。 当然,发起战略并购动作的企业都有一个前提条件,那就是在自己所处的领域应该是一个强者,并且拥有一定的市场份额和统治地位。

韩剑认为深层次的原因是,数据是比较重的资产,如果MarTech公司自己做耗时较长,如果并购一家好的数据公司,可以帮助企业有更大的商业能力服务大客户。 如果仅是与数据公司合作,效果可能会差一些,原因有二,一是财务不能并表,二是数据和业务无法打通,就达不到更好的协同效应。

“数据孤岛仍然是一大挑战,客户经常遇到的问题是数据散落在各个平台上,例如淘宝、抖音电商、小程序等,这三个平台的数据无法整合到一起,这时就需要一个中间的存储形态。无论是DMP、广告投放的DSP,甚至CRM、ERP等,都是已经做好了基建,已经有了数据结构、数据处理能力、存储能力以及基础的计算能力等。所以说第一波收购就是要先找一个能够存储数据、有计算能力的数据公司。”张佳说道。

而袁俊表示,一方面是从企业的角度来讲,数字化转型当中数据智能属于基础能力,因为数据的智能化在应用和业务两个层面能够有更多的场景结合和价值展现。另外一方面,作为一个基础能力,往往它的研发、产品投入比较大,变现也会比较慢、周期长,在这种情况下,往往会遇到一些挑战,例如业务场景的抽象化比较困难,对应的就是公司现金流会有挑战。相反的拥有充沛现金流的企业,过去可能在客户方面有资源,需要补充数据决策的能力,有这样较强的需求,双方能够形成互补。

二是各大品牌纷纷参与并购MarTech公司,以扩大其数字能力 。例如麦当劳、耐克、沃尔玛、万事达卡和PayPal等企业都收购了一些MarTech公司。仅麦当劳在2019年就投资了3家技术公司,包括一家以色列个性化营销技术公司Dynamic Yield(产品涵盖CDP以及个性化推荐),旨在帮助麦当劳获取终端的大量消费者数据,以及实现菜单的个性化推荐。

不过,在这个方向上,第一新声采访的多位受访人分歧较大。

张佳和冯瑶均确认这是现在的一个明显趋势。

“我认为今年或者明年,可能会有更多的品牌方去买数据公司,直接把技术团队和产品团队收编过来。张佳认为,“被并购的公司更专业,更能解决品牌业务的问题,并且可以让品牌的数据更安全。目前数据能力已经是企业的一个命脉了,它比公司账上有多少钱可能还重要,这时他们更希望所有的数据和储蓄能力是自己所有,不要第三方随便调用和查看,否则安全性得不到保证,数据资产有泄露风险。因此,只要公司财力雄厚,又是业务刚需,宁可买一家数据公司也不用云的或者SaaS模式。”

冯瑶也十分认同,在她看来,“国外品牌收购公司的趋势确实明显且持续一段时间了,国内也陆续发生品牌收购公司的事件。原因是国内品牌从一个增量驱动发展变成存量驱动了,想要做存量挖掘就一定需要更好的技术赋能,直接并购是其中一个较好的方式。”

而韩剑和洪锴持有相反观点。

例如韩剑指出,品牌商收购科技公司不会是主流。当把资产收购回来只服务自己的时候,大概三年时间这个技术资产就逐步消亡了。“就像我们创业做产品,希望服务1万家企业而不是只服务1家。因为软件和数据要迭代,要不断积累,并不是一个静止状态。我坚持术业有专攻,一些品牌方收购不了大的公司,收购的都是有特色的中小型的公司,不排除过几年又把公司卖给别人。这就像过去很多房地产企业,通过收购甚至自己成立科技公司,但几乎没有成功案例。”韩剑说道。

洪锴则认为,品牌方来收购MarTech公司面临许多挑战。最核心的一点是从公司基因层面来看,被收购的MarTech公司作为大企业的一部分,是不是仍然具有可持续地创新能力 ?以营销服务为核心的MarTech公司,其成长需要有大量的客户网络,在一个个实践案例中定位市场需求,完善产品,仅仅站在一家大公司的视角来看,格局会变窄。反之,这也导致被收购的MarTech公司成长受限,从而影响给收购方品牌带来的价值大小。

此外,第一新声梳理资料时发现,由于并购大致分为溢价并购和折价并购,其中以战略性防守的模式进行的高溢价并购被看作是有效并购,就像当年移动互联网、PC互联网时期的那种典型生态并购。

例如SAP或Salesforce发起的并购基本上都是溢价并购。假设标的公司的市值是10亿美元,那么它们的并购价翻倍,甚至会达到二三十亿美元。 但从国内一些企服领域巨头并购的动作来看,像美国那种有效并购还没有真正起来,大部分并购还是折价并购。聚焦到国内MarTech行业的几起并购事件来看,似乎也属于这种情况。

04 未来容易被并购的5种公司

未来,国内MarTech行业容易被并购的企业类型是什么样的? 第一新声通过采访内容,整理出未来主要有5种公司。

一是产品价值容易被识别和核算的公司。

韩剑解释称:“例如GrowingIO是做数据归因的公司,它的软件我们也用过,还有蒋凡曾做过一家B to D (Business to developers)的MarTech公司(友盟), 这两家企业都被并购了。背后的逻辑是当一款软件产品拥有足够好的功能、收费不贵的特征时,就很容易被大量的公司去使用(无论主动还是被动)。那么它的能力很容易就被识别出来,且资本价值比较容易核算。”

二是产品价值能够强大到让别人必须使用的公司。

“不是因为软件比较难做,所以我就并购你一起服务大客户,这是短视的逻辑。长远的逻辑是产品功能强大,使得客户不得不使用,即使在并购了以后仍然独立运作,可以服务大量的客户。甚至被并购的企业因为与你合作服务的客户更多了。”韩剑说道。

三是营销自动化的公司。

张佳的观点是,营销自动化的过程可以真正深入到业务,给到一些反馈数据,但这类企业的能力往上欠缺计算、标签处理、业务打通的能力,所以它可以去反向赋能中间的CDP建设、用户画像的构建、数据处理的方式等。同时营销自动化去触达用户的过程中,还涉及到一系列的规则,例如在用户生命周期的什么阶段发什么样信息,这样的产品是市场上非常短缺。所以会有很多上下游企业进行合作或者并购。

四是依赖单一场景、单一行业及单一客户的公司。

“现在确实有很多这样的公司,大概率未来会被相关的产业方收购了。”冯瑶说道。

五是服务于核心场景之外的优化环节的公司。

冯瑶介绍:“美国的MarTech公司的特点是围绕核心客户,给他们做最核心的销售科技服务,同时还会有一些公司去做其中的赋能的环节或转化环节,用一些AI的方式去提效,或者在前端某一些数据维度去做补充和运营,这些都是在核心产品之外的优化环节和优化场景的细分的公司,他们的未来也会更多是并购的状态。”

此外,针对企业并购后最大的问题,原圈科技和句子互动均认为是战略方向不一致。

“我们看到并购成功的案例不多,因为两家企业的战略方向不同,最终没有形成协同效应。本来被并购的企业活着虽然辛苦,但一直在做自己认为有价值的事情,被并购后就变成了一个为其他战略目的搬砖的,而这个搬砖没有长期价值,时间长了原来公司的初心也就不了了之。”韩剑说道。

张佳表示,目前各家MarTech企业的技术和节点是差不多的,都在一个方向上——找到PMF,一旦找到再去做并购和合作,在产品方向发展上就会产生分歧。

05 MarTech的行业7个趋势

针对国内MarTech行业未来发展何去何从? 第一新声通过采访调研发现,共有7个趋势。

一是虽然旧的产品逐渐消失,合并、转型和被遗忘,但也有新的MarTech产品不断诞生。

例如Scott Brinker的团队发布2022年版全球「MarTech Map」显示,今年入选的MarTech供应商数量达到9932 家,相较于2011年的150家,增长率惊人地高达6521%。

韩剑认为,确实会有新玩家不断的进来,但核心还是能否为客户提供价值,产品是否有独特的竞争力,否则在2-3年以后会被替代。

“现在入局MarTech依然是有机会。因为国内的互联网发展就有点畸形,我们很痛苦的一点是各平台之间数据完全割裂,也不让公司打通。并且现在各大平台开始用个人隐私保护的盾牌,‘拿着鸡毛当令箭’,把数据割裂搞得更严重了。数据有孤岛,就意味着行业没办法短期内做整合。而在这种情况下,会有很多依靠某个大平台或垂直某个环节而诞生的企业,也有一批致力于打通各平台能提供一体化的公司,这些都是新入局者的机会。”张佳介绍,例如企业关注的转化数据或者用户的行为采集数据,以及生产端、供应链端的数据,这部分没有那么的割裂,再过一年(明年开始到后年),包括供应链端的后端数据需求会加进来了。如果现在开始布局,咬紧牙关撑过这一两年,就会有增长的空间,迎来曙光。

二是国内融资变得更加困难 。根据IT桔子数据显示,数字营销在2015年投资事件有224件,达到高峰,2022年仅有15件。

冯瑶和韩剑的观点是,整个软件行业或者SaaS行业整体融资趋势是困难的。当行业进入到一个更为成熟的阶段,当局面变得很清晰的时候,投资人就容易做判断,愿意下重注给头部企业,相对尾部企业来说融资会变少了。

此外,张佳还表示,虽然在企业整个预算结构上或者企业对MarTech的重视程度上是增加的,但今年大部分企业在MarTech方面的预算相比以往减少了。

三是拥抱新的互联网空间。

“数字化的载体发生变化,需要去拥抱新的互联网空间(元宇宙)。大家都从互联网迁徙到一个新的空间里面,哪家服务商如果不能迁徙,就没有价值了。3-5年元宇宙就会来临,那时候我们的终端设备不再是手机,可能是通过VR眼镜或者其他产品进入到新的计算空间。那么基于手机的MarTech以及更多行业的争夺战就会结束。而是进入一个更加协同、营销一体化的时代,届时供给侧会按需连接与协同,并且3~5年,AI在这个领域的落地会加深。”韩剑还认为,中国在2025年之前,营销市场从私域走到联域,联域就是供给侧形成协同,大量服务商在通过协同,而不是各自独立在客户侧去系统赋能。

四是产品越是贴近业务市场认可度会越高。

张佳指出,越贴近一线业务和能够带来实际营收的场景,MarTech产品被市场认可度就越高。所以大家会越来越侧重应用,而不只是把数据给客户、安装大屏就完事了,而是帮企业去做更多的应用,直接给决策、排名、优化方式等。MarTech行业已经过了技术驱动阶段,现在是结果驱动或业务驱动。与此同时,由甲方驱动数字化转向乙方驱动。

“过去做数字化是客户(需求侧)驱动,例如甲方客户说要做一个数据,然后让乙方来做补齐公司的短板;现在变成反向驱动,例如在真正一线业务上,甲方反倒更依赖于乙方,问乙方有没有成熟的解决方案。”张佳解释道。

五是有更多的新技术形态的使用,比如机器人、AI等。

冯瑶列举了案例,朗镜科技(Trax)的典型场景就是快消,他们在做一个事情,可以改变传统MarTech公司收集数据的方式,即开始采用机器人的方式去收集和管理数据。因为机器人可以更轻便替代人力,也更加实时、准确、不停的收集数据,产生更好的数据源。

六是场景更加的细分和丰富。

“现在随着直播生态,线上线下融合等,疫情让宏观环境产生了变化,使得所有传统玩家、传统客户,他们的业务场景和形态在发生剧烈的变化,而且持续变化,就会导致他们的业务形态更加复杂和细分。例如以前线下开门店就可以了,现在是线上线下都要做,而且线上布局淘宝、天猫、抖音、亚马逊等多个平台,业务节点变得越来越多,也越来越复杂,所以从客户的角度,这种变化也会带来说一些新的机会。”冯瑶说道。

七是出海。

冯瑶观察到,这两年有更多的企业开始做出海业务,会产生很多围绕出海的MarTech机会。例如客户到海外面临着陌生的市场,如何做当地的营销、数据分析、销售转化、销售人员的运营等,并且不同的国家需求不同、场景不同,会诞生很多机会。

从国外MarTech行业乃至企服行业的发展经验来看,随着行业的发展,并购正在呈现不可逆转的增长,相信一个属于中国MarTech行业的投资并购时代也正在到来,而这剧烈变动的时期,行业里会蕴含无线的生机。

评论