记者|梁怡

近日,星宸科技股份有限公司(简称“星宸科技”)闯关创业板获受理,中金公司为主承销商,金圆统一为联席主承销商。

星宸科技的主营业务为视频监控芯片的研发及销售,产品主要应用于智能安防、视频对讲、智能车载等领域。

本次IPO,星宸科技拟募资30.46亿元,其中16.2亿元用于新一代AI超高清IPC SoC芯片研发和产业化项目,5.76亿元用于新一代AI处理器IP研发项目,剩余8.5亿元补充流动资金。

星宸科技成立仅4余年,上市前估值已达45亿。这是一家怎样的公司?为何受资本青睐?

三年估值涨15倍达45亿

公司前身星宸有限由SigmaStar(开曼)于2017年12月4日出资设立,注册资本为200万美元。

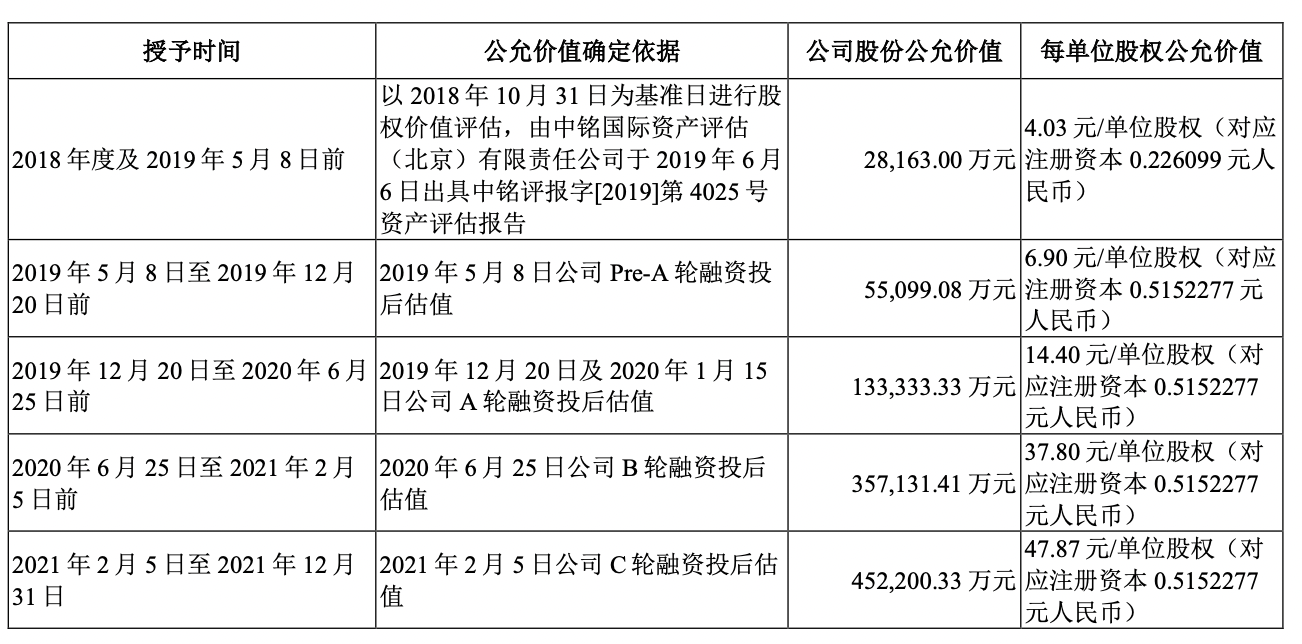

自2019年5月起,星宸科技历经多轮融资,身价水涨船高。截至C轮融资后,公司估值达到45亿元,三年涨了近15倍。

截至发稿日,星宸科技的竞争对手富瀚微(300613.SZ)总值近200亿元,动态市盈率在48倍浮动。

2021年末,星宸科技货币资金为4.42亿元,交易性金融资产3.05亿元。

背靠联发科

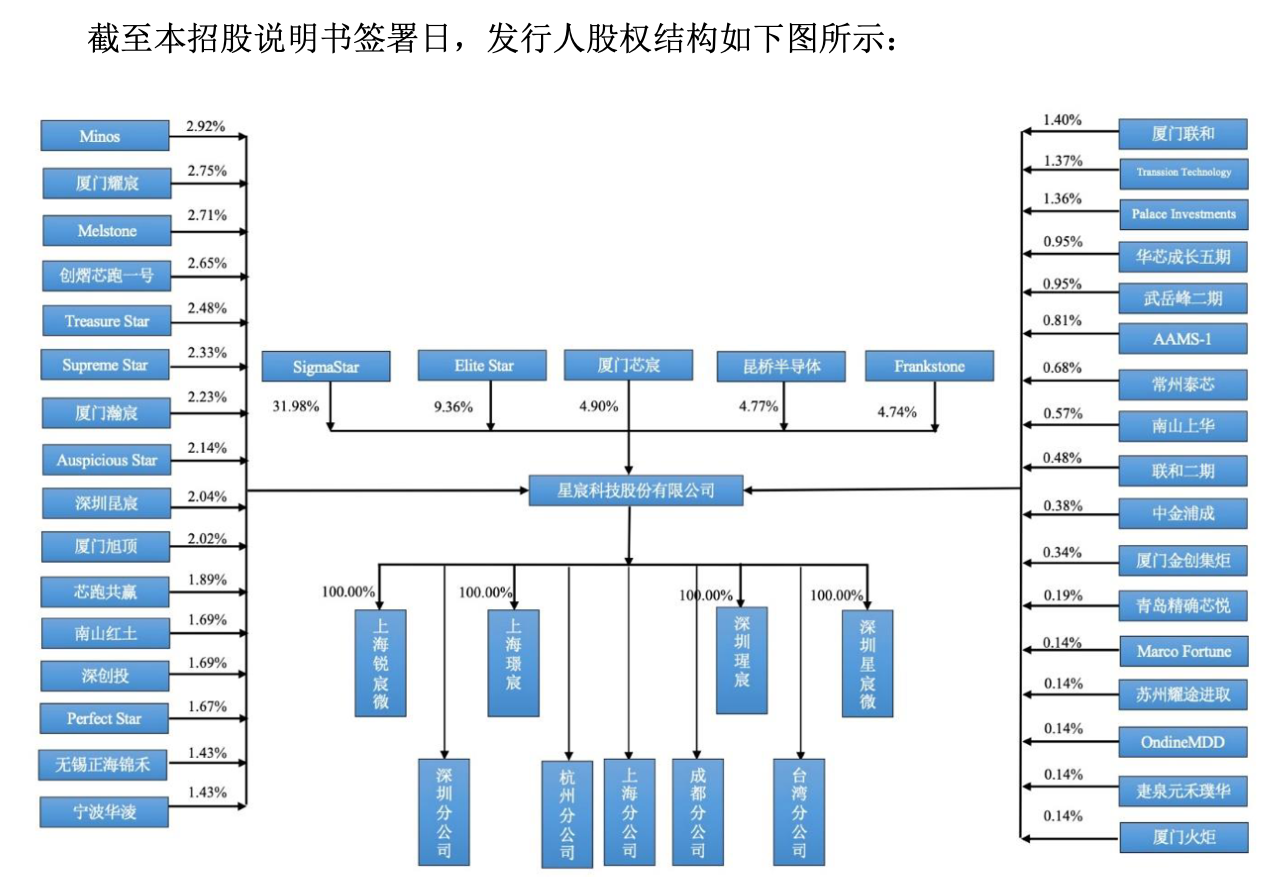

IPO前,星宸科技外部股东较多,公司不存在实际控制人,第一大股东SigmaStar(开曼)持股31.98%,而SigmaStar(开曼)实则间接由联发科100%控制。

界面新闻记者注意到,公司多名董监高以及核心人员出身于受联发科控制的晨星软件研发(深圳)有限公司,具体情况如下:

联发科系全球最大的智能手机芯片供应商之一,据CINNO Research数据显示,2022年第一季度,联发科在中国智能手机SoC市场中份额约为41.2%,同比增加约7%,居第一,高通占比约为35.9%,同比增加约4%,排名第二。

星宸科技与联发科存在一定的关联交易。在经常性关联采购方面,报告期内公司向联发科技及其控股子公司采购产品开发服务、产品及EDA使用服务等;偶发性关联交易为2019年公司向联发科及其控股子公司购买相关专利463.62万元、存货1160万元以及固定资产163.86万元。

其中,成立初期团队尚在搭建过程中,联发科及其控股子公司还为星辰科技提供非核心的产品开发服务,2019年-2021年公司向其采购产品开发服务的金额分别为5080万元、3845万元和3030.8万元,占当期研发费用的比例分别为29%、14.31%和6.68%。

整体来看,报告期内星宸科技的研发费用分别为1.75亿元、2.69亿元和4.54亿元,占同期营业收入的比例分别为24.64%、22.53%和16.90%;2021年末,研发人员共469人,占员工总数的比重为76.51%。

另外,星宸科技2021年还被中华人民共和国国家发展和改革委员会评为“国家重点集成电路设计企业”。

经销收入占比九成

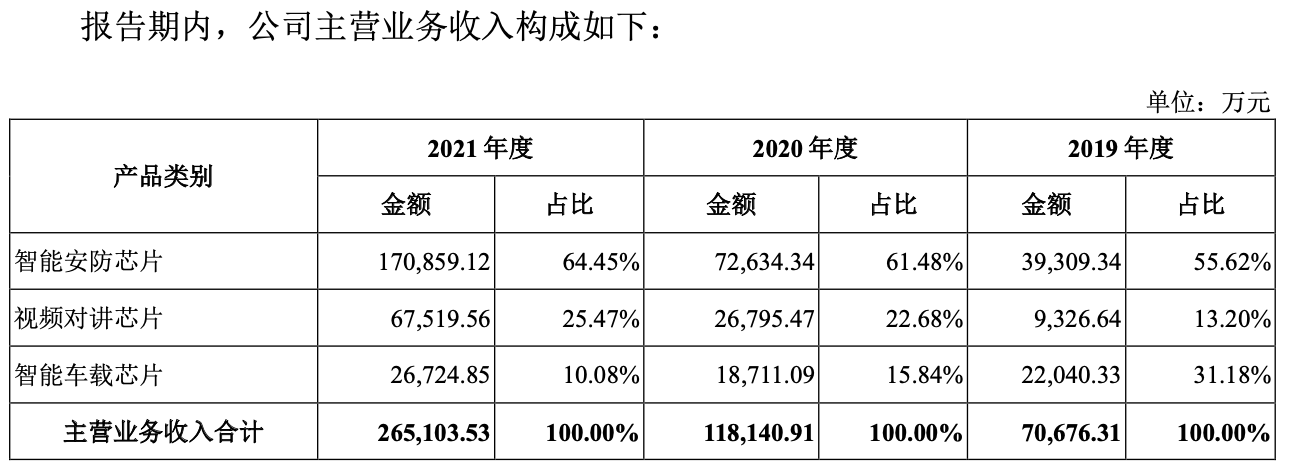

2019年-2021年,公司的营业总收入分别为7.11亿元、11.93亿元和26.86亿元,净利润分别为6314.92万元、2.17亿元以及7.54亿元,其中智能安防芯片贡献半壁江山,视频对讲芯片收入快速提高。

安防监控系统主要包括前段和后端两部分,前端为网络摄像机(IPC),主要由镜头、传感器和视频监控芯片(IPC SoC)组成;后端为网络视频录像机(NVR)或混合视频录像机(XVR),搭载NVR/XVR SoC、监控硬盘。

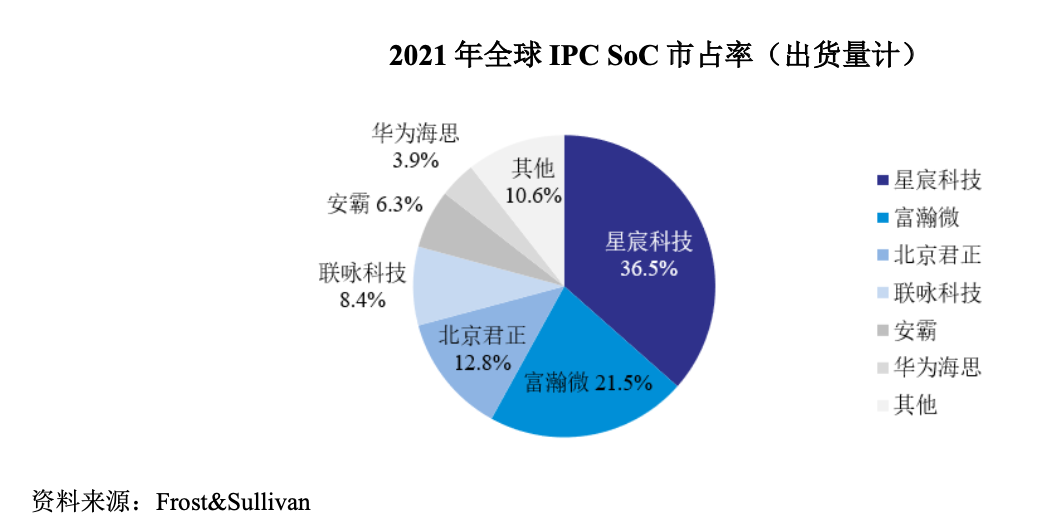

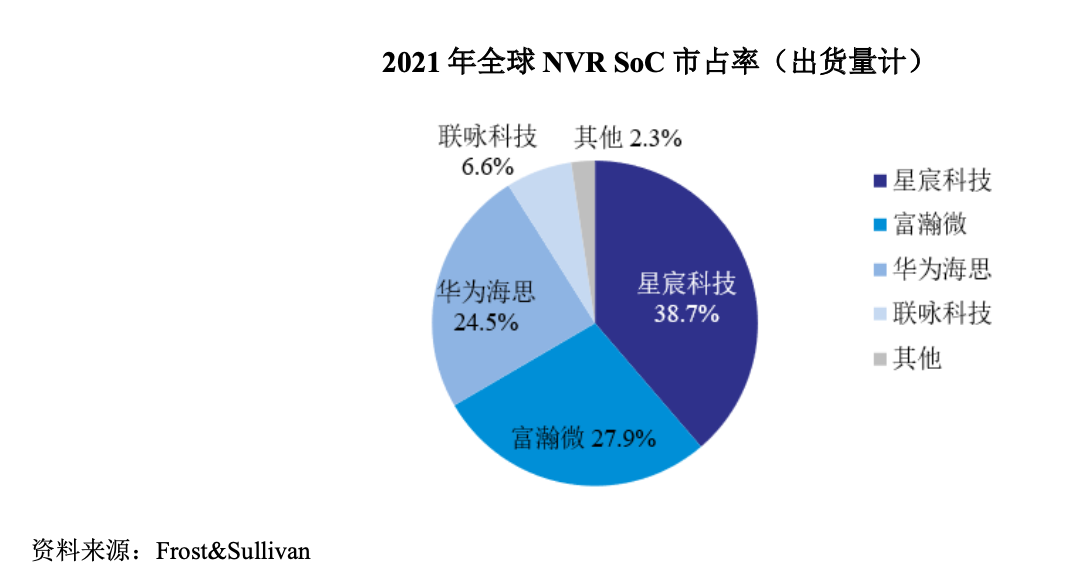

据悉,在智能安防领域,目前全球IPC SoC、NVR SoC市场均呈现高度集中状态,前者包括星宸科技、富瀚微、北京君正、联咏科技几家主要厂商,后者覆盖星宸科技、富瀚微、华为海思、联咏科技等主要厂商。

根据Frost&Sullivan数据,以出货量口径计算,2021年全球IPC SoC市场份额排名前五的供应商合计占据85.5%的市场份额,星宸科技以36.5%排名第一,远超第二富瀚微15个百分点;2021年全球NVR SoC市场份额排名前四的供应商合计占据97.7%的市场份额,星宸科技以38.7%仍然排名第一,远超第二富瀚微10余个百分点。

另外,在视频对讲、智能车载领域,星宸科技也位居翘楚。Frost&Sullivan数据显示,以出货量口径计算,2021年公司在全球USB视频会议摄像头芯片市场的份额为51.8%,排名第一,而第二联咏科技仅14.4%;2021年公司在中国行车记录仪芯片市场的份额为24%,位于第二,仅次于第一凌通科技1个百分点。

但界面新闻记者注意到,星宸科技在芯片的产能、产量方面信披欠缺,芯片的产能情况不详,各个应用领域的芯片产销量混杂在一起。

另外,星宸科技主要以经销模式为主,报告期内经销收入分别为6.45亿元、10.3亿元、23.86亿元,占比分别为91.26%、87.16%、90.01%,因此终端客户的具体信息也无法从招股书中得知。

从产业链来看,星宸科技采取Fabless模式,即将晶圆制造及封装测试等生产环节外包予代工厂,这也构成了最大的成本开支。报告期内公司主要向南亚科技股份有限公司、联电、台积电、华邦电子采购晶圆,向日月光投资控股股份有限公司采购封装测试服务,前五大供应商采购额分别为3.92亿元、6.24亿元和15.39亿元,占比分别为84.09%、79.43%和77.92%。

2021年全球半导体供应链紧张,部分晶圆厂的价格和部分封装工艺的价格出现明显上涨,但下游需求旺盛产品提价以及中高端化,公司的综合毛利率由2020年的42.83%提高至2021年的46.73%,对手富瀚微由39.69%增至42.45%。

评论