文|面包财经

近日,国外做空机构灰熊(Grizzly Research)发布报告称,蔚来通过武汉蔚能电池公司虚增收入,夸大盈利能力。

灰熊是一家类似于浑水的新兴做空机构,无论灰熊的报告内容是否真实,如果做空成功,灰熊或其客户都有可能从蔚来的股价下跌中获利。官网信息显示,2019年5月以来,灰熊发布了超过20篇做空报告,其中包括跟谁学、58同城、斗鱼等中概股。

灰熊称,蔚来通过对蔚能电池的销售,使公司的营收和净利润分别虚增约10%和95%。具体而言,2021年蔚来的盈利增长中,至少60%由蔚能电池贡献。

6月29日蔚来发公告回应,“该报告并无依据,其关于本公司信息包含许多错误、无根据的推测以及误导性结论和诠释”。

分拆“电池租用服务”业务引困惑

灰熊做空报告聚焦在蔚来的电池租用服务业务上。

2020年8月蔚来推出了“电池租用服务”(BaaS)业务,即让客户可以选择购买一辆没有电池的汽车。客户可以向BaaS供应商租赁电池,根据所租电池容量可选择每月支付980元-1480元,或每年支付11760元-17680元。这种结构将汽车的总价格降低了至少7万元人民币,并有助于提高电动汽车的采用率。

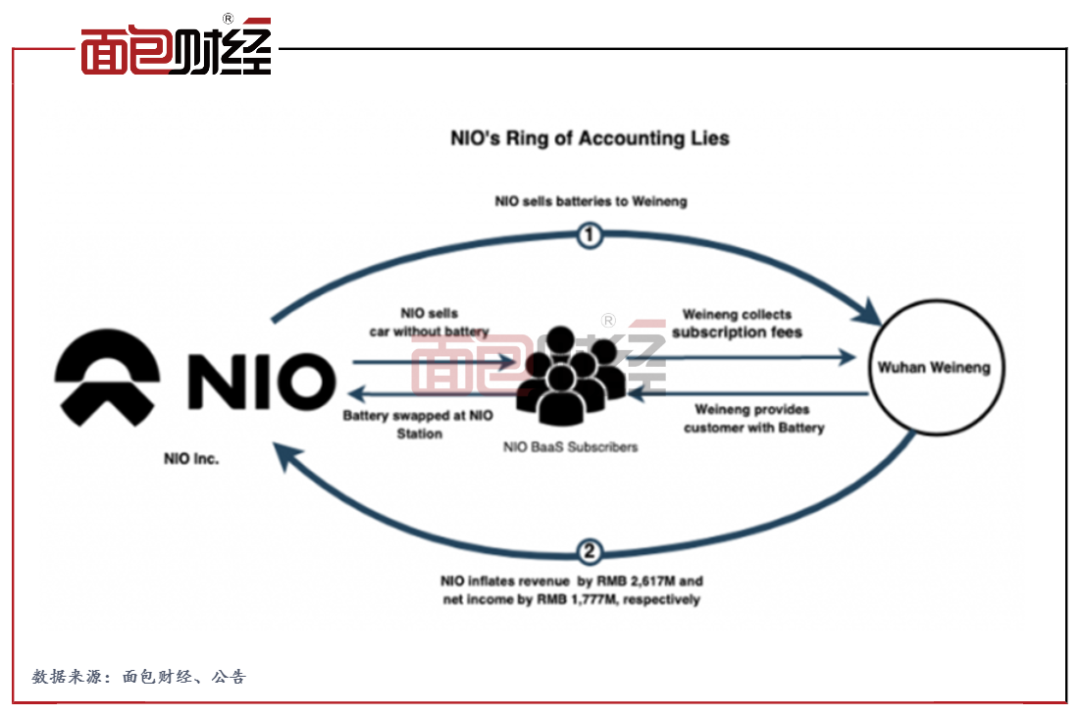

报告认为,蔚来将BaaS业务分拆到了一个非合并实体武汉蔚能电池资产有限公司(简称“蔚能电池”)。蔚来将电池销售给蔚能电池,后者是BaaS业务中拥有电池的实体,并负责管理订购。当用户订购BaaS项目时,蔚能电池是所有订购款项的收入方。

蔚能电池由蔚来和政府实体以及CATL等私人投资者组成的财团在2020年8月成立。蔚来持有蔚能电池19.8%的股份,并采用权益法对该公司进行会计处理。

做空报告认为,自蔚能电池成立以来,蔚来发现它是一个可靠的且不断增长的收入来源。在2020年运营的短短四个月里,蔚来从对蔚能的销售中获得了2.9亿元人民币。报告称,尽管刚刚起步,2021年归属于该实体的收入进一步增长到41.4亿元人民币,占2021年整体收入的约11%。

做空机构质疑蔚来利用蔚能电池虚增营收和利润

灰熊称,蔚能电池和蔚来之间的安排,通过提前确认收入、提供一个愿意超量购买电池的交易方、将折旧费用从其财务报表中转出三个方面虚增了营收和利润。

报告显示,如果蔚能电池不存在,蔚来将不得不在客户的整个订购期逐步确认订购收入。一般情况下,需要大约7年时间(经通货膨胀调整后)才能确认全部的订购收入。但有了蔚能电池,他们可以立即确认收入。

截至2021年9月30日,蔚能电池在协议下有19000个用户,但库存有40053个电池。因此,灰熊质疑,截至2021年第三季度,蔚来已经向蔚能电池超供多达21053个电池,以粉饰其财务状况。

灰熊认为,蔚来在截至2021年前三季度,对蔚能电池的销售额为28亿元人民币,这些销售额几乎都是由电池销售产生的。假设这笔收入的利润率为20%,这意味着蔚来期间合计将22.5亿元人民币的资产从其资产负债表中转移出来。这些电池将为蔚来节省折旧费高达3.36亿元人民币,直接影响(和虚增)了公司的利润。

此外,灰熊还提到,李斌与愉悦资本及其创始合伙人刘二海(瑞幸咖啡欺诈案中已知的关键人物)关系密切。

6月29日,蔚来在新加坡交易所发布公告,申请暂停交易;港股截至收盘股价下跌11.36%。

屋漏偏逢连夜雨

灰熊发布针对蔚来的做空报告意图在于从股价下跌中谋利,其对蔚来的指控未必有真凭实据。做空机构被上市公司“回怼”铩羽而归的案例无论在美股还是港股都较为常见。

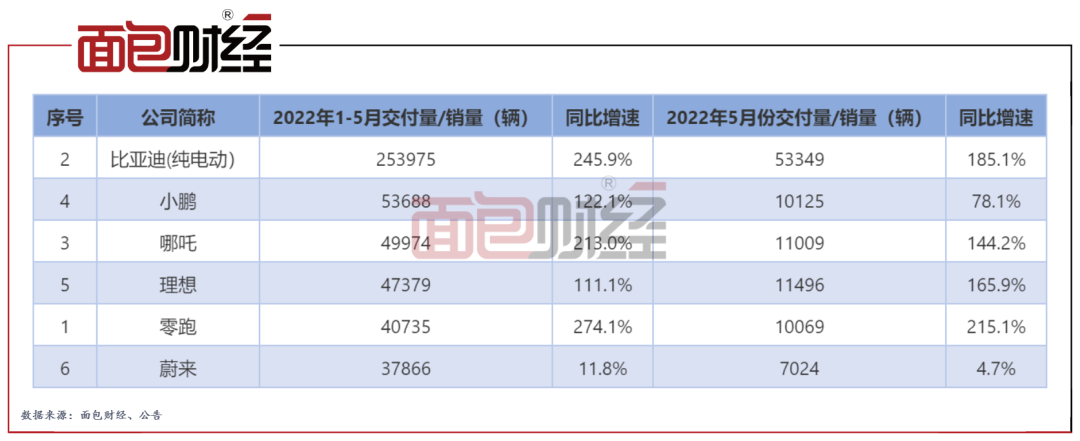

但是,蔚来当前确实面临着新车交付量掉队等棘手问题。公开数据显示,2022年1至5月,蔚来共交付新能源车3.79万辆,同比仅增长11.8%;其中5月份交付7024辆,同比增速仅4.7%。

2022年5月,小鹏、哪吒、理想和零跑汽车四家造车新势力单月汽车交付量均超过1万辆,前5个月累计交付量均超过4万辆;前5月累计交付量同比增长均超过100%。比亚迪2022年前5个月新能源汽车(纯电动)累计销量达到25.4万辆,同比增长245.9%。

可以看出,曾经位列国产“造车新势力”榜首的蔚来,从去年以来新车销量及交付量正在迅速被其他新能源车企超越,今年前5个月新车交付量已经跌出前五名。

面对做空报告如何自证清白并打赢资本狙击战?面对竞争对手如何胜出?这是蔚来李斌不得不解决的棘手难题。

评论