文|车东西 Juice

编辑|晓寒

“全球锂的总量足够,涨价很大原因是炒作。”宁德时代首席科学家吴凯在近日的一场访谈中说到。

去年以来,动力电池各种原材料涨价非常明显,锂、镍、钴、六氟磷酸锂、隔膜甚至石墨都有了不同程度的涨价,其中涨价幅度最明显的当属锂和镍。

锂的涨价可谓用疯狂来形容,一方面锂矿可以拍卖出天价,而另一方面锂矿石也持续拍卖出新高。

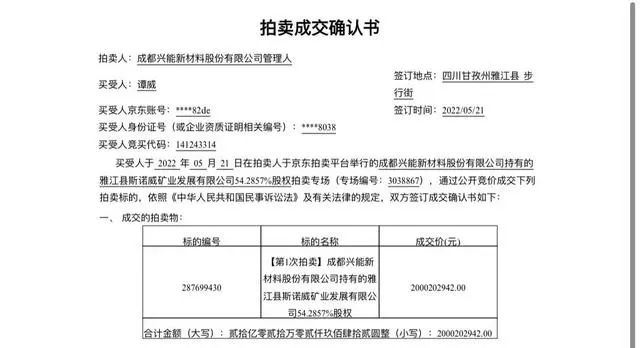

上个月,四川雅江县斯诺威矿业发展有限公司54.3%的股权在经历了五天五夜的拍卖后以20.002亿元的价格被拿下,而起拍价仅为335万元,最终价是起拍价的596倍,可谓天价锂矿拍卖。

而另一方面,澳洲锂矿Pilbara去年下半年开始一直在采用拍卖的方式出售自己的锂辉石,最近的一次拍卖成交价为7017美元/吨(约合人民币4.7万元/吨),与上一次5955美元/吨(约合人民币4万元/吨)相比,也创造了新的拍卖纪录。

此外,此前镍价也一度飞涨,被业界称为“妖镍”,在短短一周时间内从29770美元/吨(约为人民币18.8万元/吨)疯涨到了10万美元/吨(约为人民币63万元/吨)。

动力电池原材料的暴涨也传导到了下游,动力电池企业也不得不进行涨价,而车企也在最近两个月开始了一轮新的涨价。

作为一个新兴的产业,新能源汽车领域的业态还不够成熟,存在一定程度的不确定性,动力电池原材料疯狂涨价就是典型的例子,在短时间内被疯狂炒价。

那么,动力电池原材料究竟缺不缺呢?哪些原材料正在被进行炒作?又是以何种方式炒起来的呢?

锂矿储量丰富,足够电动车产业发展

在本轮涨价过程中,涨价最为明显的就是锂资源,那么锂资源的储量究竟如何呢?

这里我们来看一组数据,美国地质调查局2020年发布的数据显示,全球已经探明的锂资源大概有8000万吨,储量大概有1700万吨。

这意味着大概有1700万吨锂是可以直接进行开采的,而另外还有大量的锂资源分布在自然界。

媒体报道显示,每1GWh磷酸铁锂电池需要使用86吨金属锂,1GWh三元锂电池需要使用100~125吨金属锂。

华经产业研究院数据显示,2021年全球动力电池装机量为出货量为311GWh,如果以磷酸铁锂电池和三元锂电池各占一半来计算,2021年全球动力电池行业共消耗了约3.28万吨锂金属,和1700万吨锂资源的储量相比并不算多,至少在未来几十年内都不会出现锂资源短缺的情况。

另一方面,随着动力电池技术的不断改善,对锂资源的需求也会减少。

锂资源主要分为三类,分别是矿石、盐湖和粘土锂,其中矿石和盐湖占了总储量的84%,而目前对于这两类产品的提取和开发已经非常成熟了。

对于国内电动汽车产业来说,锂资源最大的问题可能就是国内储量不足,中国锂资源占比不到全球总量的10%,部分矿场开采难度大。相关资料显示,我国生产锂资源对外依存度高达74%。

不过,目前国内企业已经在南美锂三角、北美、澳洲等锂矿丰富的地方进行布局了,而且国内的盐湖提锂也进展迅速。

整体来看,锂资源并没有到非常短缺的程度。

镍则是另一个非常重要的原材料,其储量也非常丰富,美国地质调查局数据显示,2020年全球镍储量为9400万吨,而资源总量达到了2.7亿吨,含量比锂资源还要丰富。

而目前只有三元锂电池采用镍元素,以现有的储量来看,未来几十年也不会出现镍短缺的情况。

因此,目前锂元素和镍元素疯狂涨价,除了产能跟不上的原因之外,另外非常重要的一个原因就是有人进行炒作。除了宁德时代首席科学家吴凯持有这个观点,蔚来董事长李斌也曾直指碳酸锂的涨价有投机性,有人在炒作。

公开信息显示,曾有多位业内人士反映,去年第三季度有贸易商趁着矿企季节性的减产而积极囤货后导致下游采购难度增大,锂价被拉升。

锂矿拍卖价格翻近600倍,背后推手浮出

在炒作锂矿的事件中,最出圈的无疑是20亿元天价锂矿。

5月16日,四川雅江县斯诺威矿业发展有限公司(下称斯诺威矿业)54.3%的股权被拍卖,公司拥有川西地区德扯弄巴锂矿的探矿权,而后者属于属于特大型锂矿。

原来计划一天就结束的拍卖活动持续了五天五夜,竞买方从最初的7人陆续增加到了20人,一直维持着小幅度的加价,5月20日深夜竞价超过5.6亿元,虽然和起拍价的335万元相比有了很大变化,但仍不及数年前市场价值评估的一半金额。

事情发生转机出现在5月21凌晨5时,一位竞买者打破了此前一次5万的加价幅度,直接将竞拍价格提升到了6.6亿元,二十分钟后,价格被抬到了9亿元,两个小时内,拍卖价格就冲上了10亿元。

而5月21日早上7时48分,这场拍卖终于落下了帷幕,一位竞买者出价20.002亿元,最终拿下了这一拍卖标的。最终这一锂矿的成交价格翻了596倍,吸引了约97万人次围观,出价记录多达3448次,延时3418次。

▲拍卖成交确认书(图源网络)

不过,这一矿产的的拍卖价格明显高于同期行业水平,折合来算,斯诺威锂矿收购价折合每吨碳酸锂7377元。有数据显示,该矿需要卖到35万元/吨的碳酸锂价格才能够回本,而这还是在不考虑开发投入成本的情况下。

整体来看,购买者想要通过这一矿场来实现盈利难度非常大,但这一行为却将锂矿的价格维持在了一个比较高的高点。

那么,如此大动干戈的一场拍卖,最终究竟落到了谁的手里。

拍卖信息显示,四川雅江县斯诺威矿业发展有限公司股份拍卖最终得主为谭威,不过谭威此前并不为外人所知。

有市场人士进行检索之后,将目标锁定了一位名下有三家矿业公司的“谭威”身上。

企查查显示,谭威身兼贵州三都石友源矿业有限公司、独山县万富山矿业有限公司法定代表人。

▲谭威为独山县万富山矿业有限公司法定代表人

经过企业关系穿透显示,独山县万富山矿业有限公司与乐山协鑫科技新能源科技有限公司存在联系,而后者则是协鑫(集团)控股有限公司旗下公司。

但此前,《科创板日报》曾表示,“包括协鑫能科在内的协鑫系已完成对斯诺威矿业99%的债权以及43%的股权收购。同时,协鑫能科确认参与斯诺威矿业股权拍卖。”

有媒体报道称,其中一位接近此次竞拍的人士确认,协鑫和宁德时代等公司参与了拍卖。

协鑫集团是一家以煤电运一体化、新能源硅材料产业链、新能源装备制造为主营业务的企业集团。目前该公司已经明确要进入电池材料、锂矿等新能源上游材料端。

结合这些信息点来看,协鑫集团应该就是此次天价拍卖案背后的操盘手,不过其也抬升了锂矿的投入成本,为锂矿居高不下的价格又加了一把火。

事实上,关于锂矿的争夺战也不仅仅是一起案例。2021年底,宁德时代和赣锋锂业就针对千禧锂业发起了一场明争暗斗。先是赣锋锂业以2.8 亿美元(约合人民币18.8亿元)的报价与千禧锂业达成完全收购协议。随后宁德时代就开出了2.99亿美元(约合人民币20亿元)的收购价格,且愿意给赣锋锂业1000万美元(约合人民币6697万元)的赔偿金。

就在宁德时代似乎要稳操胜券时,美洲锂业对外宣布将出资约4亿美元(约合人民币26.8亿元)拿下了千禧锂业,还向宁德时代支付了2000万美元(约合人民币1.34亿元)的违约金。

而千禧锂业的在短短几个月内也升值了8亿元,矿产企业如此大手笔的收购,显然都是为了谋取更多的利益。

整体上来看,最近一段时间,锂矿已经成为了香饽饽,不少企业直接斥巨资将锂矿收入囊中,而掌握了大量的原材料之后,在定价上也会拥有更大的自主权,从而让锂的价格居高不下。

澳大利亚矿商拍卖矿石,售价屡创新高

斯诺威矿业拍卖的过程中虽然造成了锂矿价格的提升,似乎并不是主观意愿推动了锂矿的价格,但澳大利亚的锂矿公司Pilbara则刻意提升了锂矿石的价格。

Pilbara是澳大利亚最大的硬岩锂矿商之一,先后与天宜锂业、赣锋锂业、浦项制铁等企业签署了长期供货协议。

从2021年7月29日开始,Pilbara首次开启了锂辉石精矿的拍卖,将矿石买卖变成了拍卖行为。几乎是Pilbara开始拍卖的同时,锂的价格就开始不断增长,也有人将Pilbara的拍卖价格视为锂的市场价格。

今年5月24日,Pilbara拍卖的锂精石成交价格为5955美元/吨(约合人民币4万元/吨),当时已经创造了新的价格。根据当时行业人士的测算,拍卖者将矿石提炼后,锂盐利润约有5.1万元/吨。

在这之后,碳酸锂的价格略有回落,跌破了50万元/吨。

但尽管如此,Pilbara并没有停下拍卖的步伐。今年6月23日,Pilbara表示将在电子交易平台Battery Material Exchange(BMX)进行锂精矿的拍卖。

而在预拍卖中就完成了拍卖,成交价6350美元/吨(约合人民币4.3万元/吨),较上次成交价上涨6.6%,再次创下新高。

在按照比例调整锂含量和运费之后,此次锂精矿的拍卖价格可以达到7017美元/吨(约合人民币4.7万元/吨)。

按照目前的锂行情来看,此次拍卖锂矿加工成锂盐后的利润仅1.88万元/吨,较上次拍卖有所下滑。

尽管拍卖者的利润有所下滑,但Pilbara却并不打算收手,今年7月份还将会掀起新一轮的拍卖活动。该公司CEO戴尔·亨德森(Dale Henderson)在公告中表示,“与最近市场关于锂价已见顶的说法相反,公司与客户的定价结果表明锂需求仍然非常强劲,在可预见的未来前景持续乐观。”

由此可以看出,Pilbara正在主动的哄抬锂价,直接推动了锂矿的涨价。而拍卖者的热情也没有减退,也都参与了这场由Pilbara主导的锂矿石涨价事件。

期货市场波动大,镍深受影响

除了矿场之外,期货市场的波动也会将原材料的价格炒起来。其中最典型的就属“青山镍”事件了。

今年3月份,伦敦金属交易所的LME期镍报价进行了一次大幅增长,从29770美元/吨(约为人民币18.8万元/吨),猛涨到55000美元(约为人民币34.7万元)。

而在一天后,这一增长趋势不但没有停止,反而还进一步增长了,当天就疯长至10万美元(约为人民币63万元)。

短短两天时间,镍价经历了恐怖的增长。而在2020年初的时候,镍价还仅为1万~2万美元(约为人民币6万元~12.6万元)。

这主要是国际资本嘉能可进行的恶意抬价行为。镍作为一种价格波动比较大的原材料,为了保证镍价的稳定,国内镍王青山控股一直持有20万吨镍远期空单用作套期保值。

只要镍价平稳,这20万吨空单也不会造成太大的问题,或者青山控股拥有足够的交割品也就是20万吨镍也不会面临损失。

期货市场的规则是到期必须交割,而恰逢俄乌冲突,导致俄镍供应不足,青山控股难以在短时间内获得大量的俄镍导致其交割品不足。而嘉能可此前已经掌握了伦敦金属交易所仅80%的镍期货,导致青山控股也无法从伦敦金属交易所拿到价格合适的镍。

简单来说,青山控股被逼到了一个很尴尬的境地,其必须要有足够的镍来进行交割,或者就要在到期后进行平仓,被迫卖出手中所持有的镍,否则就要持续追加保证金。

不过,伦敦金属交易所很快就发现了这件事,停止了镍的交易。之后,镍价有所回落,但较低位仍有不小的增长。

整体来看,动力电池原材料涨价的原因有多个,孚能科技高级副总裁兼董事会秘书张峰曾在采访中表示锂涨价的原因有三个,一是矿的扩产周期比较慢,矿厂至少需要3年才能完成扩张开发,而动力电池工厂的建设周期在1~2年之间,这之间的不平衡导致价格上涨。

二是物流,疫情的原因导致物流出现问题,原材料运输出现问题。最后一个原因则是技术突破还没达到临界点,对部分原材料的依赖非常严重。

但在原材料足够丰富的情况下,有企业参与炒作却也是矿产原材料涨价比较迅速的原因。

电池行业开始反击,加大买矿节奏

有人炒价,就需要有人出来应对,目前来看动力电池企业都在极力应对这种趋势,最直接的方式就是直接买矿,从源头稳定价格。

从近段时间的动作来看,国内头部的几个电池公司都在进行锂矿的投资布局。

▲国内头部动力电池企业近期在锂矿方面的布局

宁德时代目前已经是江西升华的第二大股东了,持股比例为20%,而后者手握宜春的采矿权限。

宜春被称为“亚洲锂都”,拥有世界最大的锂云母矿,氧化锂的可开采量占全国的31%、世界的12%。正因为如此,宁德时代近些年来也加强了宜春地区的布局,已经在此规划了一座工厂。

除了宁德时代,国轩高科也频频在宜春进行投资布局。去年3月25日,国轩高科发布公告称与宜春矿业有限责任公司设立合资矿业公司。

宜春市对于锂矿的开发也非常积极,根据当地政府的规划,该地区每年碳酸锂产量将会超过12万吨,可供218GWh磷酸铁锂电池或169GWh NCM三元锂电池使用。

亿纬锂能也加快了在矿方面的布局。1月12日晚间,该公司发布公告称以1.44亿元竞拍取得兴华锂盐约35.29%股权,同时还以5601.58万元受让兴华锂盐13.71%的股权,总共获得了兴华锂盐49%的股权。

比亚迪则拥有扎布耶锂业18%的股份,后者在西藏地区拥有多个锂矿的开采权。

但国内的锂矿资源并不能很好的满足动力电池企业,为了维持稳定的原材料供应,动力电池企业还早早就开始了海外布局。

早在2018年,宁德时代就已经通过子公司投资参股北美镍业和北美锂业,在2019年9月,宁德时代接连投资了两家海外矿企,先是通过全资子公司认购澳大利亚锂矿企业 Pilbara Minerals 公司1.83亿普通股,又直接收购了加拿大锂业公司Neo Liquitium Corp逾1000万股股份,并成为该公司第三大股东,获得董事席位。

去年9月28日,宁德时代参股公司出资2.4亿美元(约合人民币15.2亿元)入股位于非洲刚果(金)的锂矿项目Manono,而后者是目前已发现的储量最大、品位最高的硬岩锂矿床之一,已探明资源量高达2.69亿吨,推测锂资源储量达4亿吨。

今年年初,宁德时代还以以 3.77 亿加元(约合人民币 19.2 亿元)的价格全资收购了加拿大Millennial LithiumCorp,该公司在阿根廷北部拥有Pastos Grandes和Cauchari East两个锂盐湖项目,储量共有412万吨碳酸锂当量。

另一个动力电池巨头比亚迪在海外也有一定的布局。今年年初,智利宣布向国内和海外公司提供五个8万吨锂矿勘探和生产合约的配额,中标者将获得7年的勘探和开发项目以及20年的生产时间。

而比亚迪出价6100万美元(约合人民币3.9亿元)获授8万吨锂产量配额。

最近一段时间,有消息称比亚迪打算在非洲买下6座锂矿山,目前已经达成了收购意向。公开消息称,这6座锂矿折算为碳酸锂可达100万吨,可供比亚迪未来十余年使用。

国轩高科也在最近在阿根廷胡胡伊省国家能源矿业公司(简称JEMSE)在签订合作协议,将建立合资公司,在胡胡伊省佩里科自由贸易区建立和运营电池级碳酸锂的精炼厂。而值得注意的一点是,JEMSE具备当地潜在锂矿资源的勘探与其他采矿权。

从这些动作也不难看出,动力电池企业们对于核心原材料的投资丝毫不手软,目前都已经有了相对稳定的供应商,这也让一些头部电池企业增强了抗风险能力。

此外,动力电池回收也能够补充原材料稳定价格,宁德时代、比亚迪、国轩高科等都在积极布局。

06.结语:锂矿价格或将逐步回落

动力电池是电动汽车中最核心的零部件,其价格波动对于电动汽车的的影响都非常明显。而目前由于原材料的持续涨价,动力电池企业正在承担一定的压力。

但现阶段,动力电池企业和车企都在积极布局来应对这一问题。

从市场行情来看,锂矿的价格几乎已经到了最高点,随着矿厂产能的提升和电池企业的不断布局,锂矿的价格或许会迎来回落。

评论