文|港股解码 遥远

左手磷,右手锂,国内整个磷化工行业似乎都在忙着转型,头部上市企业纷纷向新能源方向靠拢。

具体而言,在新能源产业蒸蒸日上的大背景之下,磷酸铁和磷酸铁锂产品成为磷化工企业延伸产业链和提高产品附加值的焦点,而“化肥+锂电池”双景气赛道迸发出的吸引力,没有哪家磷化工企业能抗拒。

在磷化工领域实力偏弱的史丹利,亦对新能源产业垂涎三尺,试图干一票大的。

巨资入局新能源材料市场

新能源汽车行业在国内爆发式的增长,让新能源电池正极原料前驱体磷酸铁,走上了风口之上。

史丹利为此认为,新能源材料与磷化工深入耦合,能够实现公司磷化工产业链的战略布局,开辟出新的赛道。

为此,史丹利在2021年年报中就提到:公司将重点向上游磷产业链方向延伸,采取并购、合资合作及自建的方式进入磷化工领域,建立磷化工-磷肥-复合肥产业链,并适时参与磷酸铁新能源领域。

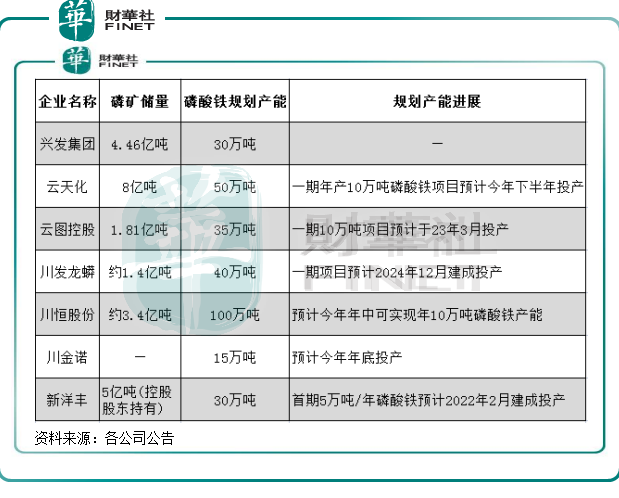

而实际上,在2021年12月,史丹利就雄心勃勃筹备着要进军新能源市场。彼时,正值国内头部磷化工企业争相切入新能源赛道的时候,如云天化(600096.SH)和兴发集团(600141.SH)分别在当年8月和12月展开新能源锂电材料全产业链的相关布局。

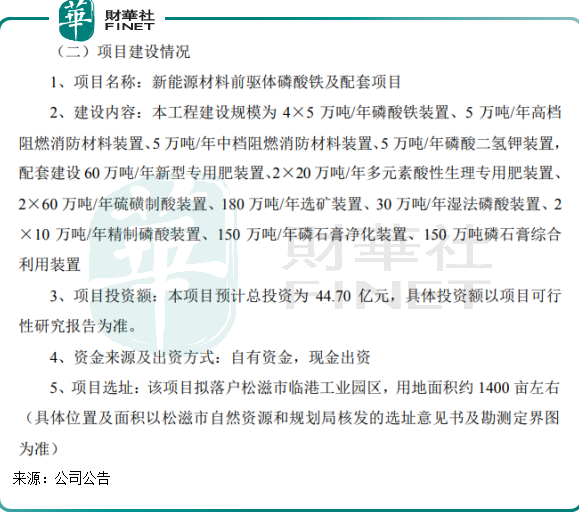

当时,史丹利与另一家化肥企业湖北宜化(000422.SZ)共同出资设立了松滋史丹利宜化新材料科技有限公司(以下简称“史丹利宜化”),拟以该公司为主体共同投资建设新能源材料前驱体磷酸铁及配套设施等项目。

其中,史丹利持股65%,湖北宜化持股35%,该合资公司由史丹利控股。

在今年6月8日,史丹利和湖北宜化按同比例增资史丹利宜化,双方分别增资12.987亿元及6.993亿元,合计近20亿元。

增资完成后,史丹利便迫不及待在新能源领域迈出了重要一步,且迈出的步子可不小。

6月29日,史丹利发布公告称,公司将以史丹利宜化作为项目实施主体,以自有资金投资44.70亿元在湖北省松滋市建设新能源材料前驱体磷酸铁及配套项目。

在该项目的配套业务中,包括阻燃消防材料、水溶肥和专用肥等,看得出史丹利正以循环经济发展的模式布局磷化工产业链。项目实施完成后,史丹利将正式加入新能源汽车材料市场俱乐部。

受此消息刺激,6月30日史丹利股价直接跳空高开,并在开盘后不久直接封板。截至当日收盘,史丹利股价涨幅为6.85元/股,涨幅为9.95%。

家中无矿的新能源赛道新晋者

生产磷酸铁锂电池,首先要有“磷”。磷酸铁锂电池的两大核心原材料为磷酸铁和碳酸锂,其中磷酸铁所需的磷酸,则可以通过磷矿石酸化或者是以黄磷为原料生产而得。

磷酸铁锂产品的附加值远高于磷肥产品,磷化工企业若能把控上游资源,将有着极大的成本竞争优势,有助于推高企业的护城河。

在我国,磷矿石供给持续偏紧,且高品位磷矿日益稀缺。作为农业和新能源产业的核心支柱,磷矿的战略属性逐步显现,这也是为何近两年来磷矿价格持续上涨的原因。

因此,在资源稀缺时代,占据矿产资源优势的磷化工企业无疑更具竞争优势。那些磷资源自给率高,产业链布局完整的企业,也会更受益于磷化工产业链的高景气。

史丹利是国内复合肥的龙头企业,但在磷化工产业链布局上还有待进一步完善,特别是不具备磷矿资源优势,也为史丹利未来的产业链布局上了一道难题。东莞证券在研报中指出,长期来看磷矿石行业在国家安全、环保政策的约束下新增产能有限,未来供给增加的难度较大。

根据财华社统计,目前云天化、兴发集团和云图控股(002539.SZ)等企业拥有自身的磷矿资源,这些企业将磷矿资源视为提升自身在新能源产业领域竞争力的重要基础。得益于磷矿资源和一体化产能优势的支持,这些企业得以大步跨界布局磷酸铁业务。如芭田股份(002170.SZ)的“磷矿—磷酸—磷酸铁”完整产业链已经初具规模,其磷矿在建产能达到90万吨/年,有望为其新能源产业注入活力。

史丹利的产品主要是复合肥,而复合肥生产原料主要是氮肥、磷肥、钾肥等单质肥。因此,受所在产业角色影响,史丹利并不像其他单质肥企业一样热衷于布局上游的资源,目前公司单质肥的原料来源主要是通过向中农集团、盐湖集团、中化化肥等原料供应商进行基础原料的采购,自身并无磷矿可进行开采。

在今年5月,史丹利在回复投资者关于公司拥有约1.4亿吨磷矿的问题时表示,该磷矿为公司控股股东所有,磷矿业务并不在上市公司范围内的业务。

那史丹利只能以借矿的方式来布局磷酸铁了吗?

史丹利的新能源材料进击之路或会得到史丹利宜化二股东的磷矿资源支持。据悉,湖北宜化间接参股的江家墩矿业磷矿储量为1.3亿吨,此外,其控股股东宜化集团持有的华西矿业拥有3.9亿吨磷矿储量。

当前,有磷矿资源的湖北宜化已获得了锂电之王宁德时代(300750.SZ)抛来的橄榄枝。去年11月,湖北宜化和宁德时代宣布共同建设磷酸铁前驱体等项目。

未来,随着史丹利在新能源产业领域逐步完善布局,磷化工产业链不断深化,史丹利最终还是需要“家中有矿”,才能避免未来可能出现的磷矿资源紧缺以及磷矿价格上涨带来的风险。

业绩增长持续性不强,新能源撑起想象空间?

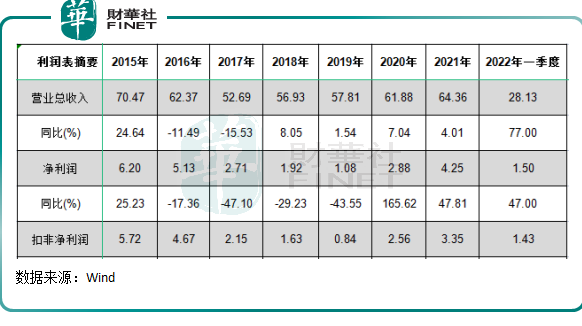

2020年以来,随着上游磷矿和单质肥价格的上升,复合肥价格也水涨船高,增厚了史丹利业绩。

2020年和2021年,史丹利在营收微增的情况下,净利润同比均取得大幅增长。到了2022年一季度,公司复合肥产品量价齐升,当期营收和净利润分别飙升77%及47%。

但拉长时间看,史丹利的业绩好转更多的是靠产品售价上升所推动的。在2020年之前复合肥价格平稳的时间里,史丹利的业绩整体出现下滑趋势,抗风险能力较弱。

除了前些年农作物价格处于低位,造成农民复合肥使用需求下降外,业绩不理想与史丹利缺乏产业链布局优势有关。

因史丹利原料主要是依靠单质肥企业供货,因此史丹利的采购成本压制了其利润的增长空间。一直以来,史丹利的原料成本占产品总成本的比例在80%以上。而在2015年,史丹利的原料成本占营收比重为63.3%,到了2019年,这一比重不降反增,提升至70.9%,导致公司当年净利润大幅下滑。

近两年来粮食问题日益凸显,粮价和化肥价格的上涨,使史丹利享受到了市场的红利。但粮价和化肥价格能有多久的上涨空间还不好判定,若未来跌价,则会给史丹利的业绩带来不利影响。

此次巨资布局新能源赛道,史丹利有机会在这块蓝海市场中开出另一条增长曲线,以缓解公司在复合肥市场面临的多重潜在不利局面。但要打通磷化工产业链,并走好新能源项目这一步,史丹利还需要到外部去找“矿”,以掌握好公司一体化发展的主动权。

评论