文|黑鹰光伏 刘洋

几乎没有人预测到光伏涨价会持续那么久!

这包括了几乎所有的光伏企业家和权威机构。

光伏的热度之烈,全球需求之猛,要素变化之快,很难预料。

纯属偶然!几乎每一年的夏天,光伏上游多晶硅环节似乎都会出点事故,由此“提醒”价格又要涨了。

2020年7月19日,协鑫新疆多晶硅工厂因精馏装置问题引发爆炸,由此“点燃”供应链第一波涨价风潮。

2021年6月8日11时54分,新疆石河子合盛硅业20万吨有机硅厂硅石反应炉爆炸,处于“涨价恐惧症”的人们,再次“嗅到”了上游供应可能受影响的“信号”。

到了2022年6月17日,东方希望在新疆准东经济开发区的一期多晶硅项目起火,这给如火如荼发展的多晶硅产业再次敲响安全警钟。

而在东方希望新疆工厂发生事故当天,通威太阳能再次上调电池片价格!黑鹰光伏特别注意到,182mm的电池片价格已经涨至1.2元/W!相当于2019年年中的水平。

第二天,也即6月18日,通威股份公告:青海高景计划2022年—2026年向通威股份旗下子公司合计采购不低于21.61 万吨多晶硅产品,预计销售总额约509亿元人民币(不含税)以上。

——这是光伏史上最大硅料订单!

到了6月24日,TCL中环大幅上调了单晶硅片价格,最大涨幅5.6%!

6月30日,隆基也上调单晶硅片的价格,不同尺寸的硅片价格上调0.36—0.44元/片,涨幅为6.3%—6.5%!

同一天,一道新能发布最新n型产品价格,电池涨7.8%,n 型组件涨至2.15元/W。

而这期间,上游多晶硅年内“实现”16+5连涨,上周周涨幅至5%,出现年内最大周涨幅。

硅业分会数据:单晶复投料最高价已至290元/kg,均价286.3元/kg!整体看,多晶硅“奔3”已是近在眼前。

产业链环环相扣,价格层层传导,组件环节经营持续承压。6月23日,北京新华水力4GW光伏组件和陕煤化工安塞区高桥镇120MW光伏组件开标。

根据开标结果,单晶PERC双面组件的最高报价已经高达2.044元/W!而6月17日,三峡集团发布2022年682MW光伏组件集中采购中,最高开标价格也高达2元/W。

由是,组件回到2元时代,已经“梦想成真”。

下游终于绷不住了?

如今,上游硅料、硅片、电池大涨价背景下,下游组件厂的生产行情有点绷不住了。

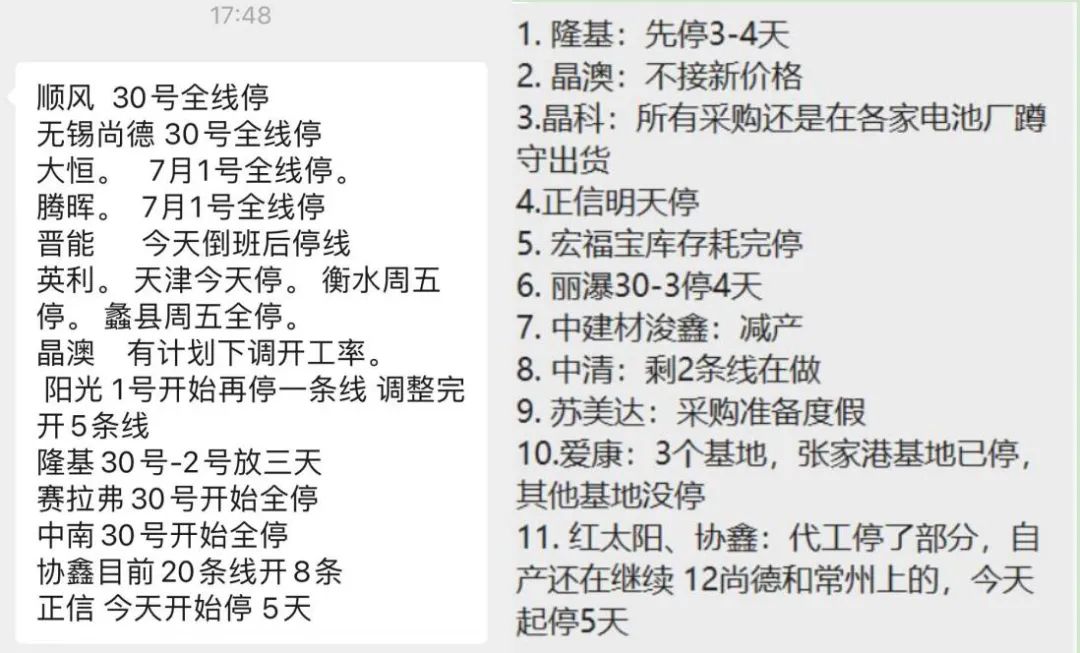

7月1日,也就是今天,一组涉及多家主流光伏组件制造商的停产时间表在业内流传(如下图),期间出现了不同版本,但基本都指向同一件事——停产。

据PV光圈见闻的调研文章:知情人士透露,组件目前市场海外为主的组件厂满产的,但有部分不排除减产,尤其是产能4GW以下、市场主要在国内的组件厂,有些已经开始规划减产暂停采购。“有些大厂除了东南亚的产能接近满产,国内的各个生产基地并不是全开的,春江水暖鸭先知,供应链的公司都知道。”对于上面的传图,一位行业人士称,并不是空穴来风。

据了解,目前市场上电池片一片难求的状况已经有段时间,电池现货高价拿不动,一些二三线组件厂本周开始暂停组件报价,在产业链不断涨价前提下,订单已经接不动。

“有些电池厂已经快一个星期没有出货了,都捂在手里,只等电池价格上涨,这么一捂,一瓦赚5分。捂这么久了,大家都停产了。”一家组件厂销售分析。

此外,据太阳能发电网,多位组件企业高管均表示,目前上游价格涨得太厉害,组件企业亏损很严重,减产或停产确实很无奈,却也不得不如此。

“高层希望通过风光大建设拉动经济,为了加大开工,甚至不遗余力地减少了很多阻碍项目开工的环节,可是,按照目前的光伏产品价格,今年的装机目标肯定完不成。

一位光伏电站投资公司的CEO表示,据他了解,现在有不少光伏电站项目都在等组件价格下降,不然算不过来账,项目不敢开工。

对于上述组件厂停产时间表的“传言”,一位企业高管读者向黑鹰光伏表示:希望不是传言,希望大家都停产抗议一轮又一轮的无底线涨价,就像去年此起彼伏的拉闸限电一样,当矛盾激化,拉闸限电现象反而很快得到解决。

央国企的收益底线是什么?

两年前,光伏第一波涨价后,已有媒体报道称,下游电站投资商(以央国企为主)囿于投资收益率“底线”,已处于“不可承受之重”。

然而已近两年过去,产业链涨价继续。下游投资企业不得不花费巨大的精力在与制造业的博弈中争取可以满足收益率要求的组件价格。

反反复复的博弈中,一些以不合理理由单方毁约的供应商将被投资商永久拉入黑名单。

双碳风潮下,过往两年,央企带有政治任务色彩的大目标,也给了行业进行价格博弈的底气。而光伏行业已陷入一个“怪圈”——企业的侧重点在于如何通过博弈获取利润最大化,却忽视了推动行业良性进展与技术进步的根本动力。

在光伏們臧超的一篇调研中:某央企相关负责人坦言:从央企本身来说,目标定下来了之后政治任务必须完成,具体组件价格的接受度具体项目具体分析,收益率算过账来就行。

据光伏們调研:在全面进入平价之后,几家主力央企投资商陆续调低了对于光伏电站项目收益率的要求,但各家的测算方法各不相同。

比如2022年初,某央企将光伏电站项目全投资收益率从8%降至6.5%,并且明确了25年的财务测算周期;另外一家则明确保持8%的全投资收益率要求不变,但自有资金出资比例从30%降至20%,间接降低了对投资收益率的要求。

综合分析,平价之后的新能源市场,收益率测算边界愈发不清晰;与补贴时代,电价、消纳、保障小时数等边界均较为确定相比,平价之后的新能源电站投资收益率已然变成了一个区间数值,而非固定值。

对于投资收益率,央国企投资光伏电站的“底线”到底是多少?

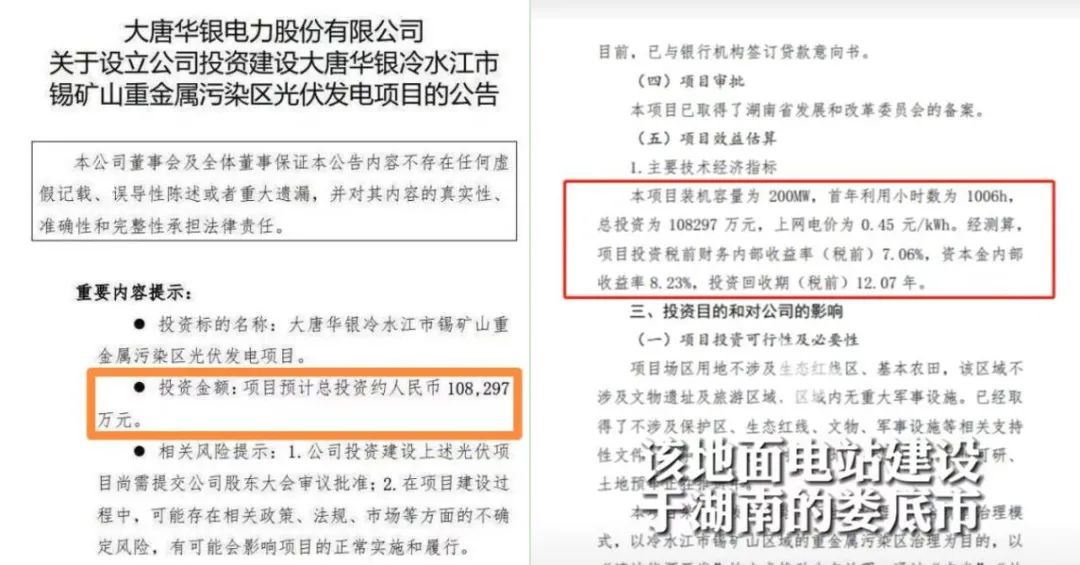

光伏资讯的“老杨”做了一期视频分享:近日大唐华银发布了一个公告,我们可以参考一下:

该地面电站建设于湖南的娄底市,总装机容量265兆瓦,备案容量是200兆瓦,总投资10.83亿, 折合项目单价4.08元/瓦。当地的上网电价是0.45元,位于湖南娄底, 光照小时数比较差,首年的发电小时数只有1000个小时,经过测算, 项目资本金税前收益率7%,资本金内部收益率8.23%,税前的投资回收期12.07年。

4元的造价,4毛5的上网电价,1000小时数。读者A分析估计,税后的回收期预计17-18年!读者B分析预计,如果算上财务成本,人工成本,基本上不赚钱了。

关于收益率,行业资深观察人士蒋静在《成本向下,负担向上,光伏收益率难逃宏观局限性》一文中分析,光伏电站的收益率将不再只由制造端成本主导,而是由宏观收益率决定,尤其在利率下行、投资不足、低成本长期资金涌入的宏观背景下,光伏电站的预期收益率更是呈现下降趋势,对投资成本的容忍度不降反升。

在蒋静看来,光伏平价之后,运营端就很难享受超额收益,甚至收益率持续走低,不要指望制造端技术进步或者成本下降会带来投资收益率的提高,组件价格即便从2元/W下降到1.5元/W,也无助于光伏电站收益率的提升,因为其收益率与制造端无关,而是社会宏观收益率决定的。

未来最大的风险是什么?

商场如战场,残酷激烈。鲜有温情脉脉,往往你死我活。

没有筹码,注定被收割;有筹码,则注定收割别人。

但如果整个产业“遇寒”,所有企业可能承压,甚至倒闭。

光伏产业链不断深化和复杂的利益博弈,紧缺环节势必压榨整个产业链的全部超额收益,哪怕是其他环节的技术进步超额收益,直到其他环节没有利益可以压榨或者全产业链没有产能失衡。

而当博弈最终“白热化”,突破“临界点”后,价格的暴涨或暴跌,最终伤害的可能是整个光伏产业。

笔者认为,最大的担忧,还不是目前价格的持续上涨,而是等价格转头向下,甚至剧烈下跌后,光伏产业能否“平稳过渡”,能否“软着陆”。

如果价格剧烈波动,短时间冲击整个产业,对供应链上舆论混杂的不少企业而言,可能是致命性的。

虽然短期内,各种因素交织,特别是全球需求火热,持续推高光伏价格,但长远来看,巨量的产能投资下,两三年内,光伏供应链环节出现绝对过剩是为必然。

届时,产业将出现怎样的景况?如果价格下泄剧烈,惨烈的洗牌不可避免,甚至整个产业都会受到巨大的冲击。

这意味着什么?其一,产业会陷入绝对过剩;其二,固有的老牌企业之间,新旧势力之间,新旧产能之间展开残酷竞争;其三,产业链不同环节产品价格陆续暴跌,以“低价竞争”为特点的价格战将持续很长时间。

历史已有大量教训,历史也可能重演。

2000年时,多晶硅价格只有9美元/公斤,2005年达到40美元/公斤,2008年甚至达到500美元/公斤的价格顶点。2008年后,随着金融危机的蔓延,多晶硅价格一泻千里。与之相伴随的,是超50家多晶硅企业伴随价格剧烈波动而倒闭。

据当时统计数据,2007年国内从事光伏组件生产企业有200多家,到2008年猛增至近400家。而金融危机发酵期间,国内有超过300余家光伏组件企业倒闭,一度剩下只有50家左右。

到2011年——2012年,光伏行业遭遇其发展10年来最严重的一次困境。“双反”背景下,2011年多晶硅价格从当年年初的230元/公斤,下降到12月初的110元/公斤。进入2012年,国内多晶硅价格继续暴跌。

彼时,光伏几乎出现了全行业亏损,数十家光伏上市企业的财报几乎都“很难看”。

回溯恩孚商务咨询2012年跟踪数据,当年国内破产和停产的光伏企业超过350家,企业全线亏损,11家在美上市公司负债总额近1500亿元,半数以上企业停产或半停产。

到了2013年,光伏行业极具警示意义的大事,便是无锡尚德的轰然倒塌。行业大势裹挟下,无锡尚德的运营急转直下,其破产重整,被视为是中国光伏产业在遭遇系列危机后,行业去产能化的标志性事件。

评论