文|每日财报 程意

从波折不断,到平静发展,再到迎接新变局,信泰人寿正在步入又一个关键期。

6月23日,浙江银保监局发布的任职资格批复称,谭宁符合《保险公司董事、监事和高级管理人员任职资格管理规定》的有关要求,核准其信泰人寿保险股份有限公司董事长的任职资格。

据悉,在此之前,谭宁一直担任信泰人寿总经理职务,此次升任公司董事长一职,也为职业生涯增光添彩。但此时的履新,对谭宁而言也是一次巨大的挑战。

近年来通过持续推进改革转型,信泰人寿的业绩逐步回归正轨,连续4年实现盈利。可在今年一季度亏损,且公司自身的偿付能力不达标,因此谭宁上任之后,如何让信泰人寿持续改善、偿付能力提升也成为外界关注的重点。

新官上任,难题摆在眼前

在6月23日,信泰人寿迎来新任董事长——谭宁。从履历来看,谭宁是一位资深的保险业人士。早在1995年,其便加入保险行业,期间担任过多家险企的高级管理职务,拥有丰富的经营管理经验。

据《每日财报》了解,谭宁曾在平安人寿、阳光人寿均有任职,在2018年11月正式加入信泰人寿,担任常务副总经理一职。在不到一年的时间里,其晋升为公司总经理(2019年8月)。所以,从2019年至2022年,他已管理信泰人寿近3年。

在入职信泰人寿以后,谭宁就积极推动内部管理变革,以产品和服务创新提升企业核心竞争力。现如今,谭宁从公司总经理升任董事长,也是对其能力的一种认可。

在公司方面,近几年在对传统银保、经代渠道优化的基础上,信泰人寿加速探索出独立代理人模式。去年3月,信泰人寿首位独立代理人袁华在江西南昌上岗。在去年8月25日,公司独立代理人郭华香的鑫汇专属代理店在深圳完成注册,成为国内首家个人独资成立的独立代理人企业。

2021年,信泰人寿的原保费收入489.9亿元,同比增长7.79%;净利润达2.75亿元,同比增长124.27%。且原保费占规模保费比例超过90%,续期保费超过179亿元,同比增长63.63%,成为信泰人寿保费收入增长的“助推器”。

可在2022年一季度,信泰人寿的保费收入为203.9亿元,与去年同期相比下滑5.35%,再度亏损,净利润为-3.74亿元。

值得注意的是,一季度公司的偿付能力也较差,综合偿付能力充足率为152.52%,核心偿付能力充足率为141.22%。事实上,在2021年第三季度信泰人寿的风险综合评级结果就已为C类,这也致使公司在2021年的SARMRA(即偿付能力风险管理能力监管评估)评分降至69.25。

因此,此次谭宁的升任,面临的挑战并不小。

开年惨淡,综合投资收益为负

成立已有15年之久的信泰人寿,是浙江首家民营资本险企。其早期的发展历程,可谓是举步维艰。自成立以后,信泰人寿便陷入亏损的泥潭,在2009至2014年间累计亏损金额达14.78亿元。

2015年,因投资收益的增长,促使信泰人寿实现首度盈利,净利润达到1.86亿元。但好景不长,信泰人寿2016年再次出现亏损状态,净亏达4.89亿元。且2017年,公司的亏损情况进一步扩大,净亏损额达7.59亿元。

在2018年,信泰人寿迎来其关键转折点。当年9月,邹平笙出任信泰人寿董事长一职,成立了新一届董事会。在新领导班子的带领下,信泰人寿提出“回归保险保障本源,笃定价值发展之路”的发展理念,开启价值转型之路。

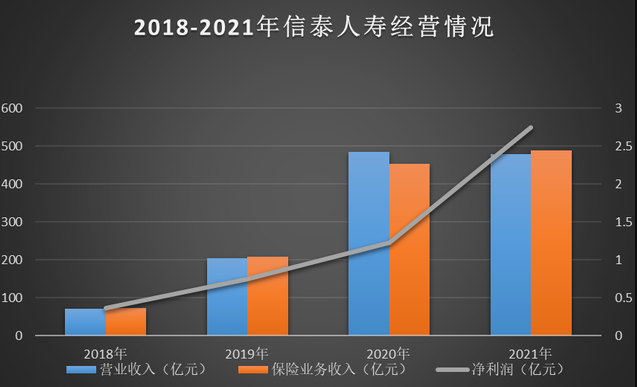

在一系列改革举措的推动之下,信泰人寿的业绩逐步向好。在2018-2020年,信泰人寿的保险业务收入分别为73.9亿元、209.57亿元、454.5亿元;净利润分别为0.37亿元、0.75亿元、1.23亿元。

(制图:每日财报)

在去年,信泰人寿的经营业绩也创其成立以来的最高水平。而从行业整体来看,今年一季度有近九成的寿险公司的净利润出现断崖式下滑,其中不乏出现亏损的企业,信泰人寿也在其中。

今年以来,资本市场的萧条表现令险企的投资收益几乎纷纷“扑街”,许多险企的综合投资收益降为负值。据悉,在2022年一季度,信泰人寿的投资收益仅为0.74%,综合投资收益率为-1.61%。

大股东清仓退出

《每日财报》发现,在积极推进业务转型的同时,信泰人寿“悄无声息”地对自身股权结构进行了调整。

信泰人寿由浙江省政府牵头筹建的中和人寿与北京的平泰人寿整合而来。在2007年,获批正式成立,总部位于浙江杭州。作为发起人之一,浙江永利实业出资6000万元,与巨化集团成为信泰人寿的并列第一大股东。

自信泰人寿成立以后,就进行了11次增资。在增资的同时,股权结构也出现变更。变化之中,大股东实力不断增强,而小股东的股权则逐步被稀释。截至2021年一季度末,仅浙江永利实业就持有信泰人寿47.12%的股权,为信泰人寿第一大股东。

但在此后三个月,信泰人寿的股权结构进行了大幅调整。截至2021年二季度末,信泰人寿的股东增至15家,浙江永利实业、浙江华升物流、利时集团均退出股东行列,新增了7家公司。

现如今,信泰人寿的第一大股东已变更为天津大田,持股比例达19.9%。通过对比可以发现,股权结构变更后,不存在“一家独大”的情况,前五名股东的持股比例相对平衡。

但此次的股权调整,也让人对浙江永利实业的退出产生疑惑。毕竟,浙江永利实业已与信泰人寿“相伴”14年之久,在信泰人寿发展最为困难之时都未曾“放手”,为何却又在其发展蒸蒸日上之时选择退出呢?

据《每日财报》了解,浙江永利实业目前还持有瑞丰银行、浙商银行、华龙证券的股份,此次清仓信泰人寿,也意味着其将失去寿险这一稀缺牌照。

继在股权结构重新洗牌之后,新董事长上任或为其发展带来新的转机,与此同时信泰人寿的领导班子也或将面临调整。更迭后期的经营状况,《每日财报》将持续关注。

评论