记者|赵阳戈

对代持情况秘而不报的欣巴科技,在撤回申请后的一年,又打算来碰碰运气,重启了IPO,这一次从深交所创业板,转战沪市主板。这一次的结果会怎样呢?

刚从创业板撤回1年

欣巴科技也不是首次IPO了,从创业板网站可以看到,早在2020年11月4日欣巴科技就获得过受理,2020年12月1日完成问询,但在2021年7月30日却因撤回申请而IPO终止。没想到时隔1年,欣巴科技再度启动IPO,这一次冲锋的则是沪市主板。

从最新说明书看,欣巴科技这次的保荐方为兴业证券,上次是国金证券,公司的控股股东和实际控制人为金卫平,发行前通过直接及间接持股的方式合计控制公司47.6299%的表决权。

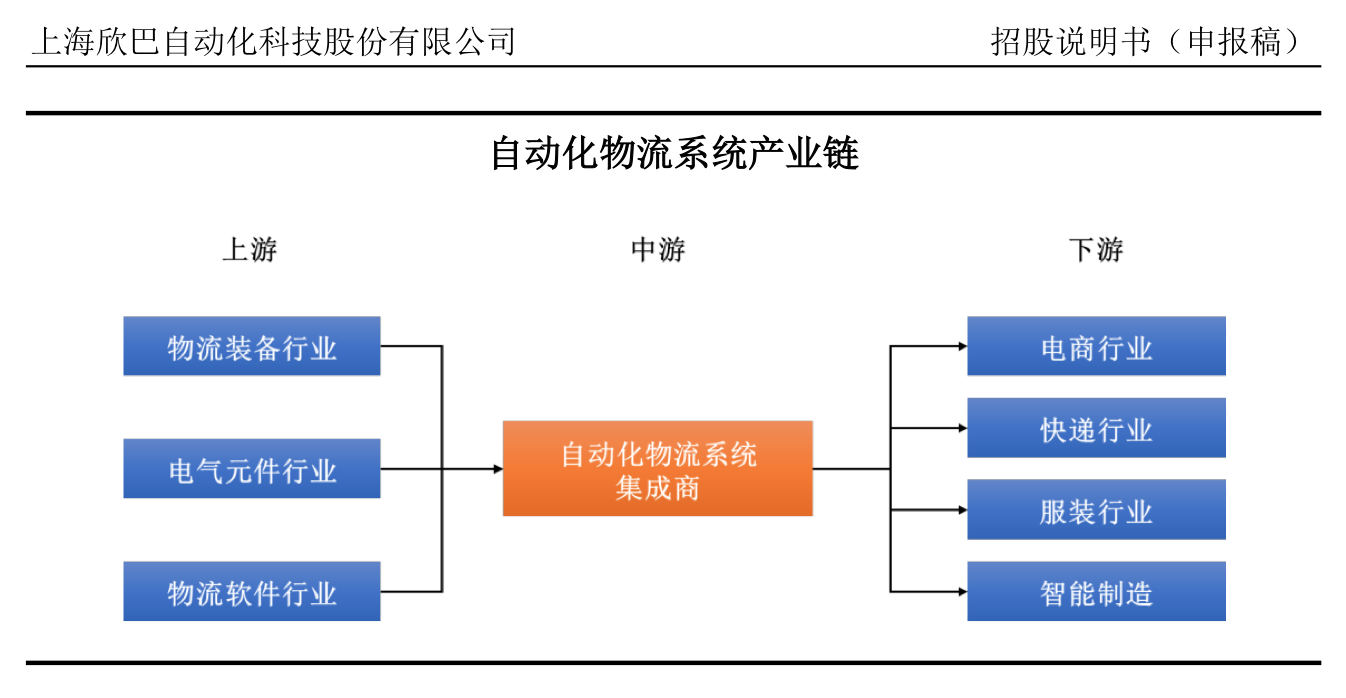

欣巴科技主要从事自动化物流系统的研发、设计与销售业务,致力于为客户提供以自动化分拣输送为核心的综合解决方案,提升客户物流分拣输送环节的运营效率,降低物流运营成本。主要产品包括交叉带分拣系统、自动化输送系统及自动化仓储系统等其他物流设备。客户已涵盖顺丰、韵达、申通、圆通、中国邮政、德邦、极兔、百世等国内快递快运物流行业的龙头企业,京东等国内电子商务领域的领军企业,以及罗莱、雅鹿等纺织服装行业知名品牌,产品在快递、快运物流、电子商务、服装等行业已实现规模应用。

数据显示,2019年至2021年欣巴科技营业收入分别为8.12亿元、10.36亿元、10.65亿元,净利润分别为6378.88万元、1.06亿元、9579.43万元,2021年净利润出现了滞涨。2021年的综合毛利率有21.61%。

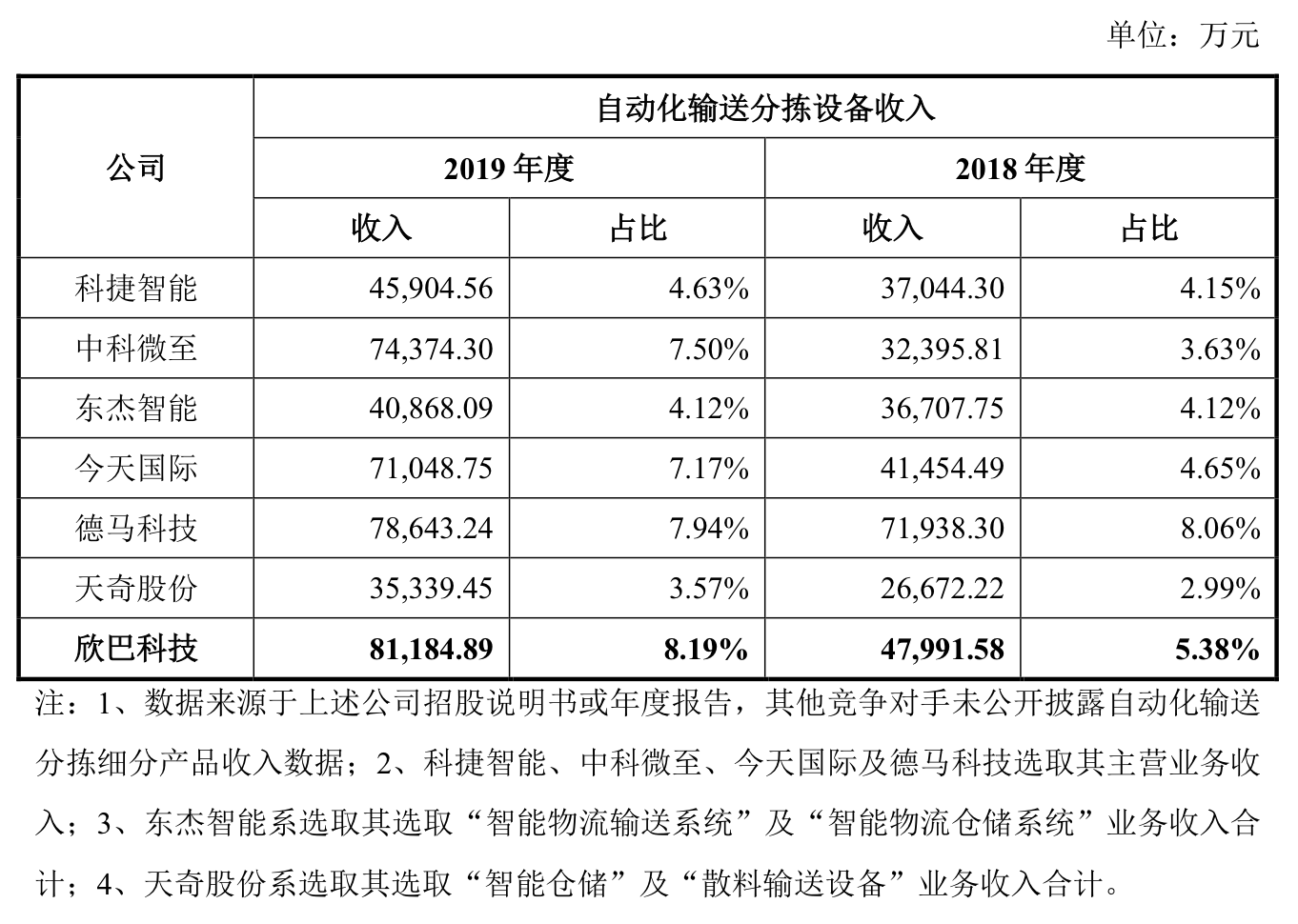

根据欣巴科技的自我评估,公司认为2019年的市场份额为8.19%,高于2018年的5.38%。欣巴科技的主要竞争对手包括中科微至(688211.SH)、东杰智能(300486.SZ)、今天国际(300532.SZ)、德马科技(688360.SH)、兰剑智能(688557.SH)等。

从上看,欣巴科技的竞争对手不少,与此同时,下游方也在自建,比如以京东、苏宁为代表的电商。

依赖快递巨头依旧

原本,自动化物流系统市场空间广阔,下游应用广泛,电商、快递、烟草、冷链、汽车、医药、机械制造、机场、大型零售及食品饮料等国民经济重点领域均有较大的需求。但从公开信息看,欣巴科技对快递行业非常依赖。

2019年、2020年和2021年,公司最终客户属于快递物流行业的销售收入占营业收入的比例分别为99.08%、99.45%和98.47%。尽管公司积极开拓快递物流行业外的优质客户,但短时间内,公司来自快递物流行业的收入占比仍将相对较高。

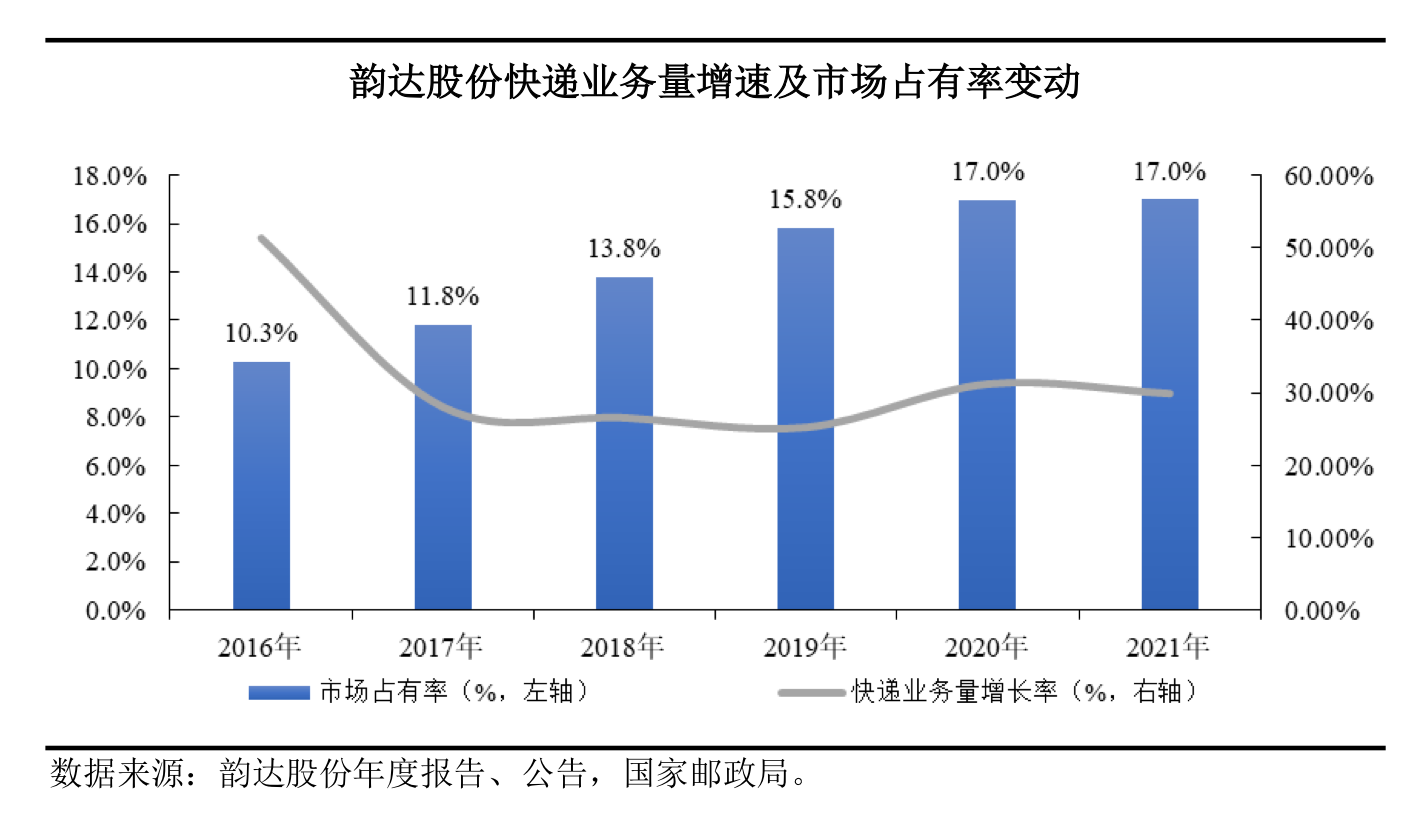

进一步看,2019年、2020年和2021年,按同一实际控制人合并口径计算,欣巴科技来源于前五名客户的收入占营业收入的比重分别为95.42%、85.56%和91.12%,其中来自于韵达股份(002120.SZ)的收入占比分别为65.05%、46.85%和46.03%,客户集中度相对较高。

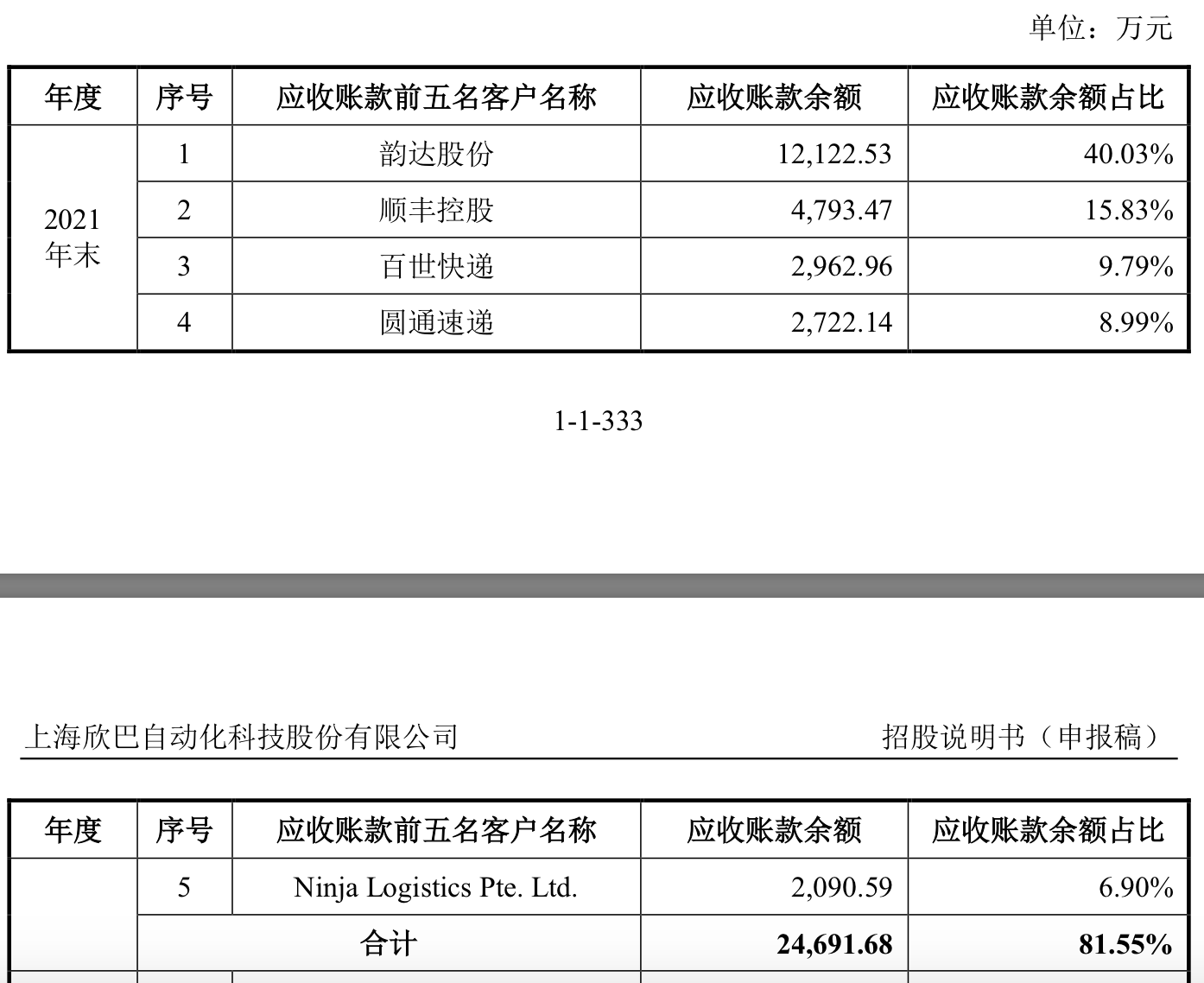

那么,应收账款方面呢?

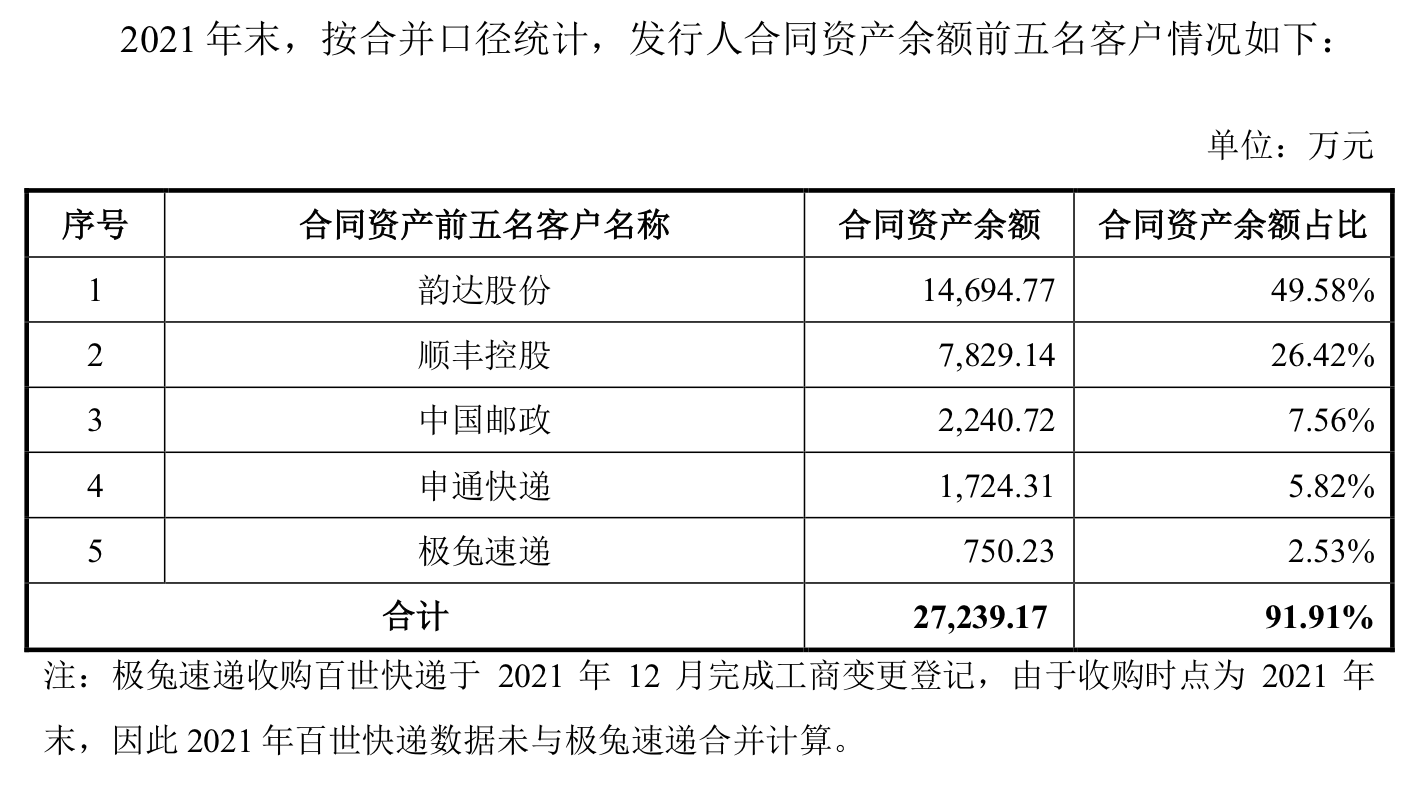

截至2019年末、2020年末和2021年末,欣巴科技应收账款账面余额分别为3.86亿元、2.52亿元和3.03亿元,2020年末和2021年末合同资产账面余额分别为3.12亿元和2.96亿元,应收账款及合同资产账面余额合计占营业收入的比重分别为47.59%、54.47%和56.26%,应收账款及合同资产净额合计占流动资产的比重分别为45.09%、37.93%和36.35%,占比较高,且均为快递公司。比如2021年的应收账款前五分别是韵达股份、顺丰控股、百世快递、圆通快递、Ninja Logistics Pte. Ltd.,其中韵达股份的应收账款余额占比为40.03%。2021年末,公司合同资产前五客户分布是韵达股份、顺丰控股、中国邮政、申通快递、极兔速递,其中韵达股份合同资产余额占比为49.58%。

当然,换个角度讲,欣巴科技产品下游应用领域有待进一步拓展的空间也很大。

上会前夕被举报隐瞒股权代持

顺带一提,上一次欣巴科技撤下火线,一时间众说纷纭,直到2021年11月29日一份通报批评处分的出现。

据悉,2015年3月,朱玲燕、金卫平、李海星三人以货币方式出资设立发行人前身上海欣巴自动化科技有限公司(下称欣巴有限),其中朱玲燕持股比例为65%。2015年7月,朱玲燕将所持股权全部转让予金卫平。欣巴科技在招股说明书(申报稿)中未披露朱玲燕所持股权为代他人所持有。

交易所曾在审核中对朱玲燕退出持有欣巴有限股权后的任职和对外投资情况、公司设立以来实际控制人变动原因及资金来源、是否存在股份代持或委托持股等进行了问询,要求欣巴科技按照股东信息披露的相关监管要求进行披露并出具专项承诺。欣巴科技两次回复均称,朱玲燕在欣巴有限设立时以及股权转让后均不存在股权代持情形,发行人历史沿革中不存在股份代持、委托持股情形,并出具了股东信息披露的专项承诺函,承诺公司历史沿革中不存在股份代持、委托持股情形。金卫平作为欣巴科技实际控制人、董事长、法定代表人在招股说明书、专项承诺函中签字。

到了2021年6月,交易所收到有关举报信,称朱玲燕所持欣巴有限股权系代他人持有,公司设立出资全部来源于该委托人。经核查,2021年7月5日,欣巴科技向交易所提交书面文件,承认朱玲燕存在股权代持情形且公司设立出资来源于该委托人。2021年7月27日,欣巴科技向交易所提交了撤回发行上市申请文件的申请。

交易所称,发行人实际控制人所持股份权属是否清晰、是否存在导致控制权变更的重大权属纠纷,涉及发行上市条件的审核判断。欣巴科技在招股说明书、两次审核问询回复、专项承诺中均称朱玲燕不存在股权代持情形、发行人历史沿革中不存在股份代持或委托持股情形,直至举报核查时才承认朱玲燕存在股权代持情形,相关信息披露、承诺内容与举报问询回复存在实质性差异。

欣巴科技作为发行上市申请文件信息披露的第一责任人,未能保证发行上市申请文件和信息披露的真实、准确、完整,出具的专项承诺与实际情况不符,违反了《深圳证券交易所创业板股票发行上市审核规则》(下称《审核规则》)第二十八条、第四十二条、第七十四条的规定。

金卫平作为欣巴科技的实际控制人、董事长、法定代表人,未能保证发行上市申请文件和信息披露的真实、准确、完整,出具的专项承诺与实际情况不符,违反了《审核规则》第二十九条、第七十四条的规定。

最终,交易所对公司给予通报批评的处分;对实际控制人、董事长、法定代表人金卫平给予通报批评的处分。处分也需通报中国证监会,记入诚信档案,并向社会公开。

评论