文|阿尔法工场

IPO对一家企业的重要性不言而喻,成功IPO,意味着可以登陆资本市场,享受融资红利,进而做大做强。

从IPO成功过会的企业,可以观察出政策和市场的风向,以及所属产业的景气度。

近期,多家锂电产业企业成功过会。其中包括锂电池正极龙头湖南裕能和湖北万润。

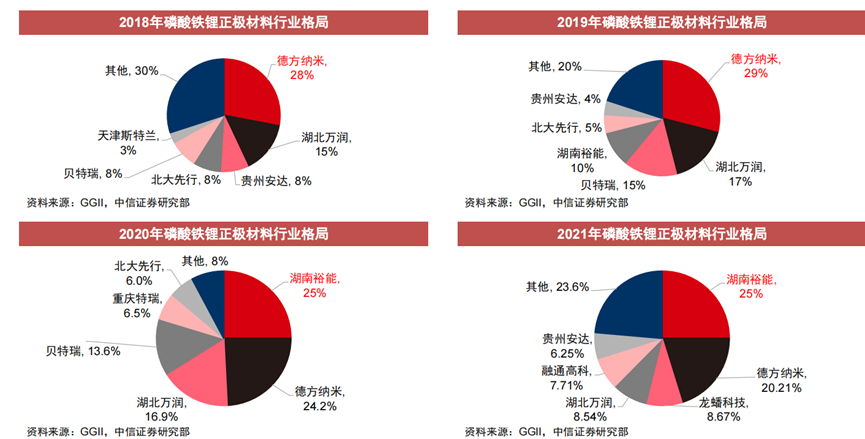

虽然相比登陆A股市场的德方纳米(300769.SZ)而言,两家企业,在资本市场的名气,远不如锂电行业知名度。以磷酸铁锂的市场占有率观之,二者的产业龙头地位可见一斑。

这几年,磷酸铁锂产业的发展蒸蒸日上。

据高工产研锂电研究所(GGII)统计数据和湖北万润招股书,2019年、2020年、2021年磷酸铁锂出货量分别为8.8万吨、12.4万吨、47.8万吨,分别增长51.72%、40.91%、277%,市场需求呈大幅上升趋势。

然而,湖北万润的市占率却是另外一番景象,这两年是一年不如一年。根据中信证券研报,湖北万润从2018年磷酸铁锂正极材料行业老二的位置,一路下滑至老四,市占率更是从高峰期的17%下降到8.54%。

产业景气度高企,而企业的市场份额却大幅下滑。

湖北万润在这几年是如何丢掉市场份额的?湖北万润到底是一家什么样的企业?磷酸铁锂这门生意该如何评价呢?

01、因资金短缺而错过了高成长

决定一个企业竞争力的因素有多方面,产业的景气度、所处产业链中的位置,还有本身的产品性能等等。

锂电池产业的景气度自不必多说,是为数不多的未来成长确定性高、同时具备成长时间和空间的赛道。

湖北万润近年来市场份额下滑,我们不妨自下而上进行分析,首先将目光聚焦到产品端。

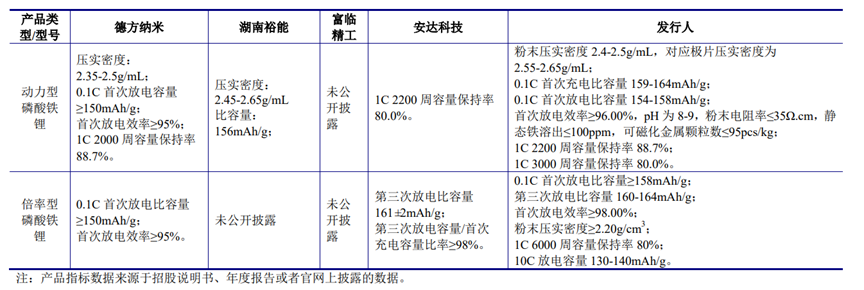

通过与业界主要竞争对手的产品对比,我们发现,湖北万润磷酸铁锂的核心技术,如压实密度、0.1C放电比容量、循环性能等方面不仅不输对手,甚至在一些领域上具备优势。湖北万润的核心产品性能与品质较为优秀。

来源:湖北万润招股说明书

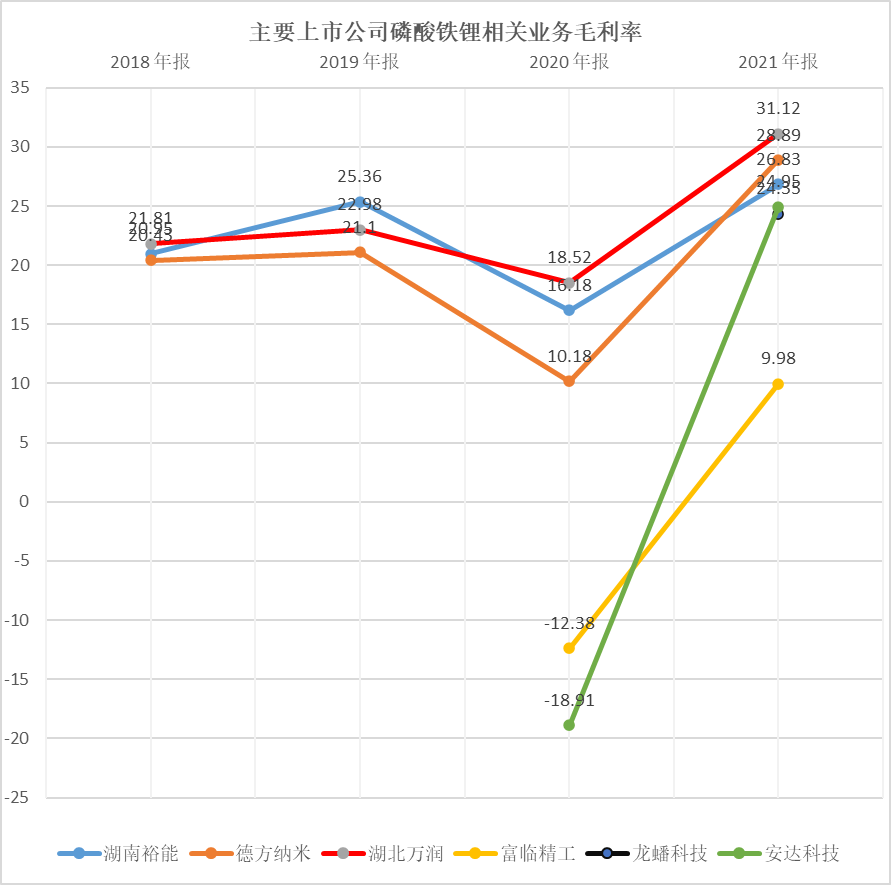

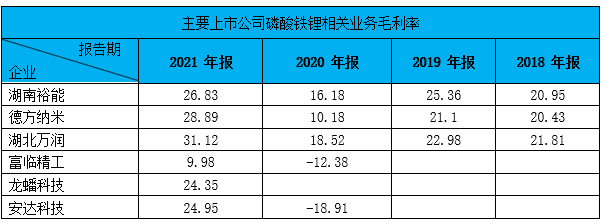

众所周知,毛利率指标也可以从侧面反映出产品性能的好坏。通过对各企业财报整理,阿尔法工场发现,湖北万润的磷酸铁锂毛利率常年处于第一梯队,并且近两年优于整体产业。

数据来源:各企业年报,阿尔法工场整理

因此,通过对产品性能和业务毛利率的分析来看,产品端显然不是湖北万润丢掉市场份额的问题所在。

既然产品端没问题,需求端也没问题,那么市场份额下滑,就有可能因为供给不足。

通过对比各企业的产能发现,湖北万润大幅落后于产业龙头德方纳米和湖南裕能,甚至与第二梯队的富临精工(300432.SZ)和安达科技(830809.NQ)相比也不占优势。

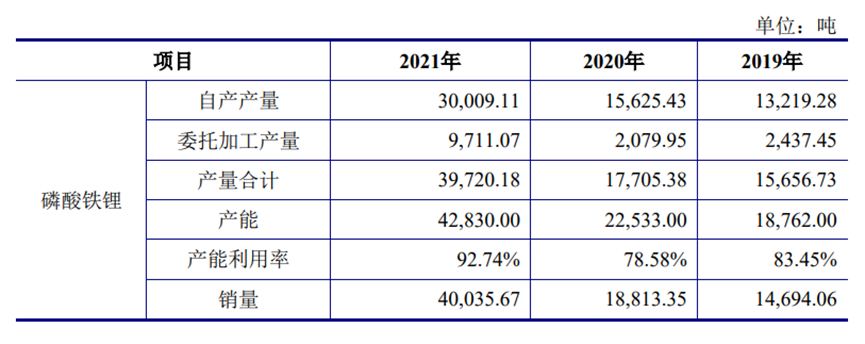

湖北万润的产能扩张速度太过缓慢,报告期内,磷酸铁锂产能分别为1.88万吨/年、2.25万吨/年和4.28万吨/年。

来源:湖北万润招股说明书

造成产能落后的原因其实不难理解,作为非上市公司,融资渠道较为单一,除了增资扩股,主要依赖于银行的贷款融资。

如果背后没有强大的资本作支撑,那么便受制于资金短缺,不仅对日常生产经营造成了压力,同时也限制了产能的扩张,也制约了企业的快速发展。

即便市场有着突增的需求,可是没有产能就意味着无法承接订单,眼睁睁看着其他企业摘果子,湖北万润只能接受掉队的事实。

从湖北万润磷酸铁锂产量来看,竟然还有一部分是委托加工,也就是以代工的形式进行生产交付,令人感到惋惜。湖北万润因资金问题错过了高成长的机遇。

来源:湖北万润招股说明书

缺少发展资金对湖北万润影响较大,但真正深入到产业链条中就会发现,其他制约更甚于此。

02、夹在中间,双重制约

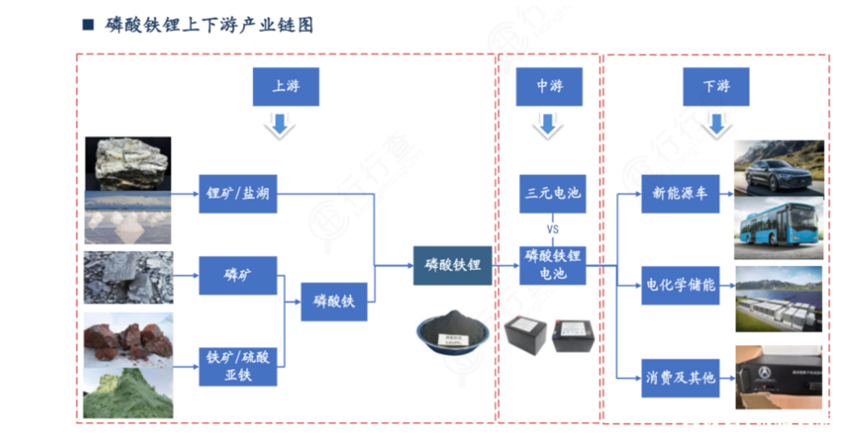

磷酸铁锂位于锂电池产业链的中游,加上负极、隔膜、电解液,构成了生产锂电池的四大关键材料。

来源:东吴证券

磷酸铁锂的上游材料大致可分为锂源、铁源、磷源等,比如碳酸锂、氢氧化锂、磷酸二氢锂;磷酸、工业级磷酸一铵、磷酸铁、磷酸氢铵、磷酸二氢铵;硫酸亚铁、草酸亚铁、醋酸亚铁、乙二酸亚铁、氧化铁红等等。

显而易见,如此多的原材料,制备磷酸铁锂正极的工艺路线势必众多。其中,由磷酸铁生产磷酸铁锂这一技术路径工艺简单、原材料利用率高、重复性好、正极材料活性高,生产技术日臻成熟,已逐渐发展成为主流工艺。

简单来讲,就是以磷酸或磷酸一铵等为磷源制备磷酸铁,然后通过固相法或者液相法,加入碳酸锂等锂源,制备磷酸铁锂。

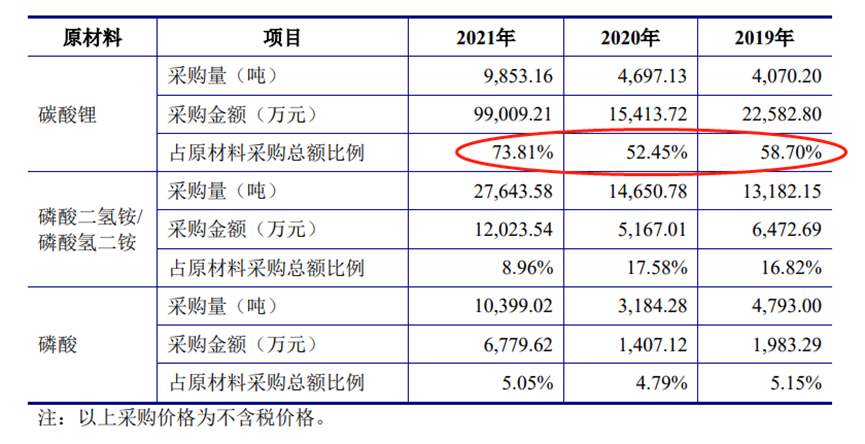

对于碳酸锂,大家并不陌生,成本高昂是一个鲜明标签。从湖北万润成本结构来看,2021年,碳酸锂的成本占据总采购成本比例,已上升到73.81%。

来源:湖北万润招股说明书

一方面,磷酸铁锂企业采购磷酸锂势必消耗较大的资金储备,使得现金流紧张;另一方面,巨额的成本压力也是企业必须面对的。

身处下游的磷酸铁锂企业,始终摆脱不了上游锂源的制约,这是所有磷酸铁锂企业面临的问题所在。

报告期内,湖北万润前五大原材料供应商,采购金额占当期原材料采购总金额的比例,分别为 64.58%、57.08%和65.45%

数据证明,下游电池厂商才是真正决定磷酸铁锂市场份额的关键所在。

翻开湖南裕能的前五大客户发现,在报告期,宁德时代与比亚迪的合计销售收入占比分别达到93.56%、91.10%和95.42%。

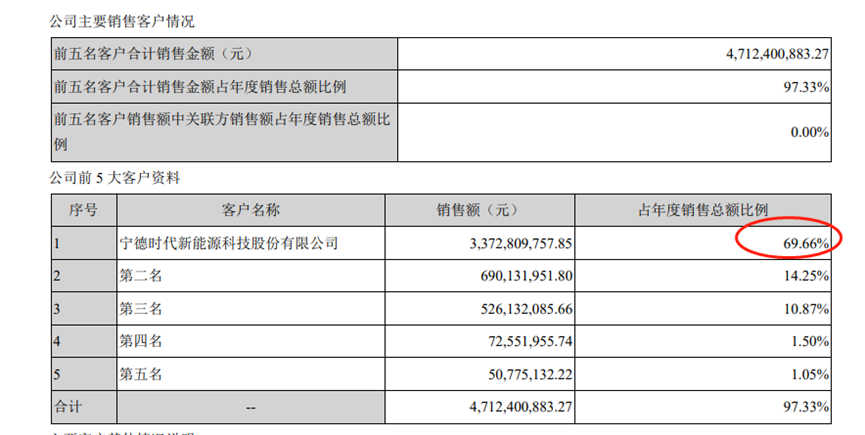

德方纳米也不遑多让,前五大客户集中度高达97.33%,其中,宁德时代占比达到69.66%。

来源:德方纳米年报

湖北万润同样逃脱不了对电池厂商的依赖。

报告期内,前五大客户销售金额占当期营业收入的比例分别为88.87%、84.56%和92.21%,其中对宁德时代及比亚迪的销售金额,占当期营业收入的比例合计为70.09%、68.12%和80.63%。

湖南裕能异军突起、坐上磷酸铁锂王座,离不开下游电池厂商的扶持。在磷酸铁锂的产业中,无论大哥、二哥还是小弟,对下游锂电池企业都极度依赖。

市场格局的演变,显然来自下游客户对供应商的偏好与选择。

磷酸铁锂这门生意,受上游原材料制约,更依赖于下游电池厂商客户,在产业链话语权有限。

向上一体化策略或许是一种解决之道。可是,强如电池厂商,也难以有效整合上游锂资源,更何况仰人鼻息的磷酸铁锂厂商。

在产业景气度高企的背景下不易察觉其脆弱性,因为面对突增的需求,产品供不应求,自然有的赚。不过,当各路资本纷至沓来之际,激烈的竞争,将其脆弱展露无遗。

03、新玩家倾轧

磷酸铁锂产业现有格局,已经是群雄逐鹿。未来随着磷化工、钛白粉等新玩家的加入,这些企业凭借原材料成本上的优势,对老玩家提出了严峻考验。

比如钛白粉企业,制备过程中产出废硫酸、硫酸亚铁等副产品,可以分别用来生产磷酸一铵、磷酸铁,这将大大降低了磷酸铁锂的生产成本。

最令人担忧的是,不是单独一家企业,而是整个钛白粉产业杀入了磷酸铁锂赛道。

公开信息显示,惠云钛业(300891.SZ)于6月20日发公告称牵头投资约62亿元,重点投资磷酸铁、磷酸铁锂等项目。

金浦钛业(000545.SZ)于3月宣布斥资100亿元进军锂电产业,建设年产20万吨电池级磷酸铁和20万吨磷酸铁锂,一期项目预计于2022年9月正式开工。

2021年2月,中核钛白(002145.SZ)宣布,拟投资121亿元,建设年产50万吨的磷酸铁锂项目。此外,龙佰集团(002601.SZ)等钛白粉厂商均提出不亚于同行的磷酸提锂产能规划。

磷化工企业同样来势汹汹。工业级和化肥级磷酸一铵差别在于浓度,其他的制备过程相似。这类企业凭借本身磷源产能,通过掌控原材料的方式,有效地节省了成本,这无异于降维打击。

川发龙蟒(002312.SZ)投资120亿元建设年产20万吨磷酸铁锂、20万吨磷酸铁及配套产品项目。

云天化(600096.SH)于去年10月计划投资72.86亿元,建设50万吨/年磷酸铁电池新材料前驱体及配套项目。

兴发集团(600141.SH)、川金诺(300505.SZ)、川恒股份(002895.SZ)等纷纷入场。

不仅于此,除了磷化工和钛白粉的新玩家,各路资本也纷纷杀入磷酸铁锂赛道。

2021年国内磷酸铁锂规划项目超过300万吨,叠加2022年的规划项目,合计规划产能已超540万吨。

根据中信证券预测,2022年底磷酸铁锂产能可能达到300万吨,2025年全球磷酸铁锂需求约为267万吨,届时产能释放后将远超2025年市场需求。

04、结语

现阶段来看,德方纳米、湖南裕能、湖北万润这些老玩家,还存在着一定的先行者优势。随着新势力入局,这些优势红利,也将逐步减弱。

老玩家接下来要面对的,是掌握上游原材料的新玩家带来的成本冲击、产能过剩后的厮杀,还有电池厂商大哥的选择。

未来,磷酸铁锂老玩家的日子将会更难。

评论