文|每日财报 苏锋

负极材料的新一轮技术迭代,正在进行。

能量密度的必然要求

在电池的放电过程中,锂离子从负极转移到正极,电池对外做功。因此,锂离子与负极材料的可逆反应能力决定着锂离子电池的储能效应,锂离子电池性能的提高在一定程度上取决于对负极材料性能的改善。

目前广泛使用的负极材料是石墨材料,但商业化的石墨负极容量发挥已接近其理论比容量(372 mAh/g),限制其进一步的应用,因此迫切需要开发出具有更高比容量的负极材料。

硅负极具有很高的理论比容量(4200 mAh/g)和较低的电化学嵌锂电位,快充性能优异,这正是便携式电子产品、无人机、新能源汽车和储能电池系统等一系列新技术领域发展的迫切需要。

我国锂电池行业已步入成长期,新能源、汽车、消费电子等终端市场中,客户对续航时间、续航里程和轻量化提出更高要求。

相比于石墨负极嵌入式储锂而言,硅基负极材料的合金化储锂机制可以储存更多的锂离子,从而赋予硅更高的理论比容量(4200mAh/g),电池能量密度相对较高,从而有效提升续航时间及里程。《中国制造2025》明确了 2025 年电池能量密度达到400Wh/kg,2030 年电池能量密度达到500Wh/kg的远景目标,硅基负极未来有望在电池能量密度较高的三元电池体系中迎来渗透率的提高。

特斯拉量产4680电池之后,众多厂商先后跟进。海外方面,除特斯拉在美国德州、德国的超级工厂外,松下、LG 化学均在推动 4680 大圆柱电池配套设施建设;国内方面,宁德时代正加快研发节奏,规划了8条 4680 电池产线,共 12GWh;比克动力于 2019 年开始研发大圆柱电池,预计 2023 年量产;亿纬锂能具备 4680 的技术储备,并在 2021 年 11 月公告称,将在荆门投建 20GWh 乘用车用大圆柱电池生产线。

在特斯拉和头部电池厂的推动下,预计 4680 电池将迎来需求拐点,带动主辅材向高能量高倍率方向加速升级,而无论从适配程度、能量密度提升角度而言,“高镍+高硅”将是最适合搭配 4680 电池的方案。随着主流电池厂纷纷跟进量产,4680 电池的放量将有效带动相关行业进入快车道。

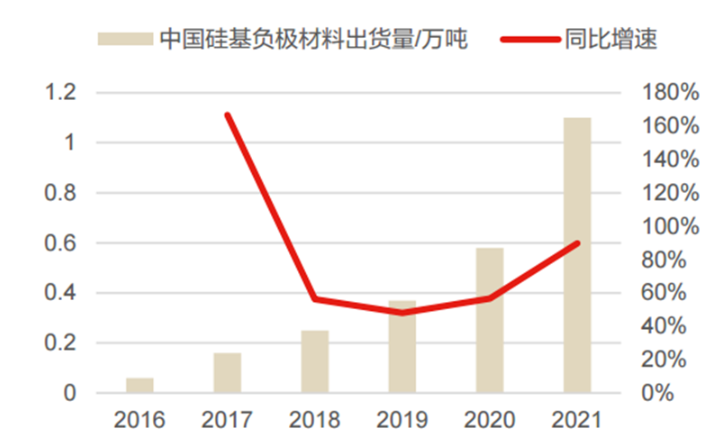

2016年,我国硅基负极材料出货量仅为 0.06万吨,2021年出货量激增,达1.1万吨,同比上升89.7%。同时,国内硅基渗透率仍然较低。据统计,2021 年中国硅基负极材料在负极渗透率仅为1.4%,提升空间巨大。

技术壁垒,头部为王

尽管前景广阔,但硅基材料目前还有很多需要突破的点。

比如,硅碳复合负极的首效可以达到 86%-91%,已接近石墨产品,但其长循环后的容量保持率离石墨负极还有较大的差距。

再比如,硅基负极材料的成本还有待降低。硅基负极相对于石墨负极材料的制备工艺复杂,且各家工艺均不同,产品目前未达到标准化,导致其价格一直居高不下。

头部公司技术储备优势明显,产品性能优秀。

《每日财报》注意到,贝特瑞及杉杉股份拥有较多的专利数目,科研技术处在领先水平,贝特瑞公司拥有 60 余项硅基负极材料专利,处于国内行业领先,掌握的“高能量密度富锂氧化物@硅碳技术”、“氧化亚硅表面改性技术”、“高容量硅碳产品开发技术”、“高首效氧化亚硅技术”行业领先。杉杉股份的硅基负极以氧化亚硅为主,目前该产品已在消费类和小动力市场实现批量应用,公司亦在推进纳米硅的研发,以实现高能密度电池的动力需求。

贝特瑞成立于 2000 年,是一家锂离子二次电池用正负极材料专业化生产厂家。公司主要产品包括天然石墨负极材料、人造石墨负极材料、硅基等新型负极材料、以及高镍三元正极材料(NCA、NCM811 等)等锂离子电池正负极材料。

目前贝特瑞已是全球最大的负极材料厂商和出货量领先的高镍三元正极材料厂商,自2013年以来,负极材料出货量连续9年位列全球第一。

2021年,公司负极营收为64.59亿元,同比增长104.96%;正极营收为36.5亿元,同比增长250.36%;主营业务收入2021年同比增长135%,2022Q1同比增长120.08%,发展势头强劲,且增速远超行业平均水平。2021年底,贝特瑞负极产能14.47万吨,在建产能26万吨,规划产能78万吨;正极产能3.38万吨,剥离磷酸铁锂之后均为高镍三元,在建高镍三元正极产能5万吨;新材料硅基负极目前产能3000吨,2023年年底有望达1.5万吨。

杉杉股份主营锂离子电池正极材料、负极材料和电解液、LCD偏光片,其研制的硅基负极以氧化亚硅为主,2021年硅氧负极出货量千吨级别,已在消费类市场和高端电动工具市场批量应用,在动力电池应用领域进入送样认证阶段。

公司业务主要聚焦锂电材料和偏光片两大板块,锂电材料方面,2021年公司负极材料出货量10.1万吨,同比增长65.74%,电解液出货量1.7万吨,正极材料出货2.2万吨。锂电材料合计营收为91.3亿元,同比增长31.95%,毛利为24.8亿,同比增长98.4%。

杉杉股份目前已是全球人造石墨龙头,现有负极材料产能约12万吨,内蒙古包头二期6万吨负极一体化项目正在爬坡,四川眉山基地一期10万吨预计在2023年全部释放,2023年有效产能约28万吨,石墨化自供率快速提升。公司最新一代快充类产品(3C、5C)已在全球主流消费电池企业试产,预计2022年全面导入。

总之,锂电材料正处在变革前夜,具备技术领先优势的头部企业值得长期关注。

评论