记者 |

编辑 | 张慧 杨悦

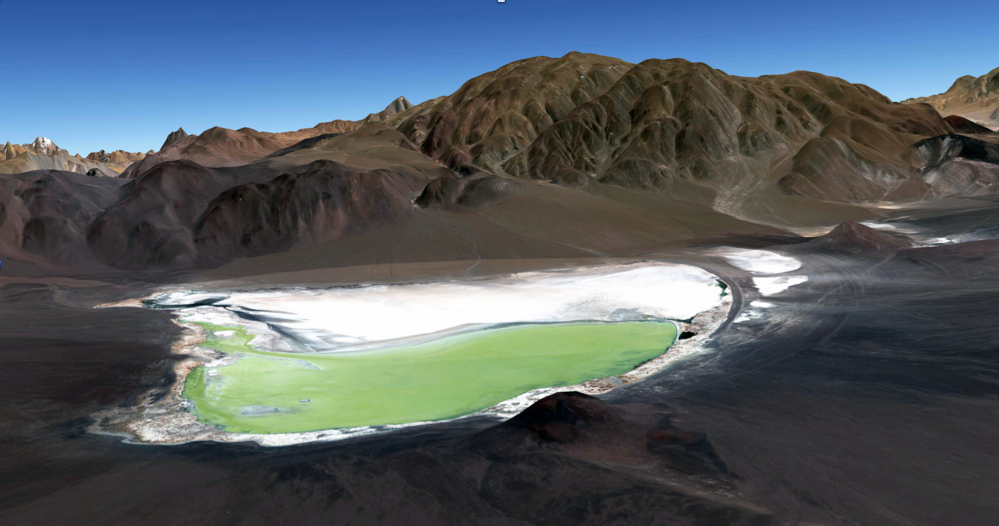

巍峨的安第斯山脉,从南美洲最北面的加勒比海岸贯穿而下,一直达到最南端。

山脉经过剧烈地壳运动后从海底隆起,也因此形成了众多盐沼。雨季时,盐沼被雨水注满,形成浅湖;旱季时,湖水逐渐干涸,留下一层以盐为主的矿物质硬壳。

阿根廷东北部卡塔马卡省的Laguna Caro盐沼,就是其中之一。这处海拔4000米的盐湖,此前一直静静地躺在高山间,仿佛一块被人遗忘的翡翠。

但随着新能源汽车热潮渐起,这里热闹了起来,地质勘探人员陆续到来——它们都是为了盐沼里的锂而来。锂是制造锂电池的重要原材料。

看中此处的也有中国企业。

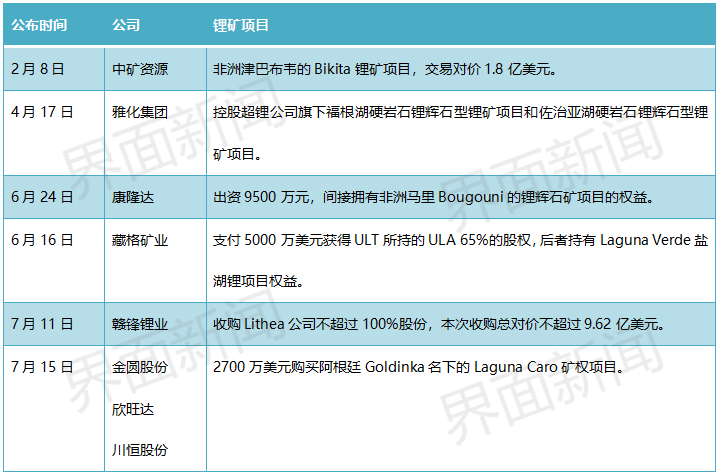

7月17日,欣旺达(300207.SZ)宣布,其参股的合资公司浙江金恒旺锂业有限公司(下称金恒旺),拟斥资2700万美元(约合1.8亿元人民币),收购了Laguna Caro矿权项目。金恒旺的另两大出资方为以建材主业的金圆股份(000546.SZ),及磷化工企业川恒股份(002895.SZ)。

Laguna Caro项目原为阿根廷第三大锂矿企业GOLDINKA ENERGY S.A.持有,占地4514公顷。与此前的收购不同,该项目只取得了初步勘探许可,是一个储量尚不明确的锂矿。

这起“盲盒式收购”,只是锂资源争夺日渐激烈的一个缩影。

“锂资源的重要性不亚于石油等战略性资源,一旦锂资源开采出现瓶颈,可能会跟石油一样成为战争的导火索。”2019年,97岁高龄的“锂电池之父”约翰·古迪纳夫获得诺贝尔化学奖的同时表示了忧虑。

作为全球最大的动力电池生产制造国,中国对上游锂资源的掌控能力,也决定了未来的竞争力。

抢锂升级

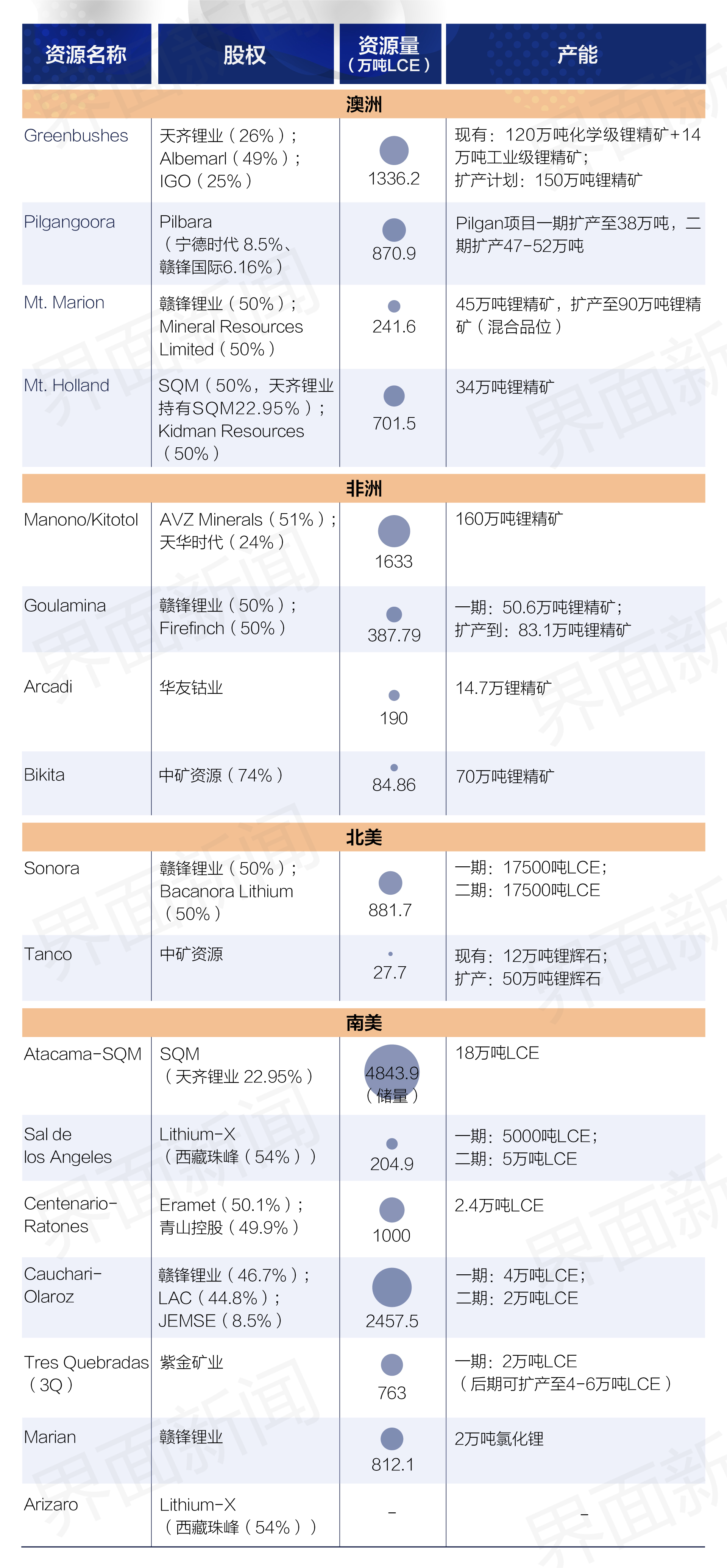

最初参与争夺海外锂资源的中国企业,多为资本雄厚的锂产业链上游公司,目标多为澳洲、“锂三角”等地的超大型锂矿。锂三角指玻利维亚、智利、阿根廷交界地区,占据全球锂资源储量的56%。

赣锋锂业(002460.SZ)和宁德时代(300750.SZ)对加拿大锂业公司千禧锂业的收购,是抢锂大战中的经典案例。

千禧锂业的核心资产为阿根廷萨尔塔省的Pastos Grandes盐湖项目和胡胡伊省的Cauchari East盐湖项目。

2021年9月,宁德时代出价3.77亿加元(约合19.82亿元人民币),对千禧锂业提出收购要约。较赣锋锂业的报价高出约6.8%。赣锋锂业最终放弃竞购,并获得1000万美元合作终止费。

然而,宁德时代遭遇了美洲锂业狙击。当年11月,后者以4亿美元(约25.5亿元人民币)的价格,收购了千禧锂业。这一价格较宁德时代的报价高出约35%。赣锋锂业则是美洲锂业的最大股东,持股11.2%。

近年来,中国企业围绕锂资源端的投资此起彼伏,参与方涵盖了产业链上的各个环节,包括矿企、锂盐厂、材料厂、电池厂、整车厂等,一些传统行业巨头及众多跨界玩家,也纷纷加入争夺行列。

千万吨级、百万吨级的海外超大型锂矿与盐湖逐渐被各大龙头分食,氧化锂资源量超过10万吨的锂矿成为抢购主流。

隆众资讯新能源事业部锂业分析师罗晓莉,接受界面新闻记者采访时表示,不少企业开始通过股权收购、包销协议等扩大资源布局。

今年以来,已有多起直接或间接的公司股权收购,最终之意均在海外锂矿。

进行“盲盒式”收购的,还有藏格矿业(000408.SZ)。6月16日,该公司以5000万美元,收购了ULT持有的Laguna Verde盐湖锂项目65%的股权。该盐湖位于阿根廷卡塔马卡省,占地面积为75.69平方公里,目前正在进行钻井勘探,锂离子浓度、碳酸锂储量等尚未公布。

锂企业从业者张天向界面新闻记者表示,目前锂矿争夺可以分为两方面,一是锂强相关企业因原材料焦虑导致的锂资源布局,锂需求逐渐从政策带动的伪需求变为真需求,电池商等产业链下游企业加速上游布局;二是一些外部企业存在投机行为,趁热度有意向锂产业发展。

东北证券分析称,下游巨头加入抢锂,短期内难以直接刺激供给放量,但可能产生鲶鱼效应。更重要的是,这印证了锂资源短缺绝非一两年的短期现象,而将成为一种常态。

抢夺背后

锂资源争夺愈发激烈的背后,是锂价暴涨、增产有限。

早年,锂被称为“工业味精”,用途广泛但是用量稀少。例如,工业级碳酸锂曾用于玻璃、陶瓷釉料、连续铸造、电解铝等;工业级氢氧化锂用于润滑脂;金属锂用于铝锂合金/镁锂合金;丁基锂用于医药、合成橡胶。

湘财证券指出,这些传统领域对锂的需求量不大,且需求量增长缓慢。2015年之前,碳酸锂锂价基本稳定在4万元/吨左右。

直至2015年,中国新能源汽车放量带动锂需求激增,锂价开启快速上涨,最高涨至18万元/吨。但随着Pilbara、Altura两家澳洲锂矿公司的产线在2018年投产,锂价快速回落至8万元/吨左右。

湘财证券报告指出,2019年下半年开始的去库存,引发锂市场杀跌探底,叠加2020年疫情冲击,锂价一度跌回十年前的水平。

但2020年下半年起,全球新能源汽车销售火爆拉动锂需求激增,锂行业基本面状况发生扭转。EV Sales数据显示,2020年上半年全球新能源乘用车累计销量为94.71万辆,下半年销量超过200万辆。

湘财证券称,由于此前锂价低迷,矿山纷纷减产停产,更无新增产能投放;疫情则导致人力密集的盐湖产能建设被迫中断,新增产能投放延迟。

锂资源有三种存在形式:锂辉石、锂云母和盐湖。据国际能源署统计,南美盐湖从发现至投产平均耗时七年,澳大利亚锂辉石矿山从发现至投产平均耗时四年。

产能投放不及预期,导致锂价强势上涨。今年3月初,国内电池级碳酸锂现货均价突破50万元大关,在不到两个月内涨至历史高点。后有所下滑,但目前仍维持在47万元/吨左右的高位。

锂从名不见经传的小金属,转变成了具有战略意义的能源金属,完成了从“工业味精”到“白色石油”的颠覆式转变。

2021年底,位于南美“锂三角”的玻利维亚、阿根廷和智利,有意建立“产锂国协会”组织,功能类似于石油输出国组织(OPEC)。

渤海证券指出,若“锂OPEC”得以实现,上述三国可能对锂矿开采实行统一限定的配额制,从而控制和维护锂价及其产量。

罗晓莉对界面新闻表示,“锂三角国家或采取类似印尼对镍资源控制的发展模式,即签署附带协议,要求在当地建冶炼企业或者配套下游产业,用资源吸引投资、带动经济。”

“长期看,‘产锂国协会’的成立,能够在一定程度上稳定供给。”张天对界面新闻表示,目前全球锂产量的主力地区为澳大利亚,南美锂资源的补充,将对市场会发挥正面影响。

澳大利亚金融服务公司Barrenjoey预测,未来十年锂供应将持续紧张,供应缺口会不断扩大,到2030年,供需缺口将达到120万吨碳酸锂当量。

华西证券指出,下游需求旺盛、上游供应紧张,全球锂资源争夺局势升级,越来越多企业将会加入抢锂大战。

哪里还有矿?

传统的锂资源地区为澳洲锂辉石矿与智利盐湖资源,这两地的优势资源已基本被锁定。非洲及南美其他地区,成为近两年企业抢夺锂资源的焦点。

从非洲看,宁德时代、天华超净、赣锋锂业、华友钴业、中矿资源及新玩家康隆达均已确定了项目布局。

今年5月31日,澎湃新闻报道称,比亚迪在非洲觅得六座锂矿矿山,目前均已达成收购意向,涵盖的碳酸锂产量达100万吨。但该消息尚未得到比亚迪官方确认。

在南美的盐湖项目中,天齐锂业旗下SQM已处于在产状态;青山控股、西藏珠峰、赣锋锂业、紫金矿业等,均有项目处于不同阶段。

招商证券分析认为,当前全球已开采资源集中于澳洲和南美地区,地缘政治或贸易政策变更,都将对全球供给造成较大的冲击。国内多数企业高度依赖澳洲锂辉石,原材料供应易受地缘政治影响。

中信证券也分析指出,传统锂生产国开发环境日趋复杂,布局欧美锂资源有助于中企分散国别风险。

该机构进一步指出,相较于目前投资热度较高的澳大利亚、非洲、南美等地,欧洲和北美的锂资源项目关注度相对较低,未来可能成为中国企业锂资源布局的突破点,有助于中国锂生产企业分散原料供应的国别风险。

据中信证券不完全统计,欧美地区已经入勘探开发阶段的锂资源项目达39个,其中在产项目4个,在建或重启项目3个。

在北美,赣锋锂业已获得墨西哥项目Sonora一半股权,项目预计 2023年开始投产,目标每年生产1.75万吨 碳酸锂当量;中矿资源也持有加拿大Tanco矿区全部权益,现有锂辉矿12万吨/年处理能力

在欧洲地区,赣锋锂业持有爱尔兰Avaloni项目55%权益,该项目仍处于初步勘探阶段。

张天告诉界面新闻记者,中企在海外布局项目,政治和环境风险需格外注意。

政治风险主要是指当地政策变化或者地缘政治冲突等;环境风险主要是指因开采对环境影响受到当地社区抵制、被当地政府处罚甚至关停,以及引发下游客户对非绿色产品的拒绝采购。

罗晓莉也表示,海外抢锂的风险,包括政权变更导致的合同毁约、当地宗教等因素,还有锂矿、盐湖的先天条件、技术匹配、融资情况等。

评论