文|每日财报 沐言

近日,贝因美发布公告称,在第八届董事会第十五次会议上,董事会审议通过了《关于注销北海贝因美乳品有限公司的议案》和《关于注销部分营销管理公司的议案》,议案的通过预示着贝因美将注销包括北海贝因美乳品有限公司在内的15家子公司。

此举也可以看作是贝因美持续降本增利润基调的延续。此前,由于贝因美连续两年亏损,导致公司披星戴帽,面临退市的风险。为了挽救贝因美,创始人谢宏再次回归二次创业,先是聘请职业经理人保住了公司的上市地位,随后大刀阔斧降本,缩减了期间费用,减少了渠道铺设的开支。

也因此,2021年贝因美在营收同比下降的情况下,扭亏为盈。但是,通过研究发现2021年贝因美的毛利率并没有上升,这种盈利更多的来自于销售费用和管理费用的缩减,因此这种盈利不具有持续性,也不能看作公司“本质”上业绩的触底反弹。

与此同时,现在的奶粉市场已经处于存量竞争时代,贝因美这种降本不提质的做法,想要再次浴火重生,实在有点难。

高管频变动,人心难定

今年5月份,有媒体报道原贝因美天津公司执行董事、总经理吴松航已离职。有投资者在业绩说明会上,就这件事向贝因美副总经理、董秘求证,公司给出的答案是“相关人事信息请查询工商信息”。

据天眼查的数据来看,目前天津贝因美公司的工商信息确实出现了变更,法人代表由吴松航变为陈修钰。如此看来,吴松航应已离职。

从任职时间来看,吴松航是2020年底才加盟贝因美的,此时是公司创始人谢宏回归的第二个年头,按常理来看,这应该属于谢宏的“嫡系”。

2018年以前,贝因美因为高层内斗导致公司经营每况愈下,为了挽救公司的颓势,谢宏于2018年回归贝因美,开启重塑商誉、重振团队、重整管理体系的三把火,市场也希望在谢宏的整合下,公司能开启新发展。

但是至今已过去了3年多,公司的管理体系还是无法处于稳定,管理层的人士变动依然较为频繁。据了解,此次离职的吴松航在公司的任职还不到16个月,而作为公司高端业务的主要负责人,吴松航的离职也将影响到贝因美高端业务的战略方向。

吴松航并非是谢宏重整管理层以来离职的第一个高管,其实早在2020年,就有多名贝因美的高管离职。

先是贝因美董事许良军由于工作变化的原因,辞去董事会董事、董事会战略委员会委员和薪酬与考核委员会委员的职务,接着是公司曾重金聘请的总经理包秀飞辞职,随后公司副总经理王云芳也递交辞职报告,临近2020年年末,任职不到一年的副总经理陈滨提出辞职。

贝因美管理层的频繁变动在当时也引发了热议,中国食品产业分析师朱丹蓬表示,近几年,贝因美管理层饱受折腾。

而导致管理层频繁变动的原因跟贝因美近两年的运经营业绩没有太大的起色有关。但是管理层的动荡也将使贝因美的战略决策难以保持连贯性,团队凝聚力也会受到相应的影响。

当下贝因美的高层变动还处于较为频繁的阶段,这是否也预示着公司当下战略的不稳定?因此,在高层频繁变动的情况下,贝因美言之困境反转还为时尚早。

发力高端市场,道阻却长

在2021年的年报中,贝因美屡次提及要开拓细分市场,打造新品矩阵,具体就是抓住羊奶粉、有机奶粉、营养品等高速增长的品类,加快落地高端产品。

在奶粉市场进入存量竞争时代,发力高端市场已经成为全行业的一个共识。根据2021年行业的营收数据来看,国产奶粉呈现出了越贵越好卖的特征,而且随着消费能力的提升,高端、超高端奶粉的销售占比也越来越高。

据数据显示,相比2016年,2021我国婴幼儿配方奶粉产品的整体平均零售价上涨了40.4元/每公斤至268.9元/每公斤。

在这种趋势下,发力高端产品确实是明智之举。但是,脱离第一梯队太久的贝因美,短时间内想要和飞鹤、伊利等巨头同台竞争,恐怕有点难。

据了解,2020年我国奶粉行业的CR3为38%,高端大品牌市场份额占比高达76.9%,市占率前三名分别为飞鹤、惠氏、达能,占比分别为14.8%、12.8%和10%,而同期的贝因美市占率仅为1.41%,排在行业十名开外。

而到了2021年,中国飞鹤再次发力,营收突破200亿元大关,高达227.8亿,市占率也提升至19%,而伊利凭借收购澳优乳业,成功晋级为国产品牌第二,市占率为12.5%。

而2021年贝因美的营收为25亿元左右,仅为飞鹤的11%左右。奶粉作为一种可选消费品,具有很强的客户粘性,品牌影响力以及口碑都将不断强化头部企业的影响力。为此,脱离第一梯队多年的贝因美想要在高端市场受到认可,道阻却长。

并且随着行业进入存量竞争时代,消费者对奶粉品质提出更高要求,大品牌凭借高品质抢占中小品牌份额,行业集中度提升。

据飞鹤招股说明书数据显示,预计中国婴幼儿奶粉市场规模将由2014年的1605亿元增长至2023年3427亿元,年均复合增长率为9%,但随后的出生人口进入下行周期,预计2023年行业增速下滑至 7.94%。

行业竞争日趋激烈,而对于市占率较低、品牌影响力较弱的贝因美要想从巨头嘴里抢肉吃,恐怕有点难。

此外,负责贝因美高端产品线主要负责人的吴松航离职也让公司的高端化进程蒙上了一层阴影。据了解,此前吴松航担任总经理职位的天津贝因美科技有限公司,具有新增年产10000吨婴配羊奶粉、5000吨婴配有机奶粉和5000吨奶基营养品的产能,是贝因美发展的重要引擎。

而随着这位行业老将的离职,贝因美近期新推出的高端产品——A2奶源奶粉,面对激烈竞争的市场,将何去何从。

因此,在当前消费需求处于收缩的情况下,优势并不明显的贝因美,想要在众多行业大佬的竞争下,在高端市场实现突破,目标虽好,但落实很难。

底部反转之势有待观察

相比于之前连续多年的亏损,贝因美2021年和2022Q1连续盈利,因此市场上很多人开始笃定公司已经开始步入业绩反转的拐点。但是,事实并非如此。

就拿2021年的业绩来说,很多人之所以会认为贝因美已经步入业绩反转的周期,是因为公司2021年净利润高达7331.46万元,同比增长了122.61%。但是,扣除了非经常损益后,贝因美2021年实际的净利润仅为729.61万元。

可能很多人会说,贝因美终归是盈利了,虽然数额较小,但是总是好现象。就算是这么少的利润,可能都不是靠真正的经营所得。

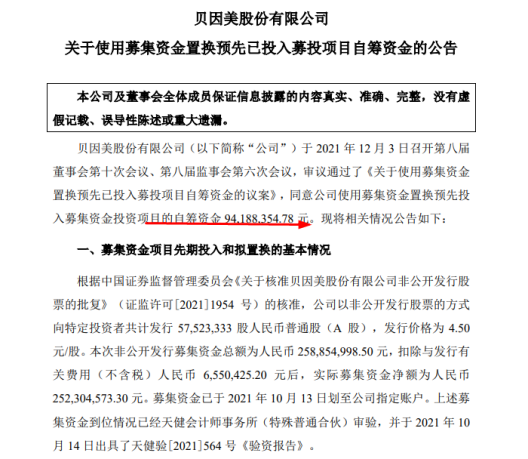

通过查询可得,2021年贝因美通过非公开发行股份的形式募集了大概2.5亿元,这些资金大多数放在公司指定账户中,而一部分用来置换预先投进去的0.94亿资金。置换出来的这部分资金和放在指定账户的资金,单2021年就能节省不少的财务费用。

(图源:贝因美官网)

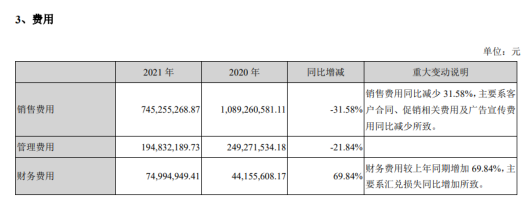

此外,2021年贝因美能取得盈利最大的功臣非“降本”莫属。仅销售费用一项,贝因美在2021年就节省了0.34亿元左右,同比压缩幅度高达31.58%。不仅如此,管理费用的大幅下降也是公司取得盈利的关键,2021年贝因美的管理费用减少了0.55亿元左右。

不过,靠压缩期间费用来取得盈利的手法并不高明,而且也不是一个长久之计。因为企业最终的比拼要依靠盈利能力的提高来获得收益,而非是通过一系列非正常的降本手段。

更值得注意的是,贝因美严格意义上是一家消费品企业,这种企业的推广和营销是打响品牌的重中之重,因此大多数消费企业的营销费用都是持续增长的。

比如奶粉行业龙头飞鹤,其销售费用多年增长,2021年更是达到67.29亿元,也正是因为在营销宣传上敢于下重手,才能让中国飞鹤的品牌人尽皆知,从而成为国产品牌的领航者。

(图源:贝因美年报)

但是,从贝因美2021年的年报可知,公司大幅压缩了促销费用和广告宣传费用,这种跟行业内企业大相径庭的做法 ,只能解一时燃眉之危,对于公司的营收反而无益。

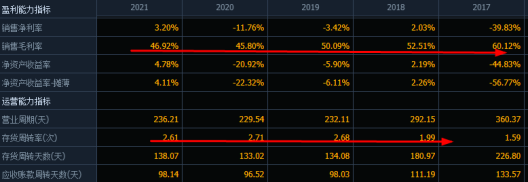

并且,从贝因美的销售毛利率来看,公司的盈利能力并没有改善。从下图中可知,贝因美的销售毛利率总体来说是处于下降的。上市之初,贝因美的销售毛利率高达62.48%,到了2021年则为46.92%。

销售毛利率作为公司获取收益的根本,在销售毛利率持续下滑的情况下,贝因美的净利率改善也是“无源之水”。因此,在销售毛利率还无法完全扭转颓势的情况下,贝因美短期的盈利含金量较低,也无法作为其业绩拐点的判断。

此外,贝因美的营运能力也没有本质的改善,甚至其存货周转率还下降了,这也能佐证公司现在谈业绩拐点还有点早。

结语

随着贝因美创始人的回归,公司的期间费用得到一定程度的压缩,但是这种靠压缩销售费用和管理费用换来的利润增长并非长久之计。

而且,作为一个消费品牌,贝因美想要打响知名度提高营收,广告宣传等支出又是必不可少的,这种简单粗暴的压缩成本的做法,长远来看,对于公司的运营和盈利的提升毫无帮助。

与此同时,管理层的动荡也将使贝因美的战略决策难以保持连贯性,团队凝聚力也会受到相应的影响。因此,贝因美应该尽快实现管理团队的稳定,才能实现公司高端化的进程。

评论