文 | 独角金融 李海霞

编辑 | 付影

基金经理换人,在行业不是稀奇事。但当规模只有0.02亿元的“迷你基金”诺安优化配置混合基金经理变更为蔡嵩松,就成为基民们关注的焦点。

更换基金经理是否为保壳,而这位有过”流量基金经理”、“顶流”之称的蔡嵩松,曾在一年内带领诺安成长跨入百亿规模,未来又将会带领这只基金走向何方?

1、蔡嵩松接管“迷你基金”

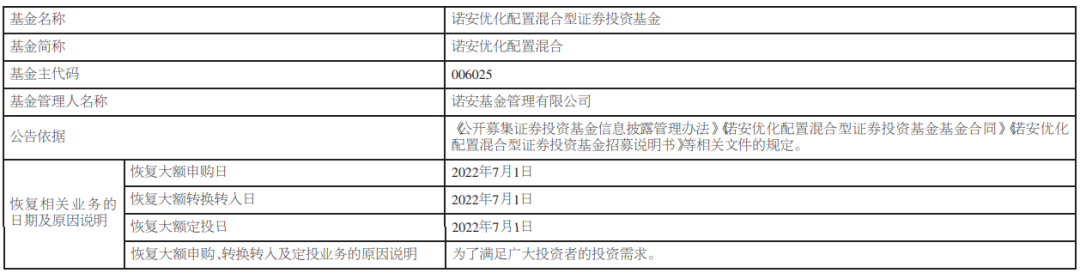

图源:诺安基金公告

诺安基金的一纸公告,引发市场关注。7月2日,诺安基金公告称,依据《公开募集证券投资基金信息披露办法》等法律法规,诺安优化配置基金经理将由蔡嵩松接替吴博俊出任。

吴博俊算是诺安基金的老将,自2019年1月22日起就开始任职诺安益鑫A基金经理。卸任诺安优化配置混合基金后,目前仍管理诺安进取回报、诺安优势行业等7只基金。

Wind显示,2019年9月11日到2022年7月2日近3年间,吴博俊一直担任诺安优化配置混合基金经理,在任期间总回报12.01%,超越基准回报0.34%。

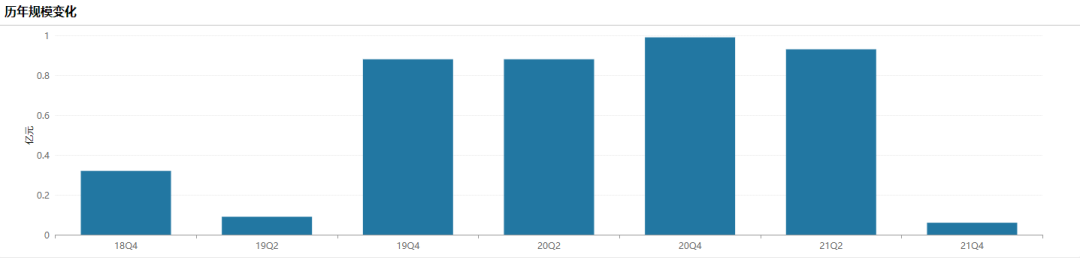

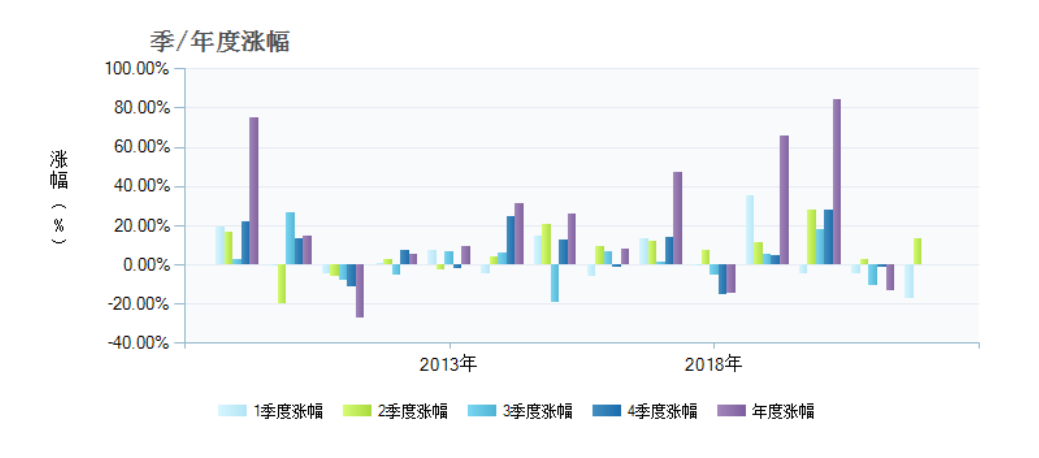

图源:Wind

吴博俊在任期间,诺安优化配置混合基金规模并不如人意。该只基金成立于2018年9月,成立规模为2.54亿元,到2019年二季度降至0.09亿元,尽管在2020年其规模有所上涨,但也仅在第四季度达到0.99亿元的最高点,尚不足1亿元。

从2021年四季度开始,诺安优化配置混合基金规模急剧下滑,从二季度的0.93亿元降至四季度的0.06亿元,至2022年一季度末其规模仅为0.02亿元,面临清仓危险。

5000万规模是公募基金清盘的“生死门槛”。2004年颁布的《证券投资基金运作管理办法》第44条规定,开放式基金的基金合同生效后,基金份额持有人数量不满200人或者基金资产净值低于5000万元的,基金管理人应当及时报告中国证监会。经批准后有权宣布该基金终止。

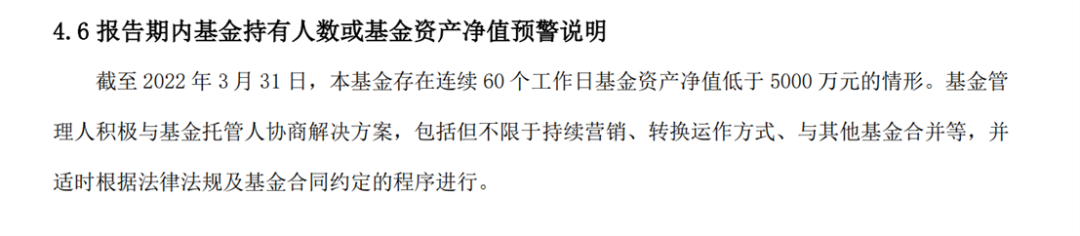

图源:诺安优化配置混合基金一季报

其实,该只基金一季报中就提及资产净值的预警说明。公告显示,截至2022年3月31日,诺安优化配置已经存在连续60个工作日基金资产净值低于5000万元的情形。基金管理人积极与基金托管人协商解决方案,包括但不限于持续营销、转换运作方式、与其他基金合并等。

已触及清盘线,却没有选择清盘,而由蔡嵩松接任基金经理呢?此举是否为保盘?

2、换帅保壳或早有先例

被称为诺安基金“台柱子”的蔡嵩松成为基金经理的时间不算长,不过其曾经取得的成绩让业界瞩目。2019年,蔡嵩松从券商研究员转任基金经理。此前曾在中科院深造芯片设计的蔡嵩松,仓位集中于半导体。基于科技行情的发展,蔡嵩松上任一年即跃身百亿基金经理行列,其管理的诺安成长规模一度超过300亿元。

图源:Wind

目前,除新接任的诺安优化配置外,蔡嵩松还管理着诺安成长、诺安和鑫、诺安创新驱动A、诺安创新驱动C。

从基金管理规模来看,蔡嵩松所管基金并非都是大规模基金。其中,诺安成长超200亿元,诺安和鑫30多亿元,两只诺安创新驱动均不到4亿元,新接任的诺安优化配置规模则最小。

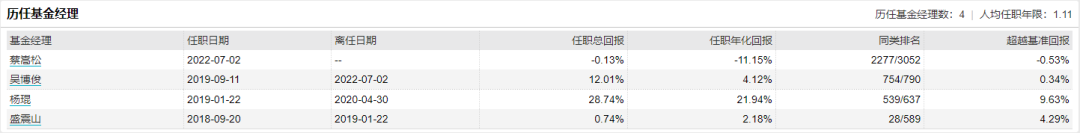

梳理诺安优化配置历任基金经理情况来看,自2018年成立,先后有4位基金经理任职,分别是盛震山、杨琨、吴博俊、蔡嵩松,人均任职年限1.11年。

图源:Wind

其中,2019年9月到2020年4月期间,由杨琨、吴博俊两位基金经理共管;而这只基金在2019年二季度规模降到0.09亿元的最低点。在两名基金经理共管下,诺安优化配置规模在2019年四季度时达到0.88亿元,跨过5000万元门槛。

此次蔡嵩松接管,似乎在重演当年的一幕。在诺安优化配置达到历史最低点时,蔡嵩松能否像之前一样挽回局面,让该基金保壳成功、免遭清盘呢?

IPG中国首席经济学家柏文喜称,所谓的基金保壳,就是要在基金业协会的备案管理中符合合规要求以实现基金的存续目的,合适基金持续运作的前提条件。

图源:诺安基金公告

诺安优化配置保壳一事此前或有端倪。在公布蔡嵩松接任前一日,诺安优化配置恢复直销网上交易系统及代销渠道的大额申购、大额转换转入及大额定投业务。

自2019年9月3日起,诺安优化配置限制大额申购等业务,2020年4月9日,仅恢复直销柜台渠道大额申购业务。

而2年之后全面恢复大额申购,此举一方面可以满足客户的真实投资需求,吸引更多外部资金,另一方面或为后续换帅蔡嵩松做铺垫,也有助于保壳成功。

在存量竞争较大时期,基金公司要保壳或者重振迷你基金,换基金经理是其中一种方式。和讯首席投资顾问申睿表示,在现有规模下,迷你基金没有抵消赎旧买新状态时,冷饭热炒一下,重新用旧的,本身也有业绩的基金,让知名的经理接任,有可能会把基金规模再重新做大。

其实,迷你基金翻身,做大做强的例子不在少数。崔宸龙管理的前海开源公用事业曾在2021年以收益率119.42%的业绩居基金排行榜首位。2020年7月,崔宸龙在接手该基金时,当年二季度末规模只有0.13亿元。后该基金规模不断攀升,从2020年底的4.84亿元增至2021年年底的258.16亿元,真正实现“逆袭”。

3、花式保壳为哪般?

基金公司花式保壳与目前公募基金现状不无关系。申睿表示,公募基金现在不好做,再加上现在整个行业大规模内卷,造成所谓的马太效应,这种压力就比较明显了。所以,现在公募基金就是花式保壳。保壳核心在于基金现在的盈利模式。对于公募基金来说,赚钱的模式还是在拿管理费,所以要扩大基金规模和相关产品线。

柏文喜表示,除了换基金经理外,转型、基金合并等都是基金保壳的方式。对于这些保壳方式,他认为,有些比较直接,有些却比较间接。比如更换基金经理、转型就比较间接,而基金合并就比较直接。

基金转型的类型有很多,包括指数基金转型为连接基金、投资类型与投资范围的变更,以及投资封闭期变更等。在基金市场面临产品同质化、两极分化情形下,一些产品因丧失流动性,被迫清盘或处于清盘边缘,而转型后的基金则增加了做大规模和收益的可能性。

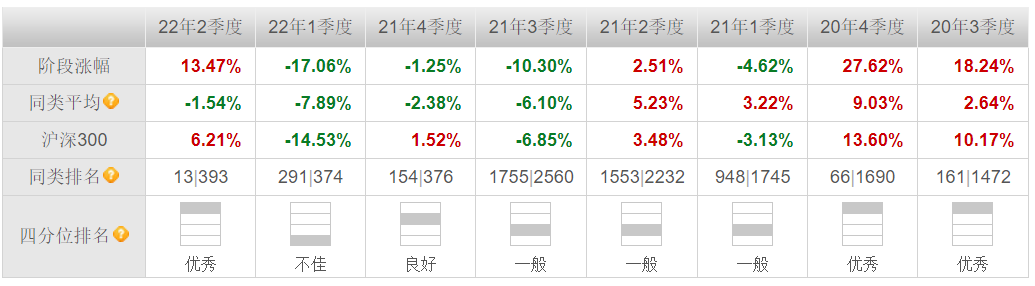

图源:天天基金

张坤管理的易方达中小盘是一只老牌基金,曾有过亮眼的业绩,自2008年成立到2021年9月9日,该基金总回报高达929.02%。不过其2021年前三季度因基金产品整体均陷入低迷期,该基金业绩表现一般。2021年9月10日,易方达中小盘更名为易方达优质精选,投资范围从A股企业扩大到包括内地市场和香港市场上市挂牌交易的企业。

图源:天天基金

从后续表现来看,易方达优质精选表现不错,2022年2季度涨幅13.47%,远高于同类平均的-1.54%,同类排名13/393。

相较于更换基金经理、转型的保壳方式,基金合并更为直接,即通过1+1的方式,解决单只基金规模过小问题。

2019年,国内出现首例ETF基金合并。2019年8月19日,汇添富基金旗下两只ETF产品,分别是中证上海国企ETF和上证上海改革发展主题ETF合并。合并前,中证上海国企ETF2019年二季度末规模为91.08亿元;上证上海改革发展主题ETF二季度末规模为43.58亿元。两只ETF合并后的规模超过130亿,跨入百亿基金行列。

你是否买过迷你基金?产品收益如何?欢迎留言讨论。

评论