记者|梁怡

上两周(6月27日-7月8日)以来,A股IPO受理公司迎来大爆发,共计新增受理公司达279家,其中上交所受理了98家,深交所受理了122家,北交所受理了59家。

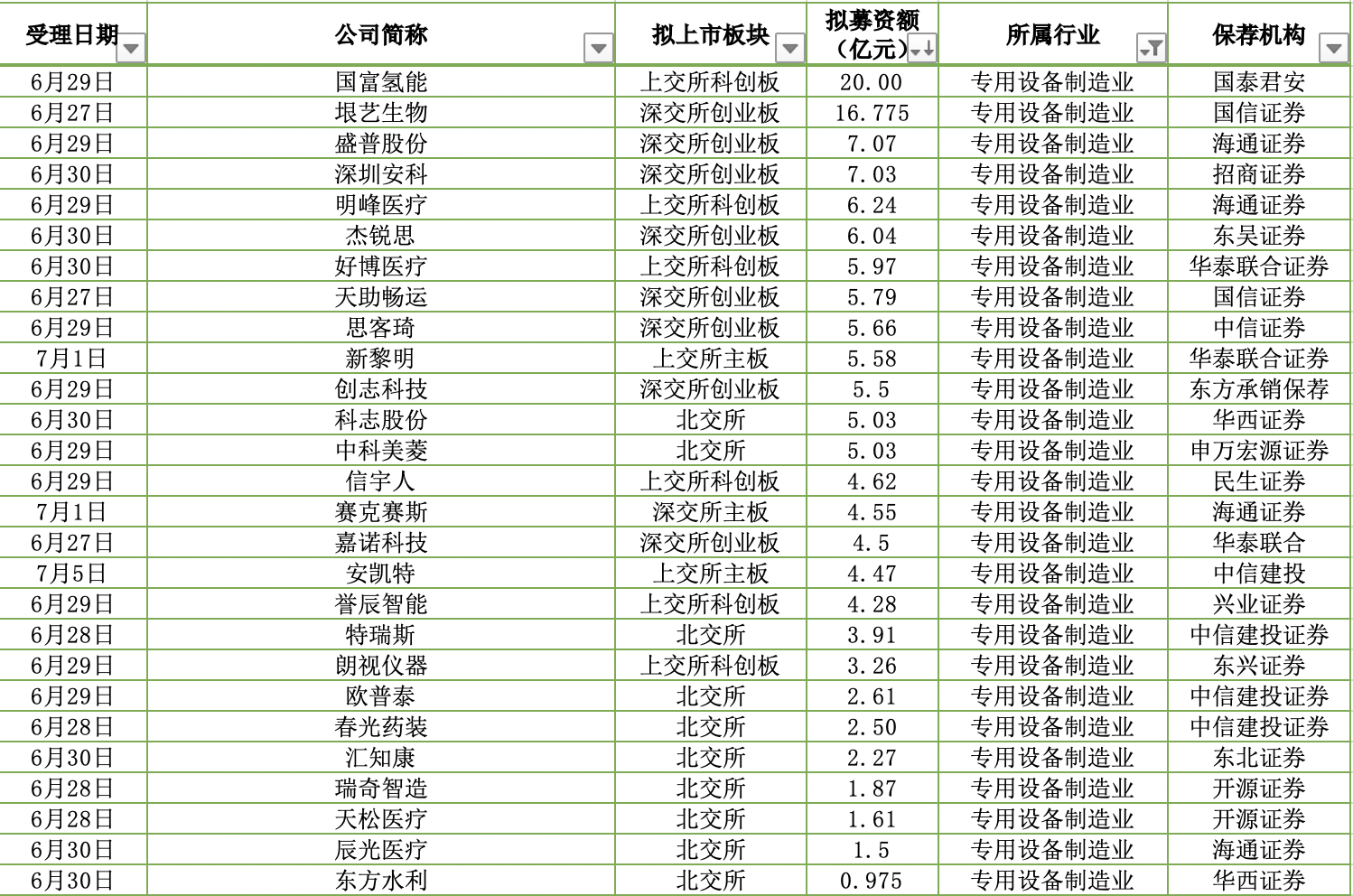

按照证监会行业划分,此次279家中处于C35 专用设备制造业共27家,其中上交所8家、深交所9家、北交所10家。

根据《国民经济行业分类》(GB/T 4754—2017),“C35 专用设备制造业”大类可以分为采矿、冶金、建筑专用设备制造;化工、木材、非金属加工专用设备制造;食品、饮料、烟草及饲料生产专用设备制造;印刷、制药、日化及日用品生产专用设备制造;纺织、服装和皮革加工专用设备制造;电子和电工机械专用设备制造;农、林、牧、渔专用机械制造;医疗仪器设备及器械制造;环保、邮政、社会公共服务及其他专用设备制造9个中类。

从拟募资额来看,国富氢能摘得头衔,垠艺生物次之,其余25家公司均在10亿元以下。

国富氢能是我国氢能产业商业化发展进程的领军企业之一,主要产品包括车载高压供氢系统和加氢站成套设备。根据GGII发布的报告,2021年国富氢能车载高压供氢系统出货量占比为37.93%,位居国内行业第一;截至2021年底,采用公司加氢设备的加氢站占加氢站保有量比例为28.40%,位居国内行业第一。

财务数据显示,2019年-2021年国富氢能的营收分别为1.76亿元、2.51亿元、3.3亿元,但同期仍未实现盈利,截至2021年末,公司累计未分配利润为-1.17亿元,公司表示主要原因为下游的市场应用端仍处于渗透率相对较低的水平、主要原材料价格波动、持续研发投入、股份支付、信用减值损失等。

值得注意的是,公司下游客户主要为燃料电池系统集成厂商、整车厂商、国内大型能源集团、城市公交运营公司等,受前述客户自身财务、资金状况、审批流程等影响,导致公司应收账款高企。2019年-2021年,国富氢能的应收账款余额分别为1.6亿元、2.3亿元和 3.61亿元,占营业收入的比例分别为90.80%、91.47%和109.51%,而同期经营活动产生的现金流净额分别为-6009.54万元、-6891.30万元和-2.49亿元。

另据界面新闻记者统计,27家中11家公司均为医疗器械厂商,其中上交所3家,分别为明峰医疗、好博医疗、朗视仪器;深交所4家,分别为垠艺生物、深圳安科、天助畅运、赛克赛斯;剩余4家为北交所的中科美菱、汇知康、天松医疗、辰光医疗。

募资16.78亿元的垠艺生物主要从事血管介入高端医疗器械研发、生产、销售,2021年公司收入为6.17亿元,净利润为2.72亿元,毛利率高达93.27%,公司的成本支出较低,主要材料成本、直接人工及制造费用,但期间费用尤其是销售费用高企。

具体来看,2021年垠艺生物的期间费用为2.69亿元,占营收的比重为43.59%。其中销售费用1.85亿元,占营收的比重约为30%,公司高度重视推广服务,该费用近三年分别为0.79亿元、0.92亿元以及1.27亿元,但研发费用却相形见绌,同期分别为0.1亿元、0.21亿元和0.42亿元。

另外,医疗器械公司需要关注行业政策变化,多家公司均在招股书中提到了“集中带量采购政策实施”的风险。

评论