文|每日财报 吕明侠

“左手啤酒加枸杞,右手可乐配党参”——是这一届年轻人生活方式的真实写照。近年来,“朋克养生”开始在互联网上走红,“一边折腾一边自救”的自嘲引发了无数共鸣。

继倍轻松上市后,可穿戴健康产品SKG母公司也要向A股资本市场发起冲击。深交所官网显示,未来穿戴健康科技股份有限公司(以下简称“未来穿戴”)创业板IPO获得受理,公司拟募资16亿元,旗下主要品牌即SKG,由知名艺人王一博代言。

值得一提的是,在未来穿戴冲击A股背后,公司槽点不少。比如2020年、2021年业绩增长乏力,当年净利润均处于同比下滑态势。此外,未来穿戴2020年、2021年现金分红金额分别为1.55亿元、1.6亿元,两年分红金额均超公司当年净利润,并且合计近3亿元分红进了实控人夫妇的腰包。

上市被疑“圈钱”

未来穿戴成立于2007年,原为佛山狮开生活电器有限公司,公司早期在小家电厂商聚集的顺德也经营各类小家电。2016年,公司推出首款颈部按摩仪并实现销量突破,开始转型“智能可穿戴健康产品”,并逐步退出了小家电市场。

目前,公司主要产品为可穿戴健康产品和便携式健康产品,包括颈椎按摩仪、眼部按摩仪、腰部按摩仪、筋膜枪、健康手表等。

(图源:招股书)

此次IPO公司计划募资16亿元,用于六大项目,包括建设工厂(7.2亿元)、研发平台(2.8亿元)、终端体验和品牌建设(1.8亿元)等等。

股权结构上,未来穿戴董事长刘杰为公司第一大股东,通过直接和间接的方式共持有公司77.21%的股份,为该公司实际控制人,刘杰的妻子徐思英则通过直接和间接的方式共持有公司15.84%的股份,两人合计持有未来穿戴93.05%的股权。

值得注意的是,2020年和2021年,未来穿戴连续现金分红,分别为1.55亿元和1.6亿元,共计3.15亿元,都超过了当年的归母净利润。加以计算,徐杰和徐思英过去两年通过未来穿戴合计分红2.93亿元。显然,公司大笔分红尽入夫妻二人囊中。

综上,由于分红连续超过净利润,所以有理由怀疑其上市募资的真实动机。

毛利率堆不出护城河

未来穿戴的崛起得益于国内电商快速发展的大潮。公司2009年即开始在京东、唯品会等电商平台进行线上销售,2013年开设第一家淘宝店,至今线上销售仍在其收入中占绝对主导。招股书显示,2019年到2021年,其线上经销收入占比分别达68.93%、75.8%、64.22%。

根据招股书介绍,未来穿戴2019-2021年综合毛利率分别为55.75%、58.16%和52.31%,略低于竞品倍轻松的60.93%、58.36%、56.73%,而苹果最新一季毛利率不过仅为43.76%。

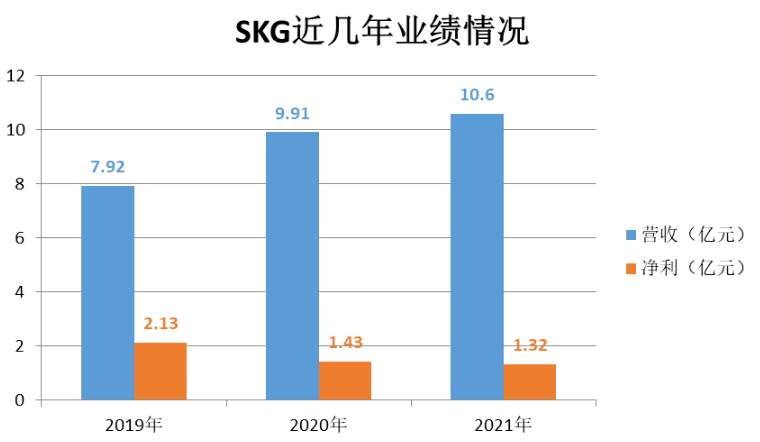

有意思的是,尽管毛利率高企,但近几年SKG品牌的业绩逐年下滑。2019年-2021年,SKG分别实现营收7.92亿元、9.91亿元、10.6亿元,净利润2.13亿元、1.43亿元、1.32亿元,营收虽然逐年增长,但利润却连续下滑。像2021年实现扣非净利润1.49亿元,相比2020年下滑了约三成。

(制图:每日财报)

公司的拳头产品为颈椎按摩仪,直至2021年,颈部按摩仪系列产品依旧是公司七成以上的收入来源。2020年,该品类营收占比一度达到86.67%。

《每日财报》注意到,按摩仪行业进入门槛较低,难形成技术层面的护城河,按摩仪的主要功能又几乎相差无几,因此市场上有很多同质化的产品,长此以往,未来穿戴的竞争力估计很难“上行”。

同时,颈椎按摩器细分赛道市场参与者逐渐增多,除了松下、飞利浦、奥克斯、康佳等老牌家电企业,还有倍轻松、米家、网易严选、小熊电器等,未来穿戴竞争压力尤显。

营销方面有“差异”

根据艾瑞咨询数据,2015年至2021年,我国按摩器市场规模由96亿元增长至180亿元,年复合增长率达11.05%。与此同时,按摩器消费者的主力军也逐渐变成年轻人。

消费主力军的转变才突出了营销的重要性,近年来,在品牌方的大力营销之下,倍轻松与SKG等产品出圈。而在产品代言人上,二者也是下足了功夫,分别选择了肖战与王一博。

“营销大战”之余,自然要关注一下公司的销售费用。数据显示,2019-2021年,未来穿戴销售费用分别约为1.02亿元、2.1亿元、2.15亿元,占营业收入的比例分别是12.93%、21.21%和20.24%。

在招股书中,未来穿戴给出了倍轻松、科沃斯、石头科技三家可比公司,其中2019-2021年,倍轻松销售费用率分别为41.28%、41.4%、40.75%;科沃斯销售费用率分别为23.19%、21.58%、24.73%;石头科技销售费用率分别为8.41%、13.69%、16.08%。

经《每日财报》计算,行业平均销售费用率分别为24.29%、25.55%、27.19%。而对于公司销售费用率低于同行业公司平均销售费用率的原因,未来穿戴则表示,主要由于倍轻松的销售费用较高,与公司不同,倍轻松以直销模式为主,广告宣传和电商平台推广、线下门店运营等销售费用开支较大,销售费用率较高。

研发方面,公司过去三年的研发费用率分别为2.87%、4.76%和7.05%,尽管逐年上升,但仍不到市场推广及广告宣传费用的一少半。

另一面则是,在产品热销的同时,围绕按摩仪的产品质量投诉和维权也频频出现。在黑猫投诉平台上,2022年以来,SKG产品续航问题、损坏维修问题、虚假宣传问题、退换货以及致人烫伤等投诉时有出现。

总体来说,虽然用重营销的方式可以改善未来穿戴在产品竞争力的不足,但是这毕竟不是长久之计,因为业绩示弱的现象已经出现。如何在红海市场保持一席之地以及保持业绩增长的持续性,正在考验未来穿戴。

评论