文|美股研究社

微软拥有多个增长引擎,比如,全球第二大云提供商Azure和Microsoft 365。

除此之外,Microsoft Teams是世界上最受欢迎的视频会议解决方案之一,每月有超过2.7亿活跃用户;LinkedIn是世界上最受欢迎的专业社交网络,每月有3.1亿活跃用户。

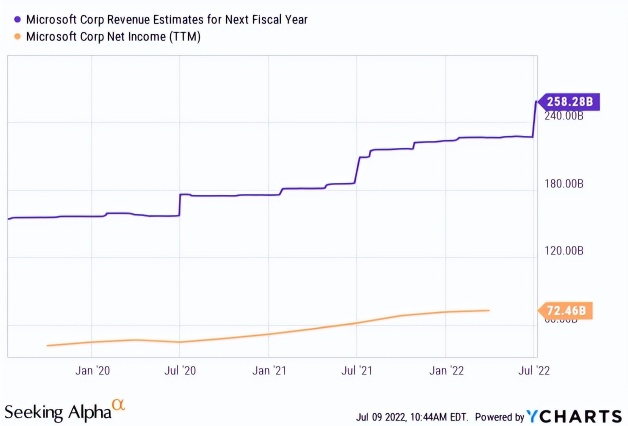

微软在过去 5 年中实现了每年 15% 的快速收入增长率。然而,自 2021 年 12 月的高点以来,股价已回落约 20%。

这主要是受高通胀、利率上升环境以及外汇逆风和监管审查的推动,但对于像微软这样的庞然大物来说,这些就像货车上的苍蝇。

“庞然大物”如何拖动?

微软的商业模式可分为三个主要部分:生产力和业务流程;智能云;个人计算。

1、生产力和业务流程

生产力套件包括 Microsoft Office 365,截至 2022 年第一季度,该软件拥有约3.45 亿个付费席位。这比 2020 年初的 2 亿个付费席位增长了 72%。

这种增长是由企业提供的需求推动的为员工提供安全、快速的远程工作。Microsoft Teams 每月有 2.7 亿活跃用户,这使其成为世界上最受欢迎的视频会议平台之一。

据报道, Zoom每天有 3 亿活跃用户,因此可能略微领先,尽管关于确切用户的数据很少。

此外,世界排名第一的专业社交网络 LinkedIn 也是微软的一部分,在强劲的就业市场的推动下,收入同比增长 34%。

2、智能云

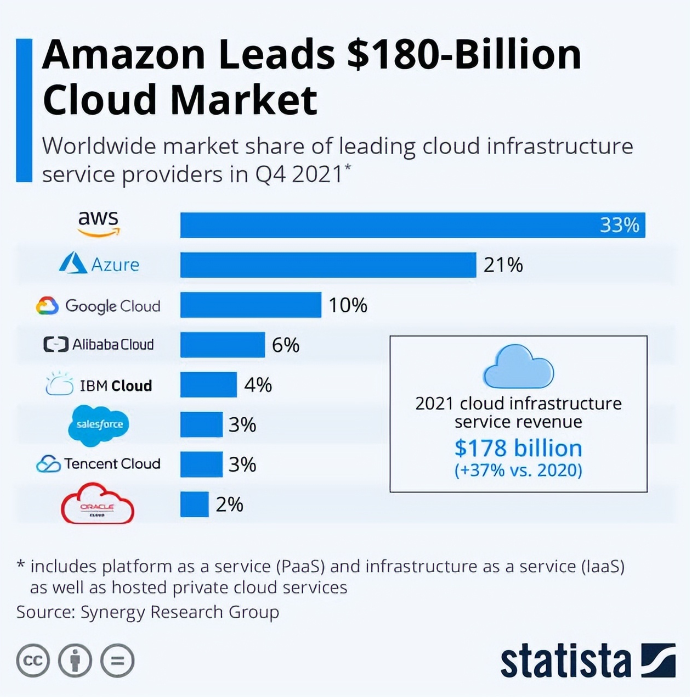

Microsoft Azure 是全球第二大云提供商,截至21 年第四季度拥有 21% 的市场份额。亚马逊云是最大的,占 33%,谷歌云以 10% 的市场份额落后于“两大巨头”。

云是微软业务中增长最快的部分,随着越来越多的企业经历了“数字化转型”,在大流行期间得到了重大推动。

到 2021 年,全球云计算市场价值 4450 亿美元,预计到 2026 年将以 16.3% 的复合年增长率增长至近 1 万亿美元。

微软的云计算部门历来增长速度快于行业,截至 3 月的季度实现了 29% 的增长率2022. Azure 作为三大云提供商受益于规模经济。

他们可以以较低的单位成本部署计算资源,因此尽管提供看似商品(计算资源)的东西,但仍拥有强大的护城河。

“智能边缘”也是另一个增长动力,旨在将本地数据中心的力量带到物联网(物联网)设备上。这将启用大量新应用程序,在这些应用程序中,实时数据传输是体验的必要条件。例如,关于 3D 视频直播、人工智能、增强现实和元界。

3、个人计算

The More Personal Computing 提供硬件、软件和游戏系统的组合。

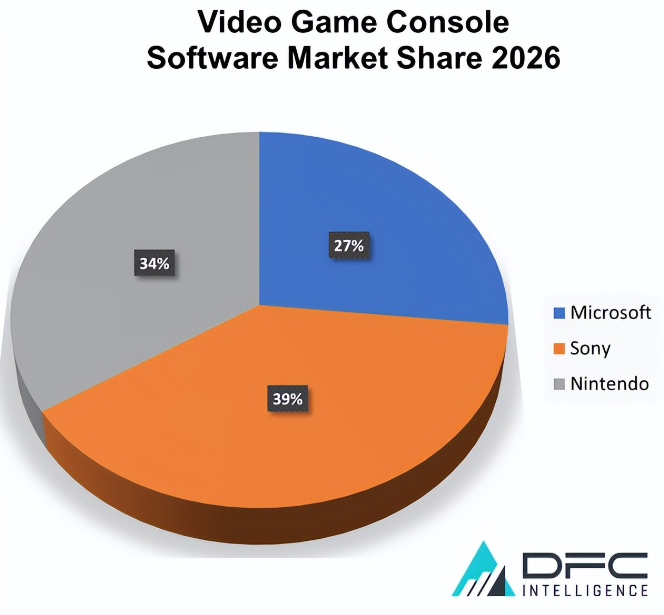

其中包括与索尼 PlayStation和任天堂竞争的 Microsoft Xbox。PlayStation 目前以 43% 的主机市场份额领先,其次是任天堂,占 37%,Xbox 占 20%。

然而,游戏市场分析师预测,到 2026 年,Xbox 将占据 7% 的市场份额,而 PlayStation 将失去 4% 的市场份额,而任天堂则将失去 3% 的市场份额。

预计这一增长的一部分将受到拉丁美洲市场的推动,其中在线分销和云游戏预计将与 Xbox 的增长持平。

游戏机市场份额预测

最后,Microsoft 还拥有使 Metaverse 成为现实并轻松扩展大规模采用的所有要素。Azure 云服务将充当该技术的成本效益骨干。

VR 耳机(Microsoft HoloLens)与 Teams 每月 370 名活跃用户相结合,可以轻松连接到空间。

微软收购游戏巨头动视暴雪后,将在与 Meta Platforms等对手的竞争中占据优势。Meta 拥有庞大的社交网络,但我相信它们可能在游戏软件方面有所欠缺。

微软的 Mesh 平台旨在实现与“全息存在”的连接,并为组织提供混合现实体验,以建立这种“存在感”。

预计虚拟现实行业将从 2022 年的 167 亿美元增长到 2029 年的超过 2270 亿美元,复合年增长率高达 45%。

在头戴设备方面,Meta 的 Oculus 在 VR 头戴设备领域处于领先地位,截至 2021 年第四季度占据 80% 的市场份额。但是,我相信 Microsoft HoloLens 可以在企业和制造业中创造出巨大的差距。

根据最近对最新 HoloLens vs Oculus 的评论,借助 Microsoft HoloLens 2,工程师可以将有关机器的信息叠加到设备本身上,并查看设备前面的说明,而无需搜索手册。

一季度收入增长18%,监管阴云未散去

微软宣布了截至 2022 年 3 月 31 日的季度的强劲收益。它创造了 494 亿美元的收入,同比增长 18%。

这一收入增长是由快速增长的云业务推动的,该业务增长了 26%,达到 191 亿美元,占收入的 40%。

生产力和业务流程收入猛增 17%,达到 158 亿美元。这是由 Office 365和 Dynamics 365的增长推动的。LinkedIn 也显示出强劲的增长,该部门的收入增长了 34%。

此外,在 Windows 商业产品收入和广告收入的推动下,“更多个人计算”部分也增长了 11%,达到 145 亿美元。

截至 2022 年 3 月 31 日的季度,营业收入同比快速增长 19%,净收入增长 8%,达到 167 亿美元。

摊薄后每股收益为 2.22 美元,超出分析师预期 0.02 美元,GAAP 同比增长 9%。

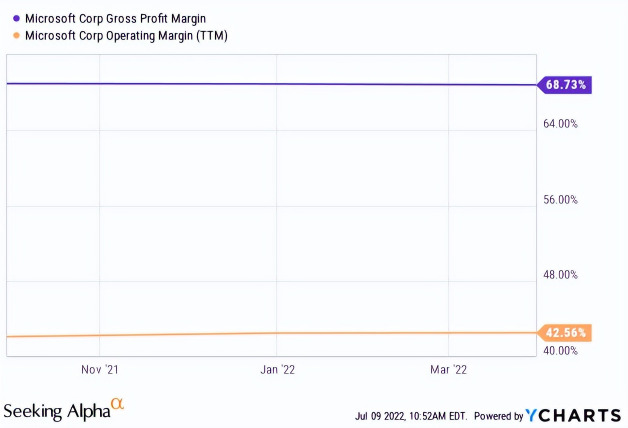

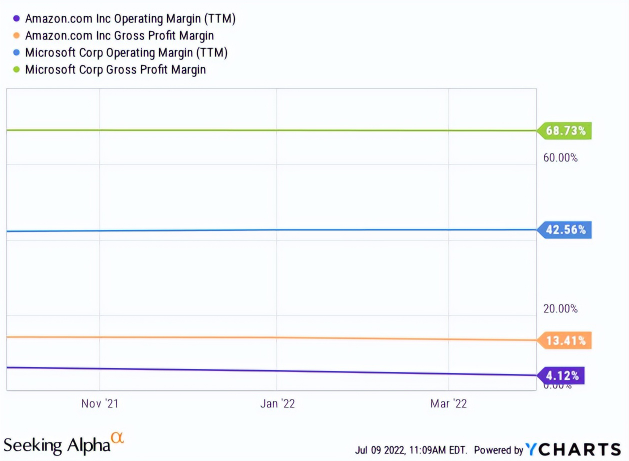

微软拥有 69% 的极高毛利率和 43% 的营业利润率,大大高于软件行业 25% 的平均水平。简而言之,微软是一台具有高利润和增长的现金产生机器。

微软拥有 1050 亿美元现金和短期投资的堡垒资产负债表。他们有 480 亿美元的长期债务,但只有 17 亿美元是短期债务,因此是可控的。

在最近一个季度,微软通过回购和分红向股东返还了 124 亿美元,与去年同期相比增长了 25%。在撰写本文时,微软支付了 0.93% 的股息,这不是很高,但比大多数通常根本不支付任何股息的科技公司要好。

为了给微软估值,我将最新的财务数据加入了我的高级估值模型,该模型使用贴现现金流估值法。我预测明年收入增长 15%,未来 2 到 5 年增长 16%,与分析师的估计一致。

我预测未来 5 年营业利润率将小幅增长至 46%,因为云成为收入的很大一部分并且公司规模更大。

考虑到这些因素,我得出的公允价值为每股 294 美元,该股目前的交易价格约为每股 267 美元,因此被低估了约 10%。

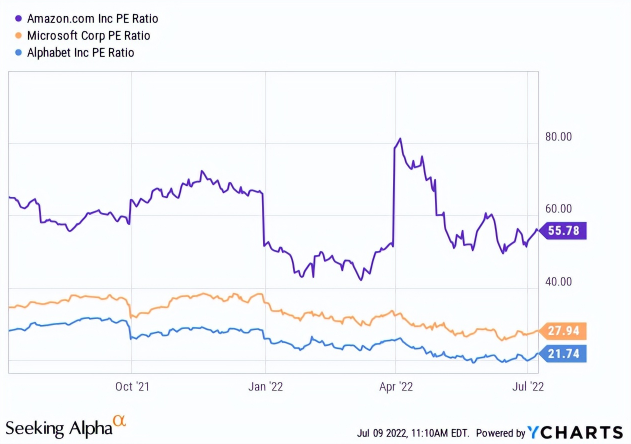

微软的远期市盈率也为 25,低于 2020 年的历史水平。该公司的利润率也远高于亚马逊,在我看来,这证明了这种商业模式的质量。

亚马逊的低营业利润率给他们带来了极高的56倍市盈率,这比以28倍市盈率交易的微软要贵。

当然,Alphabet 22倍的市盈率看起来更便宜,但众所周知,该公司的收入波动更大,因为广告商在出现任何“衰退”或“逆风”迹象时就拉动广告支出。由于 Alphabet 约 90% 的收入来自广告,因此它们的多元化程度不如微软。

当然,所有的估值都不应该忽视风险:

以 690 亿美元收购动视暴雪的提议最近受到了英国监管机构的审查。他们宣布了一项调查,看看合并是否会影响竞争动态。如果交易不通过,微软将不得不支付20 亿至30 亿美元。

凭借 2 万亿美元的市值,微软无法真正隐藏,必然成为反垄断的主要目标。这也许不会成为主要问题,但它仍然是一个风险,可能会在短期内影响股价。

总之,微软是科技行业的巨头,拥有业内最高的利润率并拥有多个增长引擎。主导的专业社交网络和“两大”游戏机之一也有助于进一步分散这家巨头的收入风险。

最重要的是,微软同样有可能成为元宇宙的领导者,这增加了未来的可能性。

评论