文|新经济e线

新经济e线获悉,2022年7月11日,首批政策性金融债交易型开放式指数证券投资基金(以下简称政金债ETF)正式获批,国泰、富国、博时、招商、广发等基金公司已斩获监管批文。

所谓政金债,是由国家开发银行、中国农业发展银行、中国进出口银行发行,中央财政担保,被称为“准国债”。对于投资者而言,政策性金融债信用评级高、体量大、流动性好,是较为稳健的投资标的。

招商基金副总经理欧志明表示,本次获批的政金债ETF属于跨市场债券ETF,将有利于促进银行间和交易所市场互联互通,提高我国债券ETF的整体规模,提升沪深交易所债券ETF的影响力。

从产品申报进程来看,早在今年4月22日,国泰、富国、博时、招商、建信、华安等6家基金公司率先申报的政金债ETF获受理。紧随其后,南方、华富、广发、汇添富、华泰柏瑞等5家基金公司的申请材料也于4月底获受理。

此后的5月和6月,平安、浦银安盛、华夏、工银瑞信、大成等5家基金公司也相继递交了申报材料并获受理。7月4日,西部利得最新加入战局。据新经济e线不完全统计,自今年4月以来,前后共计有17家管理人有意抢食跨市场债券ETF的“蛋糕”。

业内认为,此次获批填补了以往行业无政金债ETF产品的空白,进一步完善场内工具型产品的风险梯度,满足投资者多样化的投资需求。该类产品凭借交易便捷、成本低、透明度高等特点,具有较大的市场发展空间。

现金申赎模式运作

据新经济e线了解,首批政金债ETF将采取现金申赎模式运作。富国基金有关人士认为,相较实物申赎模式债券ETF不仅覆盖更多债券品种,且优化了投资者的赎回体验。

“鉴于实物申赎模式债券ETF只能够持有沪深两市债券标的,现金申赎类债券ETF除了能够持有交易所债券之外,还能够覆盖银行间市场债券。”上述富国基金人士称。“与此同时,在实物申赎模式下,投资者赎回后所得到的一篮子债券可能存在流动性较低、信用质量差的情况,而现金申赎类债券ETF则可以在保证申赎效率的前提之下,帮助投资者在赎回后直接拿到现金,有效地提升投资者的赎回体验。”

部分政金债ETF申报一览

来源:证监会官网

国泰基金有关人士则称,在运作机制上,现金申赎政金债ETF与普通政金债的区别之处在于,普通政金债指数基金的投资者通过场外以现金进行申购赎回,赎回到账一般需要T+3或更长时间。现金申赎政金债ETF既可以在场内以现金方式进行申购赎回,又增加了上市交易买卖的功能,资金最快可以实现在赎回或者卖出的当天可用,为投资者提供了更加灵活便捷的投资方式。因此,这类产品适合具有资产配置需求或相对较低风险收益偏好的投资者。

从市场行情机会来看,经济增速放缓或下行一般伴随着利率下降,即债券价格提高,体现债券ETF一定的避险功能。如政金债ETF主要投资于政策性金融债,该类资产具有现金流稳定、信用风险相对较低的特点。债券ETF与股票类资产的收益率相关性较低,从大类资产配置的角度来看,配置相关性低的多类资产可以实现风险的分散,降低资产组合的波动率。

以博时旗下博时中债0-3国开债ETF为例,其跟踪中债0-3国开债券指数,市场容量足够大,投资标的为银行间市场国开债,不需要国开债由场外转托管到场内,不改变投资标的在银行间市场交易和托管的现有格局,能促进银行间、交易所市场互联互通,起到减少基金折溢价等作用。

广发基金相关负责人表示,广发中债农发债ETF等产品的获批,进一步丰富了风险较低的债券类资产配置工具箱。中债-农发行债券总指数的发债主体是中国农业发展银行,是国有政策性银行之一,也是当前我国债券市场中“ESG”含量较高的发行主体之一。其发行债券的主要任务是以国家信用为基础,以市场为依托,筹集支农资金,支持农业农村持续健康发展。

前述富国基金人士强调,对于投资者而言,政策性金融债信用评级高、体量大、流动性好,是较为稳健的投资标的,而ETF品种可以场内交易,流动性好,投资效率高。作为结合两者优势的重磅新品,政金债ETF有利于促进银行间和交易所市场互联互通,丰富债券类投资工具,投资者可以借助政金债ETF进行交易或长期配置。

围猎跨市场债券ETF

新经济e线注意到,如今,随着银行间和交易所两个债券市场成功对接,国内债券ETF 的发展空间已经打开。对基金管理人而言,政金债ETF的破冰意味着一场跨市场债券ETF的围猎即将上演。

此前,我国债券市场仍以银行间债券市场为主,国内债券ETF市场尚处于发展初期。究其原因,债券ETF 挂钩标的只能局限在交易所市场,导致国内交易所债券ETF规模较小,发展较为缓慢。

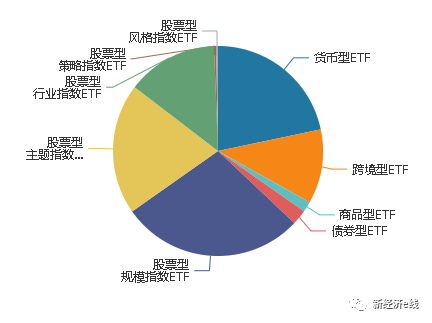

ETF市场分布

来源:Wind

Wind统计表明,截至今年一季度末,全市场已上市债券ETF仅有13只,合计基金资产净值仅230.44亿元。从新产品发行来看,今年尚没有一只债券ETF成立。此前的2020年和2018年两年间,各有4只债券ETF成立。

在债券ETF管理人中,居首的海富通基金旗下有5只产品,分别包括海富通上证10年期地方政府债ETF、海富通上证5年期地方政府债ETF、海富通上证城投债ETF、海富通上证投资级可转债ETF、海富通中证短融ETF,合计管理规模86.42亿元,占比近四成。

国泰、鹏华、平安等三家基金公司各有2只债券ETF,分别为国泰上证10年期国债ETF和国泰上证5年期国债ETF、鹏华中证0-4年期地方政府债ETF和鹏华中证5年期地方政府债ETF、平安5-10年期国债活跃券ETF和平安中债-中高等级公司债利差因子ETF。

早在2019年5月,中国人民银行、中国证监会联合发布《关于做好开放式债券指数证券投资基金创新试点工作的通知》,该通知明确拟推出跨市场债券品种为投资标的,可在交易所上市交易或在银行间市场协议转让的债券指数公募基金。不过,由于银行间、交易所债券市场的托管、清算、交割规则不一样,在两个交易市场没有实现对接的情况下,导致跨市场债券ETF创新落地难。

此外,博时基金认为,政金债ETF将有利于吸引更多境外资金投资政策性金融债。在“债券通”的国家战略决策的东风下,大量境外投资人拟参与境内债券市场投资,拥有准国家信用,流动性好的国开债等政策性金融债就成为他们的重要选择。

统计表明,自2017年7月“债券通”上线运行五年以来,境外投资者持有中国债券总量以年均约40%的速度增长,目前持债总规模约3.7万亿元。今年上半年,境外机构通过直投模式和“债券通”模式实现债券交易分别为2.9万亿元、3.8万亿元,合计占全市场债券交易的5.5%。

参考海外债券ETF的发展概况,海外债券ETF产品以美国和欧洲市场发展较为成熟,产品更为多样化。从债券ETF挂钩标的上来看,海外市场多呈现区域多元化的特征,宽基债券和信用类债券ETF占比更高。但呈现比较明显的头部化特征,无论是基金管理人还是AP、做市商,头部的一两家机构占据了市场的绝大多数份额。

对基金管理人而言,为了抢夺先机,除了开发挂钩银行间债券的交易所债券ETF 产品外,日后亦可更加积极拓展信用债类ETF,同时可考虑发展主动增强型产品或进一步细分策略,以满足日益多元化的投资需求。

评论