货币大贬值在全球蔓延

过于弱势的本国货币,不仅将极大地推高本国能源与大宗商品价格,进而导致近于失控的通胀数字,若这些国家央行选择跟随美联储加息以稳定汇率,过高的基础利率将遏制尚未从新冠疫情冲击下恢复的经济发展动力。

业已陷入国家破产境地的南亚岛国斯里兰卡,在俄乌冲突爆发之后其汇率从1美元兑202斯里兰卡卢比贬值至1美元兑358斯里兰卡卢比,巴基斯坦卢比同期从1美元兑176巴基斯坦卢比贬值至1美元兑207巴基斯坦卢比,老挝基普同期则从1美元兑11400老挝基普贬值至1美元兑15000老挝基普。

在非洲,加纳塞地一路从1美元兑6.62加纳塞地贬值至1美元兑8.03加纳塞地,埃及镑则从1美元兑15.7埃及镑跌至1美元兑18.9埃及镑。

非洲人口第一大国尼日利亚5月通胀数字同样升高至17.7%,食品价格同比上涨达19.5%,虽然该国央行已经将基础利率提高至13%,但依然无法阻止尼日利亚奈拉在黑市汇率的暴跌,目前尼日利亚奈拉的黑市汇率已跌至1美元兑615奈拉,而官方汇率在1美元兑415奈拉左右。

即便是在能够出口小麦或关键矿物的拉美地区,也无法在本币贬值的冲击中幸免。预计今年小麦收入超过900亿美元的阿根廷已经将基础利率提高至52%,为30年来的最高水平,但依然无法遏制超过60%的通胀率;而过去30年内经济领跑拉美、常年通胀率控制在3%之下的智利,也在6月录得了12.5%的同比价格上涨,智利比索的贬值程度在拉美仅次于阿根廷比索。阿根廷比索自2月底以来从1美元兑107阿根廷比索连续下跌至1美元兑127阿根廷比索,智利比索同期从1美元兑792智利比索贬值至1美元兑1020智利比索。

至于本币里拉已经连续贬值近10年的土耳其,6月的通胀率更是已经高达78.62%。去年里拉兑美元已经下跌44%,今年至今里拉兑美元进一步下跌21%,目前里拉汇率为1美元兑17.4里拉。由于土耳其总统埃尔多安多次将利率描述为“万恶之母”,并要求土耳其央行下调关键利率,土耳其里拉的贬值趋势和高位通胀短期内无法得到遏制。

对于经常出现贸易逆差的国家而言,进口商品价格的大幅上涨还将使本就不充裕的外汇储备捉襟见肘。

与斯里兰卡类似,本币正在迅速贬值的巴基斯坦外汇储备已经从俄乌冲突爆发时的160亿美元下降至6月的不足100亿美元,巴基斯坦的外汇储备预计将在两个月之内耗尽。

6月14日,巴基斯坦计划与发展部长伊克巴尔就公开呼吁民众每天少喝茶叶,并表示“每天少喝两杯茶,就能拯救经济”。巴基斯坦是全球最大的茶叶进口国,2020年巴国茶叶进口一项就高达6亿美元。巴国政府目前也禁止了38类非必需奢侈品的进口,并建议商家在晚间8时半之前提早打烊以节省电力。

同样受困于本币贬值的老挝7月6日公布的数据显示,该国6月通胀已经高达23.6%,为22年以来最高纪录,其中仅汽油一项便同比上涨超过107%。燃料危机于5月一度迫使老挝的农用机械全部停摆,虽然老挝政府通过向进口商发放信贷额度暂时缓解了危机,但该批次信贷额度仅足够维持至8月。

此外,由本币大贬值带来的大通胀正导致社会的极度不稳定。

加纳的统计数据显示,6月通胀率达到27%,食品价格同比上涨30%,并直接导致首都阿克拉多次爆发示威游行。在与国际货币基金组织谈判受阻之后,加纳政府一方面将基准利率提高至19%,另一方面针对该国广为流行的移动支付征收1.5%的特别税,希望今年能够看到借此额外获得67亿加纳塞地的政府收入。

肯尼亚虽然官方的通胀数字仅为7%,但出于对官方口径的怀疑,大批民众于7月7日的萨巴萨巴独立纪念日走上内罗毕街头抗议示威。肯尼亚政府为了应对输入性通胀,已于6月取消了进口动物饲料的关税。

债务危机笼罩在谁的头上?

除去通胀压力之外,强势美元对于部分发展中国家金融体系的冲击更为巨大。

一方面,以美元结算的外债在强美元弱本币大背景下极大地增加了偿还利息与本金的压力,另一方面,美联储快速加息正在吸引国际资金迅速撤离发展中国家并回流美国。与外资撤离相对的,还有美国国债收益率升高带动的发展中国家国际融资成本的飙升,这将使得处于债务危机的国家在再融资环节以及纾困计划谈判中处于更加弱势的地位。

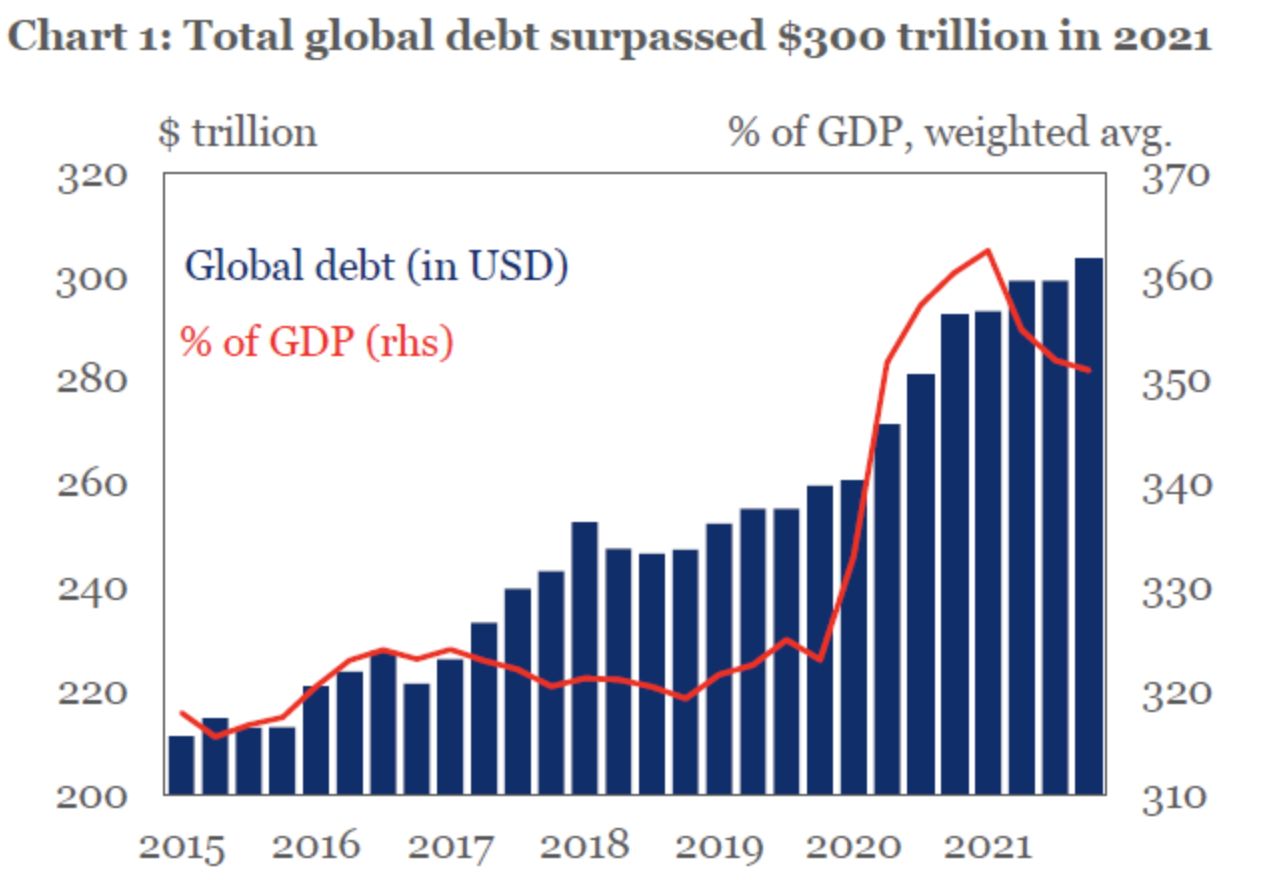

国际金融研究所IIF的数据显示,全球债务今年已经达到创纪录的303万亿美元,相当于全球GDP的350%。其中以美元计价的主权债务尤为值得关注。

相比于亚洲国家平均仅有3%的债务以美元计价,拉美经济体之中17%的政府债务以美元计价。其中哥伦比亚超过30%的政府债务以及阿根廷55%的政府债务以美元计价。非洲国家的美元计价政府债务更是超过了总债务的六成。

以15年前作为首个撒哈拉以南非洲发行美元债的加纳为例,加纳在新冠大流行期间债务增加了三倍,在美联储加息之前已经将政府收入的48%用于支付国际债务利息。根据英国Debt Justice的数据,加纳57%的外债债权人为包括国际投行、资产管理公司在内的私人部门,而非世界银行或国际货币基金组织。虽然私人债务的融资条件较为优惠,但推高了加纳等国面临可能的债务重组时的重组成本。

此前加纳政府强推的电子支付税即为试图支付一笔10亿美元利息的最后尝试。根据加纳财政部的数据,利息支付在2019年以前一直是该国政府的第二大支付项,并在新冠疫情爆发之后连续三年保持政府最大支出项目。正在寻求债务展期的加纳已于上月重回与国际货币基金组织的谈判桌。

非洲人口第一大国情况更加不容乐观。尼日利亚债务管理办公室于7月10日发布的数据显示,尼日利亚的收入偿债比已经超过80%,相当于政府收入的八成都用于偿债或支付利息。尼日利亚今年预算赤字高达6.26万亿尼日利亚奈拉,其中近4万亿奈拉用于支付居民的燃油补贴,截至今年第一季度尼日利亚的总债务累计超过41.6万亿奈拉,预计今年年底该数字将突破46万亿奈拉。

或许能够令尼日利亚感到庆幸的是,尼日利亚的债务以欧元计价为主,但这并不能改变尼日利亚超过160亿欧元未偿到期债务的处境。与尼日利亚类似处境的还有累计未偿债务高达70亿欧元的肯尼亚,肯尼亚的债务同样以欧元债为主。

在亚洲范围内,同样面临着本币贬值叠加债务危机的国家除了斯里兰卡之外还包括老挝和巴基斯坦。

老挝财政部长乌本巴瑟6月下旬表示,该国每年的外债偿还额已经从十年前的1.6亿美元上升至2022年的14亿美元。截至2021年底,老挝的公共债务已经飙升至GDP规模的88%,其中包括145亿美元的外债。虽然老挝外债之中的47%债权人为中国,但是自从该国2013年进入泰国资本市场之后,以泰铢和美元计价的债务比例逐步上升(约17%)。根据老挝中央银行的公告显示,今年前5个月老挝包括水电在内的出口创汇中仅有三分之一能够真正进入该国银行体系。

巴基斯坦债务已从去年5月的38.7万亿巴基斯坦卢比攀升至44.6万亿巴基斯坦卢比。具体到外债方面,巴基斯坦的外债偿付额在2021/2022财年前三季度已经高达109亿美元,确定将高于2020/2021财年全年138亿美元的偿付额。目前巴基斯坦外汇储备已经低于100亿美元关口,过去九个月的经常账户赤字亦上升至 132 亿美元。中国已确认将支援巴基斯坦一笔23亿美元的贷款,巴国政府6月坦承该国尚需要120亿美元的援助,目前巴国与国际货币基金组织的谈判仍在继续。

相比于上述国家,同样存在债务巨大隐患的阿根廷与土耳其恐将对全球经济产生更巨大的冲击。

劣迹斑斑有着九次债务违约历史的阿根廷,过去一年内一直与国际货币基金组织进行440亿美元的债务重组谈判,并直接促使该国经济部长古兹曼(Martin Guzman)于7月2日辞职。2018年国际货币基金组织与阿根廷政府签署总额约570亿美元的救助协议,根据协议阿根廷今年需偿还约190亿美元。目前阿根廷外汇储备仅剩约460亿美元,处于十年以来低位,外债总额与外汇储备之比已经超过600%。

土耳其的外债总额截至今年第一季度则高达4512亿美元,仅外债一项便相当于GDP的57%。不同于常年欠账不还的阿根廷政府,土耳其因长期的贸易逆差,外债之中相当比例由银行及公司承担,截至7月1日,土耳其央行的净外汇储备仍接近20年低点75.1亿美元。7月9日,评级机构惠誉已经将土耳其的债务评级从“B+”下调至“B”。

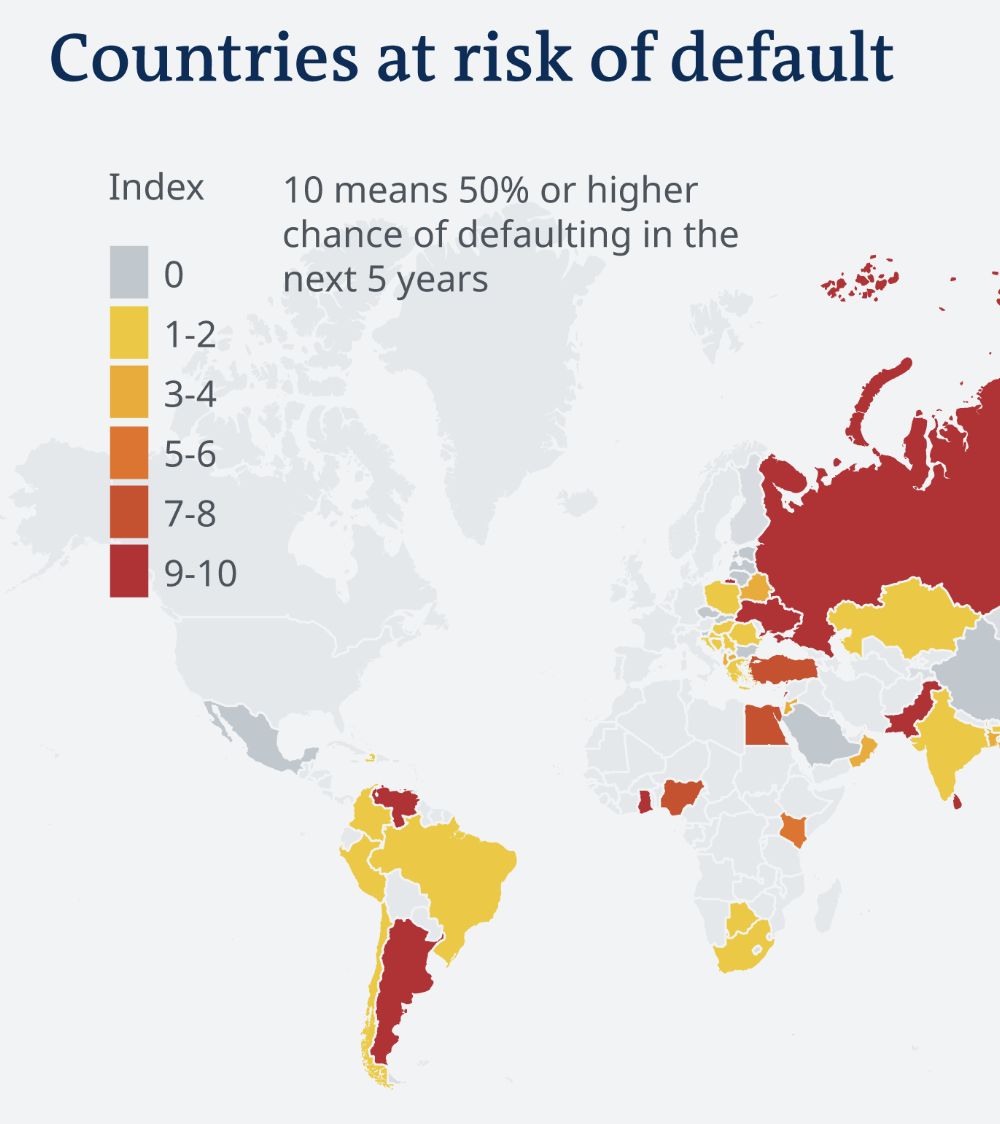

根据金融服务公司Tellimer的研究,已经有22个国际的美元计价主权债券收益率超过10%,委内瑞拉、黎巴嫩、苏里南、赞比亚等国均榜上有名,数量比去年年底翻了一倍。彭博社的数据显示,目前有涵盖9亿人口的19个国家主权债务属于不良债券水平,存在违约风险的债券总额高达2370亿美元。

评论