文|聚美丽 August

据港交所官网消息,名创优品(09896.HK)于今日(7月13日)正式上市。截至7月13日港股收盘时,名创优品股价为13.38港元/股(折合人民币约11.46元/股),总市值为169.4亿港元(折合人民币约145.1亿)。

图片来源:港交所官网

据悉,这是名创优品第二次登陆资本市场。早在2020年10月15日,名创优品就已在美国纽交所上市,当时的发行价为20美元/股(折合人民币为134.1元/股),发行量为3040万股,市值为69.92亿美元(折合人民币约469.9亿元)。

2021年初,名创优品的股价一度升至35.05美元/股(折合人民币235.55元/股),市值也一度突破百亿美元大关。

但如今,截至美东时间7月12日16时10分,名创优品的美股价格已跌至6.86美元/股(折合人民币46.1元/股),总市值跌至21.72亿美元(折合人民币约145.97亿元)。

图片来源:雪球官网

据东方财富网消息,名创优品执行副总裁兼董事会CFO张赛音对此次名创优品选择双重上市的原因和意义做了解释。

他表示,此次港交所上市主要是为了解决中概股潜在的退市风险,双重上市不仅能让公司在较短时间进入一些主要的指数,还能纳入深港通和沪港通,让更多的内地投资人注入资金,有助于拓展股东结构。

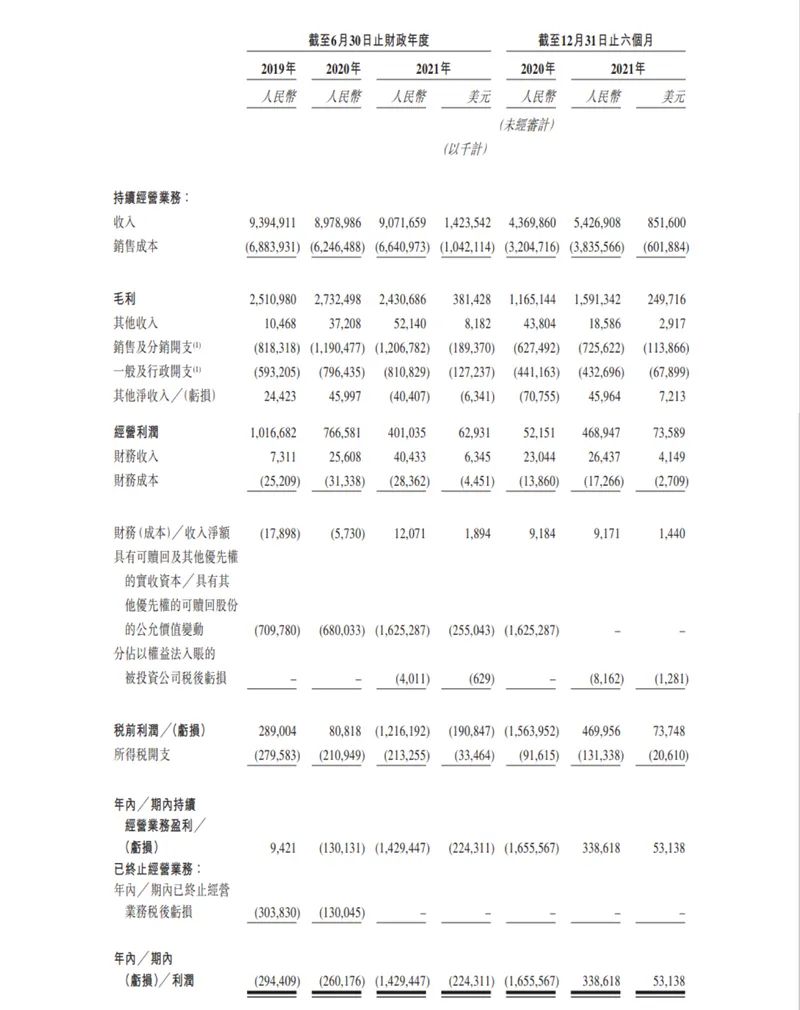

财报信息显示,在2019年至2021年三年时间里,名创优品总收入分别为93.95亿元、89.79亿元、90.72亿元,而净利润却分别为-2.94亿元、-2.6亿元、-14.29亿元,呈现持续亏损状态。

图片来源:名创优品招股书

根据招股书披露,营业收入受影响主要是疫情所致。首先是2020年7月至2021年12月,疫情变异影响国内营业状况,其次在2020年3月末至2021年12月,名创优品的海外门店也受到同样原因影响而暂时闭店、减少营业时长。截至2021年12 月31日,海外市场约4%的门店都已暂时关闭。

此外,招股书内显示,此次名创优品募资的主要用途如下:

1)在未来36至48个月,约25%将用于集团的门店网络扩张和升级,约20%将用于增强集团的技术能力;

2)在未来24至36个月,约20%将用于供应链优化和产品开发;

3)在未来12至36个月,约20%将继续投资于品牌推广及培育;

4)预计约5%将用于资本开支,其中可能包括收购或投资与集团业务互补的业务或资产;

5)预计约10%将用于营运资金和一般公司用途;

据了解,名创优品集团控股公司主要从事生活家居、潮流玩具等产品的零售及批发业务,产品还包括美妆工具、彩妆、香水、文具等。

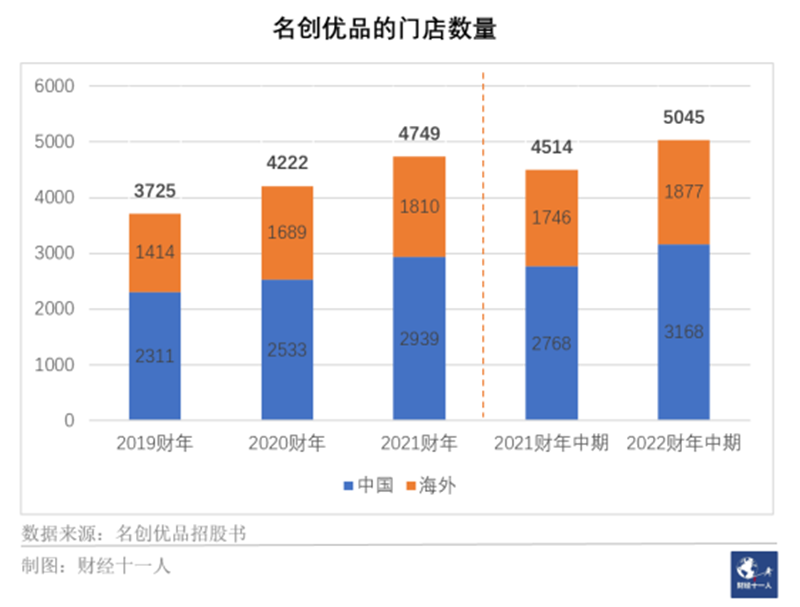

目前,名创优品已在100个国家共开设5045家门店。相比2018年,门店数增加了1320家,其中在2019年至2021年,公司营业总收入连续三年亏损的情况下,名创优品仍然一直在扩张门店。

图片来源:财经十一人

事实上,2020年美股上市前后,名创优品一直尝试在细分领域孵化新品牌。

据媒体报道,2020年1月,名创优品旗下的美妆集合店WOW COLOUR成立。同年12月,名创优品又孵化了另一高端美妆集合店HAYDON黑洞。

图片来源:HAYDON黑洞/WOW COLOUR官方微博

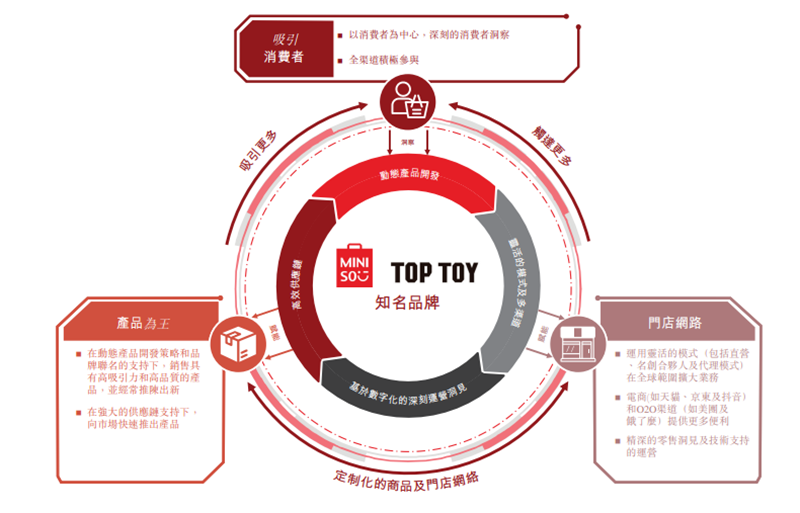

除了美妆集合店之外,还有饰品集合店ACC超级饰、潮玩集合店TOP TOY,涉及多个种类品牌。但近年来,由于疫情反复等原因,美妆集合店的发展日益艰难,例如HAYDON黑洞在今年4月已宣布多城市多家店面暂停营业。

截止目前,记者发现,最终留在名创优品招股书上的子品牌只剩下潮玩集合店TOP TOY。

图片来源:名创优品招股书

据悉,目前名创优品集团的业务已覆盖亚洲、美洲、欧洲等地,但其在国内的营业收入远超于亚洲其他国家和亚洲以外的地区。

名创优品此次赴港再上市是为了缓解集团的经营压力,然而,最终如何重获资本市场的认可,还是需要集团自身去思考和努力。

评论