文|化妆品财经在线CBO

一面是欧莱雅、雅诗兰黛等美妆集团不断收购香氛品牌,一面是欧美小众香氛品牌借中高端商场落地中国市场。特别是,随着越来越多有调性的国货品牌出现在各大高端商业综合体,香氛市场无疑迎来新蓝海。

如今,走进上海国金中心(IFC)、兴业太古汇、深圳万象城等高端商场,你会发现,还未进门就在不经意间被隐约袭来的香气所吸引。类似于Dyptique蒂普提克、Atelier Cologne欧珑、Acqua di Parma帕尔玛之水这些名字多少些拗口的小众香氛品牌,正在占领商场的黄金铺位。

据统计,仅2021年,就有英国沙龙香水品牌Creed恺芮得、法国沙龙香水品牌L'Artisan Parfumeur 阿蒂仙之香以及Penhaligon’s潘海利根等近10个高端小众香水品牌国内首店落地于上海IFC。

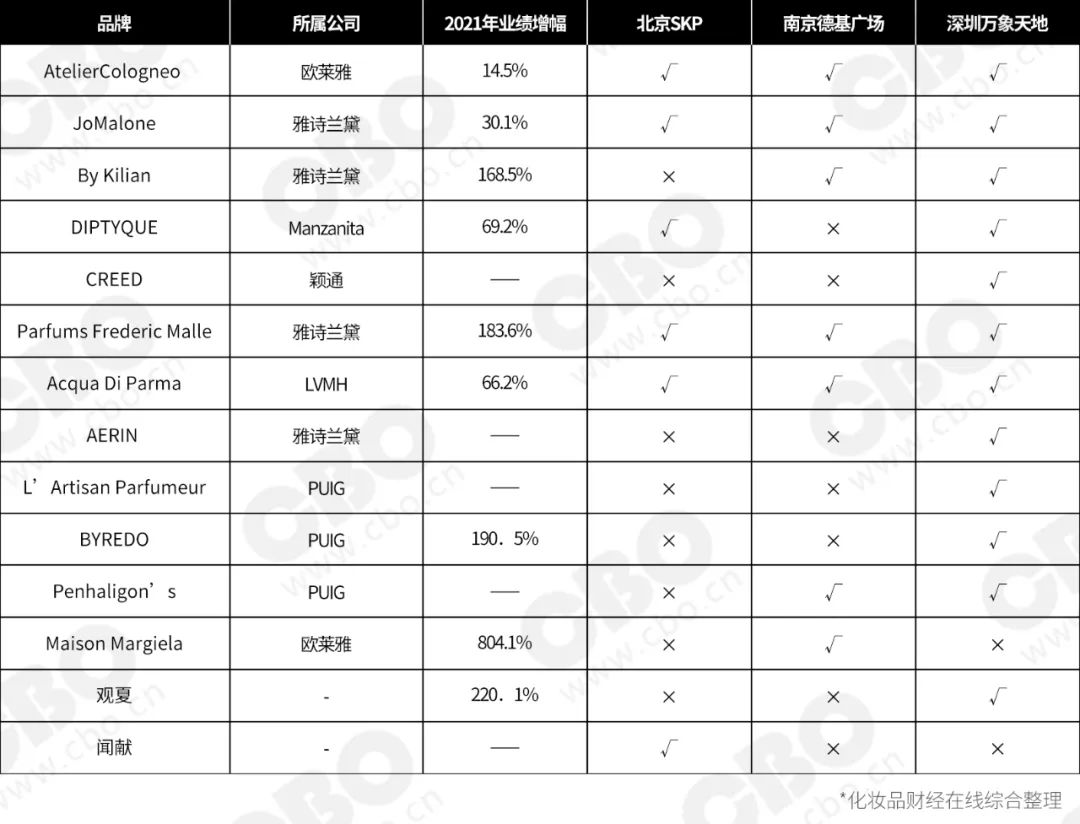

在高端美妆的下半场,香氛品牌无疑正成为各大百货、购物中心追逐的热点。《化妆品财经在线》记者统计了14个国内外小众美妆品牌2021年市场以及以及部分网点信息。从这些信息面我们似乎可以看出一些香氛领域真实的市场状况。

01 香氛引领高端百货、购物中心美妆升级

从品牌市场数据大盘上看,除了Estee Lauder(香水线)、Elizabeth Arden(香水线)、Calvin Klein、Marc Jacobs等为数不多的品牌下滑外,几乎所有的香氛品牌2021年业绩都维持高速同比增长。如Bulgari增长31%,Lancome增长28.4%,Gucci增长52.8%,TomFord增长39.4%,Givenchy增长26.8%,Guerlain增长52.8%等。

而以Maison Margiela、By Kilian、FREDERIC MALLE、CREED为首的小众香水品牌增幅更是高达100%以上,其中Maison Margiela甚至在2021年全年业绩增幅高达800%以上。

据颖通方面透露,CREED品牌全国范围内已开6家,截止到2023年一季度将开到12家。业绩方面,CREED表现已经超出预期,目前店面中月均业绩超过100万元的店占到一半以上。

相较于百货柜台结构模式单一,结构调整难,中高端购物中心纷纷率先量身打造香氛专区,通过品牌独立门店集中呈现,形成矩阵效应。据统计,南京德基广场、深圳万象城、万象天地、广州天环等中高端购物中心都纷纷在2021年启动了香氛品类的全面升级。

南京德基广场在2021年的新一轮调改升级中,将负一层国际高化业态品牌扩充至62家,其中,香氛品牌数量占到1/4,包括新增的PENHALIGON'S、L'Artisan Parfumeur、LOEWE、Kilian、Frederic Malle、Maison Margiela等。香氛品类的更新率高达85%。

深圳万象天地2020年创新打造双层国际高端美妆 Beauty Galley,集结22家国际一线美妆/香氛品牌,包括DIOR全球旗舰店、ARMANI全球首家高定香水旗舰店、Jo Malone boutique、DIPTYQUE等,并在2021年持续加码小众香氛品类,引进Kilian与Editions de Parfums FredericMalle华南首店。2022年CREED、PENHALIGON'S、L’Artisan Parfumeur也陆续开业。

广州天环2021年新入驻香氛品牌包括:ACQUA DI PARMA、ISSEY MIYAKE(三宅一生)香氛和narciso rodriguez(纳西索)等。

香氛品类逐渐成为百货和购物中心高端化、潮流化的风向标,也是商场招商能力的佐证。

“对于向潮流或高端定位调整的项目而言,以旗舰店、精品店、首店形式打造的沙龙香或小众香氛品牌对提升及优化项目的整体调性有着立竿见影的效果。”某商业咨询公司高管向《化妆品财经在线》记者表示。

02 小众香氛品牌偏爱布局购物中心

追逐个性化、差异化的产品,是当下中高端商场的不二选择。

特别是在香氛领域,当商业香(Chanel、Hermes、Dior等时装品牌的衍生产品)在线下商业屡见不鲜之后,引入以Jo Malone London、By Killian、Byredo等更为个性化的沙龙香及小众香氛品牌成为百货和购物中心打造差异化、多元化的手段。

从门店布局上看,小众香氛品牌似乎偏爱中高端购物中心。据统计,小众香氛品牌数量方面,南京德基广场入驻7个品牌,深圳万象天地入驻12个品牌。特别是近半年,万象天地共引进了9个小众香氛品牌,包括:By Kilian、FREDERIC MALLE、BYREDO、DIPTYQUE、ACQUA DI PARMA、PENHALIGON’S、CREED、L’Artisan Parfumeur、AERIN,占到整个美妆品类新品牌的80%以上。

与此同时,百货店在小众香氛品牌方面很难尝到甜头。即便是国内百货店王,北京SKP也仅仅有6个品牌入驻。整体上看,中高端定位香氛品牌有55.9%选址在购物中心,25.4%选址在百货。

某进口香水代理商向《化妆品财经在线》记者透露,“小众香氛品牌全年在中国市场的开店名额有限,基本上最多一年开十家店。所以在门店选择上,选择氛围、客质更好的中高端购物中心。”

从城市选择上看,前些年,对于国际高端沙龙香水品牌而言,一线城市居民强劲的消费力,对沙龙香水品牌一定的认知度是支撑品牌进入市场的重要原因。如今以南京、杭州、成都、武汉为代表的新一线城市也不断获得高端沙龙香水品牌的青睐,门店数量和一线城市相比差距较小。

以Jo Malone为例,其在新一线城市门店总数(24家)甚至超过一线城市(20家),L’Artisan Parfumeur、By Killian及Editions de Parfums FredericMalle在一线及新一线的门店数量持平。

值得一提的是,在这样的“势能”背景下,国货香氛品牌也迎来了新一轮快速发展。特别是通过以文化、场景为核心的旗舰店打造,国货香氛品牌也同样受到了中高端购物中心的热捧。

今年4月,闻献北京首店“密窖空间”在SKP-S开业,业绩表现不俗;观夏在万象天地的“东方庭院”概念店不仅排队到了晚上10点,还创下品牌单日全国销售记录。

整体而言,小众香氛品牌更热衷的商场包括以太古、新鸿基、恒隆为代表的港资和以华润为代表的国企。从占比上看,太古旗下斩获的小众香水品牌门店数量占比高达14%,华润则占据19%。

03 单品牌线下店或是最好的出路

相较于往年,进口美妆品牌进入中国市场会选择从线上开始试水不同,CREED、Penhaligon's、L’Artisan Parfumeur等小众香氛品牌却选择率先从线下市场开始布局。

数据显示,37%的香氛品牌选择开出专卖店;53%品牌采取集合店、专柜售卖的模式在制造声量与高成本之间寻求平衡点;10%品牌通过“形式灵活、成本较低”的快闪店试水线下渠道。

特别在梳理国货香氛品牌的开店逻辑后,我们发现,与线上的不温不火不同,早早落地线下开品牌店反而呈现出较高的市场热度。比如与闻献、观夏的持续火热不同,冰希黎、Groundle、Pekopeko、五朵里、鎏婳书等大众定位的品牌,只能选址在特色街道、街铺、文创园区、文旅目的地、美术馆、复合书店、买手店、家居生活馆等线下渠道。这样的品牌模式很难受到中高端购物中心的青睐。

“与香氛品类特殊有关系,消费者需要足够的体验空间,才能够强化品牌在消费者的认知。”闻献品牌创始人在接受记者采访时表示。

此外,因品类的艺术属性,香氛品牌往往更需要重视场所形象、品牌关联度。

比如2020年,观夏北京体验店落于金融街购物中心连卡佛,毗邻“巴黎老牌高级香氛”diptyque,与CANALI、OMEGA、Chopard、Mauboussin等奢侈品扎堆于同一层;RE调香室位于上海南京西路商圈的兴业太古汇店,汇集了CHANEL、娇兰、祖玛珑、欧珑等一众香氛大佬。

对于香氛品牌而言,单品牌线下店或是最好的出路。奢侈品香水线运营商也认知到这一点——今年2月,LOEWE罗意威香氛全球首家独立精品店在德基广场开业。

个性化的消费趋势,无疑让嗅觉经济成了新风口。在B站、小红书等社交媒体,小众香水俨然无时无刻不在代表特立独行的个性,似乎已经成为一种圈层和阶级划分的标准。

波士顿咨询集团在最新报告中指出,中国香水市场拥有很大的成长空间,渗透率约为5%,而欧洲和美国的这一比例分别为42%和50%。预计2025年中国香水市场规模有望从2020年的全球第10位爬升至全球第二大市场。

很显然,高端香氛市场还将进一步扩容。据透露,英国品牌Perfumer H、法国品牌Maison Matine、法国品牌EX NIHILO、芬兰品牌Hetkinenco等小众香氛品牌也将在未来三年内陆续以品牌店形式进入中国市场。

在百货、购物中心高端美妆下半场,香氛品类势必会成为下一个“拓店王”。

评论