文 | 真探Alpha 陈文琦

经历了两年多的狂奔,半导体行业失速回落了。

产能过剩从预警成为了现实,砍单传闻不断:DigiTimes援引行业消息人士,报道苹果将首批原定9000万台的iPhone14订单砍了10%;AMD将削减7nm和6nm先进制程订单约2万片;英伟达也被爆因挖矿热潮消退,要求暂缓明年一季度的订单交付。

三大客户集体调整订单,台积电却姿态强硬持续提价。据外媒报道,台积电预计在明年1月份提高大部分制程工艺的代工价格,16nm及以下先进制程芯片涨价幅度为8%-10%,其他制程芯片代工价格涨幅更是高达15%。此外,预计今年下半年量产的3nm先进制程芯片代工价格也有可能加入涨价序列。

谁给“代工一哥”的勇气?

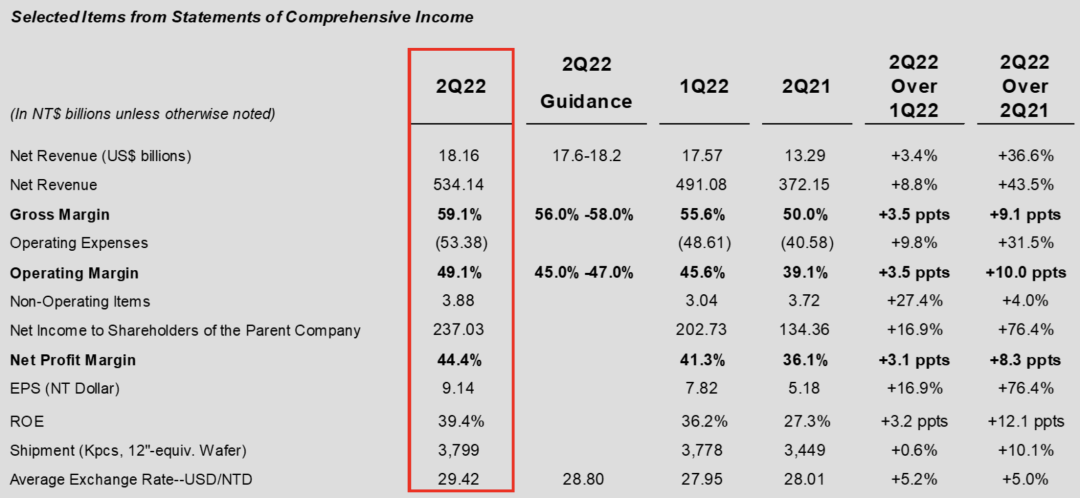

7月14日,台积电公布2022Q2财报,业绩坚挺,再次轻松超市场预期,净利润破纪录:

- 报告期内,台积电收入同增长 36.6% 至 181.6 亿美元(5341.4亿元新台币),此前给出的预期为176-182亿美元。

- 本季净利润同比大增76.4%,创纪录达到79.4 亿美元(2370.3亿元新台币),大幅超过了Refinitiv的平均预期2191.3亿新台币。

- 更为亮眼的是毛利率水平,较上年同期增长9.1个的百分点至59.1%,这也高出了此前56.0%-58.0%的指引,根据彭博数据,这是其 26 年来的最高水平。

台积电2022Q2财报关键指标 图源:公司财报

收入、利润、毛利率等核心指标纷纷超预期,受此影响,台积电股价于台、美股市接连两日小幅上涨,截止发稿前,分别为480元新台币、84美元。

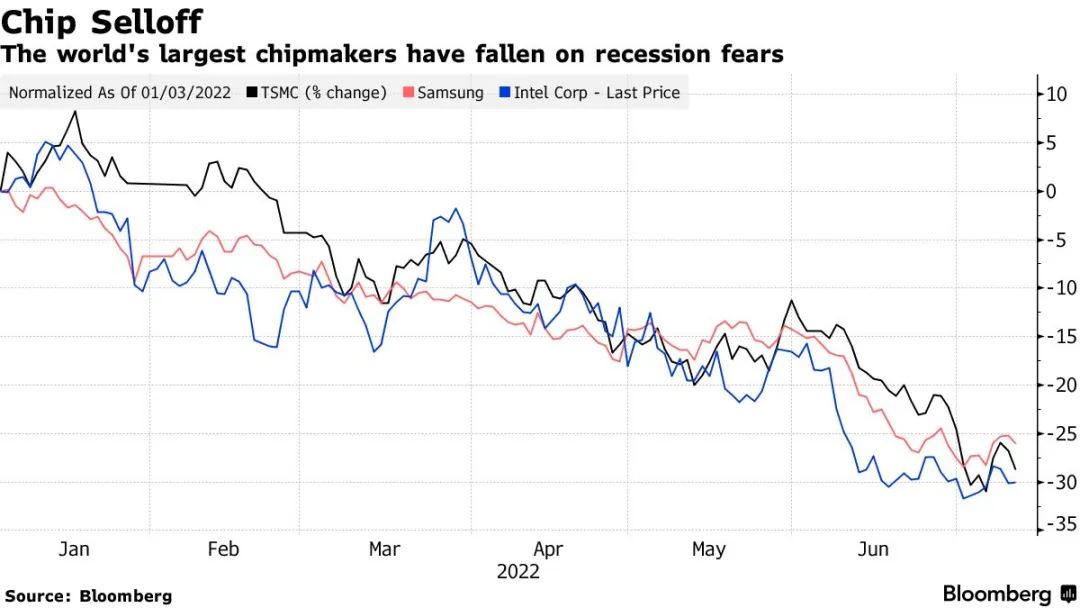

但隐忧犹在,半导体行业供需关系仍在动态调整中。今年以来,俄乌冲突、通货膨胀、疫情、消费低迷等因素的消极影响传导至半导体板块。截止昨日,费城半导体指数近6月大跌32.39%,彭博全球半导体20指数年内跌幅达36.47%,全行业行程抛售潮。台积电美股ADR今年以来跌了35%。

台积电今年以来股价走势

虽然台积电Q2交出优秀成绩单,但也做了削减9%扩张支出的动作,这意味着其对长期需求的预期下调。

今年以来,头部半导体厂商遭抛售 图源:彭博

智能手机不再是最大收入来源

台积电“代工一哥”的地位依旧不可撼动。

量价齐升,贡献了收入的增长。本季度台积电晶圆出货量 379.9 万片(12 英寸),较上季度377.8万环比小幅度增长,尚在稳步增长阶段。这样计算,其单晶圆出货均价为4780美元,较上季度的4651美元也呈现增长趋势,这也推动了毛利率的上升。

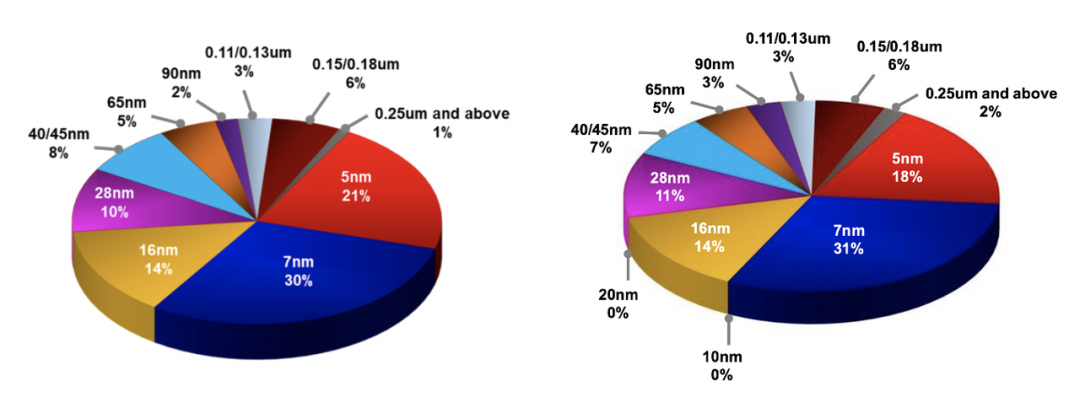

具体拆分收入来源,按技术划分,先进制程(7nm或更先进)的5nm订单占销售额的21%,上年同期为18%,7nm订单占销售额的30%,上年同期为31%。

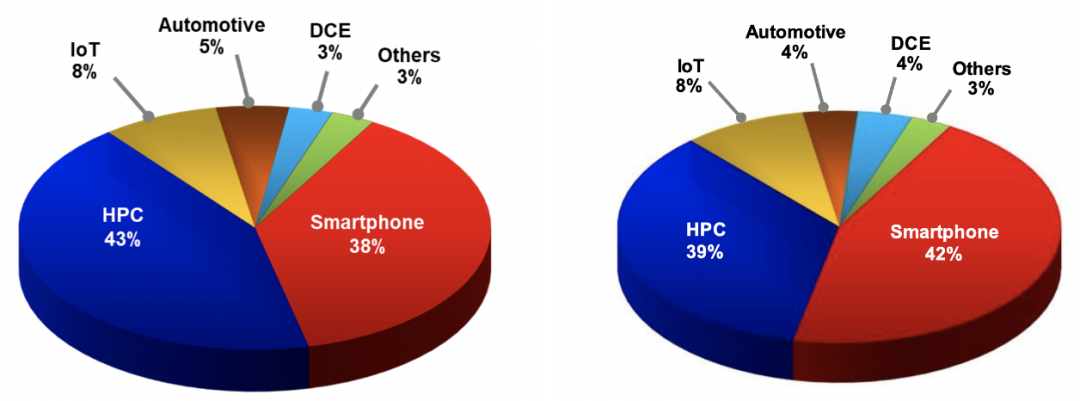

按终端应用划分,智能手机客户占收入的38%,上年同期为42%;高性能计算客户(HPC)占销售额的43%,上年同期为39%。汽车行业客户占台积电收入的5%,上年同期为4%。

可以看到,随着消费电子市场的低迷,智能手机客户已经不再是台积电的第一大收入来源,预计未来份额还将继续下滑。而芯片短缺重灾区的汽车行业份额或将进一步上升。

行业调研机构Counterpoint Research最新数据显示,2022年第一季度全球PC出货量同比下降4.3%,达7870 万台;同期,受零部件短缺、反复等因素影响,全球智能手机出货量同比下降7%,环比下降12%,为3.28亿台。

由于疫情带来的居家办公、娱乐需求,PC、手机市场前两年热销,芯片供不应求,这也是缺芯潮最初的显性原因之一,芯片厂也因此调整扩张产能。

但是现在下游购买力下降,上游又要随之调整。由此导致的产能利用率低、库存过剩等是投资者、从业者最担心的问题。IDC也有报告判断2022年年中半导体行业将实现平衡,随着2022年底更大规模的扩充产能释放,2023年可能会出现产能过剩情况。

对此,台积电董事长刘德音的回应是:智能手机和个人电脑等消费电子产品的芯片需求有所减弱。但是在车用芯片与高性能计算产品(HPC)芯片的强劲需求下,今年产能仍将保持满载。

在财报后电话会上,台积电CEO C.C.Wei(魏哲家)表示:“预计我们的客户将开始采取行动降低库存水平,至少到 2023 年上半年,他们将继续进行库存调整。”台积电提示道,2023年将出现一个典型的芯片需求下滑周期,但整体下滑程度将好于2008年。

“虽然台积电销售增长前景依然强劲,但还无法驱散我们对半导体或代工行业增长可能已经见顶的担忧。”彭博分析师Charles Shum说。他认为台积电的资本支出规模回撤和下游客户的库存调整释放了强烈的信号。

按技术划分收入 左图为2020Q2 右图为2021Q2

按终端应用划分收入 左图为2020Q2 右图为2021Q2

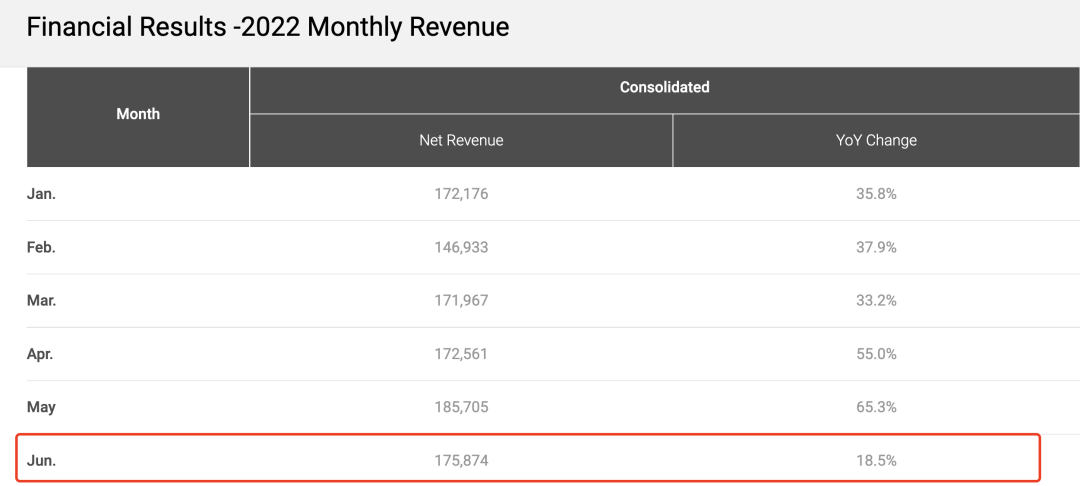

今年上半年,台积电的每月营收表现持续增长迅猛,其中,5月单月营收为 1857亿新台币,同比增长达到了65.3%,但是到了6月,增速明显放缓,同比增长为18.5%。

台积电逐月营收水平 图源:公司官网

增长势头还能保持吗?

对于Q3,台积电预计收入将在198亿美元-206亿美元之间(假设新台币兑换美元的平均汇率为29.7兑1),毛利率在57.5%-59.5%之间,从数字看,依然非常乐观。

供需错配,节奏亟需再调整

再说回上文提到的砍单、涨价同时出现的矛盾。客户砍单的原因是消费疲软,而台积电能硬气涨价,一是在原材料成本上涨后转移压力维持毛利的手段,二这也是其产业链话语权的稳固带来的。

但是在终端需求减弱、产业链存货周转变慢的大趋势下,涨价或许不可持续。面对库存问题,台积电的韩国老对手三星被报道将在下半年下调其储存芯片价格,已经打起了价格战。

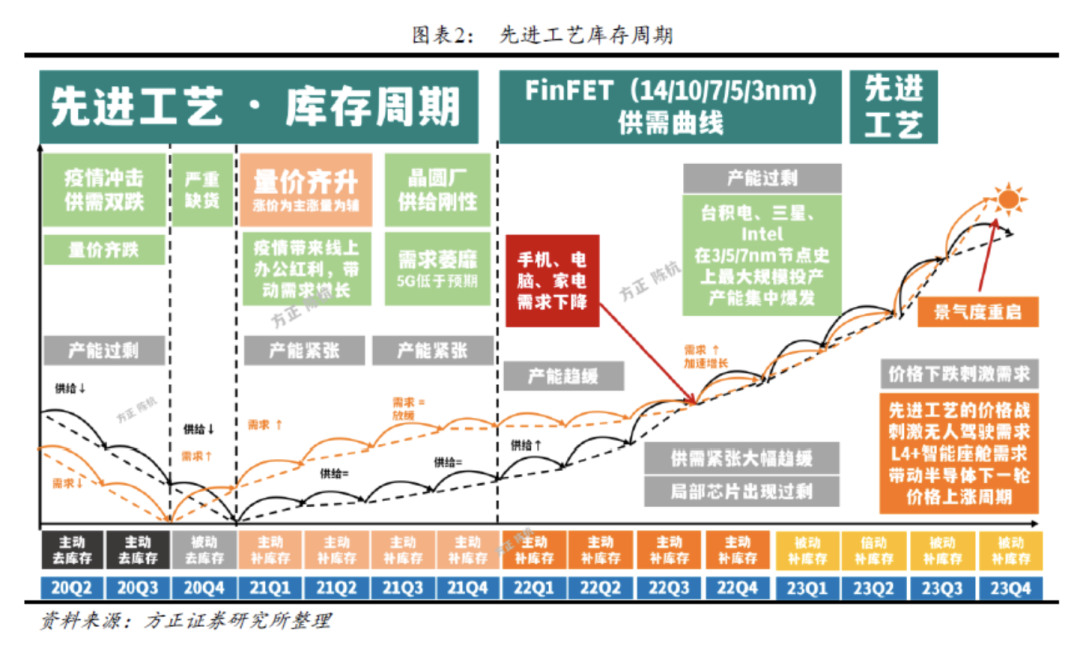

方正证券分析师陈杭团队判断,今年下半年,半导体行业进入量升价跌阶段——各大晶圆厂之前加大资本支出,现在产能逐步释放,但是以消费类为代表的手机、电脑、家电的需求去出现疲软,库存逐步高企,价格松动。

图源:方正证券

另外,“缺芯”问题发展到现在,已经从全面紧缺转向结构性紧缺转移。

PC、智能手机、电视等消费点子产品芯片需求下滑,但与此同时,车、数据中心等领域反而出现上涨趋势,丰田、特斯拉、福特、奔驰等多家头部车企面临不同程度的芯片短缺。

结果就是,半导体厂商要“清”的库存并非客户想要的,供需错配严重。

问题症结由来已久,目前的车规芯片基于成本和性能考虑,工艺节点大多集中在40nm-45nm之间,但是以台积电为代表的芯片代工巨头都在“卷”先进制程。

先进制程芯片虽然研发和量产难度大,但毛利率高且需求潜力巨大。台积电毛利率能长期能保持行业顶尖,苹果和高通等消费级芯片客户功不可没。

随着汽车行业电动化、智能化的发展,对芯片量和质的需求都在提升,这势必会促进芯片厂商加大产能倾斜。台积电近年不断有汽车芯片客户涌入,占全球车用MCU总代工的60%-70%的市场份额,高管也多次在公开讲话中强调汽车芯片业务,但是产能进一步释放还需要时间。

在先进制程方面,最近三星和台积电在“打仗”。

在Q2财报会议上,台积电除了公布当季运营数据之外,还再次确认了3nm工艺今年下半年量产,2nm则会在2024年试产、2025年量产。台积电的3nm工艺共有5个衍生版本,包括N3、N3P、N3S、N3X、N3E等等,按计划会陆续在未来两三年内量产。

三星已经在6月抢先宣布3nm量产,扬眉吐气,并表示2nm也已在研发计划中,预计2025年量产。另一个虎视眈眈的是重新发力代工业务的英特尔,各种扩产和挖人。

半导体行业存在明显的周期性,其中又有库存周期、价格周期、创新周期的多重影响,叠加大环境的诸多不确定性,供应链正在积极调整中,“平衡”的点难以琢磨。台积电现在风头正盛,但在商业和技术世界,难出“常胜将军”。

评论