对于整个对冲基金市场来说,2015年无非是一个历史上的困境。就连对冲基金行业最成功的Baupost Group也遭遇了自成立以来的第三次亏损(前两次分别是1998年和2008年)。Baupost于1982年在美国波士顿成立,自成立三十三年以来仅三年遭受亏损,累计资产管理规模达到298亿美金,在对冲基金中排名第11名。Baupost主要投资于公开发行股票以及私下股权交易,到目前为止实现了平均每年超过20%的投资回报水平。

多年来,Baupost的资产遍布全球,从加拿大农田,巴黎的办公楼,俄罗斯的石油公司,到2008年美国政府由于贷款危机处置的房地产。2011年,由于欧洲主权债务危机导致的大量不良债务在欧洲销售,Baupost在伦敦成立了第一家分公司,抓住了欧洲商业资产市场,企业债务交易的低估值和结构性产品的投资契机。

是什么样的理念和策略让Baupost成为世界上最大的对冲基金之一?

作为一家完全由价值投资为导向的基金公司,Baupost集团的投资理念一直是强调对风险的规避和管理,将尽量避免亏损作为公司的投资原则。这也是为什么除了房地产投资,Baupost一般不会使用杠杆,所以在很多投资人眼里,Baupost并非典型的对冲基金。然而,与大部分对冲基金相同的是,Baupost使用对冲来降低风险,例如,利用衍生品来对冲持有房地产投资的利率风险,运用信贷违约互换来减少风险等。

另外,Baupost非常关注投资组合的 “安全边际”。在做出投资决策之前,Baupost总会采取一切办法尽可能的获取投资标的的信息。他们认为,价值投资需要对价格低估的资产进行保守的分析,然后耐心等待直到明显的折价出现,即安全边际足够大时才去购买低估的资产。Baupost更注重长期表现,该点也能从公司长期的股票持有时间中体现出来:据WhaleWisdom数据分析,Baupost整体股票的平均持有时间为6.80个季度;前20的股票平均持有时间为7.35个季度,与其他对冲基金相比较,Baupost的股票持有期相对要长。这也与他们对投资者群体的要求相契合,他不希望客户在投资短期表现不佳的情况下马上退出,所以Baupost刻意保持了捐赠基金,基金会和家庭基金等较稳定的投资者群体。

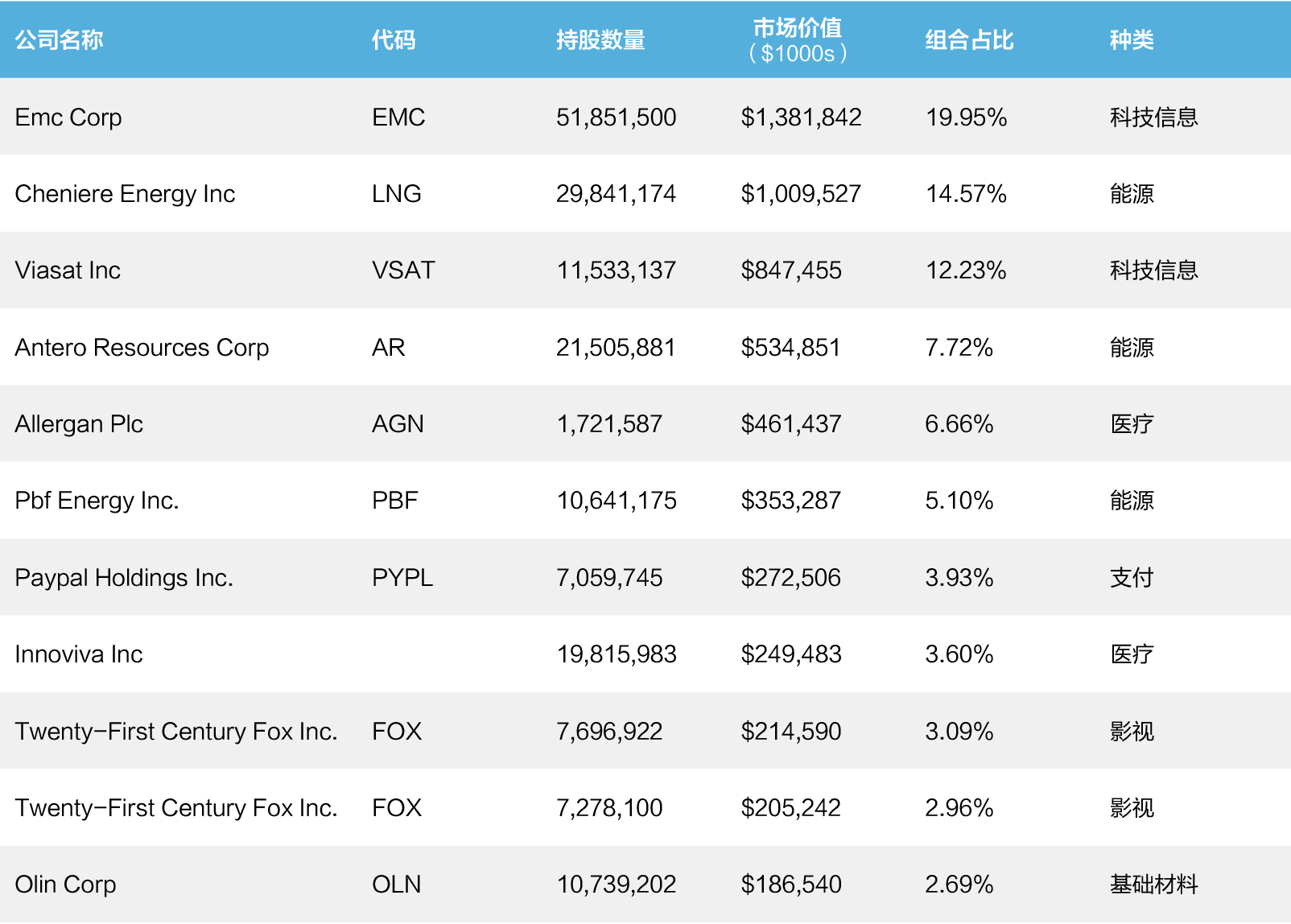

Baupost Group 2016年第一季度十大股票持有情况

根据Baupost Group 向监管部门提交的13F表格,2016年第一季度显示的投资组合总资产将近$69.2亿美金,其中前十的公司占股权投资组合总资产的79.86%。

从2016年Baupost持有的前10只股票来看,投资方向主要集中在科技信息,能源和医疗三个方面的大型公司。其中EMC Group占比19.95%,紧随其后的分别是Cheniere Energy Inc. 和Viasat Inc.这两家公司。三家公司的投资总比重占整个组合的46.75%。与2015年的投资组合相比,Baupost今年第一季度投资组合里新增加了6支,卖掉6支,增持包括EMC Group和Cheniere Energy等10支股票,减持4支,总共持有41支股票。

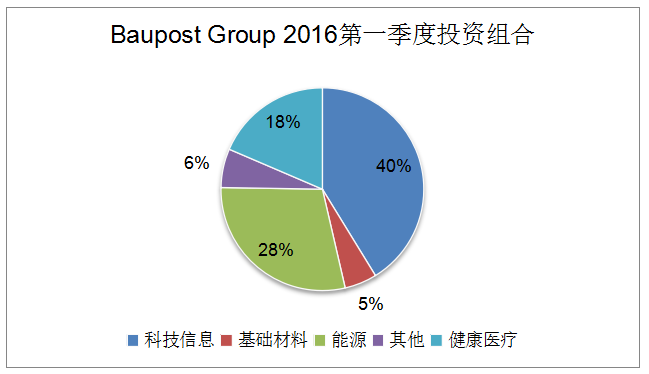

纵观整个投资组合,科技信息类占比40%,能源类占比28%,健康医疗占比18%,基础材料5%,其他占比6%。

Baupost坚定的价值投资理念主要来源于其创始人,也是公司的总裁兼投资经理赛思·卡拉曼(Seth Klarman)。卡拉曼出生在1957年,早年在康奈尔大学就读并获得经济学学位,后来又在哈佛商学院学习并获得MBA学位。曾在有名的基金公司Mutual Shares工作。1982年,卡拉曼从哈佛教授William Poorvu和合伙人Howard Stevenson,Jordan Baruch,Isaac Auerbach那里获得2700万美金的家庭基金成立了Baupost Group。卡拉曼起初的投资理念来源于效仿沃伦·巴菲特和本杰明·格雷厄姆,专注于购买低估的股票和破产或者出现财务危机企业的证券,通常不会使用杠杆和做空。他总结出三个价值投资理念的核心。

第一, 考虑回报前有限关注风险,如果不能保证风险,宁愿全部持有现金,以便当机会来临的时候可以抓住。

第二, 关注于绝对表现,而不是相对表现。当整个市场下跌25%的情况下,公司只亏损20%,这种情况往往会误导客户在错误的时间将资金撤出。

第三, 价值投资要关注当价值被低估时的投资机会。Baupost曾多次投资于安然的优先债务,Baupost以10-15美分的价格买入了安然债券,估计这些债券能够回到30-40美分,最后他却收到了超过50美分的价格。

作为史上排名第四的基金经理,在价值投资领域的成就和贡献是毋庸置疑的。他的代表作《安全边际:为有思想的投资者的风险规避型价值投资策略》(Margin of Safety:Risk-Averse Value Investing Strategies for the Thoughtful Investors)曾一度脱销。对于Baupost来说,规模如此之大,稳定而强劲的增长业绩必然是其最大的优势,然而由于强大规模背景下带来的投资局限性也会相对影响到公司的回报率。

The most important metric is not the returns achieved but the returns weighed against the risks incurred. Ultimately, nothing should be more important to investors than the ability to sleep soundly at night.”

价值投资里最重要的衡量标准不是你获取了多少回报率,而是必须与产生的风险加以权衡。最终对于投资者来说,没有什么能比在深夜里安然熟睡更重要的了。

评论