文|猎云网 盛佳莹

AI企业正在扎堆冲刺IPO!

7月15日,思必驰科技股份有限公司提交招股书,拟科创板IPO,中信证券为保荐机构,拟募集资金10.33亿元。

成立十五年,思必驰融资超过10亿元,但也难逃AI公司高投入、盈利难的魔咒,三年净亏损8.3亿。最艰难时创始人曾3次为公司抵押房产,难“造血”的AI公司这次能如愿登陆资本市场吗?

难逃AI公司盈利难魔咒,三年净亏损8.3亿

思必驰成立于2007年,是一家对话式人工智能平台型企业,基于其自主研发的新一代对话式人机交互平台和人工智能语音芯片,围绕“云+芯”进行布局,提供软硬件结合的人工智能技术与产品服务,实现普适的智能人机信息交互。

思必驰招股书显示,2019年、2020年、2021年思必驰营收分别为1.15亿元、2.37亿元、3.07亿元。

虽然营收在逐年增长,但思必驰一直处于亏损状态。

净亏损分别为2.83亿元、2.15亿元、3.35亿元;扣非后净亏损分别为2.75亿元、2.03亿元、3.44亿元。

长期以来,因为研发投入大,商业化落地不顺,AI公司被贴上“盈利难”、“高亏损”的标签,思必驰也难逃魔咒。

思必驰招股书中也坦言,在人工智能语音语言技术产品从研发投入到产业化落地的过程中,模型设计、数据准备、模型训练、准确度验证、业务流程监控以及适配开发等环节都有着巨

大的挑战。要将人工智能技术与行业知识、具体需求相结合,就要跨越每个环节涉及的转换“鸿沟”,才能使得人工智能真正地促进产业发展和生产力提升。

具体到思必驰所处的智能语音语言行业,相较于人工智能行业其他细分领域,由于其定制化程度更高,规模化速度相对较低,其商业化落地速度较慢,跨越“鸿沟”的难度相对更大。

2019年至2021年,思必驰研发投入分别为19885.42万元、20419.52万元和28669.50万元,占当期营业收入比例分别为173.35%、86.26%和93.25%。

最近三年思必驰累计研发投入 68,974.44 万元,累计研发投入占最近三年累计营业收入的比例为 104.69%。

思必驰招股书披露出现连续亏损的主要原因正是公司研发投入持续增加。并且思必驰强调,若未来面临市场激烈竞争出现产品价格下降、研发投入持续增加导致成果不及预期等不利情况,可能导致思必驰短期将无法盈利,亏损将持续扩大。

从具体业务来看,思必驰营收主要分为智能人机交互软件产品、软硬一体化人工智能产品、对话式人工智能技术服务三大类别。

其中,2021年,智能人机交互软件产品营收为6474万元,占总营收比例为21.06%;软硬一体化人工智能产品营收为1.01亿元,占营收比例为33%;对话式人工智能技术服务营收为约1.41亿元,占营收比例约46%。

阿里联想之星加持,最艰难时创始人曾3次抵押房产

2007年,两位剑桥毕业生高始兴和俞凯,在英国剑桥正式创办思必驰。第二年两人将思必驰回国落地。

彼时移动互联网浪潮尚未兴起,AI应用更是遥不可及,甚至人们对语音交互是否能真正成为下一代的入口,还存在不少争议。

加上当时在智能语音语言领域又有苹果、亚马逊、谷歌、微软等庞然大物,国内还有科大讯飞一家独大。

但高始兴和俞凯笃信语音交互的力量,从创立之初,思必驰就聚焦智能语音语言领域。

虽有一腔热血,但也难抵创业之艰。

高始兴曾在采访中坦言:“在早期我们是拿着锤子找钉子,并没有找准方向。” 起初思必驰将商业化落地的场景定位在对外汉语业务,然而这并不是一个足够广阔的市场。

思必驰又从对外汉语转向了国内英语市场,一直在教育领域寻找商业落地机会。

直到苹果在2011年发布了Siri,同一年智能手机的出货量超过了传统的功能机。高始兴感知到市场正在变化,并判断人机语音交互在移动互联网上会有更大的市场。思必驰开始战略转型,将教育板块剥离出思必驰,单独成立了公司驰声科技,2015年,驰声科技被香港上市公司网龙收购。

思必驰则转身聚焦智能硬件领域。

虽然踩中风口,但是思必驰面对的是一个全新的产业,充满了未可知和不确定性。尤其是AI语音技术从研发到场景端落地,都是九死一生的过程。

高始兴也曾坦言初期在商业化落地时的困难时刻:“拿着锤子找钉子,拼命找客户,让客户把人工智能技术用上去,客户都是半推半就,而且场景有限。”

有媒体报道,最艰难时,高始兴曾经为公司抵押过三次房子。其中一次便是在2011年思必驰考虑转型时,当时思必驰已入不敷出,账面上的钱只够花几个月,高始兴不得不抵押了自己的房子。

同时,思必驰也必须开始思考融资之路,第二年,思必驰开始接触资本,拿到了联想之星,荷塘创投投资的数千万人民币A轮融资。

伴随着双创浪潮和人工智能风口,思必驰又先后融资了7轮,投资机构包括阿里巴巴、富士康、北汽产投、美的资本、深创投、元璟资本等一线大厂和明星资本。

根据公开资料显示,提交IPO招股书之前,思必驰共完成总额超10亿元融资。

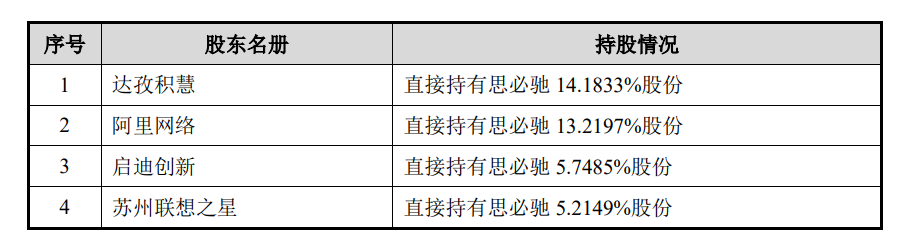

根据招股书显示,IPO后,达孜积慧持股为12.7647%,阿里网络持股为11.8974%,为公司最大的机构股东,高始兴持股为10.3754%,俞凯持股为7.1628%,启迪创新持股为5.1735%,苏州联想之星持股为4.6933%,林远东持股为2.7916%。

其中,高始兴、俞凯、林远东和达孜积慧已签订一致行动协议,林远东和达孜积慧分别持有公司3.1019%和14.1833%的股份;因此高始兴和俞凯合计控制公司36.7726%的股份。

如今,思必驰站在更大的资本市场门口,能吹响新的号角吗?

评论