文|每日财报 吕明侠

巨额采购确实夸张。

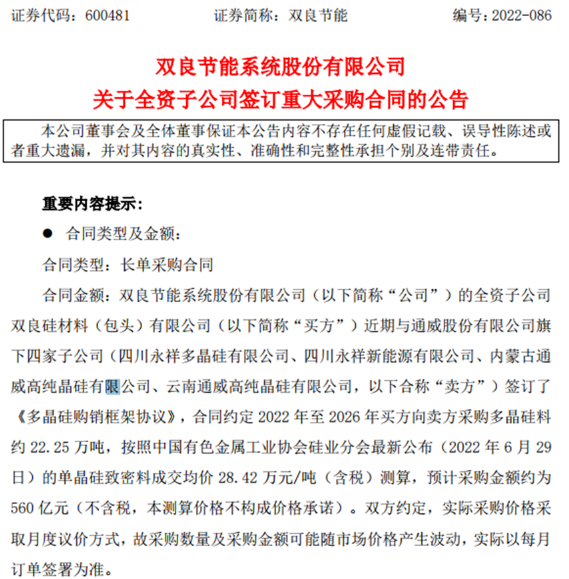

近日,A股上市公司双良节能(600481.SH)公告,全资子公司双良硅材料(包头)有限公司近期与通威股份有限公司旗下四家子公司签订了《多晶硅购销框架协议》,合同约定2022年至2026年买方向卖方采购多晶硅料约22.25万吨,预计采购金额约为560亿元。

(图源:公告)

也就在同一天,双良硅材料(包头)有限公司举办了隆重的40GW单晶硅项目一期20GW产能全面达产庆祝活动。

回忆过往多年,双良节能在光伏领域可谓籍籍无名。而仅一年多的时间,公司在光伏领域凶猛布局,迅速打开了局面和知名度。可仔细想想,新能源产业方兴未艾,在光伏下一轮洗牌中,双良节能是一鸣惊人还是就此落寞也都不好说。

重仓光伏赛道

光伏产业链主要分为上游硅料和硅片,中游电池片和下游组件,以及最终端的光伏电站。双良节能主要参与硅料生产设备多晶硅还原炉,以及大尺寸单晶硅片两个环节的生产、研发、销售,同时占据了硅料环节的上游和下游。

事实上,双良节能是“半路出家”。从发展历史来看,1982年,从部队转业的缪双大辞掉了钢厂“铁饭碗”,成立了一支施工队,转战到上海做中央空调安装生意,开启创业之路。

1995年,双良成立,并于2003年登陆A股。彼时双良已经成为国内最大的中央空调生产商之一,溴化锂制冷机国内市场占有率60%。缪双大于是将双良集团的核心资产“双良空调”运作上市。

有了资本加持之后,2005年,双良与瑞士高效换热器制造商Calorifer公司合作成立换热器事业部;2006年,进入电站空冷器领域;2010年,双良股份更名双良节能,完成转型升级;2014年,完成对德国CBT公司空冷器业务的并购。2015年,公司剥离化工业务与供暖业务,将这两项业务打包装入新能源装备业务中。

后来,在经历了几年转型之困后,2021年初至今,双良节能进一步延伸光伏产业链,分别开展光伏大尺寸单晶硅片业务和组件业务。2021年,公司来自于光伏新能源行业的收入为12.14亿元,同比增长586.64%,占营收的比例提升至31.7%。

据统计,2021年至今双良节能公布了三大光伏投资项目,项目总投资预算合计182亿元,涵盖单晶硅片、光伏组件两大核心领域。此外,近一年多时间双良节能签订的光伏重大销售合同的合同金额已近700亿。

很显然,双良节能以自身并不大的体量,如此手笔进击光伏,其决策层肯定是下了“破釜沉舟”的决心。

风险日渐突出

风险也要看到。实际上,与凶猛扩张、狂飙突进相同步,双良节能也面临一些难题。《每日财报》发现,其资产负债率、短期借款、财务费用都出现了明显的大幅增长。

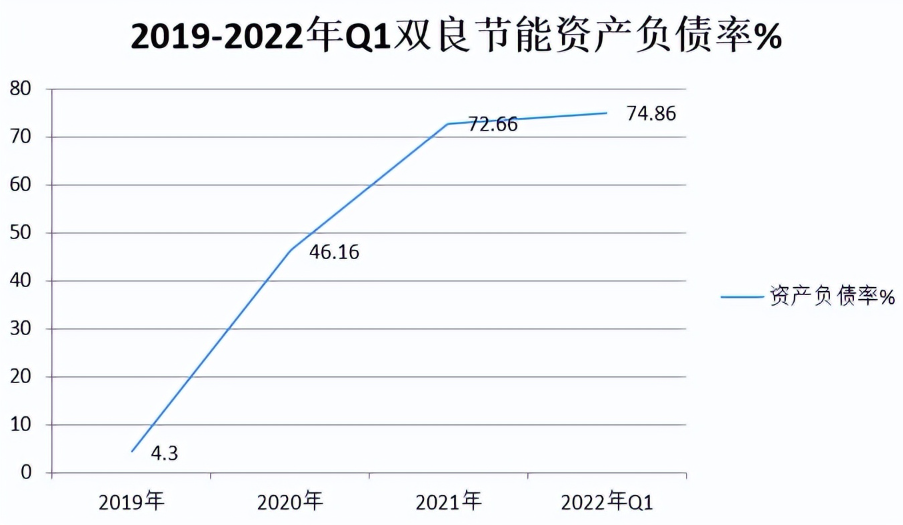

数据显示,2003-2021年,双良节能的资产负债率从23%增长至72.66%。尤其是切入到光伏产业之后,双良节能的资产负债率增长很快,其2020年资产负债率为46.16%,可2021年就突增至72.66%。截至2022年3月31日,双良节能的资产负债率增至74.86%。

(制图:每日财报 )

而且过去三年,双良节能的短期借款分别是3.70亿元、3.81亿元和12.08亿元,财务费用分别是809.66万元、1310.02万元和4485.92万元。今年一季度末,双良节能的短期借款增至14.22亿元,财务费用为1943.67万元。

6月20日晚,双良节能发布公告称,“为了保障公司生产经营及业务开展的实际需要,现拟将此前预计的对外借款额度增加20亿元。增加后,公司(含子公司)对外借款额度将变为70亿元。”

如果本次增加的借款额度20亿元全部提款,双良节能的资产负债率势必将进一步提升,同时也提高了短期借款和财务费用。与此同时,双良节能还宣布,公司增加对全资子公司双良硅材料(包头)有限公司(下称“双良硅材料”)的担保额度,总额度将变为70亿元。

显然,继续增加借款将增加双良节能的资产负债率,而继续增加担保又势必存在一定的资金风险。

博弈场中难取胜

2020年12月,国家高层在气候雄心峰会上宣布,中国“力争于2030年前二氧化碳排放达到峰值、2060年前实现碳中和。”这被认为是光伏行业新一轮爆发式成长的起点。“双碳”目标下,新能源未来的发展趋势可谓气吞万里如虎。光伏也似乎迎来了最好的发展时代。

但当行业繁荣时,大量外行也会前来夺食,比如做逆变器的上能电气、做硅片的上机数控等等。然而,对于那些加速跨界光伏,或者转型中巨资加码光伏的企业而言,新机遇的背后,也潜藏着巨大的风险。

由于光伏行业壁垒不算高,所以行业一旦存在较大利润空间和机遇时,就会有新玩家涌入,老玩家也会大幅扩张,继而导致产能过剩。

于近年来的光伏企业而言,硅料涨价、硅片涨价、组件涨价,产业链各个环节之间都充满博弈,企业在各个环节都在争取自己的利益最大化,试图在碳中和的热潮中分得更大的一杯羹。由此,当前的局面也暗含了一种光伏行业的周期性规律,即“市场火热—扩张产能—产能过剩—价格战—重新洗牌”。

有业内人士认为,一旦产业链头部中环、隆基等发起价格战,生存空间最先受到挤压的就是双良节能这样的中小型企业。而随着硅片、硅料降价,整个光伏产业链的利润分配格局也会重新改写。

面对未来市场的竞争,双良节能因尚未形成较强竞争力,因此最好的策略就是加快提升公司的技术研发实力,通过大尺寸单晶拉晶热场优化、高单产成套拉晶技术开发、智能化集控拉晶系统开发等方面,不断提升生产技术工艺、产品品质和生产效率。否则,这场豪赌的最后,很有可能以遗憾收场。

评论