文|DataEye研究院

三七《Puzzles &Survival》的火爆,让三消+SLG的被各大厂商广泛关注,入局者也在与日俱增。

海外的“三消+”赛道更是拥挤异常。

随着海外竞争进入白热化,包括腾讯、三七在内的厂商,都不约而同的将目光瞄准了国内市场。

结合了三消的休闲+SLG硬核的新战场,目前国内、海外市场如何了?在营销方面,又呈现出怎样的趋势表现?今天,DataEye研究院通过多款“三消+”产品营销分析,剖析其创意特点。

01 头部产品流水超25亿元,国内以年轻化用户为主

从游戏性分析,“三消+SLG”是希望用SLG弥补三消玩法轻度的缺憾,同时也可以用消除玩法缓解SLG肝氪过重的问题,从而让游戏达成轻、重结合,玩法适宜的目的,并且也能拓宽受众,吸引消除、SLG玩家的注意力。

DataEye研究院统计了目前活跃在海内外市场的“三消+”产品,可以看到,在海外市场《Puzzles &Survival》、《Puzzles &Conquest》是当之无愧的扛把子,前者总流水已突破25亿元,后者同样超过10亿元的流水。可以明显观察到,易娱网络以及三七互娱的组合在“三消+”市场吃下不少的份额。

除了三七之外,包括龙腾简合、友塔游戏等厂商也在布局“三消+SLG”赛道,此外,DataEye研究院也观察到许多“三消+SLG”产品要么不再在买量领域进行投放,要么已经黯然退场。

从题材来看,欧美日韩是出海主攻市场,中世纪、魔幻、丧尸等题材是此类产品首选。同时,这些题材也与“三消”“SLG”有较高的契合度。

而把目光放到国内市场,三七互娱旗下《谜题大陆》自2021年上线以来,已经取得7.5亿元流水的成绩。《指尖领主》虽然刚刚正式上线全平台,但已经展现了其潜力,据七麦数据统计,《指尖领主》上线首周已然拿下超35万次下载。

02 素材投放量:海外产品减少了投放,国内产品却有所提升

根据数据表现,DataEye研究院选取了《Puzzles &Survival》、《Puzzles &Conquest》、《指尖领主》、《龙谷奇兵》、《谜题大陆》五款游戏作为分析产品。

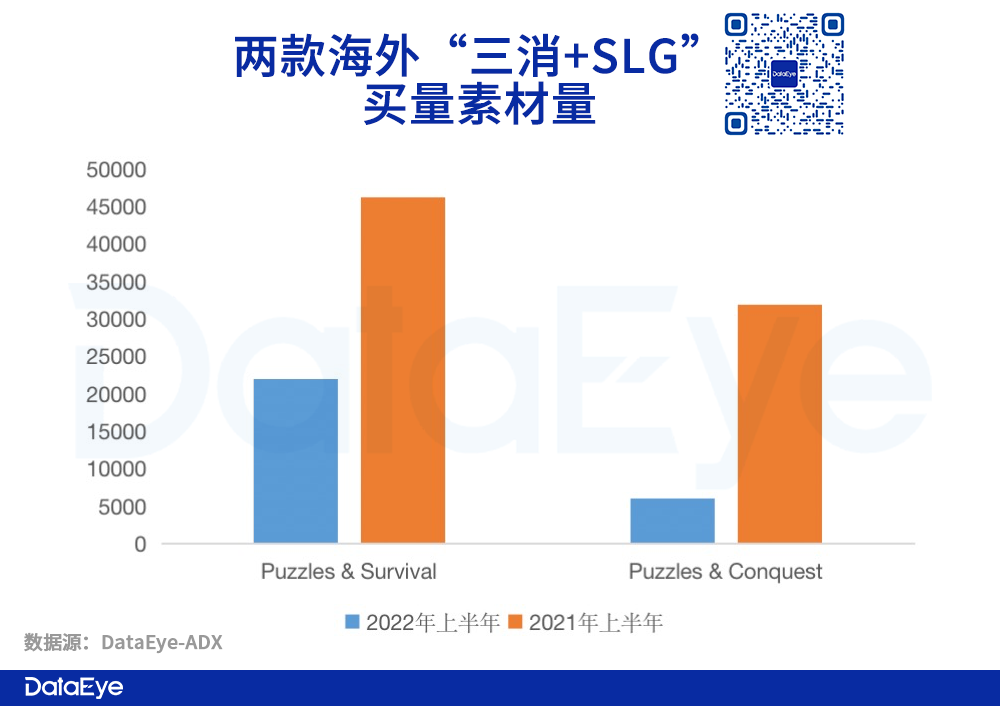

首先来看海外市场,投放量方面,可以明显看到两款产品今年投放量呈现下滑状态,《Puzzles &Survival》约为52%,《Puzzles &Conquest》更是达到80%,并且两款产品都是在2021年5月中旬时缩减了素材投放数量。

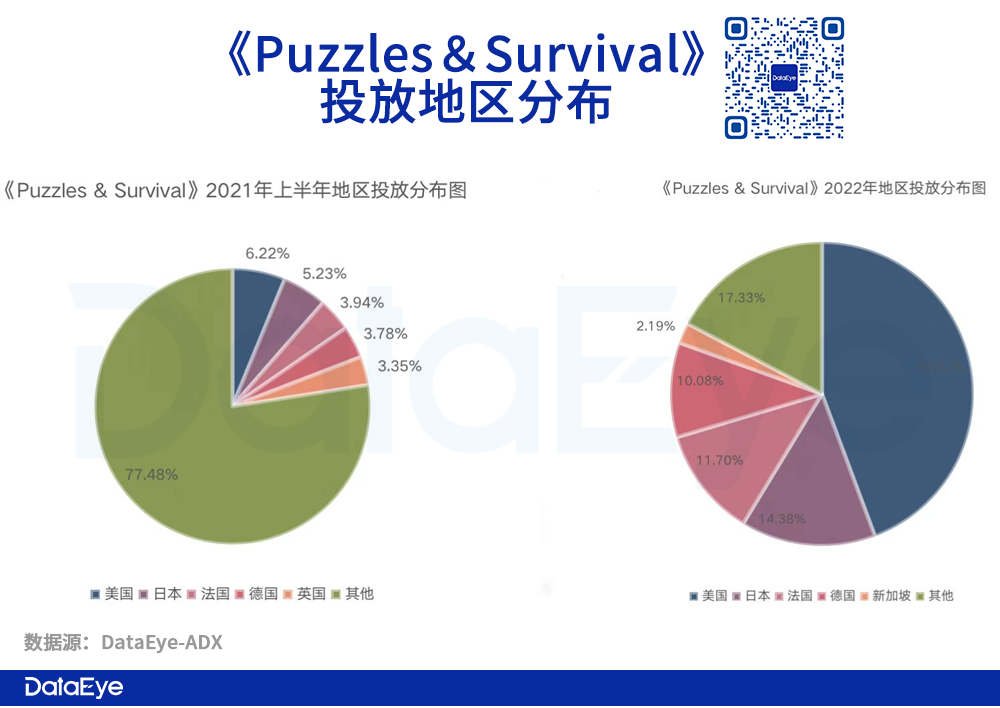

从投放区域分布来看,可以明显感受到素材投放呈往集中化趋势演变,以《Puzzles &Survival》为例,在2021年上半年各地区的投放较为平均,榜首与第五名的投放比例差距不足3%,TOP5之外其他区域更是占据77.48%的比例,而到了2022年上半年,单是美国一个区域就占据了44.32%,除TOP5之外的区域仅占比17.33%。

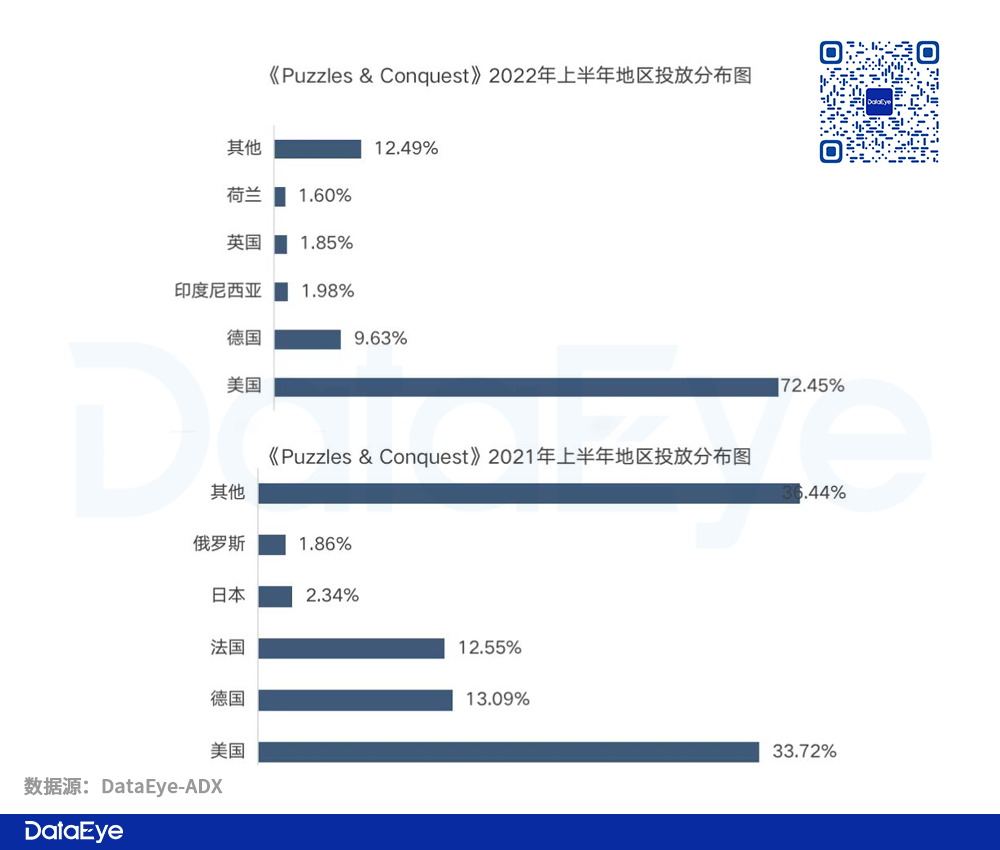

《Puzzles &Conquest》同样如此,2021年上半年美国区域的投放占比达33.72%,到了2022年上半年,就增长到了72.45%。

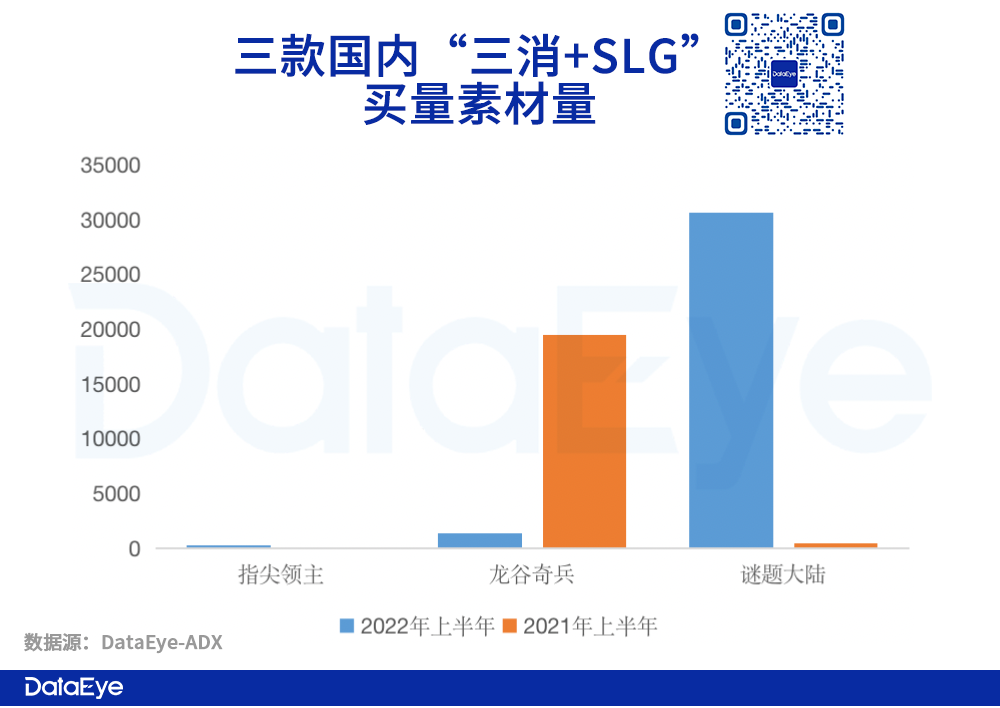

国内市场的投放状况同样峰峦叠起,《龙谷奇兵》在今年上半年投放量与2021年同期相比缩减了约93%,更为关键的是,《龙谷奇兵》自今年4月份起,就不在买量领域倾注资源,取而代之的是《谜题大陆》在买量方面上涨约726%,并且在今年元旦期间投放量格外凶猛。

元旦期间的大范围投放,也让《谜题大陆》一度进入iOS免费榜TOP20行列,同时也迎来了单日下载巅峰期。七麦数据统计,今年以来《谜题大陆》虽然累计下载量已经接近50万次,但产品整体却处于下滑状态,目前已经来到iOS免费榜900名开外。

而新入局的挑战者《指尖领主》虽然上线时间不足两周,却已经拿下接近40万的预计下载量,但令人担忧的是,《指尖领主》在iOS免费榜及畅销榜的走势也在持续下滑。

小结:

DataEye研究院认为三七对两款海外“三消+SLG”素材投放资源缩减以及区域投放呈集中化趋势,或许有两个原因:

1、从下载的角度看,《Puzzles &Survival》及《Puzzles &Conquest》在全球所有国家/地区iOS免费榜都位居千名开外的位置,这说明产品存量较大,但增量下载较少。

2、从付费来看,美国用户“是真的香”。两款产品一开始“广撒网”,但最终的投放重心都在美国市场。结合其流水表现,这或许意味着美国用户具有较强的付费能力、较长的用户游戏时长。除此之外,德国、法国、日本三个国家也能提供不错的收入。

而国内市场的情况同样不容乐观,《谜题大陆》在今年投放超三万组广告素材,却止不住iOS免费榜、畅销榜双双下滑的颓势;《指尖领主》在腾讯的加持下,虽然首日登顶iOS免费榜,但后劲乏力,双榜都在走下坡路。《龙谷奇兵》虽然不再在买量素材上倾注自由,但该游戏却能一直稳定在iOS畅销榜150名左右,且较为稳定,可见存量玩家依然“给力”。

但令人意外的是,三七互娱虽然不再在买量领域为《龙谷奇兵》倾注资源,然而这款游戏却能一直稳定在iOS畅销榜百名左右的位置,这反应出,玩家对《龙谷奇兵》的品质较为认可,愿意持续性在游戏充值。

03 案例剖析:素材创意呈集中化趋势

在素材创意方面,“三消+SLG”是如何增加对用户的吸引力,为此,DataEye研究院以四款产品(《龙谷奇兵》近期不再买量领域投放,故排除在外)为例,通过今年上半年与去年同期的对比,剖析产品营销思维的变化。

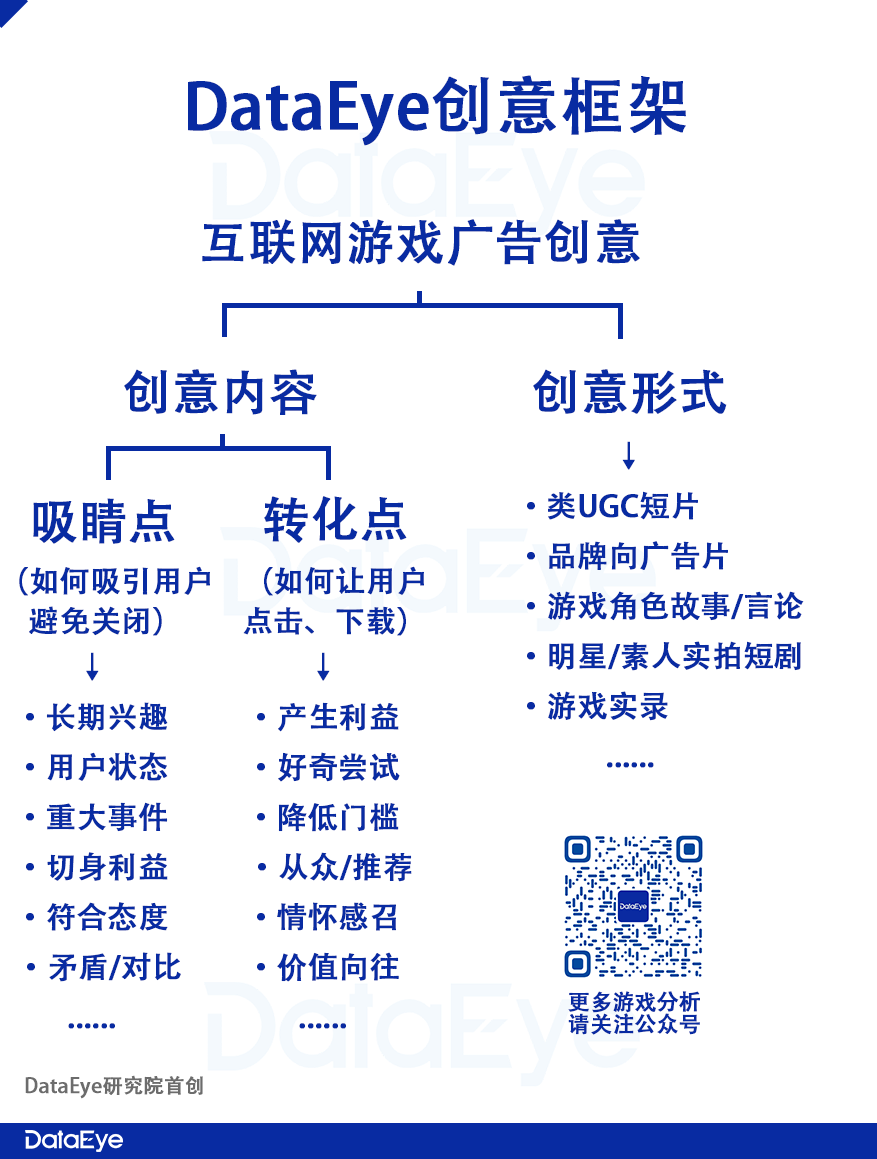

以下分析基于DataEye研究院独创的“DataEye创意框架”:

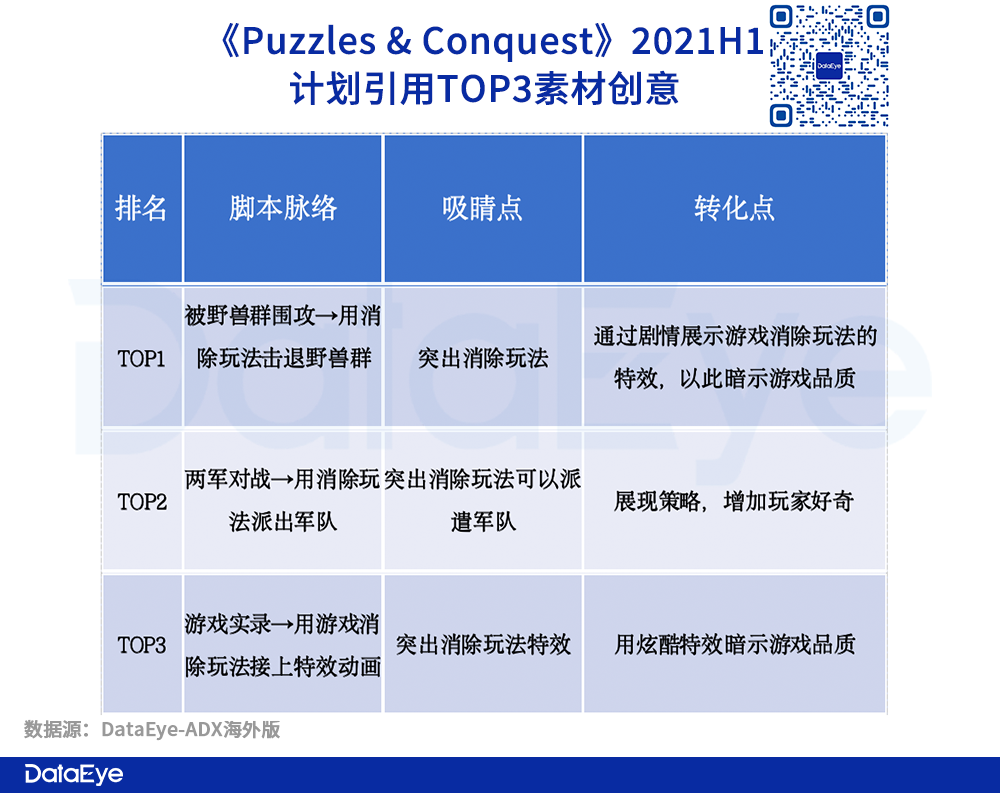

1、《Puzzles &Conquest》

2021年上半年,《Puzzles &Conquest》素材投放有多种创意形式及游戏卖点,以计划使用数TOP3的素材为例,分别突出了“以品牌向广告展现游戏突出游戏的趣味性”、“用品牌向广告展现游戏策略点”、“用游戏实录画面衔接炫酷特效”这三个游戏卖点。

到了2022年,《Puzzles &Conquest》的营销思路发生了转变,计划使用数TOP3素材的画质、渲染程度与去年同比相比有了明显提升,同时在内容上,并没有着重突围某一游戏卖点,都是以“品牌向广告”为表现形式,重在吸引更多泛游戏用户。

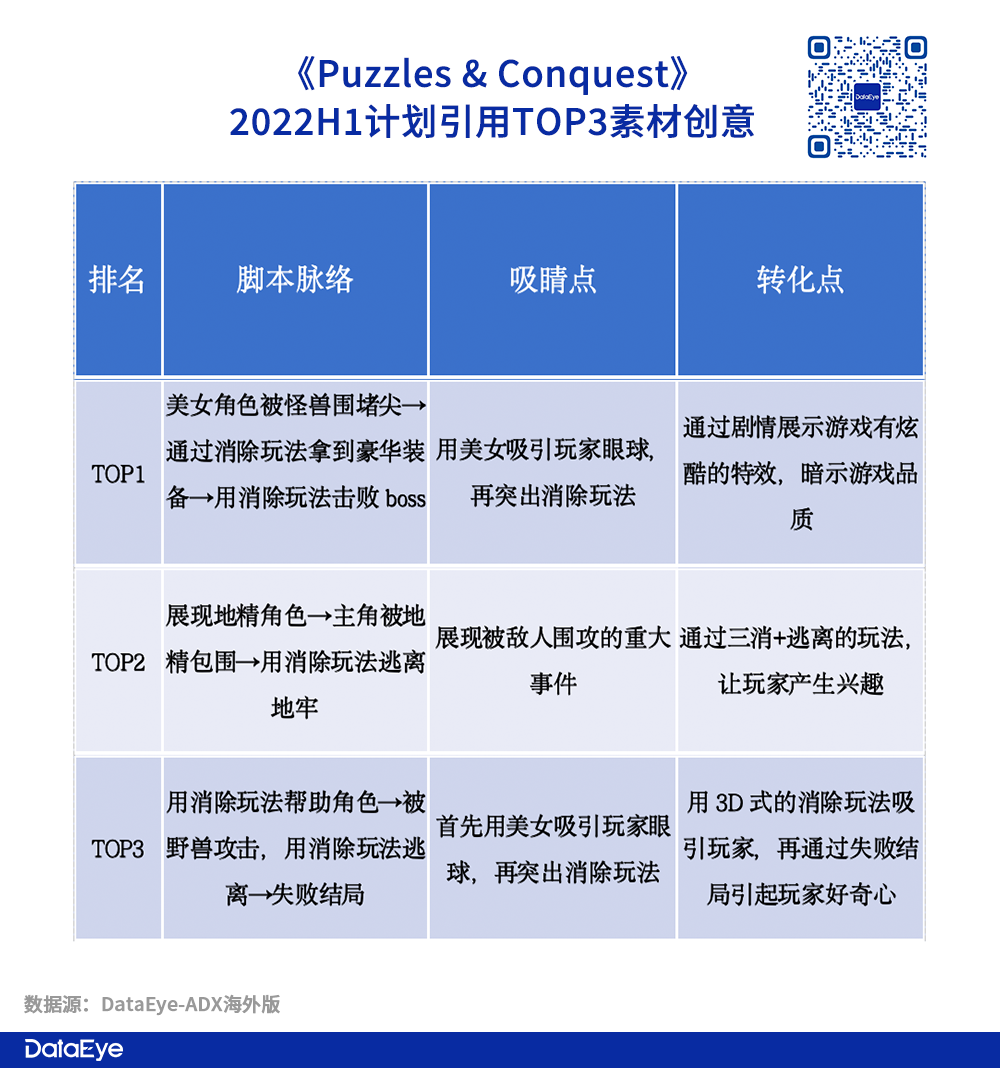

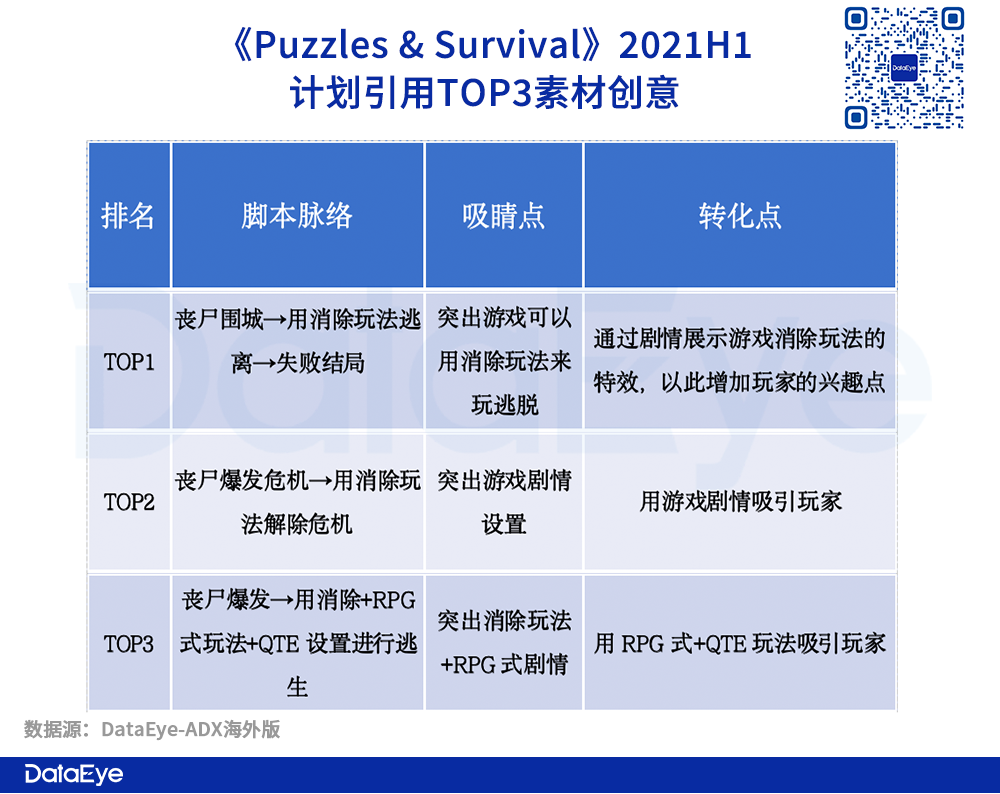

2、《Puzzles &Survival》

《Puzzles &Survival》的营销思路转变同样比较明显。

在2021年上半年,《Puzzles &Survival》素材投放形式以多元化为主,以计划使用TOP3素材为例,分别展现了“消除+RPG式解谜”、“游戏剧情”、“用消除+类古墓丽影式逃脱RPG+QTE玩法”表达游戏内容的多样性”等游戏卖点。

尤其是“用消除+类古墓丽影式逃脱RPG+QTE玩法”对欧美用户是有比较强的吸引力,首先海外用户是主机游戏的主要受众群体,其次“RPG式逃脱+子弹时间的QTE玩法”是逃脱类RPG主机游戏的标配,对海外用户而言既能秒懂素材传达的游戏卖点,同时也更能在第一时间就引起他们的兴趣。

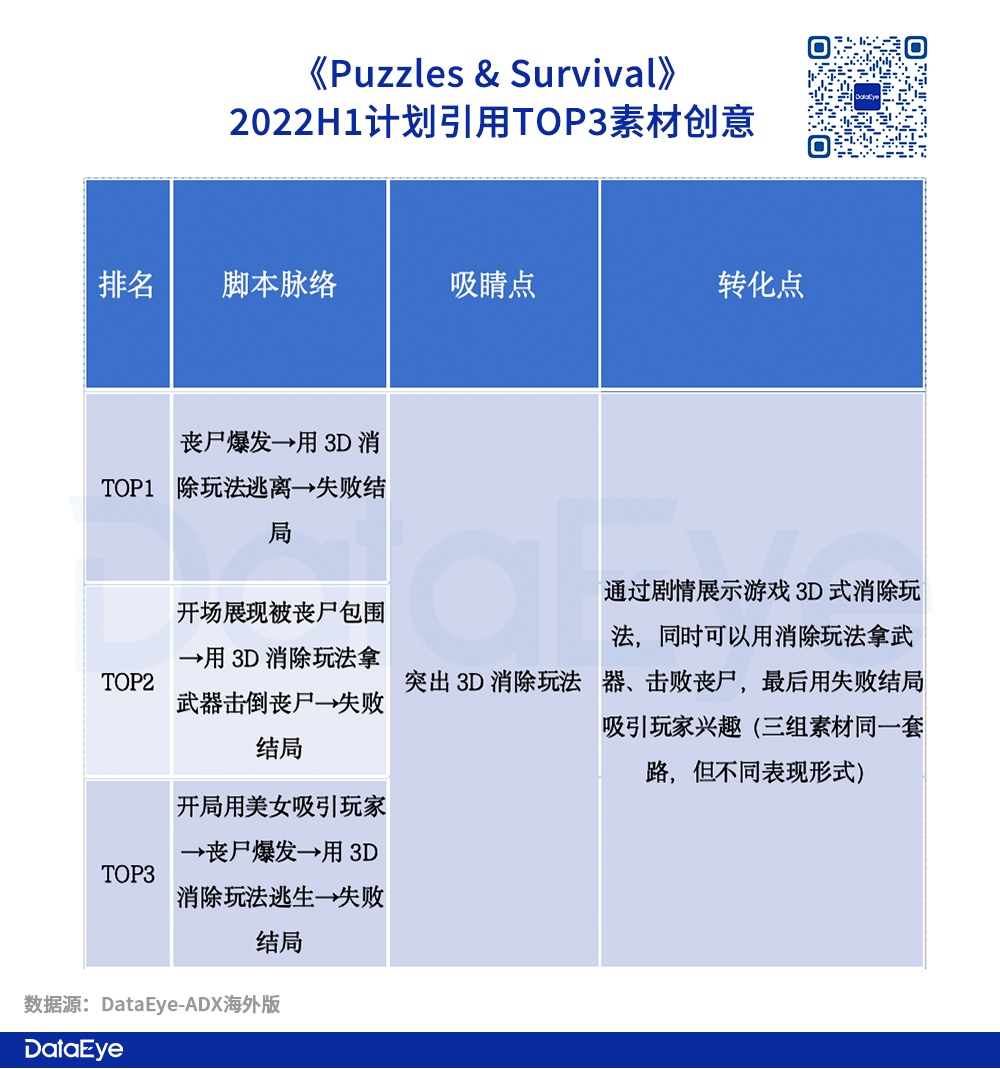

而到了2022年,《Puzzles &Survival》的素材形式有着高度重合,比如计划使用TOP3的创意素材,在核心游戏卖点上,都是以“3D式消除玩法+消灭丧尸”为主体,不同的是,三组素材会以不同的前置剧情作为过度。

这其中是有比较巧妙的设计,首先“高尔夫”作为比较高端的运动,能筛选出对其感兴趣的高质量用户,其次用“男教女”的方式引起玩家的共鸣。

3、《谜题大陆》

在2021年计划使用数素材TOP3中,《谜题大陆》分别采用了三种创意形式。分别是“用三消召唤部队,展现游戏策略性”、“与其他三消游戏做对比,阐述游戏的优点”、“用真人实拍剧情传达三消玩的好,也能有高星英雄的游戏卖点”。

到了2022年上半年,《谜题大陆》的计划使用素材TOP3中,有两组采用了“真人实拍+隐性传达”的方式,而另一组则是结合了“悬赏抓捕”、“埃及艳后”、“三消召唤”等多重元素。

4、《指尖领主》

在DataEye研究院的感受下,发现《指尖领主》或许是有大厂的加持,所以素材的渲染、画面表现等方面有较高质感的表现,同时由于产品刚上线,所以在游戏卖点方面并没有完全侧重在某一范围。

以计划使用数TOP3的素材为例。

TOP1素材采用“类UGC式广告”,以模拟玩家视角的方式,阐述“游戏应该如何攻略BOSS”,以此降低玩家的游戏门槛,继而引导其成为下载用户。

TOP2的素材则是强调“对比性”,先是摆出其他三消游戏的实录画面,继而用文案引导玩家往“三消也有策略性”的方向思考,最后用“美女+策略性”等元素吸引玩家的下载。

TOP3的素材则是通过“只要有策略,基操也能虐你”的话语,隐性的向玩家传达游戏可以通过操作对抗大R用户。同时在素材后半段,用“COMBO+组合技”的方式,让玩家感受到游戏的策略深度,以此达到吸引玩家的目的。

小结:

两款海外产品2021年的创意,都是发散式的创意素材,每个素材都有不同的吸睛点、转化点。但到了2022年,高效素材就呈现高度集中化。DataEye研究院认为,这其中或许有几个原因存在:

1、经过一年时间的投放,厂商发现这类素材表现较好,因此持续投类似套路素材。

2、在产品上线一年后,用户呈现相一些似特征,导致素材创作、投放需要进行针对性适应。

另外,国内两款产品的素材创意也有可参考的价值:1、以真人实拍的创意形式,更贴近玩家,但难免有点“尬”;2、在产品卖点上,“消除+策略”、“轻氪金、重策略”是常见卖点,“降低门槛”是最常见的高效素材转化点;大厂以UE4制作的精美素材会产生一定门槛。

04 总结

三七互娱两款海外产品的流水成绩印证了该赛道所拥有的潜力,但在DataEye研究院的观察下,发现目前海外市场已经进入了一个瓶颈期。

一来,在三七、点点互娱、FunPlus、友塔等厂商的“内卷”下,缩减了用户的可挖掘空间;二来,最易触达海外用户的丧尸、魔幻、中世纪等题材已经有产品建立起了壁垒,同类题材很难在此争夺蛋糕,要新题材、新品类的方向突围,则需要承担一定的试错成本。

综上所述,这些厂商逐渐将目光放到了国内市场,包括三七早在两年前就上线《龙谷奇兵》抢占市场,腾讯也在近日上线《指尖领主》。

但DataEye研究院认为,“三消+SLG”在海外仍有许多可开阔空间。

首先,在题材方面,中世纪、魔幻等在海外市场火热的题材,仍是较为大众的题材,主要受众仍是欧美白人男性玩家。针对女性群体、细分人群(如非裔、亚裔、拉丁裔)的细分题材仍有较大可开拓空间,对于这些细分用户的深度研究是弯道超车的关键。

其次,在买量素材方面,目前海外“三消+SLG”的创意走向集中化、套路化,画面也比较简陋粗糙,没有国内那么“卷”。产品方面如何融入更多的微创新,并在素材创意上放大,仍有较大的操作空间。

评论