文|翠鸟资本

新湖期货正紧锣密鼓备战IPO。

新湖期货预披露的招股书显示:本次发行股数不超过1.2亿股,占发行后总股本的25%;本次募集资金将全部用于补充公司资本金,扩展相关创新业务,完善公司业务结构。

目前登陆A股的上市期货公司包括南华期货、瑞达期货和永安期货,新湖期货处于什么样的竞争地位?期货公司上市潮中,有哪些面风险投资者需要关注?

收入风险点

2019-2021年,新湖期货分别实现营业收入58.48亿元、73.64亿元和77.6亿元,同期归母净利润分别为2429万元、7317万元和1.61亿元。

佣金收入是一家金融交易机构的核心武器,因此考察经纪业务佣金率指标,能够看出一家期货公司的竞争实力。

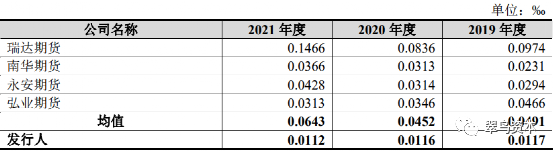

据新湖期货招股书,经纪业务佣金率=(经纪手续费净收入+交易所减收手续费收入)/成交金额。按照上述公式计算之后,新湖期货在全行业中处于垫底的位置。

如下图所示,新湖期货的经纪业务佣金率水平低于同行业的平均佣金水平,包括瑞达期货、南华期货、永安期货和弘业期货。

招股书这样解释:由于新湖期货规模较小,基于剧烈的市场竞争,适当的降低佣金率来拓展市场份额,同时发行人主要客户中专业机构投资者较多,专业机构投资者交易规模大,佣金率相对较低。

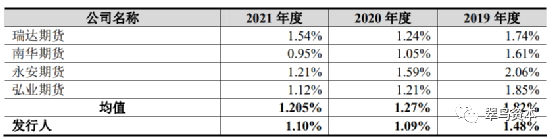

另有一点也很奇怪。如下图:新湖期货的保证金存款利率在业内也属于偏低的情况。

这个利率影响着新湖期货的一项重要收入数据。

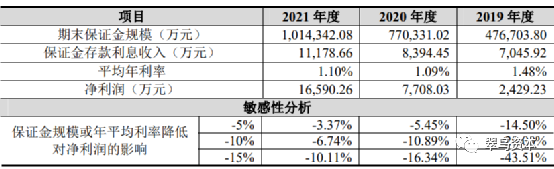

利息收入主要源自客户保证金及公司自有资金存款产生的利息,2019年-2021年新湖期货实现保证金存款利息收入分别为7045.92万元、8394.45万元和1.12亿元,占扣除销售货物成本后的营业收入比例分别为28.77%、25.7%和21.55%。

对此,新湖期货自己也在招股书中提示了风险:如果未来公司客户保证金存款规模和自有资金存款规模大幅度下滑,或者利率水平出现大幅下滑,可能导致公司出现利息收入下滑的风险。如果未来行业政策发生变化,或者保证金存款利息的分配规则发生变化,则公司的利息收入也可能存在下滑的风险,上述因素都将直接影响到净利润变化。

基差贸易业务客户变化大

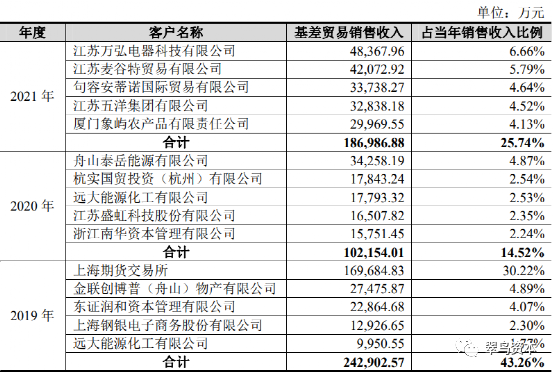

新湖期货有一项基差贸易业务,涉及的主要客户为大宗商品相关产业链的实体企业,包括贸易商、加工企业、生产企业、终端用户等。

据招股书,2019年-2021年新湖期货基差贸易业务前五名客户及与其交易情况如下:

值得注意的是,2019年头号客户是上海期货交易所,占到当年销售收入比例的30%。

然而,2020年开始,基差贸易客户的结构发生了较大变化,上海期货交易所消失了,取而代之的是多家科技有限公司和贸易有限公司,单一客户的基差贸易销售收入比例降到6%以下,再也没有出现此前30%占比的单体客户。

火速提薪的悬疑

员工薪酬水平也是衡量期货公司业内竞争力的一个关键数据。

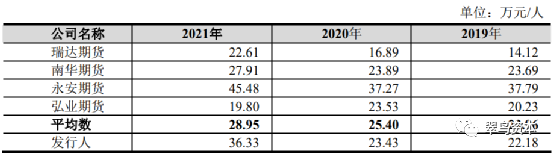

招股书显示,新湖期货的人均薪酬从2020年的23.43万元跃升至2021年的36.33万元,涨薪幅度高达55%,在金融行业可谓火箭发射的水准。

对比发现:2019年全行业平均薪酬水平是23.96万元,新湖期货是低于当年平均水平的。2020年也出现了相当情况,相当于员工薪酬继续徘徊在平均线下。

但2021年末薪酬快速上升,不仅超过平均线8万元,而且成为上市期货公司中仅次于永安期货的机构,大幅领先其他机构。

一个关键问题就来了:2021年新湖期货的薪酬制度究竟做了什么改变,恰好在备案IPO之际,这是和时间在赛跑吗?

评论