文|中指研究院

截至7月18日,22城中已有19城发布二批次公告,涉宅用地推出规模较首批次小幅下降,多城市主城区及核心区供地力度不减,推出楼面价较首批次结构性小幅上涨。2022年4月以来,各地房地产政策明显改善,购房者置业信心有所修复,带动企业端预期略有改善,叠加部分城市二批次土拍规则继续优化调整,成交端整体较首批次略有好转,但成交溢价率仍在低位,城市间及板块间分化明显,民企拿地意愿仍较弱,部分城市地方国资托底现象延续。

供应端

特点一:二批次供地力度仍显不足,上半年供地计划完成率不足四成

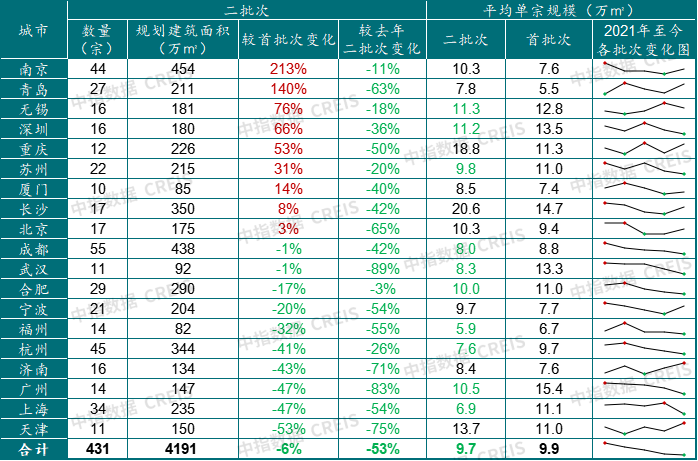

表:22城2022年二批次供地情况(已公布城市,市本级)

备注:郑州、长春、沈阳2022年未发布二批次土地公告。

数据来源:中指数据CREIS

22城二批次供地节奏继续放缓,整体推出面积较首批次小幅下降6%,与去年二批次相比,22城供地规模全部下降,整体下降53%。具体城市来看,南京、青岛二批次供地规模较首批次增幅均超100%,无锡、深圳、重庆增幅亦超50%,而其余城市推出面积多为下降,济南、广州、上海、天津降幅在五成左右。整体来看,22城中首批次土拍表现相对较好的城市供地信心更强,如深圳、合肥、重庆、厦门、长沙二批次供地均上调规模,而首批次低温运行的城市中,除青岛外,天津、济南供地规模均大幅缩量,沈阳、郑州、长春目前仍未发布二批次公告。

另外,地块的平均单宗规模方面,去年以来各批次整体呈下降趋势,2022年二批次已发布土地公告的19城地块平均单宗规模9.7万㎡,较首批次下降0.2万㎡,较去年二批次下降2.1万㎡。在二批次中,多个城市地块平均单宗规模较首批次明显下调,降低房企拿地门槛。其中上海平均单宗规模由首批次11.1万㎡降至6.9万㎡,广州平均单宗规模由首批次15.4万㎡降至10.5万㎡。一方面政府供应较大体量地块时偏谨慎,如苏州、合肥、天津二批次10万方以上体量地块推出面积较首批次均减小;另一方面,之前大体量地块遭遇流拍,二批次对回炉地块进行合理拆分,如福州仓山区东园路东侧、北园路北侧地块,一批次时为一宗,经拆分后于二批次再次推出。

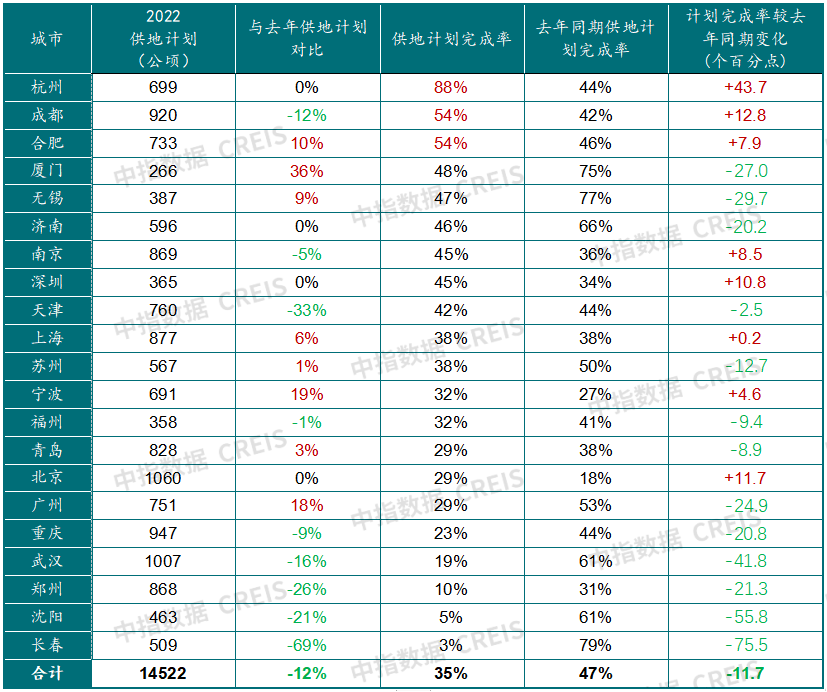

表:22城2022年供地计划及完成情况(已公布城市,数据截至7月18日)

备注:供地计划完成率按公告时间、推出数据统计,包含招拍挂和协议划拨;长沙未公布2022年土地供应计划;上海暂按最低供应计划统计;土地性质包含商品住宅、租赁住房、保障房、安置房、共有产权房等用地。

数据来源:中指数据CREIS

22城整体计划供地规模较去年小幅下降,近半数城市缩量,其中天津、郑州、长春缩量明显。截至7月18日,22城中已有21城发布2022年土地供应计划,整体计划供地规模较去年下降12%。具体城市来看,厦门、广州、宁波2022年供地力度有所加大,计划供地规模增长两成左右;北京、深圳、杭州、济南、福州、青岛等地供地计划量与去年基本持平,上下浮动在5%以内;长春、天津、郑州自去年二批次以来,土拍情绪持续低迷,政府推地意愿下降,2022年计划供地规模同比降幅均在两成以上,其中长春降幅超六成。

从供地完成率来看,截至7月18日,杭州、成都、合肥供地计划完成率均在50%以上,其中杭州供地完成率超八成,21城整体完成率仅为35%,较去年同期下降11.7个百分点,超六成城市供地计划完成率较去年同期下降,其中沈阳、长春降幅均超50个百分点,厦门、无锡、武汉降幅亦在30个百分点左右。2022年以来,受市场下行影响,房企拿地意愿较低,各地政府供地节奏放缓,超半数城市供地完成率均在四成以下,其中郑州、武汉、沈阳、长春均不足20%。

特点二:多地主城区供应规模占比与首批次相当,整体推出楼面价略有上涨

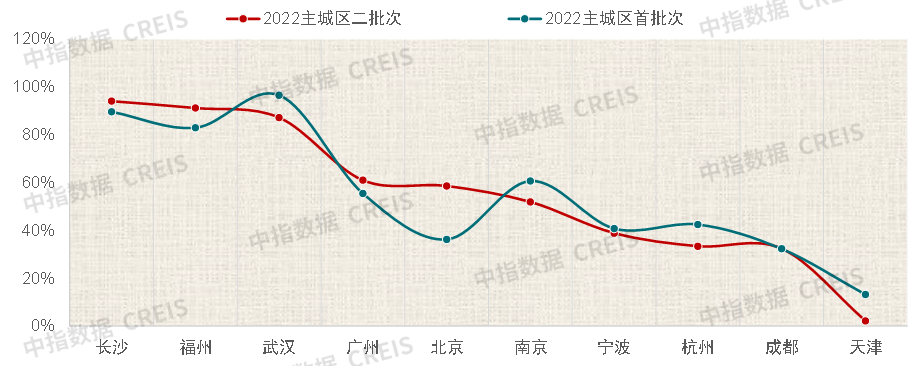

图:22城部分城市2022年首批次及二批次土地规划建筑面积主城区占比(市本级)

注:长沙主城区为芙蓉、开福、天心、雨花、岳麓;福州主城区为仓山、晋安、台江、鼓楼;杭州主城区为上城、拱墅、西湖、滨江、临平、钱塘;北京主城区为朝阳、海淀、西城、东城、丰台、石景山;南京主城区为玄武、秦淮、建邺、雨花台、鼓楼、栖霞;广州主城区为越秀、海珠、荔湾、天河、白云、黄埔;天津主城区为南开、河西、河东、河北、红桥、和平;成都主城区为金牛、成华、青羊、锦江、武侯;宁波主城区为海曙、江东、江北;武汉主城区为江岸、江汉、硚口、武昌、青山、洪山、汉阳。

数据来源:中指数据CREIS

二批次来看,多城市主城区供地占比与首批次基本持平。长沙、宁波、成都主城区占比上下变化幅度5%以内,福州、武汉、南京、杭州、广州主城区占比上下变化幅度低于10%,北京二批次增加朝阳、丰台区土地供应力度,主城区占比较首批次提升22.3个百分点。整体来看,在当前土拍市场整体情绪偏低、企业拓储布局审慎下,保持或加大主城区及优质地块供地力度仍是各地稳定土拍市场的重要举措之一。

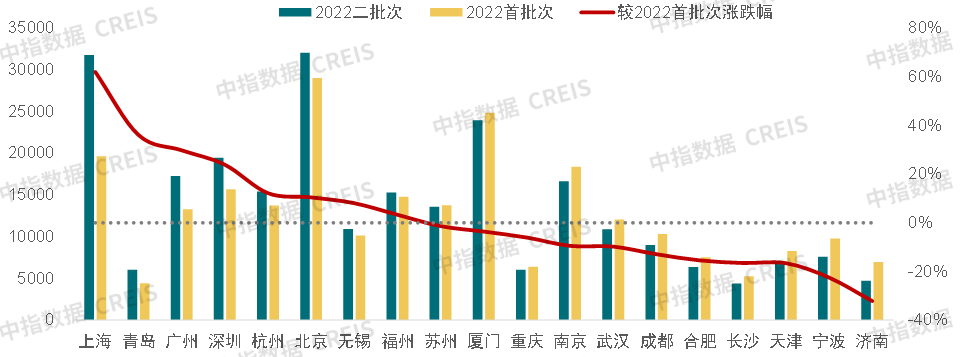

图:22城2022年首批次及二批次推出楼面价情况(已公布城市,市本级)

备注:郑州、长春、沈阳2022年未发布二批次土地公告;上海剔除纯租赁住房、保障房、城改地等用地。

数据来源:中指数据CREIS

推出地价方面,二批次已供地19城楼面价较2022首批次整体上涨5.1%。上海、青岛、广州涨幅明显,其中上海二批次整体供地进一步向核心区域集中,楼面价结构性上涨62%;青岛二批次供应区域除黄岛外,增加市北、李沧等主城区供地,推动楼面价结构性上涨超三成。而宁波、济南等城市二批次推出楼面价较首批次均下跌,其一是由于供地区域调整,如济南二批次主要以历城区为主,同时增加长清、济阳等地价较低片区供地,推出地价下跌超三成;其二部分城市地块下调起始价,如南京二批次NO.2022G23和NO.2022G41两宗回炉地块,起始总价分别下调5000万元、9000万元,推出楼面价分别下调454元/㎡和879元/㎡。

整体来看,推出土地楼面价的上涨主要是因为供地区域调整影响,而从实际情况来看,部分地块特别是回炉地块地价实质性下调,这些优质地块具备成本优势,入市后或将对早期拿地的项目或产生直接冲击。

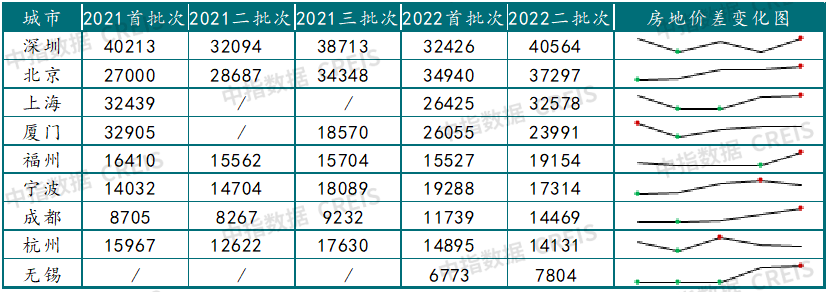

特点三:房地价差维持高位或提高,深圳、北京较首批次增幅明显

表:22城部分城市2021年至今各批次房地价差走势(市本级,元/平方米)

备注:各批次房地价差指销售限价或指导价与地块推出楼面地价差值;

数据来源:中指数据CREIS

多地二批次房地价差高于首批次,其中深圳、北京、上海增幅较高。北京、深圳、上海地价、销售限价或指导价相对较高,房地价差均在3万元/㎡以上。厦门房地价差在2.0万元/㎡左右水平,福州、成都二批次房地价差均较首批次提升2000元/㎡以上,流拍撤牌率较首批次均有所好转。整体来看,多地二批次房地价差处于集中供地以来高位水平,如深圳、北京、福州、成都均为两集中供地以来最高值,房地价差的提高对于提升房企投资信心、促使土拍市场回温有着积极作用。

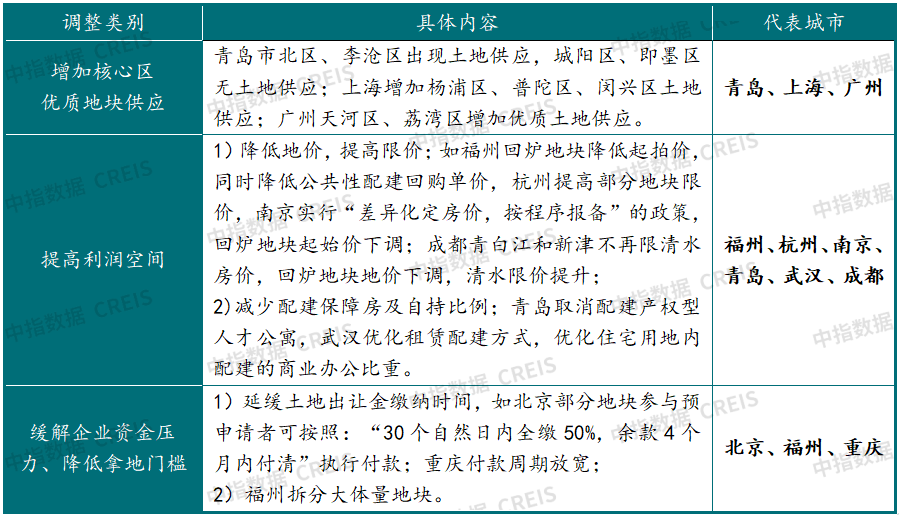

特点四:二批次土拍规则整体以中性为主,部分城市继续优化

表:22城2022年二批次土拍规则主要变化情况(市本级)

数据来源:中指数据CREIS

22城二批次土拍规则继续优化,但调整力度较首批次有所下降,上海、合肥、无锡、济南、天津、苏州、厦门、宁波、广州、重庆等地土拍规则基本无较大调整,部分城市在增加核心区优质地块供应、提高利润空间、缓解企业资金压力、降低拿地门槛等方面继续优化,提升房企投资信心。青岛首批次土拍表现偏冷下,二批次调整供地结构,提高土地质量,同时取消配建产权型人才公寓,提高房企参拍积极性;上海、广州增加核心区土地供应。杭州提高部分地块销售限价,南京实行“差异化定房价,按程序报备”的政策;武汉优化租赁配建方式,优化住宅用地内配建的商业办公比重。福州拆分大体量地块,且回炉地块降低起拍价,降低企业拿地门槛,同时北京、重庆均延缓土地款缴纳周期,缓解企业资金压力。

整体来看,首批次多城市放宽土拍规则后,二批次大多数城市土拍延续首批次规则,除部分城市继续改善外,22城二批次土拍规则整体调整偏中性。

成交端

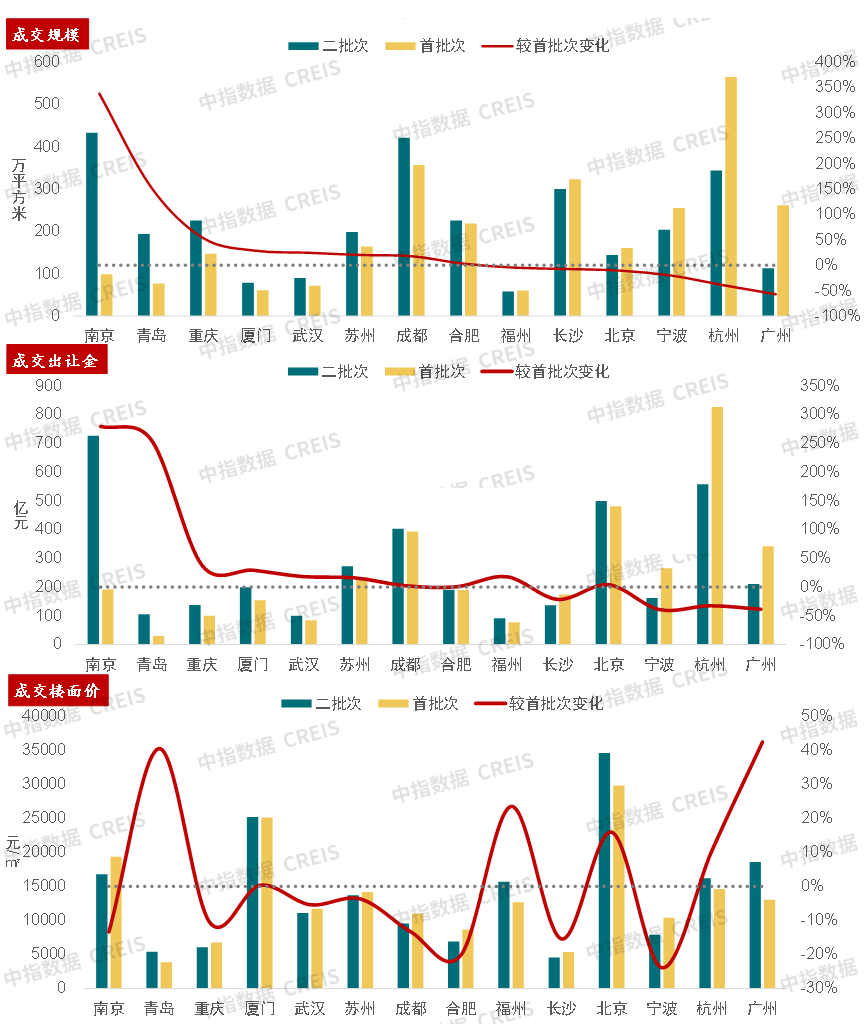

特点一:二批次土地成交规模较首批次增长,成交楼面价基本持平

图:22城2022年二批次成交规模、土地出让金、成交楼面价情况(已成交城市,市本级)

数据来源:中指数据CREIS

成交规模及土地出让金方面,已完成二批次竞拍的14城,住宅用地成交规模、土地出让金整体较首批次均增长,分别增长7.3%和6.9%。各城市中,南京、青岛供应增加带动下成交规模较首批次增长超100%,厦门、武汉、苏州等地略超两成,合肥成交规模增幅不足5%,而广州、杭州、宁波成交规模及土地出让金较首批次均下降,其中杭州、广州降幅均超三成,宁波降幅均在两成以上;北京成交规模下降超一成,厦门、武汉成交规模较首批次虽然增长,但整体水平仍在低位。中长期来看,核心城市土地缩量或导致新房短期供应乏力,市场逐步企稳后价格存上涨压力。

成交楼面价方面,已完成二批次竞拍的14城,整体成交楼面价与首批次基本持平,近半数城市楼面价上涨。主要原因仍是受主城区占比带动,其中青岛、福州涨幅均超两成,杭州、北京增幅亦在一成以上,而合肥、宁波成交楼面价下跌超两成。

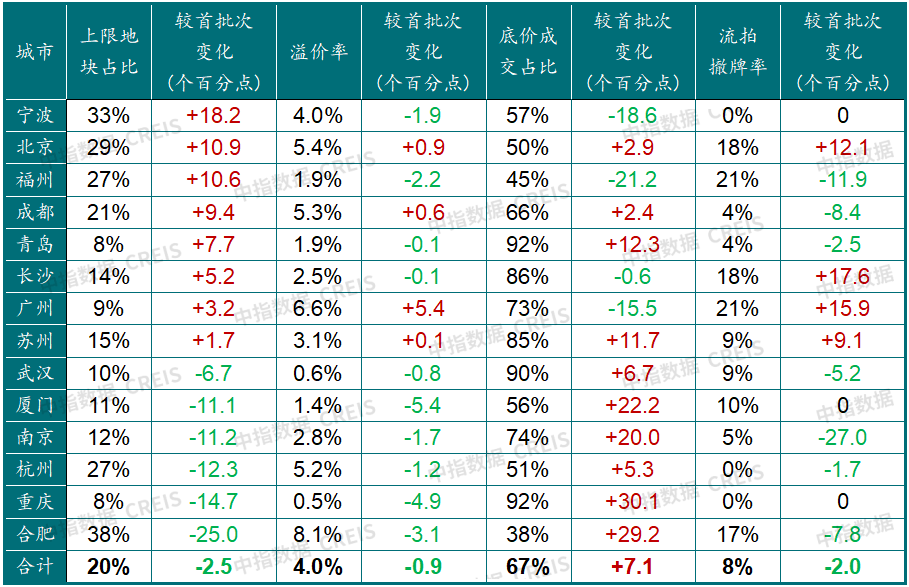

特点二:热点城市延续首批次土拍热度,福州、成都、青岛二批次表现有所好转

表:22城2022年二批次土拍表现情况(已成交城市,市本级)

数据来源:中指数据CREIS

综合来看,已完成二批次竞拍的14城,流拍撤牌率较首批次略有改善。其中福州、成都、合肥改善较明显,流拍撤牌率回落10个百分点左右;杭州、宁波、重庆仍有一定热度,二批次无地块流拍;厦门受土地供应影响,成交端表现平稳,二批次及首批次均推出10宗,成交9宗;北京、苏州流拍撤牌率虽然较首批次提升,但上限地块占比均有所提高,房企参拍积极性仍在,土拍市场仍较稳定。福州、成都、青岛上限地块占比、流拍撤牌率表现均优于首批次,上限地块占比均提升10个百分点左右,流拍撤牌率分别下降11.9、8.4和2.5个百分点,土拍表现有所好转。

溢价率方面,已完成二批次竞拍的14城,溢价率均在低位,多在5%以下。从底价成交占比情况来看,14城中有10城底价成交占比较首批次提升,厦门、重庆、合肥均提升20个百分点以上。整体来看,22城二批次虽然较首批次土拍市场表现有所好转,但整体成交溢价率仍在低位,除个别优质地块外,大部分土地多底价或低价成交,土拍市场回温尚不明显。

特点三:民企拿地意愿仍较弱,部分城市地方国资托底现象持续

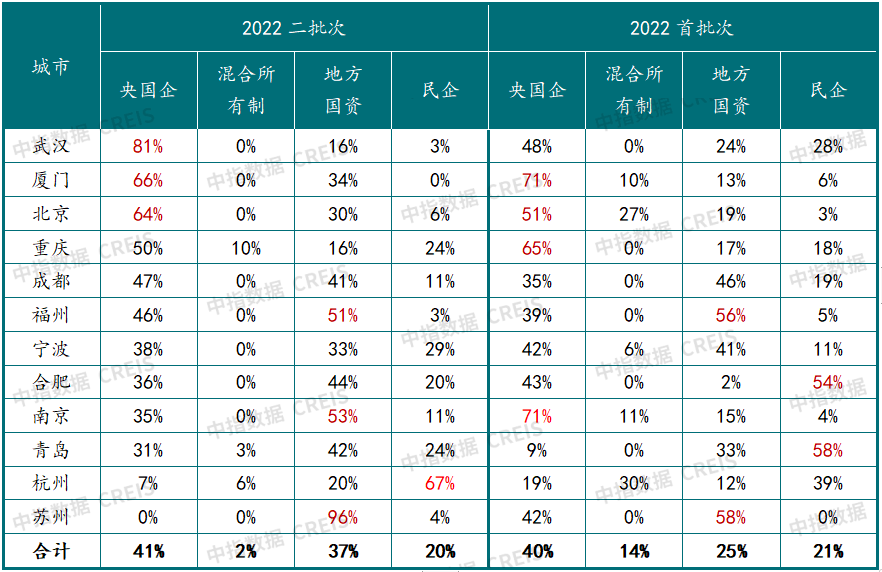

表:22城 2022年首批次及二批次企业拿地金额占比情况(已成交城市,市本级)

备注:长沙、广州二批次均因1宗地摇号获取企业未公布,暂未统计。

数据来源:中指数据CREIS

拿地企业仍以央国企、地方国资为主,民企拿地态度整体偏谨慎。2022年首批次,22城央国企+地方国资拿地金额占比71%,混合所有制拿地金额占比11%,民企拿地金额仅占18%。已完成二批次竞拍的14城来看,仅宁波、杭州民企投资力度较首批次增强,其余城市民企拿地意愿仍不足,武汉、合肥、青岛民企拿地占比下降明显,二批次拿地金额占比较首批次均下降20个百分点以上,北京、厦门、福州、苏州民企拿地金额占比仍在10%以内。另外,部分城市地方国资拿地金额占比仍在高位,福州、苏州2022年前两批次地方国资拿地金额均在50%以上,苏州二批次地方国资拿地金额占比高达96%,北京、厦门、合肥、南京二批次地方国资拿地金额占比提升幅度均在10个百分点以上,其中合肥由首批次2%增至二批次44%,南京由首批次15%增至二批次53%,当下民企拿地意愿短期难以明显缓和,部分城市地方国资托底现象或继续延续。

总结

2022年以来,房地产调控政策和信贷环境持续优化,但购房者置业情绪修复不明显,市场整体仍处于深度调整阶段,6月以来,在政策优化发力以及疫情影响减弱下,部分城市市场情绪有所好转,下半年随着政策发力显效、疫情影响进一步减弱等利好因素带动下,购房者预期和置业信心或将逐渐修复,但短期部分项目“停贷”或一定程度上拖累市场恢复节奏。

整体来看,二批次22城推地力度仍较不足,整体供地完成计划率不足四成,土拍规则调整以偏中性为主,成交表现略有改善,民企投资布局仍审慎。

短期来看,在各地供地计划完成率较低背景下,随着市场信心逐渐恢复,下半年22城后续批次整体推地力度或有所加大,但房企资金端短期承压明显,土地投资意愿转暖有限,城市间及城市板块间分化现象仍较明显。土拍规则方面,当前22城大多城市土拍规则相对友好,自去年三批次以来,在保证金比例、开发资质、利润空间等方面均持续调整,后续宽松趋势预计仍将延续,但改进空间较小,降地价方面仍有预期。企业拿地方面,央国企+地方国资拿地金额高占比或逐步形成新的企业格局,民企投资额较低占比短期难改。

评论