文|表外表里 张冉冉 赫晋一

编辑|付晓玲 曹宾玲

数据支持|洞见数据研究院

芒格对比亚迪的偏爱,没能经得住考验。

港交所数据披露,比亚迪2.25亿股于7月11日被转让给花旗银行,数额刚好与伯克希尔2021年底重仓股中的比亚迪持股比例一致。

几百亿的仓位,从保险柜里,挪到了菜市场路边摊,俨然一副“跑路”姿态。

不过,市场似乎对这起事件背后的事主,是否是芒格存疑。毕竟,芒格一直以来对比亚迪的狂热,有目共睹。

2008年,芒格给巴菲特打了认识51年来第3个建议投资的电话,投资标的就是比亚迪。

切入投资后,芒格和巴菲特多次在现场、股东大会抑或是社交网络上,为比亚迪站台。

比如,2018年芒格参加《每日期刊》(Daily Journal)年会时表示:“比亚迪很重要,现在是一家极其成功的公司。”

而针对“会不会抛售比亚迪股票”的问题,他斩钉截铁表示:抛售比亚迪?我想这不是我的风格,比亚迪是芒格家族的一员,我想我会带着它进坟墓。

这样一个“深情款款”的形象,说他会变心,多少让人“难以置信”。但商业世界里,大家都是千年的狐狸,哪来什么白莲花啊。

可以看到,从2008年以每股8港元买入至今,芒格持有比亚迪14年,回报已近36倍。不妨回归投资本身,看看比亚迪到底是否到了要抛的时候?

一、挺过第一个风投退出高点,赌销量高兑现

“当你对像比亚迪这样的企业下注时,不仅仅是在对比亚迪下注,而是在下注赌某样东西即将会被证实。”2010年年会上,芒格如此阐述投资比亚迪的逻辑道。

他所说的“某样东西”,正是早期投资对项目的底层逻辑——赛道、马、骑手,因应到比亚迪身上,就是新能源赛道、比亚迪和王传福团队。

换句话说,芒格投资比亚迪,初衷是一笔风险投资。

芒格的老伙计巴菲特,在同一年的访谈中曾盛赞称:“比亚迪CEO王传福是一个不平凡的人,我很看好他们的管理层。”

不过,眼光到底准不准,最终还是要以高回报说话。因此,风险投资的退出时机很重要。

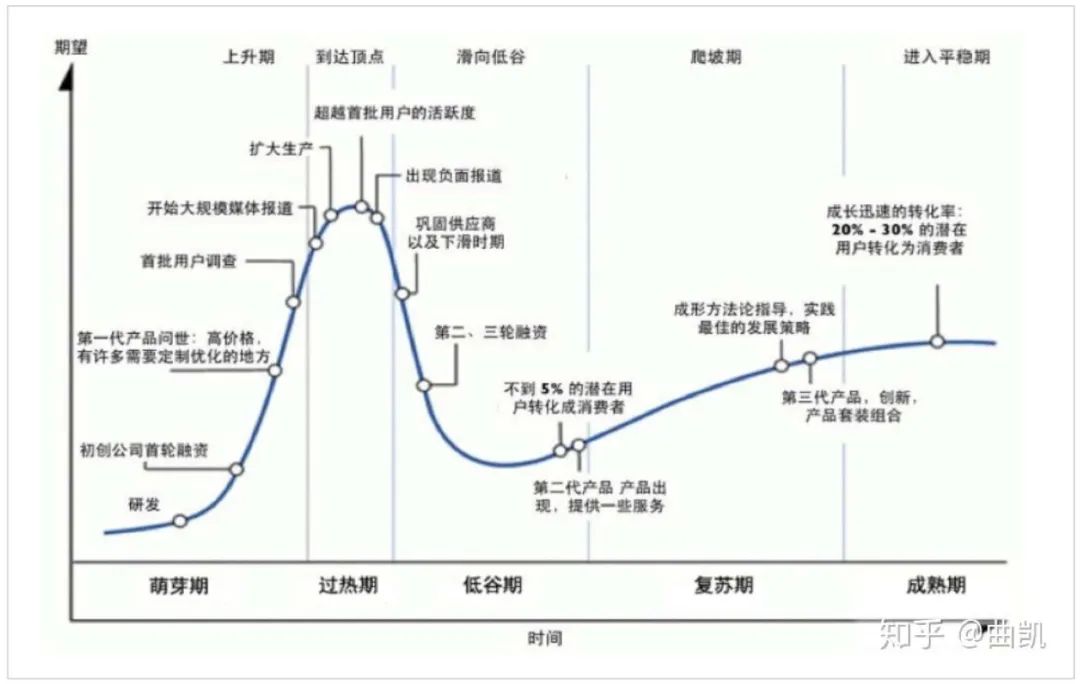

从Gartner曲线的技术发展阶段来看,风险投资有两个最佳的退出时点:

第一个高点是滑向低谷前的过热期,第二个高点是进入平稳期之前的爬坡期。

参照这个规律,2008-2010年,市场对新能源技术预期火热背景下,比亚迪通过推出全球首款不依赖专业充电站的新能源汽车——F3DM双模电动车,以及首批面向大众的纯电动车E6,成了新能源赛道“领头羊”。

籍由此,其股价从8港元涨到最高点80港元,翻了10倍。

也就是说,2010年左右的比亚迪,处于第一个顶点——滑向低谷前的过热期。

但当时的芒格并未退出,而是继续持有,理由是:比亚迪专注于新能源汽车市场,这个市场巨大,所以对比亚迪有信心。

运气不错,事情确实被其押中,10年之后新能源汽车行业从to B转入to C时代,销量快速爬坡。

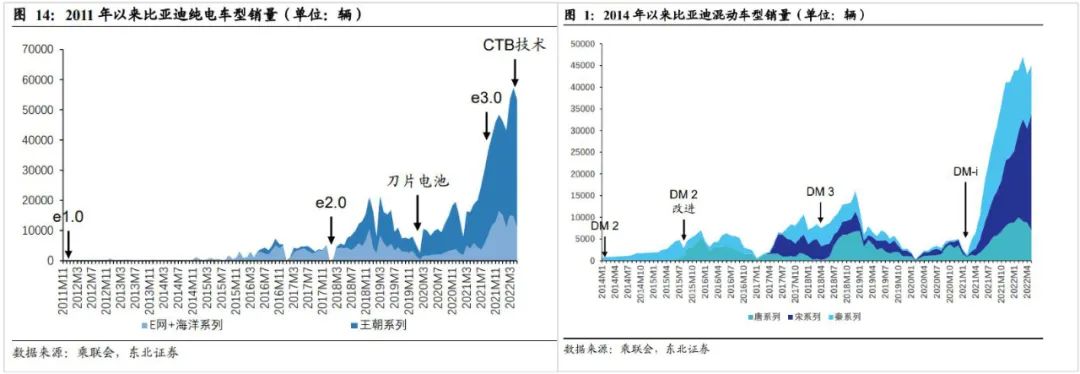

比亚迪的电池技术和混动技术经过几轮迭代,相继落地应用成功,兑现销量。

如下图,2020年搭载刀片电池的比亚迪汉,2021年搭载DM-i超级混动的秦Plus、宋Plus和唐等车型上市后,销量迅速提升。

这也意味着,随着技术采用率的上升和用户渗透的加速,比亚迪目前在走向第二个高点的阶段。

而最终能否达到高点,主要看两方面:一是公司是否有更多的可能性和空间;二是现在的市场,是否price in了相对成熟期的态势。

就第一个条件来说,目前比亚迪技术的大规模应用方面,短中期没有比较明确的路径:

呼声较高的半导体板块,产品主要是IGBT、MCU等电控和工业芯片,且起步较晚,可靠性与国际大厂有明显差距。高阶的智能驾驶芯片和数字座舱芯片,更是尚未涉足。

手机代加工业务,虽然电子雾化突破了技术壁垒,但市场空间小,落地时间不确定。

如此一来,评判压力来到了第二个条件。那么,比亚迪现在的股价,到底蕴含了什么状态呢?

二、风投逻辑兑现,吃到了成长股最肥美一段

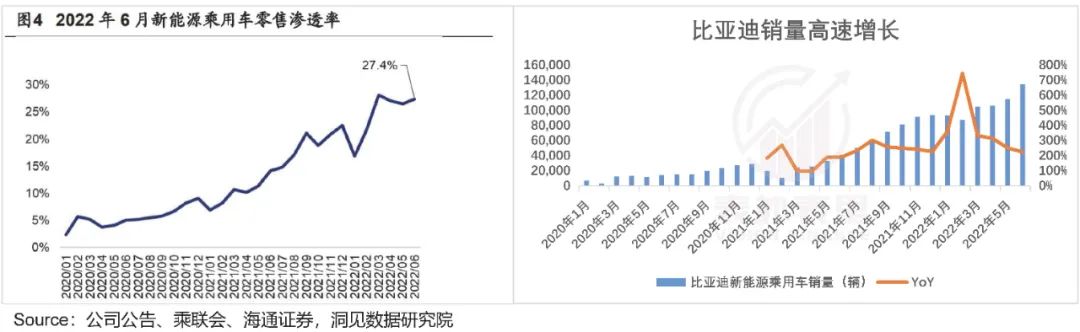

数据显示,新能源行业仍处于加速渗透阶段,2021年6月-2022年6月,新能源汽车零售渗透率从14.6%提升到了27.4%。

与此同时,比亚迪销量也同步高速增长,今年6月新能源汽车销量13.4万辆,位居细分品牌第一。

也就是说,行业空间巨大叠加自身高速发展,很多人觉得比亚迪无疑是“最好”的成长股标的。

在当下短中期来看,业绩兑现是相对乐观的。

2021年年报电话会议上,管理层预期2022年的销量情况为:保守估计销量150万辆,冲击200万年度目标。

这一预期的逻辑支撑有:

比亚迪当下仍处于技术兑现的高峰期,且下半年有政策刺激(新能源汽车下乡等)。

此前销量受制于产能,未能大规模释放:董事长王传福在上个月的股东大会上透露,目前比亚迪在手订单已超过50万辆。

公司还有多款储备车型待交付,比如e3.0平台的海豹,开启预售7小时订单达到2.26万辆,供应商近期透露目前订单大概在11万辆左右。

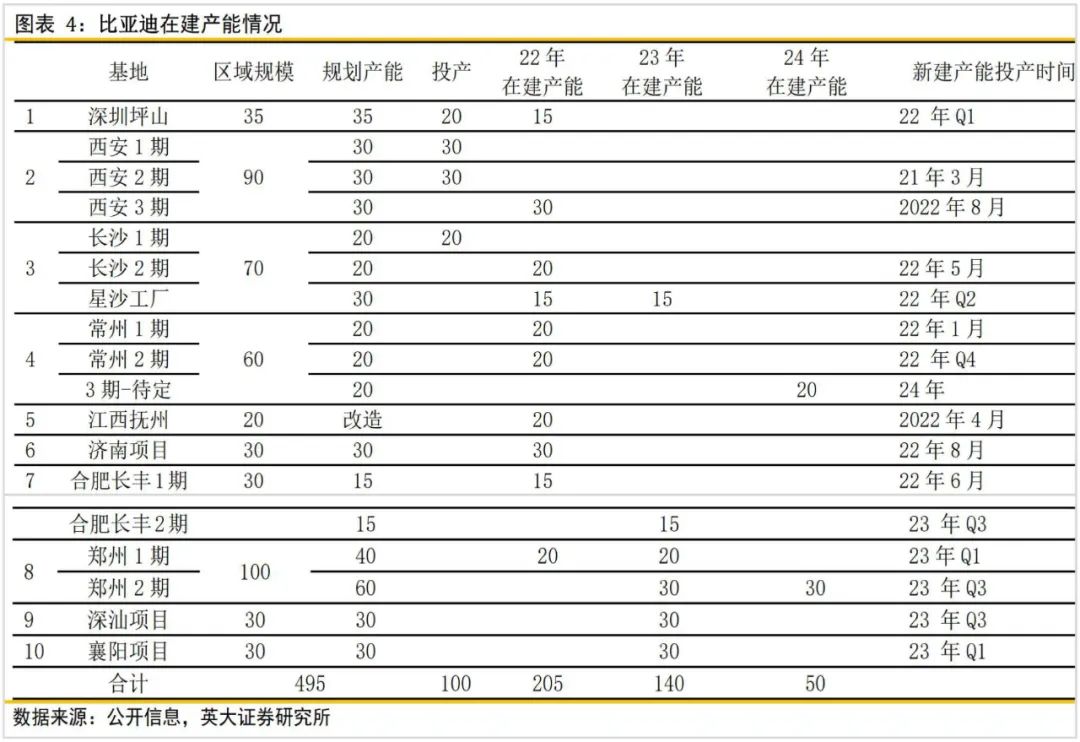

随着今年下半年新工厂(合肥工厂)的投产,销量将逐步释放。

当然,这只是短期中的兑现情况。

成长股的核心,还要关注一定时间内业绩兑现的持续性。要确定这一点,需要弄清市场对比亚迪当下的定价,反应到了哪个阶段?

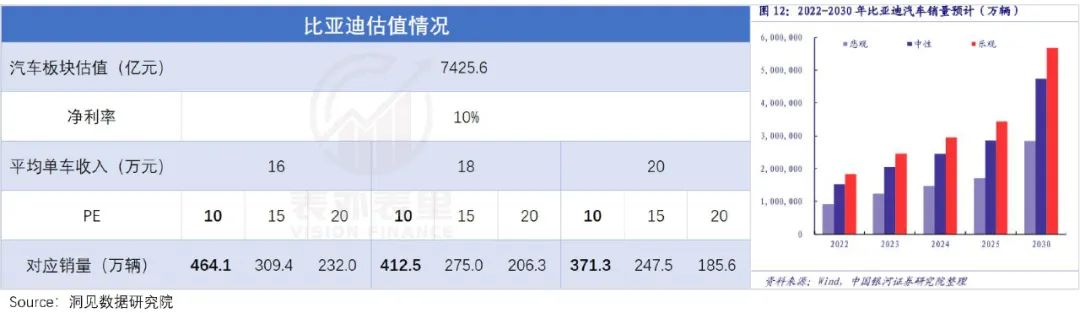

我们拆解比亚迪的业务构成(如下图),按分部估值法测算得出,比亚迪汽车板块对应的估值约7425亿。

备注:(1)比亚迪市值选取时点为2022.7.20,选择了A股和港股的平均值;(2)电池、手机、半导体板块,估值采用券商近期估值平均数。

而按照这样的估值,我们合理假设比亚迪汽车板的净利率能够达到10%,并假定未来平均单车收入为18万,在给予10-20倍PE的情况下,可得出市场对比亚迪的销量预期为412/275/206万辆。

而412万辆这个销量数值,甚至超过了市场对其2025年的销量预计。也就是说静态看,市场对比亚迪现在的定价,透支的是未来3年的销量。

备注:(1)估值假设基于成熟车企的历史PE区间;(2)比亚迪目前在自动驾驶、智能化,并没展现出软件订阅SaaS强大的一面,PE会延续传统车企;(3)2021年比亚迪平均单车收入14.8万,随着中高端车型的推出,平均单车收入达到18万的确定性较强。

而拉长到三年的时间纬度中,行业景气度、政策、竞争环境等动态变化,比亚迪的兑现确定性多大呢?

我们推算一下,合理假设2025年乘用车销量可达到2500万辆,比亚迪实现412万销量对应的市占率就为16.5%。(即使是15倍PE下的275万销量预期,对应的市占率也超过了10%)

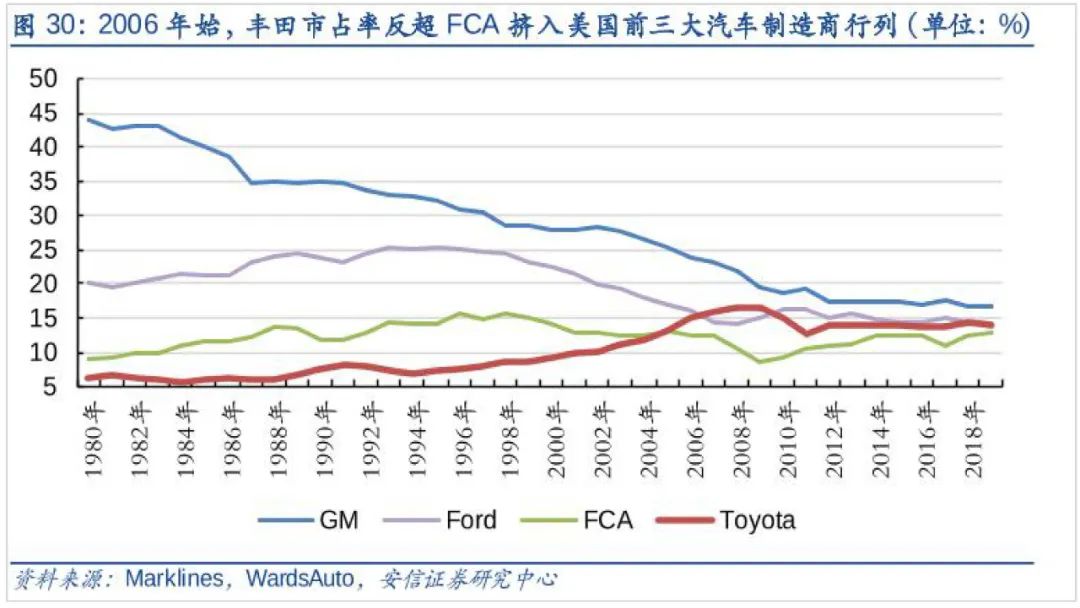

从美国市场上来看,最近几年,市占率超过10%的汽车制造商有四家,达成概率较高。

但从当下的中国市场来看,2013年至今,国内主流车企乘用车市占率变化显示,细分品牌中只有一汽大众在2020年的市占率超过了10%,且仅一年,其市占率又再次回到10%以下。

由此可见,在国内市场想要市占率超过10%,绝非易事。如果要给比亚迪在这一块的确定性定量,概率参考上述变化情况约为1/17。

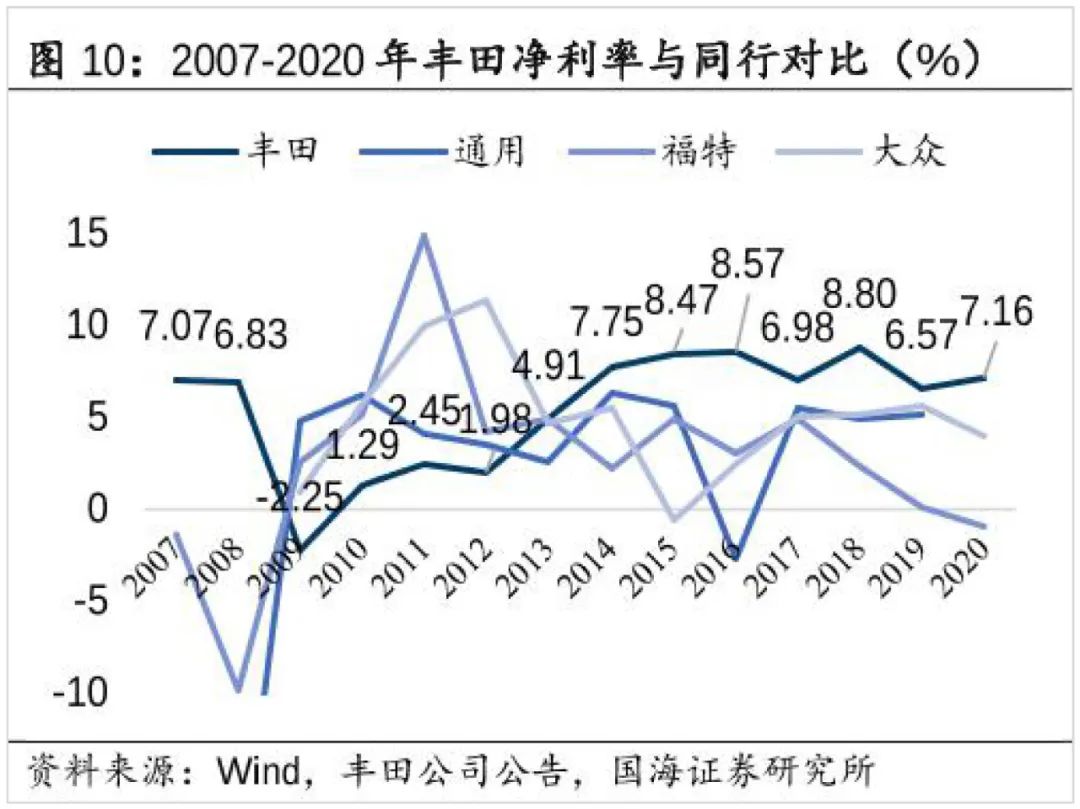

除了销量兑现问题,前文乐观假设的10%净利率,事实上也很难实现。

那些全球最成熟的汽车制造商,最近十几年里,只有福特、大众各有一年,毛利率超过10%。

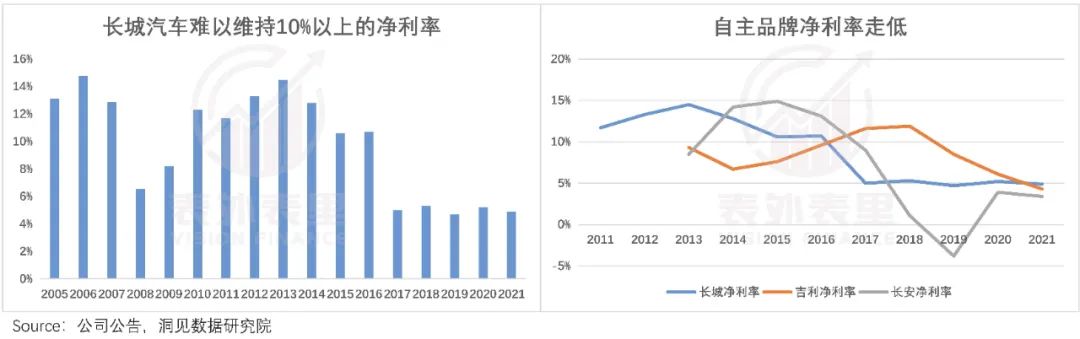

而国内自主品牌,净利率表现相对较好的是长城汽车,2005-2021的16年里,净利率超过10%的有10年。

但这都是2017年以前,吃得是SUV市场早期红利。之后,市场竞争加剧叠加汽车行业低景气度,10%以上的毛利率难以维持。

其他自主品牌,净利率超过10%的情况,也都不持续。

基于此,按照最乐观假设,参考历史经验,比亚迪净利率超过10%的概率,参考长城汽车的情况约为5/8,而市占率超过10%的概率又为1/17,可得两项同时兑现的概率只有3.7%。

也就是说,比亚迪目前的定价里已经蕴含到了相对成熟的状态,说明大概率到达了第二个高点。这意味着芒格的风险投资逻辑已经结束了,成长股投资也已经吃到了最肥美的一段。

不过,这个定价并不代表投资机会终结,毕竟定价,只是反映「成长到价值投资」过渡的前夕。

三、汽车赛道并非“厚雪长坡”,鱼尾阶段或不适合价值投资

众所周知,价值投资的优秀标的,是“投入一定,产出无限大”的赚钱机器,投资的逻辑为:

以一定的安全边际买入相对好的企业,它们的产品生命周期长,不需要做大规模的资本性投入,且生产要素议价权低,因此能够实现良好的盈利水平。

那么,比亚迪是这样的标的吗?

汽车作为一种高价消耗品,是有一定的使用年限的,而在中国使用年限尤其短。换车原因除了满足国家年检要求外,还有随着国内消费水平的提升,带来的换车需求。

面对这部分更换需求,车企们纷纷卯足了劲儿推出新产品,逐渐形成了“每年更新改款,3年换代更迭,5年技术大革新”的行规。

不仅如此,在当下的行业转型期,新能源和智能化的水平升级迅速,推动研发投入居高不下,因此传统车企的研发费用占收入比达5%-8%,新势力则更甚。

天天要求竞争和更新,产品寿命周期就会不长久,因而难以成为价值投资者眼中的好生意。

然而,即便车型研发成功进入量产环节,对生产线等固定资产也提出了更新要求——扩建新产线,改造旧产线。

芒格曾说过:世界上有两种生意,第一种每年赚12%的收益,年末你可以拿走所有利润;第二种每年也赚12%,但你不得不把赚来的钱重新投资,然后指着所有的厂房设备对股东们说:这就是你们的利润。

这么看的话,比亚迪或者说汽车制造企业的情况,正符合第二种生意。

而芒格的态度是:我恨第二种生意。

之所以会如此厌恶,或许在于这种生意模式,要不停投入资本,但ROI并不诱人。

毕竟在芒格老伙计巴菲特眼里,通用汽车21%的毛利率与真正的优质企业相比,都是“相形见绌”的存在。

回到比亚迪身上,其今年3月起停止了燃油车整车生产,之后专注于纯电和插电混动业务。

这意味着,新车型的产能扩建计划要快速落实,那么高额资本支出就难以避免。

而原先燃油车生产专用的固定资产,则面临较高的固定资产减值风险,这一定程度也会“吃掉”比亚迪的利润。

大量Capex、D&A只是一方面,还有另一方面麻烦。

车企在面对劳动生产要素时,并没太多议价权。(欧美工会就不说,相信这是一个常识)

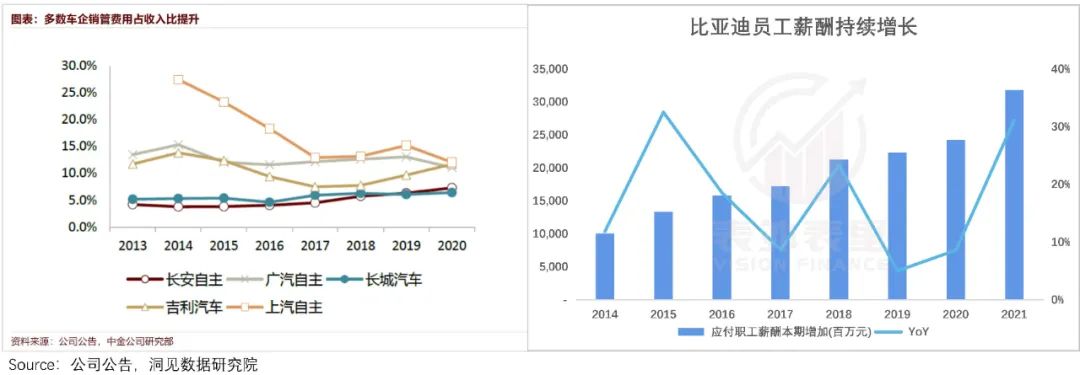

可以看到,随着车企的电动化、智能化水平提升,人才结构高端化以及人口红利消退等综合作用下,2017年以来,车企员工薪酬占收入比例,持续上升。

比亚迪也不例外,2021年其职工薪酬同比增速达到31%。

而这部分刚性支出,还有着难以根据行业景气度进行调整的问题——行业景气度上升时,企业不加薪可能无法留住优秀人才,而景气度下行时,降薪却难以落地。

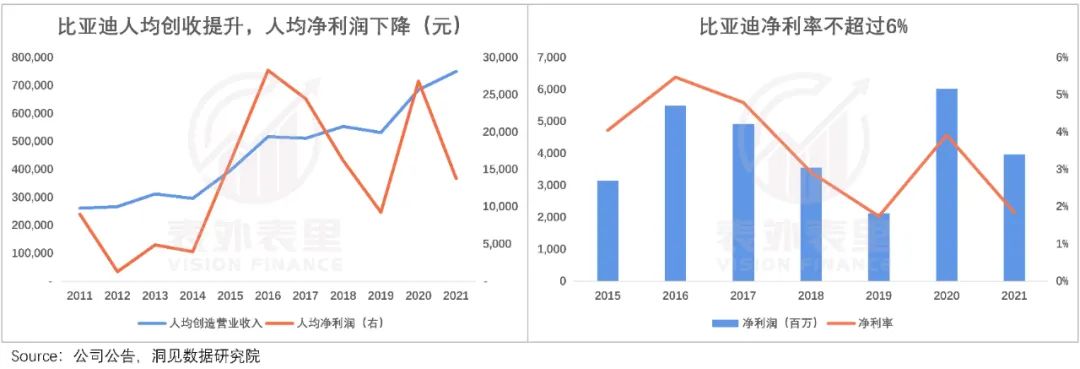

如此可能带来的是,职工人数规模在增长,但人均效益却并没有明显提升。如下图,比亚迪2021年的人均创造净利润,不升反降。

一通瘦身下来,利润表最终十分单薄,以2021年为例,毛利率仅为13%,净利率不足2%。

这样的收益表现,显然满足不了价值投资的胃口。

总而言之,汽车赛道并非“厚雪长坡”,当下的比亚迪与芒格买入时相比,已没有“36倍回报”的故事可讲,可能并不适合价值投资逻辑。

小结

去年初的Daily Journal股东大会上,芒格还在不惧“旋涡”,极力为比亚迪站台呐喊:

“中国市场的一些投机者把比亚迪的股价炒得有点高,估值高到‘流鼻血’的地步。如果是聪明的风险投资者,通常会卖出一半,但是我不会这样做,因为喜欢这家公司。”

站在那个时点,巴芒确实有继续持有的合理性,毕竟彼时比亚迪手握的DM-i混动技术,还没有完全兑现。

而现在,新能源汽车技术预期落地,风投逻辑基本兑现,也吃到了成长股最肥美的一段。但汽车赛道并非“厚雪长坡”,并不适合以价值投资的逻辑继续持有。

如此一来,在当下的高位股价情况下,芒格会做什么样的选择,答案不言而喻。

评论