文|美股研究社

尽管依赖于半导体的大规模数字革命正在进行中,但今年市场对芯片股的打击仍然很大,而且情况可能会变得更糟。

芯片股被大幅抛售,而且内部产生分化。英特尔尝试抓住代工业务以保住市场地位,但新的市场机会大概率会流向更具创新性的同行,如英伟达、AMD以及下游供应链代工商台积电。

相比拓展创新领域的同行,英特尔选择发展代工业务,它会成为更好的投资选择吗?

收入增速放缓,利润维持高位

英特尔是个人电脑和服务器芯片的领导者。然而,由于未能跟上正在进行的数字革命,尤其是智能手机和数据中心不断增长的需求,其增长率近年来急剧下降。

尽管如此,英特尔仍然凭借个人电脑和服务器芯片业务保持高利润率,如下图所示:

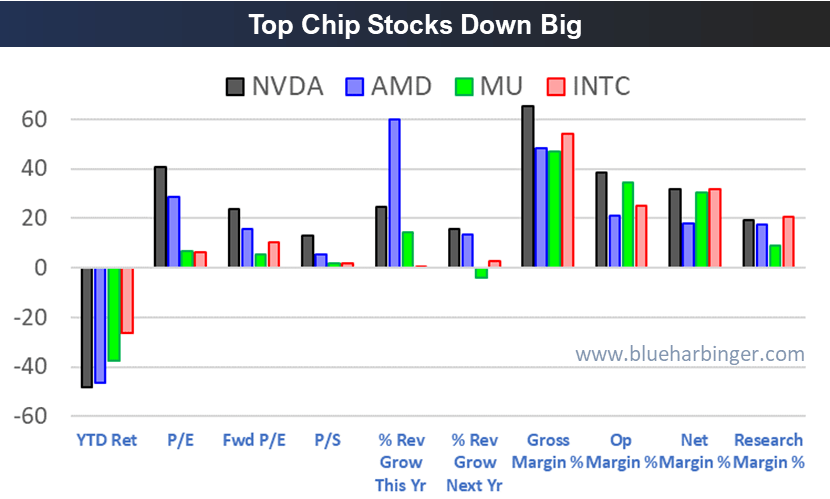

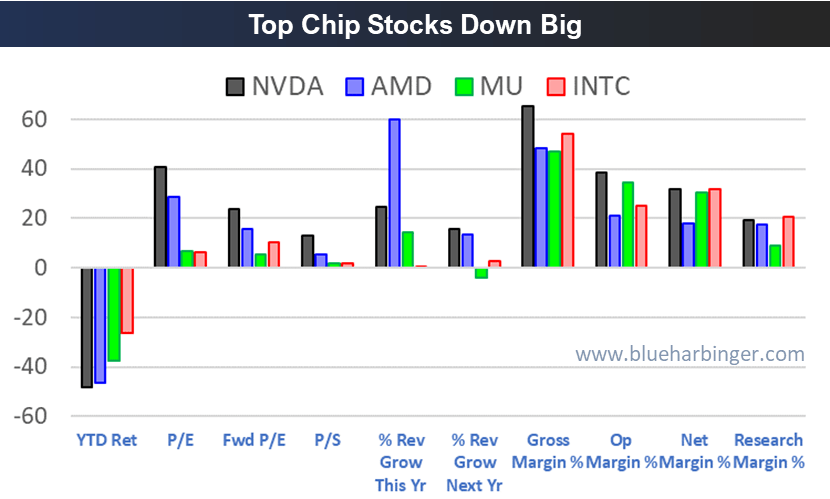

注:比较英特尔、英伟达、AMD和美光各项指标

相比高利润,收入增长则并不理想。多年来,英特尔通过庞大的研发预算和及时的收购得以实现增长,但正如您在上图中看到的那样,与其他芯片股,尤其是 AMD 和 Nvidia 相比,其未来的收入增长率看起来黯淡。

尤其是当英伟达和 AMD 继续通过创新引领潮流,而英特尔主要业务发展是在 PC 和服务器市场,再加上其代工厂。

所谓代工厂,是指为其他公司制造芯片的半导体制造商。半导体代工厂也被称为“晶圆厂”,它们为设计但不制造的“无晶圆厂”公司,比如高通、英伟达和苹果等,生产相应的芯片。

一家设计和制造自己的芯片的大公司可能会出售过剩的制造能力,不时充当代工厂,比如现在的英特尔。

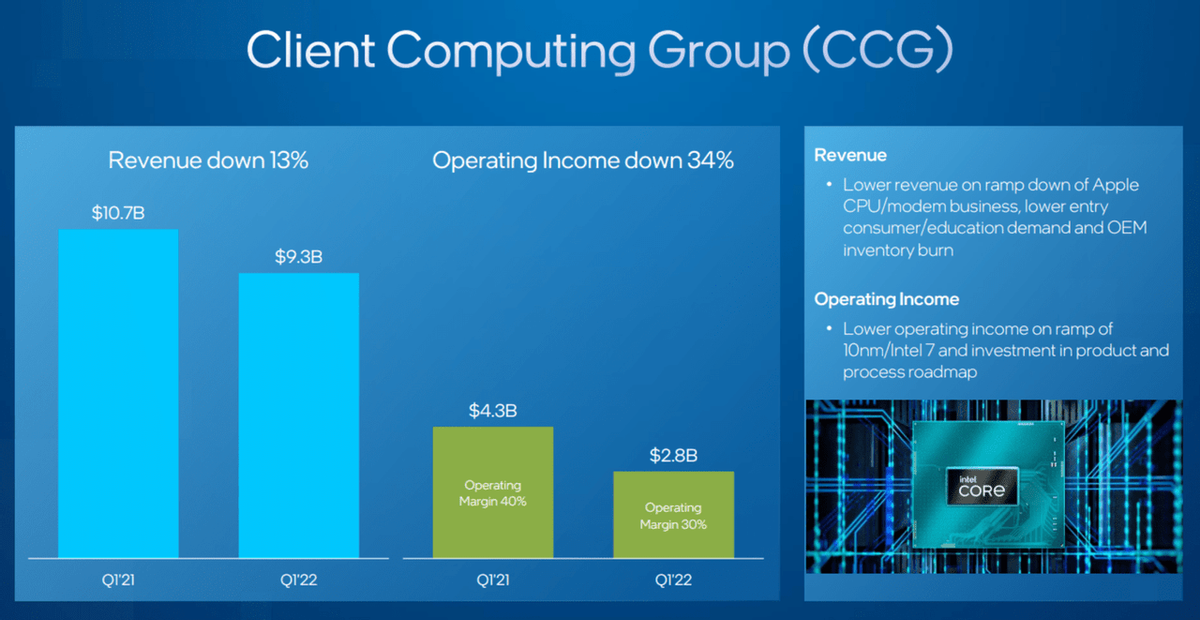

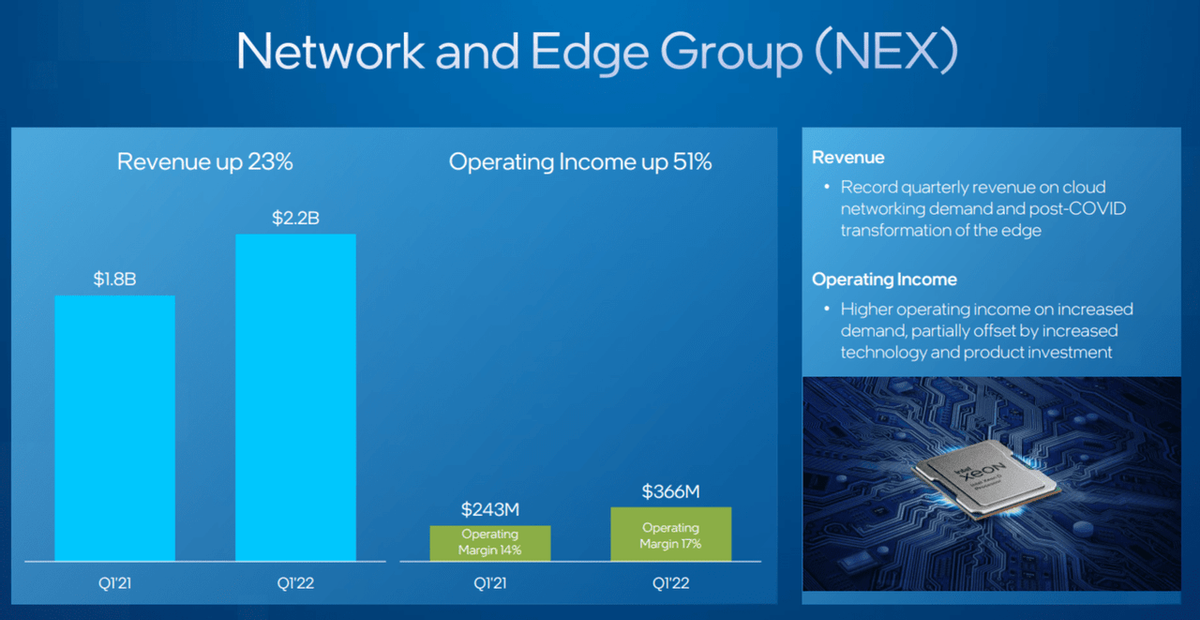

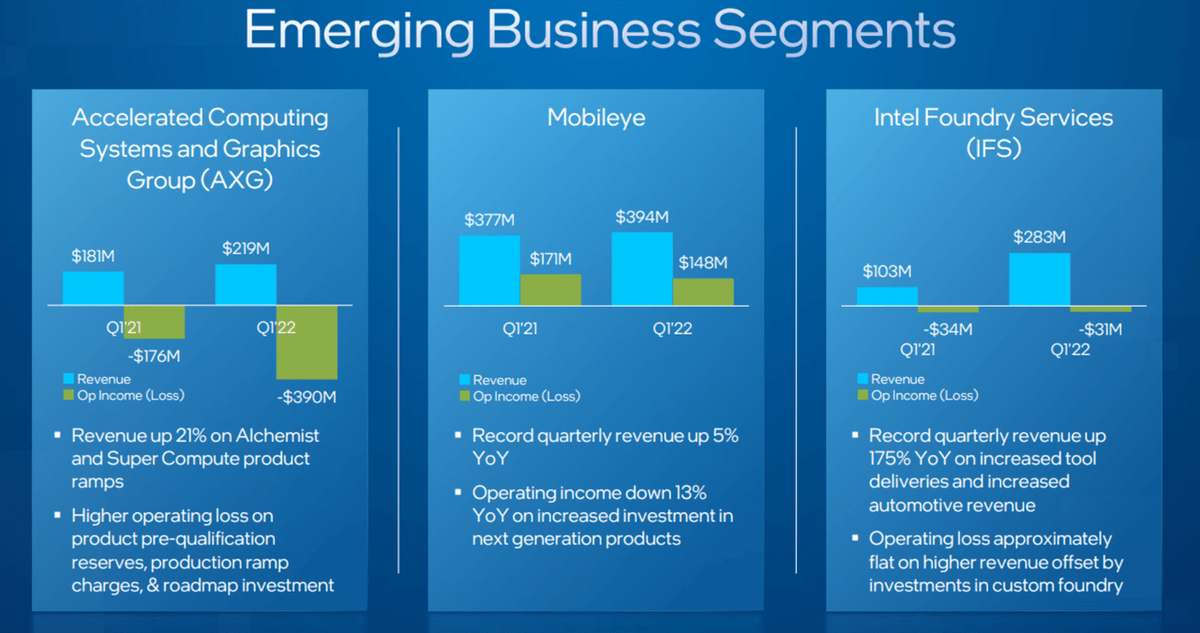

具体来看,英特尔按业务部门划分的公司增长轨迹如下面几张图所示,客户端计算集团是英特尔一直倚仗的部门,然而其增长正在放缓。新兴业务部门集团则显示了英特尔的代工业务,但它到目前为止是占收入比重较低。

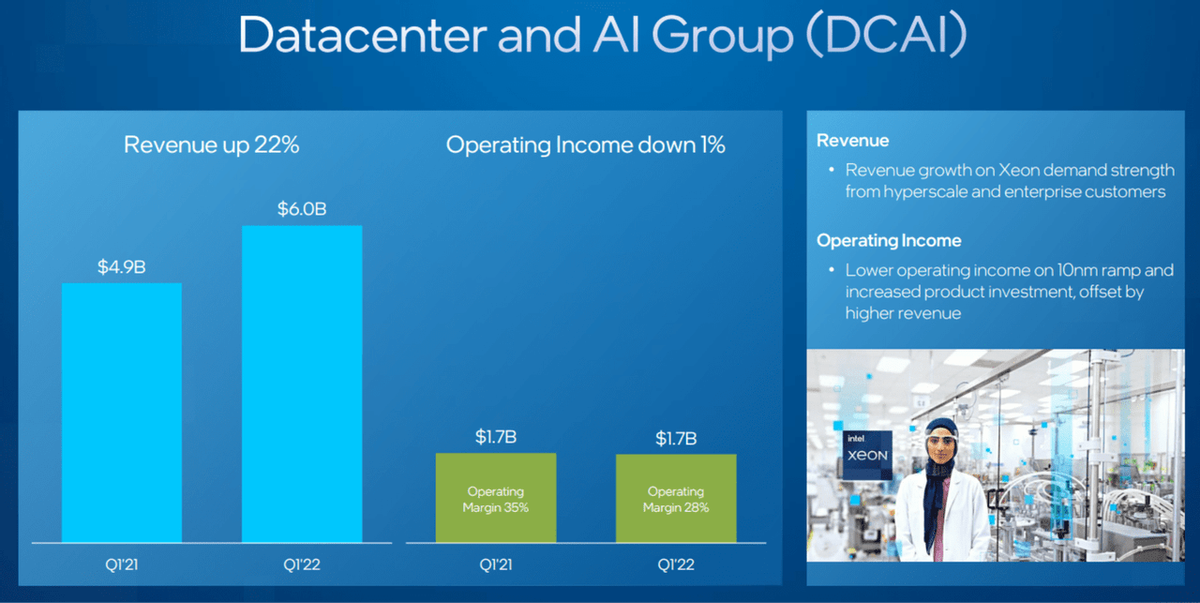

值得一提的是,英特尔在其数据中心和人工智能部门方面实现了强劲增长,但与 Nvidia 和 AMD 相比,英特尔投入精力较少。

英伟达、AMD创新领域“夹击”英特尔

英伟达和 AMD的芯片被正确地视为更具创新性和更前沿,其中包括云(数据中心)以及智能汽车、虚拟现实、人工智能、智能家居、智慧城市以及几乎任何其他使用数据的事物。

特别是,英伟达 GPU 芯片更适合更快地处理工作负载,而且这种趋势不太可能很快减弱。此外,AMD 最新的 EPYC(霄龙)CPU 芯片已经赶上了英特尔,从而导致英特尔产生了新的竞争压力。

英伟达和 AMD 的尖端创新为英特尔在获取新的数字革命市场份额方面创造了巨大的阻力。

英特尔进军代工厂

创新领域发展“慢了一拍”,英特尔选择发力代工业务以寻找新的增长点。

英特尔这个选择并不令人意外,如果您在去年尝试购买或出售汽车,您可能会对价格上涨感到震惊,这是芯片短缺的直接结果,而芯片短缺是由与疫情相关的供应链问题引起的。

这导致政府不得不出台芯片法案,提供所得税抵免,并建立一个超过 520 亿美元的信托基金,以“支持美国半导体制造、研发和供应链安全”。

考虑到英特尔凭借其在设计和制造芯片方面的成本优势获得了与同行相比的竞争优势,美国芯片法案的通过对英特尔特别有帮助。

晨星行业策略师 Abhinav Davuluri 表示:“我们认为,英特尔的广泛护城河包括:其在设计和制造尖端微处理器方面实现的成本优势,x86 指令集架构许可,以及芯片设计专业知识相关的无形资产。”

尽管代工现在只占英特尔业务的很小一部分,但如果通过芯片法案,它将为增长创造一次机会,该公司一直在积极努力扩大其基于以下方面的代工能力未来业务的潜力。

根据英特尔首席执行官 Pat Gelsinger 在上次财报电话会议上的说法:“继我们在亚利桑那州、新墨西哥州和俄亥俄州发布公告之后,我们最近宣布了在欧洲的一系列投资,涵盖我们现有的业务以及我们在法国和德国的新投资,即 Silicon Junction。”

当然,英特尔整个代工业务能否成功很大程度上取决于最近的供应链问题会持续多久。

高收益+股息下估值偏低

另一方面,尽管还不能确定英特尔与英伟达、AMD谁会“笑到最后”,但英特尔的估值是它对比同行的优势之一。

在对企业进行估值时,高增长并不是最终目标,高收益才是。即使在没有高增长的情况下,英特尔也凭借其现有业务拥有健康的高收益。

让我们通过英特尔的一些估值指标,以了解当前的高收益是否被市场适当估价,或者散布恐惧的“无增长”叙述是否导致股价过低:

还是这张图。不难看出,英特尔在市盈率和市销率方面的估值倍数低于同行。

英特尔的市盈率约为 6.2 倍,其市盈率仅约为销售额的 2 倍。考虑到英特尔的低成本优势、强劲的盈利和可预计的增长回报,目前的估值偏低。例如,如果远期市盈率仅扩大到 15 倍,那么该股的上涨空间将接近 50%。

值得一提的是,英特尔的股价跌幅低于图中的竞争对手。因为英特尔是唯一支付巨额股息的公司。

事实上,英特尔股息已连续支付 29 年,并且在过去八年中每年都在增长。英特尔目前提供 3.8% 的股息收益率,随着股价下跌,该收益率高于历史标准。

结语

半导体行业并非一时兴起,它将在很长一段时间内随着数字化趋势继续增长。行业领导者都有大量机会从中受益,投资者的问题是哪家公司会表现更出色。

英伟达和英特尔在顶级芯片股中的净利润率最高。如果您喜欢稳定的高收入,英特尔目前因其高股息和较低的股价具有吸引力。如果你正在寻找一个更多的增长但没有更大的红利的机会,英伟达或许更合适。

归根结底,纪律严明、以目标为中心的长期投资才是成功的策略。尤其是今年市场整体表现不理想,这通常需要更多耐心。

评论