文|公司研究室 楚山

近日,合肥恒鑫生活科技股份有限公司(简称:恒鑫生活)申请创业板IPO获受理。

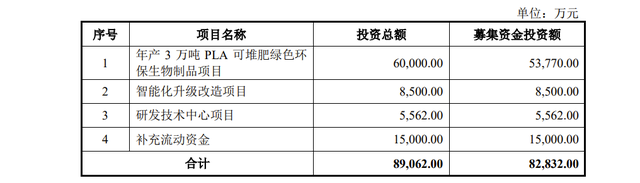

招股书显示,公司拟公开发行不超过2550万股,募资8.28亿元,主要用于年产3万吨PLA可堆肥绿色环保生物制品项目。

卖茶的没有上市,卖茶杯的先来了。作为瑞幸咖啡、喜茶等网红饮品的餐饮具提供商,恒鑫生活IPO跑在了部分明星客户前面。这两年,随着网红饮品上市后表现不佳,许多机构开始将目光转向产业链上游,除了恒鑫生活外,多家新式茶饮供应商都在冲击IPO,其中三元生物(301206.SZ)、佳禾食品(605300.SH)、宝立食品(603170.SH)已成功在A股上市,

不过,招股书显示,恒鑫生活在经营管理上还有不少不尽人意的地方,部分问题或影响其上市进程。

01严家控股比例88.52%,曾与突击入股的3家机构对赌

恒鑫生活是典型的家族企业,由樊砚茹、严德平夫妇1997年10月创立,最早名为恒鑫印务,接一些广告印制业务,后来发现茶饮餐具的商机,公司开始转型。

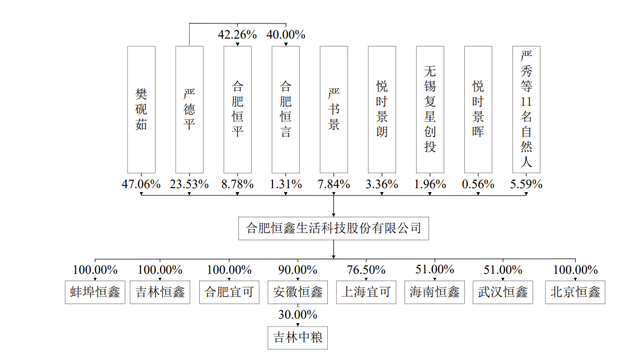

招股书显示,公司第一大股东为樊砚茹,持有3600万股,持股比例为47.06%;第二、第四大股东分别为严德平与两人的女儿严书景,分别持有1800万股、600万股,持股比例为23.53%、7.84%。因此,严家合计持有公司78.43%的股份。

自创立以来,恒鑫生活曾数次增资扩股。

2019年底,严家亲属的持股平台合肥恒言、恒鑫生活员工持股平台合肥恒平及部分员工,以1元/注册资本的增资价格,认购了公司新增注册资本700万元。

2020年12月,合肥恒平及部分员工以2.26元/注册资本的增资价格,又认购了公司新增注册资本500万元。

事实上,上述平台都由严德平家族控制。因此,IPO之前,严家掌控的恒鑫生活表决权股份比例高达88.52%,是公司实际控制人。

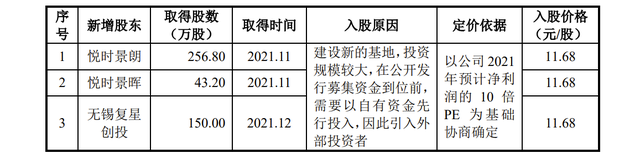

申报IPO之前,恒鑫生活又进行了两次增资,引进悦时景朗、悦时景晖与无锡复星创投。这两次增资,距离公司提交上市招股书不到半年,可谓是突击入股。这3家机构的入股价格均为11.68元/股,是以2021年预计净利润的10倍PE为基础协商确定。两次增资后,恒鑫生活总股本为7650万股,对应的投后估值约为8.94亿元。

公司研究室注意到,上述3家股东与公司及实控人曾签署对赌协议。在这份《关于合肥恒鑫生活科技股份有限公司增资协议之补充协议》中,约定自增资完成之日的48个月内,公司如果未能上市,这3家股东有权将其持有的全部或部分股份按照约定条件和条款转让给公司实控人。

不知什么原因,这些对赌协议已于2021年12月28日被解除。5个月后,恒鑫生活发布上市招股书,拟定招股价格约为每股32.48元。以此推算,公司IPO估值高达33.13亿元,此前突击入股的3家股东的收益接近1.8倍。半年时间不到,就获得这么高的收益,难怪这些机构乐于不再对赌。

02瑞信咖啡成第一大客户,毛利率连续下滑估值却3年三级跳

20多年间,恒鑫生活从简单的广告印制,转型为纸制与塑料餐饮具专业提供商,目前,公司客户包括瑞幸咖啡、亚马逊、喜茶、星巴克、麦当劳等众多国内外知名企业。

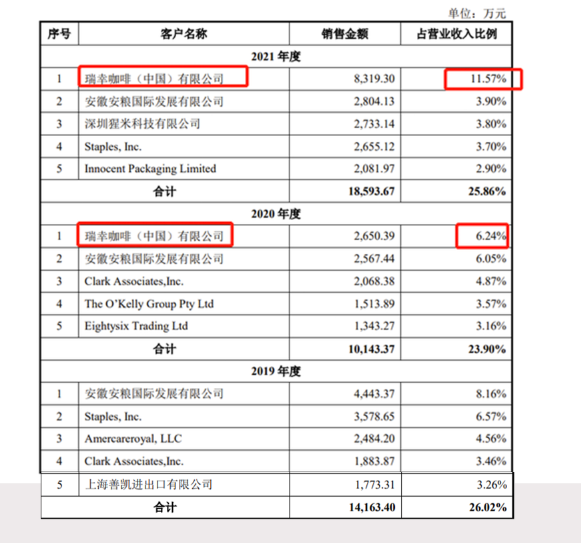

财报显示,瑞幸咖啡2020-2021连续两年均为恒鑫生活第一大客户,销售金额分别为2650.39万元、8319.3万元,销售收入占比分别为6.24%、11.57%。喜茶旗下的深圳猩米科技,2021年也成为公司第三大客户,采购金额为2733.14万元,收入占比为3.8%。

报告期内,公司前五大客户营收占比分别为26.02%、23.90%、25.86%,相对集中。报告期内,恒鑫生活向前五大供应商的采购占比分别为75.22%、66.57%和61.16%,高度集中。供应商与客户均较为集中,固然有利于目前经营,也为未来发展带来潜在风险。

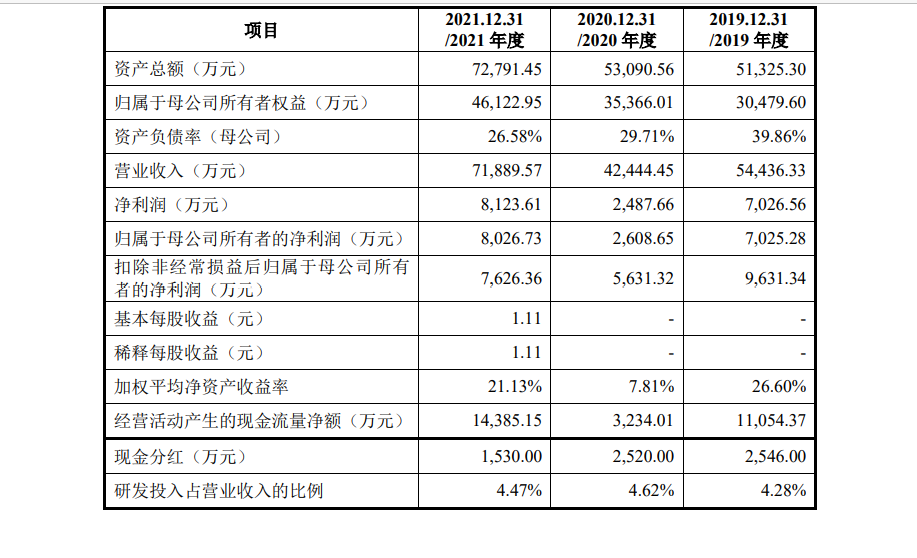

招股书显示,公司在2019年到2021年期间,实现营收分别为5.44亿元、4.24亿元和7.19亿元。同期,公司实现利润分别为7026.56万元、2487.66万元和8123.61万元。

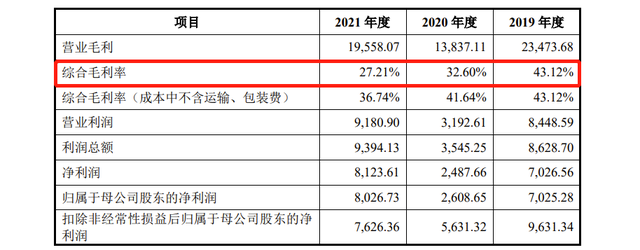

公司研究室注意到,报告期内。公司综合毛利率连续下滑,从2019年的43.12%,跌到2021年的27.21%。细分来看,纸制餐饮具毛利率分别为42.85%、42.26%和36.07%,塑料餐饮具毛利率分别为38.61%、36.59%和36.30%,这两项主营产品毛利率均出现下滑。

从营收与利润来看,除了2020年受疫情冲击,恒鑫生活近3年变化不大,毛利率还出现下滑,但公司估值却出现了连续3年三级跳。

如上所述,2020年年底,员工入股每股2.46元;2021年12月,3家投资机构投资时,每股11.68元;2022年5月,公司申报创业板上市时,IPO发行价格每股高达32.48元,相较员工们当初入股价格暴涨13倍。

有分析人士称,作为纸质与塑料餐饮具供应商,报告期内恒鑫生活营收与利润增速一般,综合毛利率甚至连续3年下滑,但公司每股估值却在3年内出现如此巨大的升值,不清楚保荐机构华安证券与公司实控人严德平家族这笔账是怎么算的。

03严德平家族3年分红6000万,欠缴员工五险一金1280万

公司研究室注意到,恒鑫生活内部的利益分配存在不少瑕疵,比较突出的是:公司连续三年现金分红,却未能全员缴纳社保与住房公积金。

招股书显示, 2019-2021年,公司分红金额分别为2546万元、2520万元、1530万元,总计6596万元。按照IPO前的持股比例,这些红利近九成落入了严德平家族手中。

令人惊讶的是,同期,恒鑫生活却未给员工全员缴纳五险一金。

招股书显示,2019年至2021年,恒鑫生活为员工缴纳社会保险的比例为52.64%、70.07%、92.38%,缴纳住房公积金的比例为10.68%、19.61%、85.03%。报告期内,公司未缴社会保险、住房公积金合计分别为589.25万元、202.54万元和488.75万元,占剔除股份支付费用及对参股公司投资损失后的利润总额的比例分别为4.84%、2.46%和4.65%。换个说法,恒鑫生活因少缴社保及公积金,累计虚增了1280.54万元的利润。

公司研究室发现,近年IPO申报公司中,欠缴员工社保与公积金几乎成了痼疾,此前,同在安徽合肥的老乡鸡,在申报IPO时就曾因这一问题引起热议,公司董事长被迫公开道歉。

依据《社会保险法》,用人单位须给全体员工按时足额缴纳社保,因此,恒鑫生活存在被追缴员工社会保险和住房公积金的风险,还可能被相关主管部门处罚。

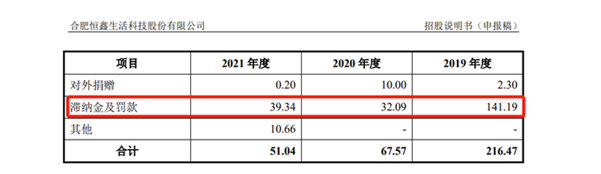

除了克扣员工社保,恒鑫生活还存在纳税不及时的问题。

招股书显示,恒鑫生活营业外支出项目中,2019-2021年“滞纳金及罚款”营业外支出金额较大分别为141.19万元、32.09万元、39.34万元,公司解释为报告期内,滞纳金为公司对以前年度税收进行补充申报,主管税务部门依法收取的税款滞纳金。

业内人士分析,不管是克扣员工社保五险一金,还是纳税不及时,这些不规范现象的存在表明,作为一家拟上市公司,恒鑫生活在公司治理与内部风控中还存在不少漏洞。

评论