文|动脉新医药

核心观点

一、2022H1融资事件数和融资总额较去年同期均有所下降,但仍是2016年以来的历史次高点,有价值的创新项目在资本冷静期依然获追捧,市场保有乐观;

二、全球来看,早中期项目还是资本出手重地,过亿美元量级的大手笔投资明显减少,市场趋于谨慎。生物药最抢手,研发制造外包服务次之;

三、赛道们呈现出摘果子、演进式和涌进式等不同的成长图景,基因治疗和CXO赛道热度领跑,且为投融资增长的主要动力来源;

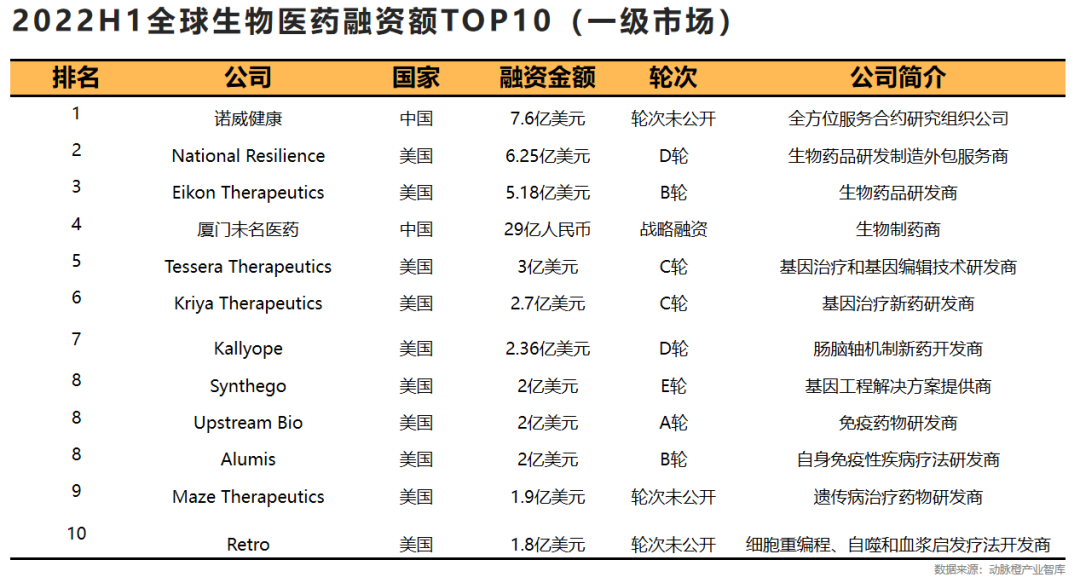

四、诺威健康和厦门未名医药两家企业凭借战略性发展融资入榜全球融资金额TOP10,CXO与合成生物学是国内TOP10企业的显著标签,另有“孵化”属性的新风向;

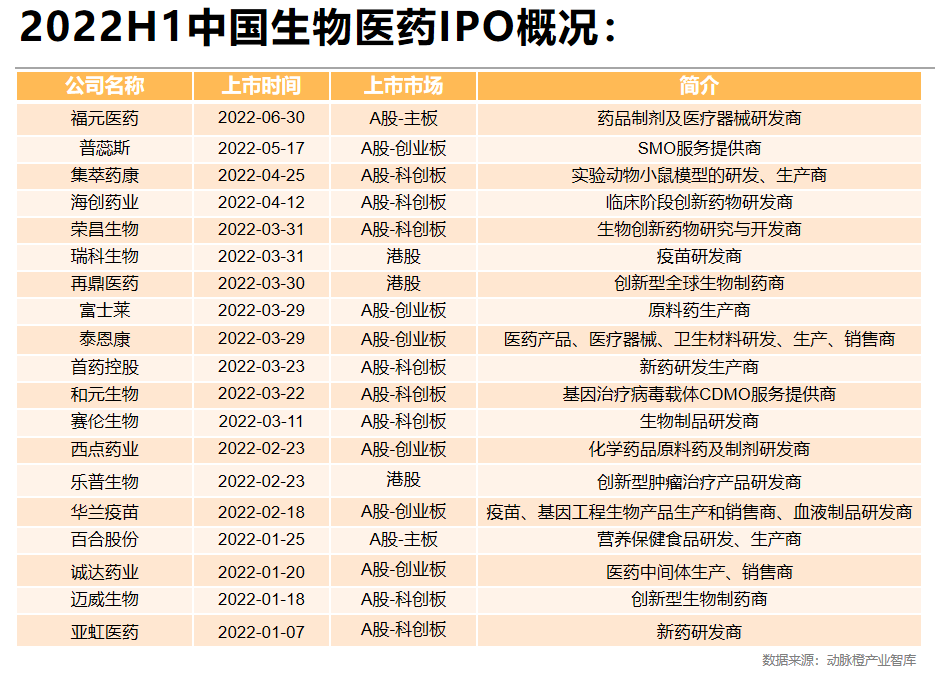

五、国内19家企业敲钟,整体上市热情未减,A股是上市主阵地,境外上市热情回落。

01、2016-2022H1全球生物医药领域投融资趋势

1.1 2022H1的单笔平均融资额非常可观,有价值的创新项目在资本冷静期仍获追捧

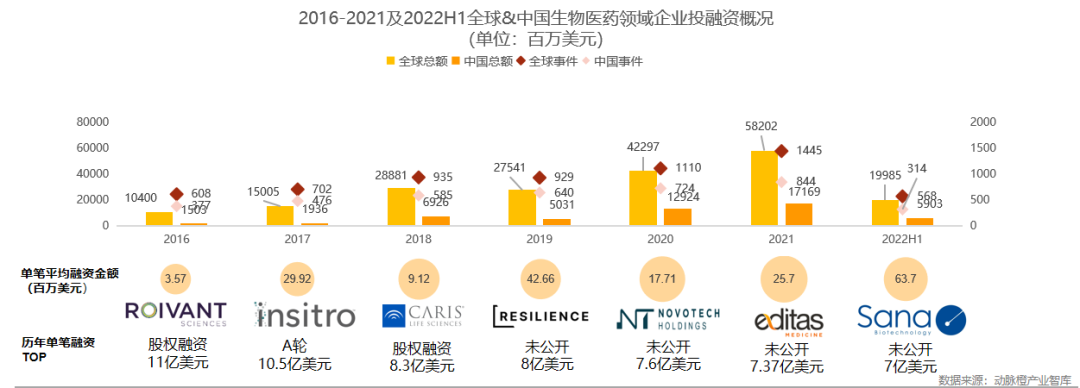

2016至2022年H1,全球生物医药领域一级市场共产生6297笔融资交易,累计融资额约2023亿美元(约13150亿人民币)。

2016至2021年,除2019年出现投融资的小低谷外,一级市场整体投资热情持续走高,特别是2020和2021年的数量和金额都有明显提升,国内与全球的表现趋势一致。2022H1,在全球和国内均在资本冷静期的大环境下,单笔平均融资额非常可观,可见融资遇冷的情况下,有价值的创新项目仍获资本追捧。

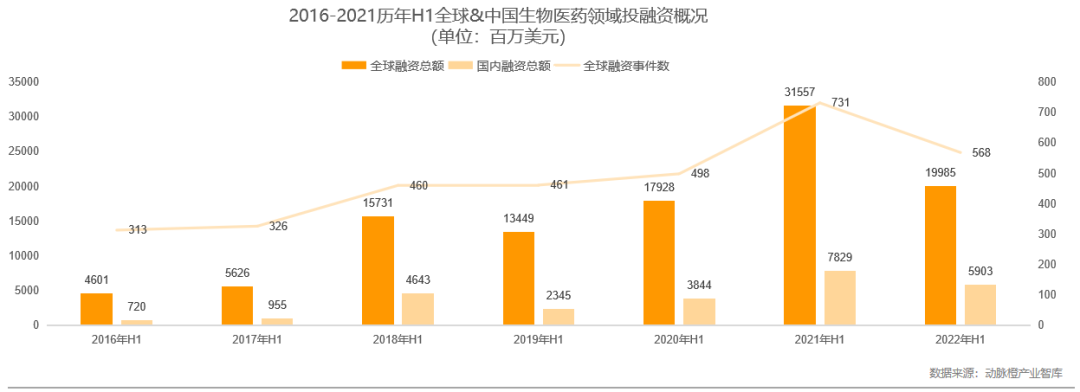

1.2 2022H1融资事件数和融资总额较去年同期均有所下降,但仍为历史次高点,市场保有乐观

2022H1海内外资本趋于冷静:融资事件数和融资总额均有所下降,但仍居2016年以来的第二位。

2022H1,全球生物医药领域一级市场共发生568起融资事件,同比减少163起;融资总额达到近200亿美元(约1300亿人民币),同比下降约37%。国内方面基本与全球趋势同步,融资事件数在2022年H1共有255起。尽管整体火爆度不及去年同期,但仍保有乐观。

02、全球生物医药2022H1投融资热门领域

2.1 早中期项目仍是机构出手重地,生物药仍最抢手,研发制造外包次之

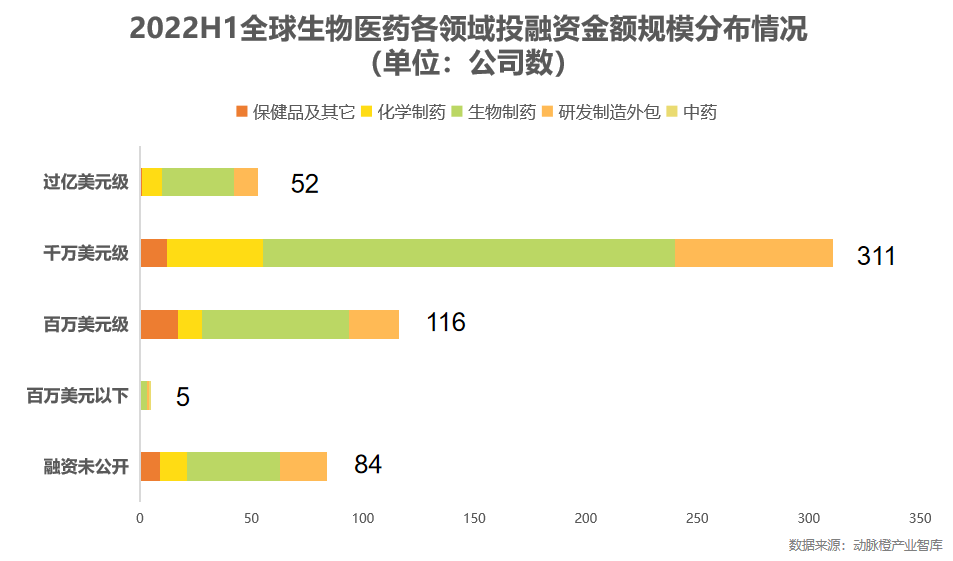

从金额量级来看,千万美元量级的融资是主流,百万级次之。早中期项目仍是大部分机构的出手重地。

从子行业来看,生物药在各量级的分布中均是主力领域,研发制造外包次之,且在千万美元级中吸金优势明显。

共产生52起过亿美元融资事件,在H1融资总额中占比约10%,低于去年同期(99起)。

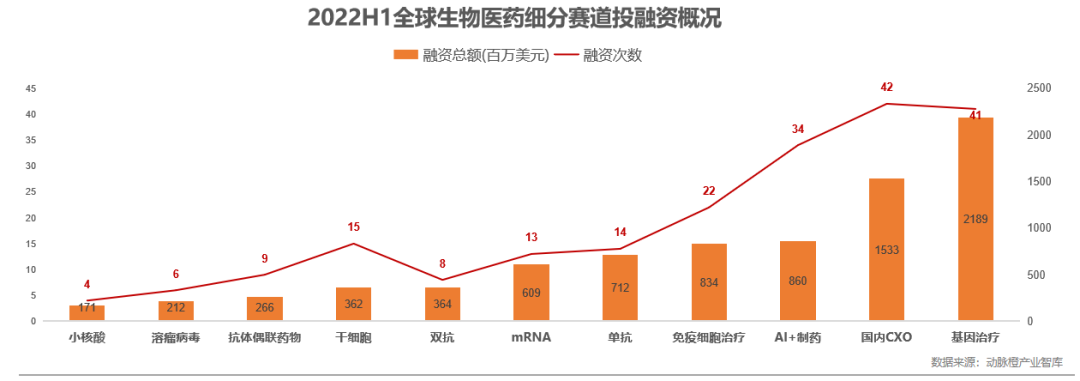

2.2 基因治疗和CXO热度领先,AI+制药、免疫细胞治疗、单抗和mRNA的活跃度位列第二梯队

基因治疗和CXO(国内)两个赛道最受资本青睐,AI+制药、免疫细胞治疗、单抗和mRNA四个赛道热度处于第二梯队,上述六个赛道构成了投融资增长的主要动力来源。

国内基因治疗领域在上半年捷报频传,朗信生物、弘基生物、嘉因生物和本导基因等基因治疗产品相继获批IND,达到新里程碑,预期基因治疗的关注度仍将保持。

2.3 摘果子、演进式和涌进式,各赛道呈现出不同的生长图景

单抗、免疫细胞治疗、基因治疗、小核酸、抗体偶联药物都完成了第一波摘果子,特别是单抗、双抗,成熟阶段(IPO及以后)已是压倒性的主旋律。然而对于基因和免疫细胞治疗,持续性技术创新需求高、空间大的赛道,中早期项目依然保持较高热度,技术演进趋势明显。

AI+制药作为ITBT交叉技术赛道,呈现出成长分化趋势,少量企业走到成熟后期,大部分企业在概念验证和产品初成阶段,需要高频关注和期待。

随着国内生物医药产业进入规模化关口,国内CXO赛道涌进式生长,A轮积攒较多,整合及垂直深耕是未来趋势。

03、全球生物医药2022H1投融资TOP10企业

3.1 诺威健康和厦门未名医药两家企业凭借战略性发展融资入榜,基因治疗和免疫治疗是国外入榜企业相对集聚的两个领域

3.2 CXO与合成生物学是TOP10企业中较为明显的领域标签,多玛医药和瑞石生物是唯二A轮入榜企业,带来了“孵化”属性的关注度

04、中国生物医药2022H1IPO企业

19家企业敲钟,上市热情不减,A股是上市主阵地

2022年H1国内生物医药企业IPO数量为19家,与去年同期基本持平(20家),上市热情整体未减。

科创板成为创新企业上市主阵地,有8家;创业板紧随其后,有6家;港股登陆节奏放缓。受国际政治经济环境综合影响,境外上市热情明显低于去年同期。

二级市场相继迎来CGT CDMO第一股-和元生物、国产HPV九价第一股-瑞科生物、PROTAC第一股-海创药业。

*为了便于统计,我们在对投融资数据处理时遵循以下原则:

1.本报告中涉及的融资事件仅包括从天使轮到IPO以前的融资事件,不包括IPO、定向增发、捐赠和并购事件等;

2.将天使轮、种子轮、种子VC等合并为天使轮,所有带A的轮次合并为A轮,所有带B的轮次合并为B轮,所有带C的轮次合并为C轮,C以上IPO以下的轮次合并为D轮及以上;

3.本报告图表中金额计量单位均为美元,按照美元对人民币汇率为6.5统计;

4.文中数据截止日期为2022年6月30日,若在2022年6月30日之后公布的数据,不计入本报告的统计范围,将在动观投融资频道动态更新;

5.将融资额为数百万/千万/亿统一划定为1百万/千万/亿;

6.在图表中统计的融资事件仅包括披露融资金额的事件,不包括未披露金额的融资事件。

评论