文|超新星财经

编辑|Ray

近日,A股5大上市险企2022年上半年保费收入相继披露,统计数据显示,1-6月五大上市险企合计收入保费1.6万亿元,同比增长4%。分别来看,寿险方面,在部分公司6月进行业绩冲刺下,边际表现有所改善,国寿、平安寿险与太保寿险单月保费均有明显上行,但人保寿险与新华保险则分别出现25%、12%的跌幅。

除此之外,五大上市险企合计派发将达到近830亿元现金红包,同时各险企纷纷通过回购股份、高管增持来稳定股价,但二级市场似乎并不买账,保险股表现仍然低迷。保险股正经历什么?未来“几家欢喜几家愁”呢?

01 险企分红背后逻辑

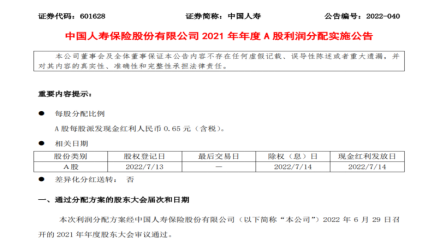

7月7日,中国人寿发布《中国人寿保险股份有限公司2021年年度A股利润分配实施公告》称,该公司共计派发现金红利约183.72 亿元(含税)。

图/巨潮资讯网

早前,中国太保和中国平安便已进行了现金分红,除了中国人寿,中国人保和新华保险同样审议通过了2021年利润分配方案。

公开资料显示,中国太保共计派发96.2亿元现金红利,中国平安共计派发431.36亿元亿元现金红利,中国人寿、中国人保、新华保险分别拟派发183.72亿元、72.53亿元、44.92亿元,五大上市险企合计分红达829亿元。

对于该情况,市场上众说纷纭。雪球一位名为“彬彬5958”的网友表示,大幅度分红说明行业没有了成长性;网友“闲钱股为兴趣”、“小白菜960”则表示,收了股息没了本金、分那么一点不知道要跌去多少;而某些业内专业人士却表达了不同的看法,其更多认为目前保险板块股价被低估,且行情有望回暖,此举更是为了重振市场信心。

不过,值得注意的是,派发现金红利并未对保险行业行情产生较大影响。今年以来,A股保险板块震荡走低,众多投资者出现一定程度浮亏。

治标必治本,保险行业想要修复估值,行情企稳回升,首先找到其行情低迷的根源。那么,造成险企行情低迷的原因是什么?

就宏观来看,后疫情时代,国家经济增长变缓,居民收入水平降低,闲置资产变少,对保险行业的投入随之下降,投资也更为谨慎。

就微观来看,川财证券首席经济学家、研究所所长陈雳表示有3个原因,一是行业“严监管”,早在2021年初,中国银保监会就针对行业提出了“以自我革命的方式防止发生金融危机”“刮骨疗毒”等表述,全方位肃清行业乱象,保证行业健康发展,但改革的同时难免也导致行业整体增速放缓;二是疫情影响下,部分业务如“车险”方面受到较大影响;三是受保险代理人队伍清理、各地惠民保产品替代等影响,对险企业绩构成一定的冲击。

若是要细观险企业务,人身险等业务发展遇难可能为保险行业整体发展低迷的主因。

截至7月18日,A股五大上市险企中国人寿、中国平安、中国人保、中国太保、新华保险上半年保费收入已悉数出炉,合计揽收保费1.59万亿元,同比增长4%。

分业务来看,上市险企寿险业务仍呈分化局面,保费增速“三升两降”,其中中国人寿寿险公司和平安寿险保费依旧承压,保费收入分别为4397亿元、2634.35亿元,同比下滑0.7%、2.5%。但财险业务方面,三家财险公司均实现较高增速。

2017年以来,人身险市场走入下行期,保费增长乏力、人力规模收缩,NBV增长放缓,对此,多数寿险纷纷寻求转型,直到2022年上半年,寿险仍处于转型阵痛期,再加上利率下行趋势加大、保险合同假设变化、受到2021年地产资产风险大幅上升的影响,多数险企的新业务价值及业绩情况出现滑坡。单就新业务价值,截至2022年6月,各主要保险公司的新业务价值已经下滑至2015-2016年水平。

02 新业务价值下滑

要想细致了解保险行业行情震荡原因,深究其龙头企业—五大A股上市险企非常必要。纵观来看,业务方面,五大险企经营各有侧重,其中,中国人寿、新华保险只经营人身险,而中国平安、中国太保、中国人保则兼顾人身险和财险业务,但是,中国平安与中国太保较为偏侧人身险,中国人保较为侧重财险。

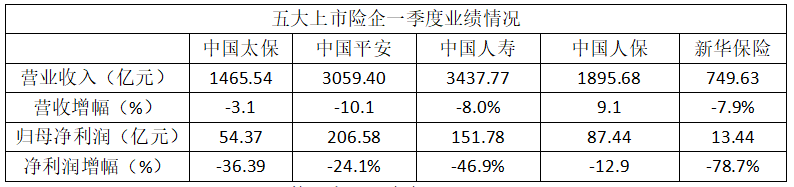

业务偏好的不同让其2022年一季度的发展各有差距,具体便体现在营业收入和净利润上。

数据源自险企一季报

以一季报来看,公开资料显示,2022年一季度,5家上市险企合计实现归母净利润513.61亿元,同比大幅下降36.4%。其中,中国人寿营业收入排名首位,达3437.77亿元,而中国平安的归母净利润最高,为206.58亿元,值得注意的是,除了中国人保营业收入出现了小幅的增长,其于4家上市险企均出现营收与净利双下滑的窘境。

其中,营业收入第一的中国人寿对其归母净利润滑坡的情况做出了解释,受当期权益市场波动以及2021年同期基数较高的综合影响,投资收益同比下降;而营业收入的下滑则因保险业务收入下滑。

公开资料显示,2022年第一季度,中国人寿的投资收益为539.91亿元,同比下滑26.53%;已赚保费为2944.83亿元,同比下滑3.37%。

并且,中国人寿保费方面,受疫情影响,保险消费需求难以充分释放,该公司新单业务发展持续承压,2022年第一季度,该公司的新业务价值同比下降14.3%。

中国人寿的主要业务是寿险业务,同众多寿险公司一样,其业绩情况与新业务价值受到寿险转型影响,行情略有波动。

03 估值仍处低位?

在此背景下,上市险企纷纷打出股份回购加高管增持的“组合拳”,向市场和投资者传递信心。

截至2022年6月30日,中国平安通过集中竞价交易方式已累计回购A股股份1.03亿股,占该公司总股本的比例为0.56122%,已支付的资金总额合计人民币50亿元(不含交易费用)。今年中国太保A+H股已累计获高管增持28.79万股。

天风证券指出,寿险方面,随着疫情的好转以及代理人的边际企稳,寿险负债端的修复或将持续;权益市场好转、地产风险逐步缓释亦能带来投资收益的改善。当前保险股整体处于历史估值低位。

东亚前海证券研究所表示,在保险业负债端,受益于阶段性财富管理需求升温及队伍企稳,新单业务预期有所回升。资产端,利率下行预期有所减弱,呈估值修复趋势。

兴业证券分析师孙寅、徐一洲亦认为,当前保险板块估值和市场持仓均处于历史底部区间,具备较好修复空间的保险股市场关注度明显提升。

展望后续,负债端新单业务预期将在储蓄业务需求回升、队伍规模企稳以及低基数带动下逐步修复;资产端投资收益或随地产风险缓释、权益市场回暖和利率震荡企稳持续改善。基本面改善预期下低估值和低持仓的保险股配置价值提升。

评论