文|向善财经

7月12日,三只松鼠(SZ300783)1.74亿股首发限售股解禁上市流通。据悉,本轮解除限售的股份占三只松鼠总股本的43.3975%,约合解禁市值39.82亿元。

虽然此次解禁尚未有股东披露减持计划,但在解禁首日,三只松鼠的股价依然跌了2.7%。而之所以有此表现,或许与其在上一轮解禁后,多位原始股东选择清仓式减持抛售三只松鼠有关。

早在一年期首发限售股解禁之后(2020年7月),三只松鼠原的第二大股东NICE GROWTH LIMITED及其一致行动人第五大股东Gao Zheng Capital Limited就开启了减持之路。二者原分别持有20.61%和4.22%股份,但截止2022年上半年末,Gao Zheng Capital Limited已完成清仓,而NICE GROWTH LIMITED所持股份已降至13.57%,并且当下仍处在NICE GROWTH LIMITED新一轮减持计划的窗口期,其计划减持不超过总股本的6%。

此外,第三大股东LT GROWTH INVESTMENT IX(HK)LIMITED在2020年期间也曾大幅减持三只松鼠。而直到现在,上述三大股东已联手套现三只松鼠超50亿元。

从这个角度看,或许正是基于三只松鼠以往的解禁减持经验,市场提前做出了利空的反应。毕竟股东在解禁期减持,虽然确实可以理解为正常的退出、清算套现行为。但对敏感的资本市场而言,减持更像是对企业未来的一种态度,一种潜在的观点。更何况,近年来三只松鼠的业绩表现也确实有些差强人意……

产品、营销齐翻车,章燎原搞不懂Z世代?

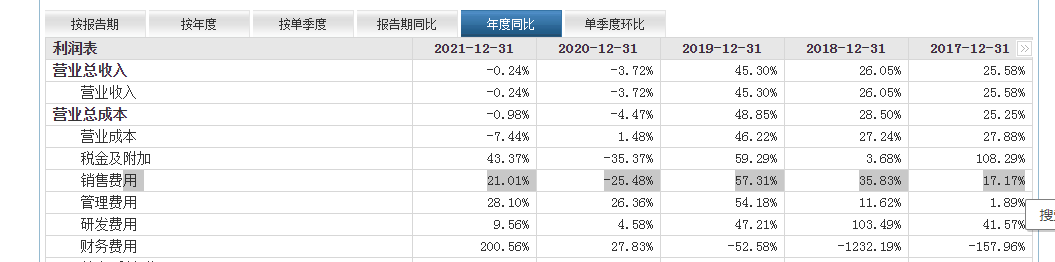

据天眼查APP数据显示,2021年三只松鼠实现营业收入97.7亿元,较去年略有下降,扣非净利润为3.20亿元,同比增长30.69%。或许乍一看,三只松鼠的数据还不错,但如果把时间线拉长来看,从2017—2021年,三只松鼠的营收从55.54亿元上涨至97.7亿元,近乎翻倍。而扣非净利润却只是从2.78亿元到3.20亿元,涨幅仅为15%,已然陷入了“增收不增利”的困境。

除此之外,同日发布的2022年Q1财报似乎更进一步暴露出了三只松鼠的增长颓势。今年一季度,三只松鼠的营收为30.89亿元,同比下降15.85%;净利润1.61亿元,同比下降48.75%。

要知道,由于春节的关系,一季度向来是坚果礼盒的销售旺季,可三只松鼠却依然出现了营收、净利双下滑的情况。对此,三只松鼠解释称:营收下滑原因是一季度年货节的时间变短、疫情导致线上物流订单无法发出、线下门店因疫情闭店、关闭线下粗放型的分销业务。

但如果横向对比来看,在相同的市场环境下,良品铺子在2022年一季度营收29.42亿元,同比增长14.30%。来伊份一季度营收13.1亿元,同比增长8.27%,扣非净利润同比增长16.95%。由此观之,三只松鼠将业绩下滑全部归因于疫情的这番解释,明显有些站不住脚。

而如此疲软的业绩数据反应到资本市场就表现为股价和市值的一路狂跌。截止到7月22日收盘,三只松鼠为21.7元/股,几乎从最高的89.95元跌回到了2019年三只松鼠上市当天的最终收盘价20.76元/股,而其市值也较巅峰时期的360亿,蒸发了270多亿。

那么三只松鼠的问题究竟在哪里?据向善财经观察,三只松鼠之所以有此情况,根本原因在于其核心竞争力弱且不确定性极强。

一是产品力层面,三只松鼠从创立之初,采用的就是“代加工+贴牌”的OEM生产模式。这种模式的优势是企业能靠着轻资产的运营来规避重资产的经营风险,同时也能将自身的经营重心锁定在下游渠道和市场营销层面,有利于企业在前期通过品类扩张及存货高周转率,实现市场规模的快速扩张。

但劣势也十分明显,主要集中在两个方面,一是产品同质化严重;二是食品安全问题频发。

一方面在消费赛道,尤其是离原材料极近的坚果浅加工等零食行业,技术门槛本就很低,很难单纯地依靠产品创新拉开市场优势,所以包括三只松鼠、良品铺子在内的休闲零食玩家们普遍采用OEM模式,而这也进一步加剧了零食市场的产品和口味同质化严重,甚至抛开品牌外包装,消费者们几乎难以分辨出产品所属的品牌。

另一方面在OEM模式下,由于三只松鼠们并不能真正地深入到产品的生产加工环节中,加之零食产品的sku庞大且复杂,所以三只松鼠们的零食品控很难做到万无一失。如在2017年,三只松鼠旗下某款开心果的霉菌检出值超过了国家标准的1.8倍,由此登上了315晚会的“不合格产品名单”。到了2020年,三只松鼠旗下的某款原味脆薯中的2A类致癌物丙烯酰胺含量超出了国际标准的3倍左右,被深圳市消委会公开点名。

而在今年的7月25日,又有网友爆料称,其怀孕的妻子吃了半包三只松鼠坚果后,发现食品袋中的脱氧剂泄露。但三只松鼠官方客服工作人员却对此回应称,食品用脱氧剂误食对身体没有什么害处,多喝水可以随着身体排出体外,但孕妇体质比较特殊,多观察,如有问题及时就医……

从上述分析来看,由于OEM模式的存在,产品力非但不能作为三只松鼠的核心竞争壁垒,甚至还严重拖累了三只松鼠的市场口碑形象。但事实上,从同是靠互联网营销打法崛起的网红消费品牌“元气森林”来看,其与三只松鼠最大的区别在于:元气森林的营销是以产品研发为内核,并深度布局供应链,而非单纯地依靠营销驱动增长。正如其创始人唐彬森所言,最好的突围之道就是从产品本身下功夫,虽然这条路可能走得很慢,但可以走得很远。

二是品牌层面,众所周知,产品是品牌的载体,营销是品牌建设的重要手段。而前边已经提到三只松鼠的产品质量安全问题频出,这就意味着其品牌基本盘不稳。但雪上加霜的是,靠营销发家的三只松鼠却也在近年来于营销层面多次翻车,不仅严重影响到了三只松鼠此前积累下的品牌形象,更甚至引起了现在Z世代年轻消费主力军们对三只松鼠的品牌反感。

比如在今年相继被爆出的三只松鼠广告模特“眯眯眼事件”,就因涉嫌“故意丑化国人”而激起了众多网友们的批评和抵制。紧接着,还有网友扒出了三只松鼠在更早以前的商业广告宣传中违规使用红领巾和少先队员等信息,致使其再一次冲上了大众舆论的风口浪尖。

其实在向善财经看来,现在三只松鼠们瞄准的Z世代年轻消费主力军们有两个特性:一是消费心理矛盾性,Z世代年轻人们既追求品质,也追求性价比;既有冲动消费的特质,情绪消费明显,又有理性消费的属性,注重实际功效。二是爱国热情高涨,民族自信心强烈。最直接的体现就是“国潮”新消费的崛起,以及河南暴雨事件后鸿星尔克捐款激起的“野性消费”事件。

而对三只松鼠品牌建设而言,前者对应的是产品营销,但OEM模式下的三只松鼠产品贵且质量难以保证,很难获得消费者们的品牌认同;而后者的“爱国”或者说“国潮”营销红利,三只松鼠们似乎也未能抓住,甚至品牌还在一次次的营销翻车事件中走向了Z世代消费者们的对立面。

从这个角度看,在产品和品牌层面同时得罪了消费者的三只松鼠,自然难以撑起更高资本市值和品牌资产,其未来的市场成长性自然也在机构投资者眼中大打折扣,及时减持套现、落袋为安或许就成了最直接的避险手段。

线上、线下渠道不可兼得?

事实上,在三只松鼠于四月底公布过2022年一季度财报后,还宣布了两件大事,一是全面暂停线下门店扩张;二是披露了一份《关于全面推进战略转型升级、迈向高质量发展的重要公告》,其中详细阐述了三只松鼠的规划,包括从电商向全渠道转型、全面暂停门店扩张、加大科研投入、分销渠道拓展等等。

从上述两项公告不难看出,三只松鼠转型的重心似乎都集中在渠道方面。而众所周知,三只松鼠的崛起得益于互联网电商流量红利的爆发,而以此形成的营销驱动增长的流量打法更是此前三只松鼠跑马圈地的杀手锏之一。

但拐点出现在2018年,彼时的三只松鼠销售费用同比增长35.83%,营收增长却仅为26.05%,而净利润则下滑近20%,第一次出现了业绩增长低于销售投入增长率。

在这种情况下,包括三只松鼠在内的诸多零食玩家们纷纷意识到流量电商的时代红利正在退去,而发力线下无疑就成了零食行业的新共识。对此,章燎原也开始积极拥抱曾被自己弃之如敝履的线下渠道,一边开设线下店铺,甚至还在2019年年底立下5年内开出一万家店的小目标;另一边则是着手建立线下分销网络,平衡线上线下渠道营收占比。

但据向善财经观察,现在的三只松鼠渠道建设颇有种线上、线下不可兼得的意味。

一是线上线下的营收博弈,在连续的业绩增长疲软及疫情反复等影响下,三只松鼠先是在2021年关掉了超300家店铺,而后又在今年四月份宣布了全面暂停开店计划。而在线下渠道分销层面,公开数据显示,虽然在2021年三只松鼠新分销业务实现营收16.09亿元,同比增长38%,但却仅占营收总比重16.47%,远不能与线上渠道相提并论。

或许是为了进一步加码线下市场,三只松鼠在去年实施了以中度分销为主的新分销模式,即以区域经销为核心,以平台分销和新渠道业务为补充。

而新分销模式的上线也确实为三只松鼠带来了近4.4亿元的营收增长。但问题是在2020年和2021年营收几乎相等的情况下,第三方电商平台营收却下降了7.25亿元。这就意味着现在三只松鼠的实际市场规模并没有扩大,反而是陷入了线上、线下渠道营收零和博弈的增长陷阱之中。

二是线上线下的定价博弈。分销讲究的是薄利多销,但在OEM模式下,三只松鼠所掌握的产品议价空间其实很小,几乎难以满足线下经销商们的保本盈利需求。可一旦经销商们选择层层加价,又可能会造成三只松鼠线下门店产品和线上平台售价相差甚大的乱价情况,从而严重影响三只松鼠的品牌价值形象。

或许正因如此,据三只松鼠2021年年报披露,区域经销于2021年10月正式启动招商,同年12月正式向全国分销终端铺货。但在短短三个月时间内,三只松鼠全国五大区域均出现了不同程度的经销商减少情况。其中,仅东部、南部区域的减少幅度低于20%,而北部区域的减少率最高,达到了惊人的38.83%。

从上述数据来看,在品牌与经销商的定价博弈中,三只松鼠似乎占据了上风。

但问题是,竭泽而渔终究不是个长久之计,而三只松鼠又能否找到一个两全其美的平衡点,我们不得而知。但唯一可以确定的是,在良品铺子、来伊份们的虎视眈眈之下,留给三只松鼠的时间不多了……

评论