文|每日财报 楚风

作为扎根于北京市场的乳企,三元股份业绩增长再次面临重大挑战。近日,三元股份披露2022年半年度业绩预告显示,跟法定披露数据相比,预计归属净利润同比减少31.54%至39.77%;跟追溯调整数据相比,预计归属净利润同比减少47.54%至53.84%。

近几年来,三元股份业绩增长颇不稳定,2021年净利润增幅达到10倍,而2020年及2019年净利润却同比下滑。三元股份收入增长较为缓慢,利润很大程度要靠北京麦当劳食品有限公司(以下简称“北京麦当劳”)的投资收益,一旦北京麦当劳经营遭遇挑战,势必显著影响三元股份的利润。

《每日财报》发现,三元股份乳业利润微薄,经营成本过高是重要原因。三元股份与复兴高科、复兴健康联合收购Brassica Holdings,并留下巨额负债,而收购标的贡献的利润却不能覆盖因借款导致的利息。另外,三元股份部分子公司陷入亏损,亟需解困。

对于上述问题,《每日财报》向三元股份递送求证函并问询相关人士,现已获得回复。

业绩“变脸”,利润依赖合营公司

三元股份预计归属净利润为减少8787万元至9987万元,与上年同期(法定披露数据)相比,同比减少4602万元至5802万元;与上年同期(追溯调整数据)相比,将减少9049万元至10249万元,同比减少47.54%至53.84%。

对此,三元股份给出两个原因:一是公司在1月份合并首农畜牧,受豆粕、玉米、苜蓿等饲料价格大幅上涨因素影响,首农畜牧周期性成本上升,导致其上半年利润同比大幅下降;二是公司投资板块餐饮业务受疫情影响较大,业绩同比下滑严重。

《每日财报》注意到,在2021年11月份,三元股份宣布斥资11.29亿元收购三元种业、星实投资持有首农畜牧41.7350%、4.6325%股权,合计收购首农畜牧46.3675%股权。完成交易后,三元股份将持有首农畜牧51%股权,成为后者控股股东。

三元股份斥重资收购首农畜牧,主要瞄准的是上游的畜牧业。其表示,本次收购完成后,公司将充分利用首农畜牧优质原料奶优势,持续生产高品质乳制品,内部交易抵销后,预计增加公司营业收入5亿元或以上。

不过,三元股份刚将首农畜牧纳入合并报表范围,首农畜牧业绩就出现“变脸”。今年一季度,因首农畜牧饲料价格大幅上涨,三元股份净利润同比下滑42.72%。若剔除首农畜牧,三元股份原有业务收入同比增长5.94%,归母净利润同比增长5.86%。

三元股份所言的投资板块餐饮业务,是指合营公司北京麦当劳。近几年来,三元股份收入增长较为缓慢,而利润主要依赖北京麦当劳,导致业绩波动起伏非常大。

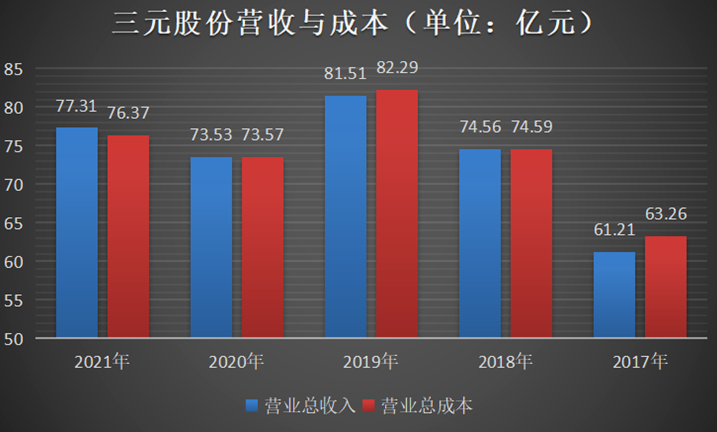

2019年至2021年,三元股份营收分别为81.51亿元、73.53亿元和77.31亿元,增速分别为9.32%、-9.78%和5.13%。2022年上半年,三元股份预计营收为42.6亿元,以此计算,预计增速为6.45%。

相比之下,三元股份净利润波动极为显著。2019年至2021年,三元股份净利润分别为1.343亿元、2206万元和2.452亿元,增速分别为-25.51%、-83.58%和1011.72%。其2021年净利润大幅增长,除了建立在前两年业绩下滑的相对低位之上,还跟北京麦当劳的利润恢复有关。

2020年,受到疫情影响,北京麦当劳的投资损益为6833万元,同比下降70.85%。2021年净利润大幅增长,其中北京麦当劳的投资损益为1.93亿元,同比增长183.14%。

不过,三元股份对《每日财报》表示,公司五年发展规划对发展战略进行了调整,自2021年起,由收入导向转为盈利导向,故2021年净利润同比前些年有较大幅度增长。

三元股份相关人士称,“我们2021年主营同比2020年要好,而且是在奶价同比上涨2亿元左右的情况下。”

主营利润微薄,财务费用常年高企

除了北京麦当劳贡献重要利润外,三元股份在2016年收购的北京艾莱发喜食品有限公司(以下简称“艾莱发喜”)也为利润提供重要支撑,原本的液态乳利润却相对微薄。

艾莱发喜主要生产和销售冰淇淋等冷饮制品,旗下品牌“八喜”在高档冰淇淋市场颇受认可。在三元股份旗下子公司(不含合营企业)中,艾莱发喜贡献重要的利润。2019年至2021年,艾莱发喜实现净利润分别为9794万元、4025万元和1.15亿元。

《每日财报》还注意到,三元股份主业利润微薄,与过高的经营成本存在很大关系。2017年至2020年,三元股份营业总收入均低于营业总成本,也就是说收入尚不能完全覆盖成本。2021年,该情况有所改善,三元股份营业总收入为77.31亿元,营业总成本为76.37亿元。由此可见,三元股份主业利润水平较低。

此间,从2018年起,三元股份财务费用就始终高企。2017年,三元股份财务费用尚为508.2万元;2018年至2021年,其财务费用分别达到1.497亿元、1.516亿元、1.791亿元和1.572亿元。

财务费用主要由利息费用构成,而利息费用的增长,主要是因为对银行的借款猛然增长。2017年,三元股份负债总额尚为25.82亿元,到2018年猛增至75.13亿元。从现金流报表来看,2018年由借款收到的现金为47.26亿元。

三元股份对《每日财报》表示,2018年起公司负债总额增加,主要是为收购法国St Hubert公司,HCo France的2.6亿欧元贷款及香港三元的1.3亿欧元贷款所致;利息费用增加,主要是上述贷款利息及股东借款利息所致。

早在2017年7月份,三元股份宣布与复兴高科、复兴健康联合收购Brassica TopCo和PPN Management的100%股权,从而间接收购Brassica Holdings的99.93%股权,同时收购 FCPE St Hubert直接持有的Brassica Holdings 0.07%股权。

Brassica Holdings全资持有法国St Hubert。资料显示,St Hubert成立于1904年,主要产品为健康黄油涂抹酱系列及植物酸奶、饮料、甜品、水果混合产品等。

三元股份收购的资产由特殊目的公司香港三元食品股份有限公司负责。2019年至2021年,香港三元实现净利润分别为4638万元、4523万元和1409万元。

部分子公司亏损,太子奶作何打算?

三元股份业绩增长缓慢,还与旗下多家子公司及联营企业持续亏损有关。截至2021年末,三元股份共有18家子公司及联营企业,其中有6家陷入亏损,拖累母公司业绩表现。

具体来看,这6家亏损的企业分别是河北三元食品有限公司、上海三元乳业有限公司、唐山三元食品有限公司、湖南太子奶集团生物科技有限责任公司、北京三元梅园食品有限公司和甘肃三元乳业有限公司,合计亏损约1.2798亿元。

其中,甘肃三元自2016年成立以来就一直亏损,以致三元股份以1元低价转让其股份。今年6月18日,三元股份宣布转让参股公司三元股份18%股权。据评估,甘肃三元股东全部权益评估价值为-1117.53万元,18%股权对应的评估价值为-201.16万元。

除此之外,三元股份旗下子公司亏损最严重的是太子奶集团。据同花顺IFind数据,三元股份自2012年将太子奶集团纳入合并报表以来,仅在2015年和2019年实现盈利,其余年份均为亏损,累计亏损为2.437亿元。

近日,新华联控股有限公司拟将太子奶集团40%股权进行公开拍卖,拍卖起价为8757万元。三元股份享有太子奶集团股权优先购买权,但放弃优先购买权且不参与本次拍卖。太子奶集团40%股权公开拍卖后,竞拍过程中无人出价,导致拍卖流拍。

对于太子奶集团的经营和发展,三元股份对《每日财报》表示,太子奶将坚持轻资产运营。一方面产品由公司下属其他工厂代加工,持续推出新品,另一方面加强渠道开发,同时采取多种方式盘活现有资产,多措并举,扭转亏损局面。

评论