记者|梁怡

AI排队公司再添一家!

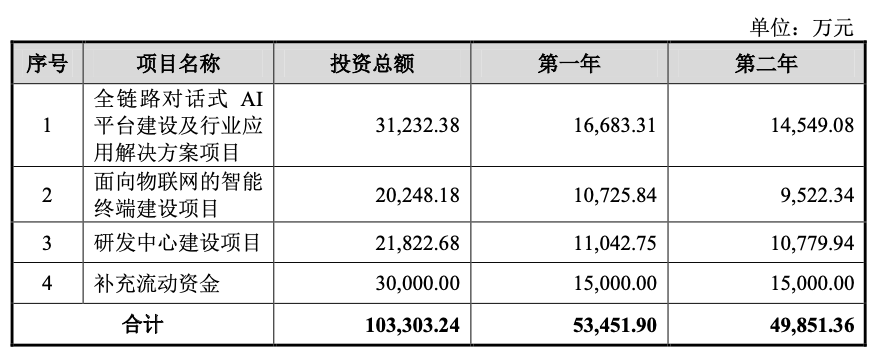

近日,成立近15年的思必驰科技股份有限公司(简称:思必驰)提交科创板上市申请,拟募集10.33亿元。

思必驰是国内专业的对话式人工智能平台型公司,基于公司自主研发的全链路智能对话系统定制开发平台和人工智能语音芯片,围绕“云+芯”进行布局,提供软硬件结合的人工智能技术与产品服务,实现普适的智能人机信息交互。

作为人工智能垂直领域的语音识别企业,思必驰也折射了当下AI赛道公司面临的共同难题,如何摆脱亏损实现盈利?持续烧钱搞研发如何推动商业化落地?上市之后是名副其实还是一堆泡沫?

何时能盈利?

与多数AI企业一样,思必驰眼下面临连年亏损、盈利难的问题。

2019年-2021年,思必驰分别实现营业收入1.15亿元、2.37亿元和3.07亿元,在2020年同比增长106.09%之后,2021年仅同比增长29.54%;而同期归母净利润分别为-2.51亿元、-1.8亿元和-2.98亿元,扣非后归母净利润分别为-2.75亿元、-2.03亿元、-3.44亿,三年累亏8.22亿元。截至2021年末,公司存在大额未弥补亏损,合并口径未分配利润为-4.09亿元。

亏损之下,思必驰的现金流也告急,报告期内公司经营活动产生的现金流量净额分别为-2.06亿元、-2.11亿元和-2.63亿元。

AI行业普遍亏损的原因在于应用场景的不确定性以及如何实现商业化落地,但期间又需要不断“烧钱”搞研发。

思必驰当下正是如此,虽然在招股书中提到产品下游应用在智能家电、智能汽车、消费电子等物联网领域,以及以数字政企类客户为主的生产、生活和社会治理领域,但实际上公司下游客户变动极其频繁且收入贡献非常小,仅oppo广东移动通信有限公司稳在前五大客户,并没有形成规模化的应用需求,也就意味着在推动产品应用落地上仍有难点。

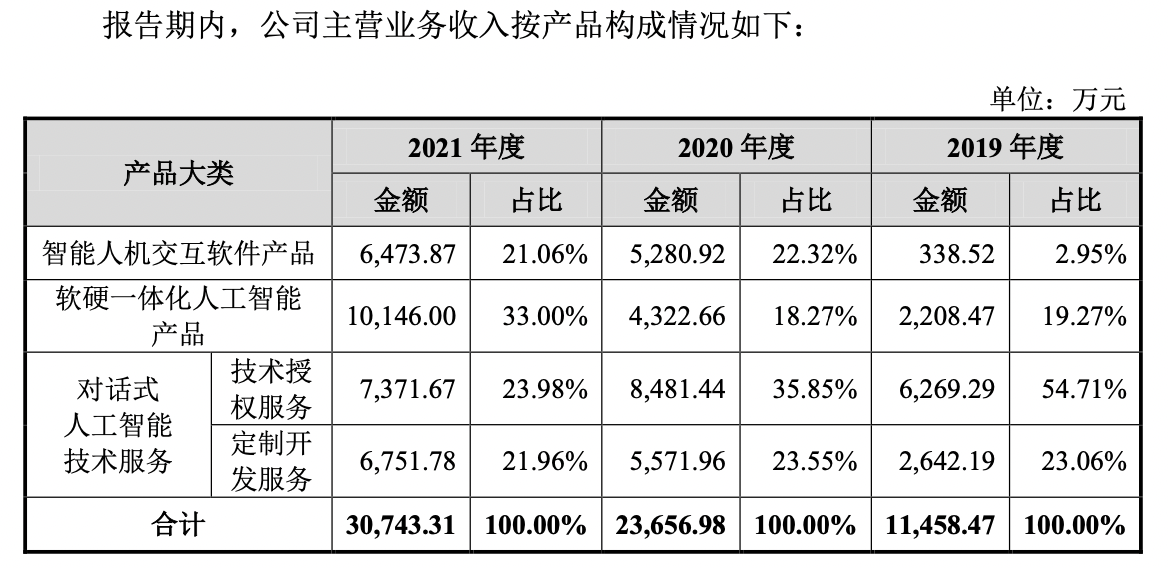

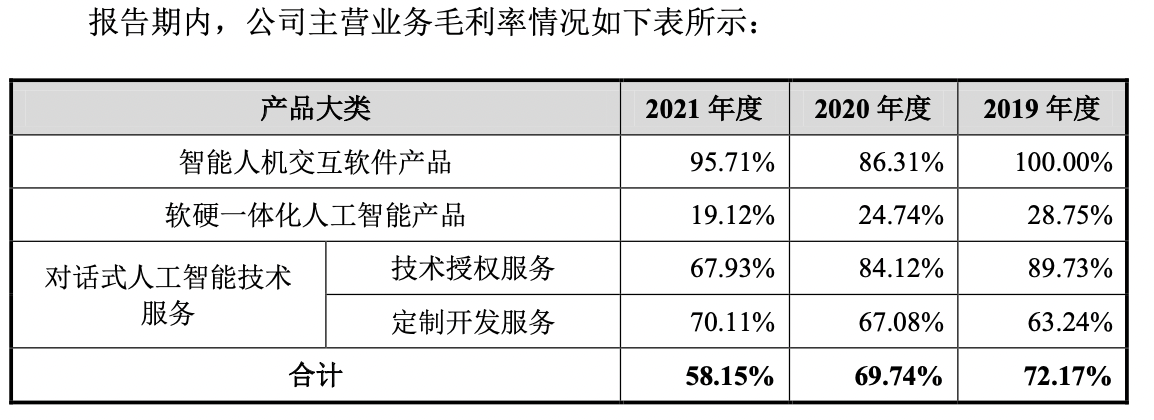

与此同时,思必驰的毛利率也在逐年下降,报告期内分别为72.17%、69.74%与58.15%,其中2021年大幅下降超11个百分点,主要与不同产品业务的占比发生变化有关。

可以看到,思必驰的主营业务收入来自软件产品、软硬一体化产品及技术服务,而毛利率的下滑主要与软硬一体化产品毛利率较低且收入占比大幅提升有关,其占比从2019年、2020年的不足20%提升至2021年的33%,该产品期间毛利率分别为28.75%、24.74%、19.12%;同时毛利率相对较高的技术授权服务的收入占比在下降。

具体而言,思必驰的软硬一体化人工智能产品主要包括AI 语音芯片、AI 模组、AI 终端等多种硬件产品,毛利率下滑的原因在于一方面需要外采硬件材料,同时近两年产品处于市场推广阶段,且市场竞争激烈。

其中,AI语音芯片报告期内收入分别为109.21万元、1430.20万元和3277.47万元,而公司的控股子公司深聪半导体主要从事人工智能芯片的研发与销售,2021年净亏损6214.17万元。

另外,公司高企的期间费用尤其是研发费用严重侵蚀了利润。报告期内,思必驰的期间费用分别为3.75亿元、4.11亿元和5.71亿元,占营业收入的比重分别为326.47%、173.48%和185.83%,其中研发费用分别为1.99亿元、2.04亿元和2.87亿元,三年累计投入6.9亿元。

同多数AI企业一样,思必驰的创始人以及核心技术人员背景也非常强硬。

创始人高始兴于2002年毕业于东北大学,先后获得复合材料学士学位以及计算机硕士学位,2006年毕业于剑桥大学,获得技术政策专业硕士学位;首席科学家俞凯清华大学本科、硕士,剑桥大学博士,现今担任上海交通大学计算机系特别研究员及教授。

截至2021年末,思必驰团队981人,其中研发人员占比为73.40%,拥有硕士、博士学位的人数合计247人,占比为25.18%。

依靠外部输血

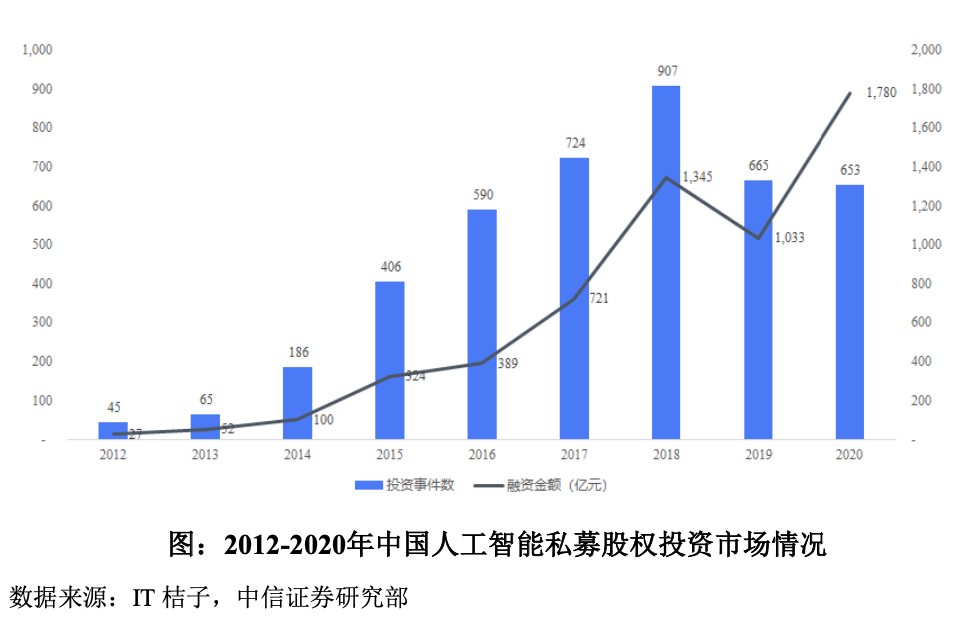

内部无法造血,思必驰俨然只能依靠外部输血,这也是多数AI企业的现状,而近10年也形成了人工智能赛道投资热潮。

根据相关数据,在私募股权投资市场,人工智能的融资金额从2012年的27亿元上升到 2020年的1780亿元,年复合增长率为68.80%,投资事件数从2012年的45件上升到2018 年的907件,但2019年、2020年明显回落。

据36氪旗下官方账号数字时氪数据,2022年上半年融资热门赛道前三分别是先进制造、企业服务以及医疗健康,其中人工智能位列第六,融资数量233件,融资金额91.41亿元,其中融资金额最高的系镁伽机器人C轮融资3亿美元。

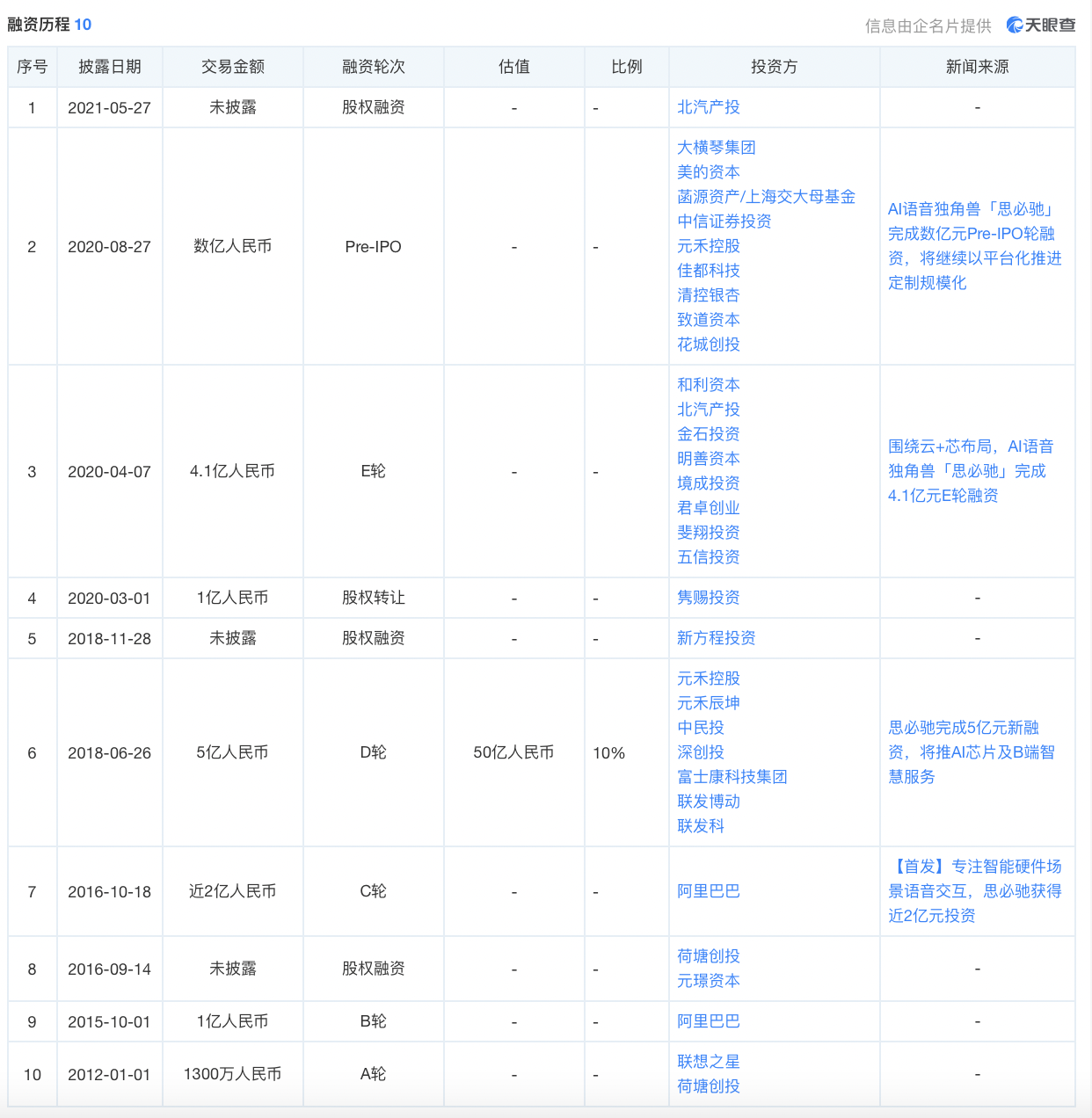

天眼查显示,自2012年开始,思必驰便开始了近10年的融资历程,可见其烧钱程度。2019年-2021年,思必驰筹资活动产生的现金流量净额分别为528.07万元、5.84亿元和 9741.68万元。

IPO前,公司无控股股东,实际控制人为高始兴和俞凯,两人分别直接持有公司11.5285%和7.9589%的股份。此外,高始兴、俞凯、林远东和达孜积慧(员工持股平台)已签订一致行动协议,各方意见不一致时,以高始兴的意见为准。林远东和达孜积慧分别持有公司3.1019%和14.1833%的股份,因此高始兴和俞凯合计控制公司36.7726%的股份。

其余持有公司5%以上的股东包括阿里网络、启迪创新以及苏州联想创新。界面新闻记者注意到,前述3名大股东分别于2020年两度减持。

具体来看,报告期初即2019年开始,阿里网络、启迪创新以及苏州联想创新分别持有18.3216%、8.7378%、8.1341%。2020年3月,三名股东各自转让所持的1.103%股权,交易作价约126元/股,对应公司估值为30亿元,随后10月,阿里网络再次转让2%的股权,启迪创新、苏州联想各自再转让1%的股权,交易作价约160元/股。

截至2021年末,思必驰货币资金仅3.04亿元,而短期借款为0.9亿元,一年内到期的非流动负债0.29亿元,长期借款0.2亿元,若以2021年经营活动现金流净额-2.63亿元来看,账上资金还能支撑多久?因此无论是投资者还是公司自身而言,上市迫在眉睫。

上市就能无忧吗?

而摆在现实面前的却是,资本市场对于AI公司的热情却趋于理性。

AI四小龙之一的商汤-W(00020.HK)上市半年多市值蒸发2000亿元。今年1月4日,汤科技上市第四个交易日的总市值超3000亿元,而6月30日,在商汤科技的首个解禁日,公司股价暴跌超过45%,跌破发行价,市值蒸发逾800亿港元。截至7月21日收盘,商汤科技涨幅2.58%,报2.39港元/股,总市值800亿元。

事实上,A股多数AI公司上市之后股价整体下行。

据choice数据,AI芯片第一股寒武纪-U(688256.SH)由上市第4个交易日即2020年7月23日的最高点297.77元/股一路下跌,期间最低达到46.59元/股,至7月26日收盘报61.6元,近两年跌幅已达到79.48%;格林深瞳(688207.SH)今年3月17日上市首日便破发,股价由40.56元/股下滑至4月27日的最低点20.31亿元/股后有所反弹,7月26日收盘报29.71元,近4个月下跌26.75%。

云从科技(688327.SH)有点例外,5月27日公司开盘价24元/股,较15.37元的发行价上涨56.1%,上市首日涨超39%,报21.4元/股,但公司募资惨遭腰斩,拟募37.50亿元,实募17.28亿元。云从科技的股价从上市后涨至6月7日的最高点36.6元/股后整体下行,7月26日收盘报22.2元。

根据招股书,思必驰在2020年10月最后一轮股权转让时,对应公司估值43亿元。而此次IPO,公司拟发行股份不超过4001万股,占发行后总股本不低于10%,而募集资金总10.3亿元,因此,大致计算公司上市后估值在百亿左右。

一位曾参与过AI公司私募股权融资的人士表示,就思必驰自身来说,其缺乏成熟商业盈利模式,前期一级市场对人工智能领域过高估值也导致其后续融资增加难度,从机构的角度来说,经济下行的压力下,更倾向投向变现周期短,确定性更强的行业。

该人士还认为,过去AI企业在一级市场通常享受高估值,主要出于投资人对技术发展和市场前景的乐观判断,但到了二级市场可以看到这些公司的估值明显缩水,现在资本市场对于AI公司的热情更为理性,更加关注公司的经营质量,尤其是研发投入能否产出、落地。

此外,人工智能赛道的白热化竞争也是思必驰要面临的另一大挑战。

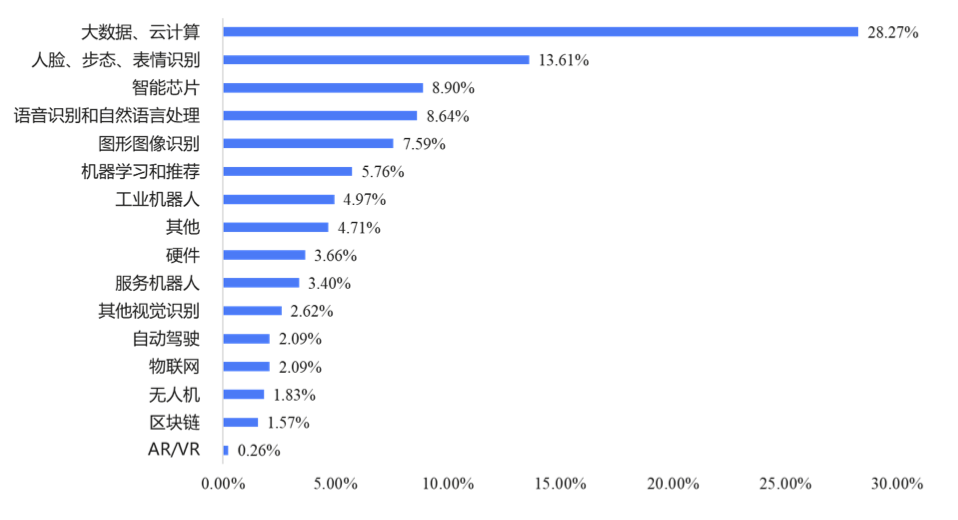

根据《全面融合发展中的中国人工智能科技产业》,中国2205家人工智能企业中,涉及基础层和技术层的人工智能企业共有382家,其中语音识别和自然语言处理的企业数量占比8.64%。

根据艾媒咨询《2020H1中国人工智能产业专题研究报告》,思必驰在“中国语音识别及自然语言处理垂直领域企业梯队排行”中综合实力名列第二;根据IDC发布的《中国人工智能软件及应用市场半年度研究报告-2021H1》,思必驰在中国人工智能之语音语义市场排名第四。

因此,上市并不意味着高枕无忧,如何解决商业化落地实现盈利是思必驰乃至整个AI行业当下面临最大的考验。

评论