文|偲睿洞察 寇敏

编辑|Emma

在A股市场,历来流传着一个神奇的“茅台魔咒”:当某只个股股价超过茅台时,那么该股离腰斩就不远了。

中枪的案例不少,安硕信息、中国船舶、海普瑞、全通教育......这些昔日挑战茅台的先行者,而后均在股市大败,非伤即残。

扫地机器人行业的石头科技也没有幸免。

2021年6月25日,上市一年多的石头科技股价一飞冲天,上涨至1061.58元,成为股市中继贵州茅台之后,为数不多的千元股,也因此喜提“扫地茅”称号。然而遗憾的是,巅峰之后,石头科技一路下滑——市值缩水、扫地茅不再等负面声音不断,直至发稿日,石头科技于7月28日喜提336.88元的收盘价。

(石头科技近1年股价,图源:wind)

当一个企业的股价逼近茅台,人们会对它的期待和关注度都会被放大,甚至因此能获取“关注度溢价”。然而,当其表现不及预期,市场崩溃的情绪也会被放大,股价由此开始崩塌。

与此同时,曾经和石头一起股价腾飞的扫地机器人老大“科沃斯”,也迎来了和石头科技一样的命运——狂跌不止。

扫地机器人行业老大和老二股价出奇一致的先狂涨,再暴跌,似乎反映了扫地机器人行业的一些逻辑本质。

本文我们将深度探究:从“戴维斯双击”到“戴维斯双杀”,石头科技发生了什么?扫地机器人的行业逻辑为什么变化了?跌落谷底的石头科技们,需要走出哪些困境?

01 戴维斯双杀,梦碎扫地茅

在科技行业,有一种业内人士特别乐见的投资模式——5%市场渗透率法则。即选择行业空间大,但渗透率低的大赛道,同时找到这个环节里面最具有竞争优势的龙头,然后在渗透率快速提升的拐点处买入,等待行业爆发,躺着赚钱。而市场渗透率5%就是这个最佳拐点。

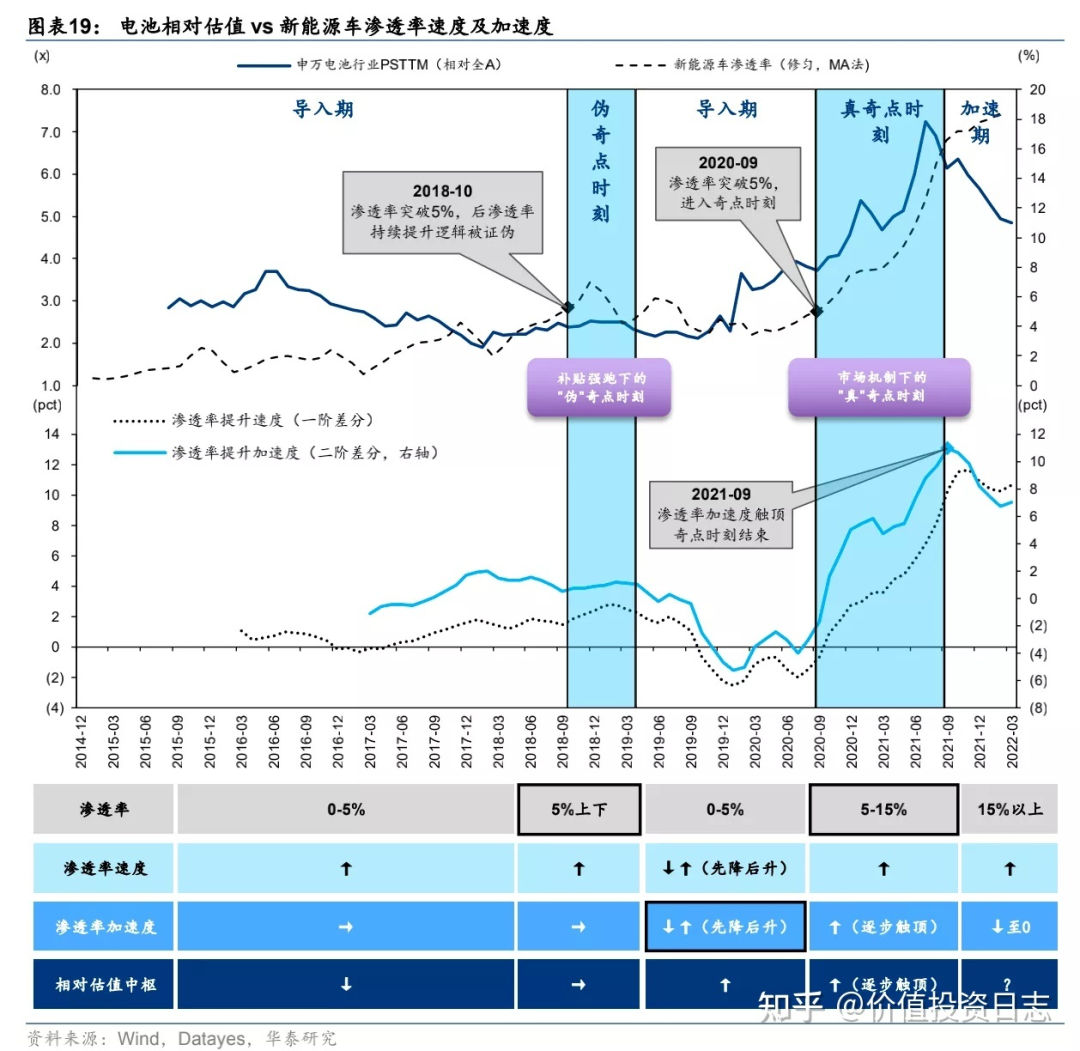

复盘历史上的几大新兴产业——全球智能手机、国内冰箱、全球TWS耳机,以及离我们最近的新能源汽车,都可以发现,5%市场渗透率法则都得到完美验证:

以新能源汽车产业为例,2018年前,动力电池及续航安全性技术瓶颈尚未突破,且政策不明晰,所以渗透率在5%以下徘徊;2018年中至2019年中,电动车渗透率曾两度突破5%,但主要系政策补贴退坡前的抢跑效应,这一时段内,动力电池估值波动性强,相对估值在2.0-3.5x区间宽幅震荡。

而当2020年9月,新能源汽车渗透率突破5%后,在动力电池技术突破及碳中和背景下,新能源汽车产业迅速发展放量,宁德时代、恩捷股份等电池龙头企业估值从3.7x上升至最高7.3x。企业和资本都赢麻了。

(图源:知乎,@价值投资日志)

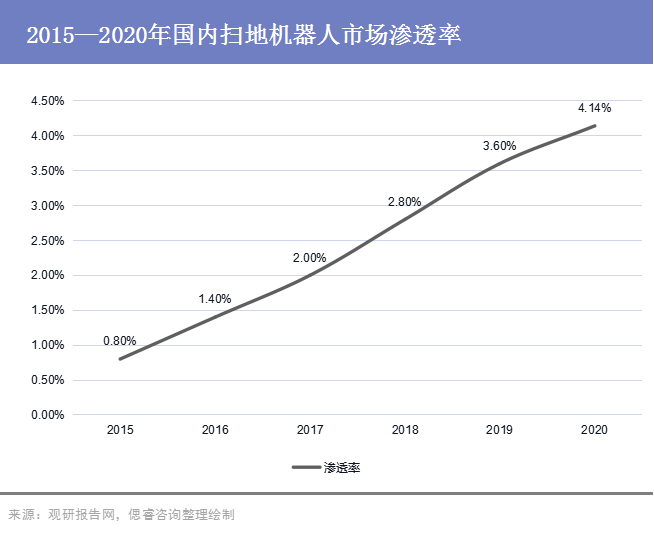

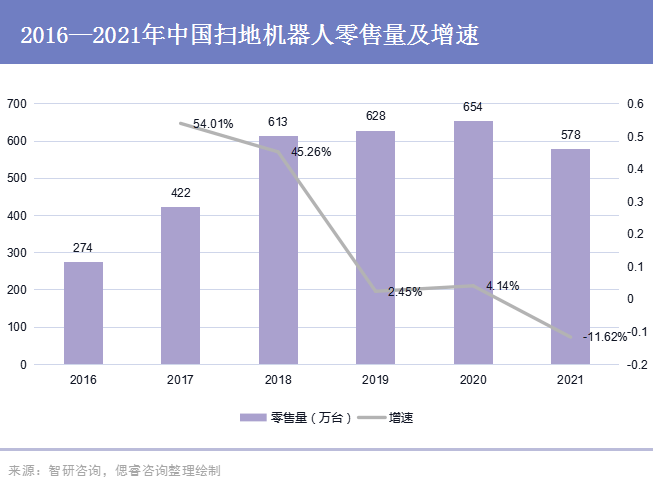

而,回到扫地机器人行业,2021年,眼看着扫地机器人市场渗透率达到5%触手可及:

一方面,2020年扫地机器人市场渗透率达到4.14%,离5%差距极小;

另一方面,2021年618购物节,扫地机器人销量喜人,让市场看到希望——京东扫地机器人预售订单额增长400%,大促首日6月1日的成交额同比超200%,其中吸拖一体的机型成交额同比增长超5倍;另外,天猫数据统计,2021年二季度以来,受益于高客单价的消费需求拉动,扫地机器人销售额同比增长超过六成。

行业如此给力,资本们也摩拳擦掌,蜂拥而至,毕竟谁也不想错过这次戴维斯双击的机会。

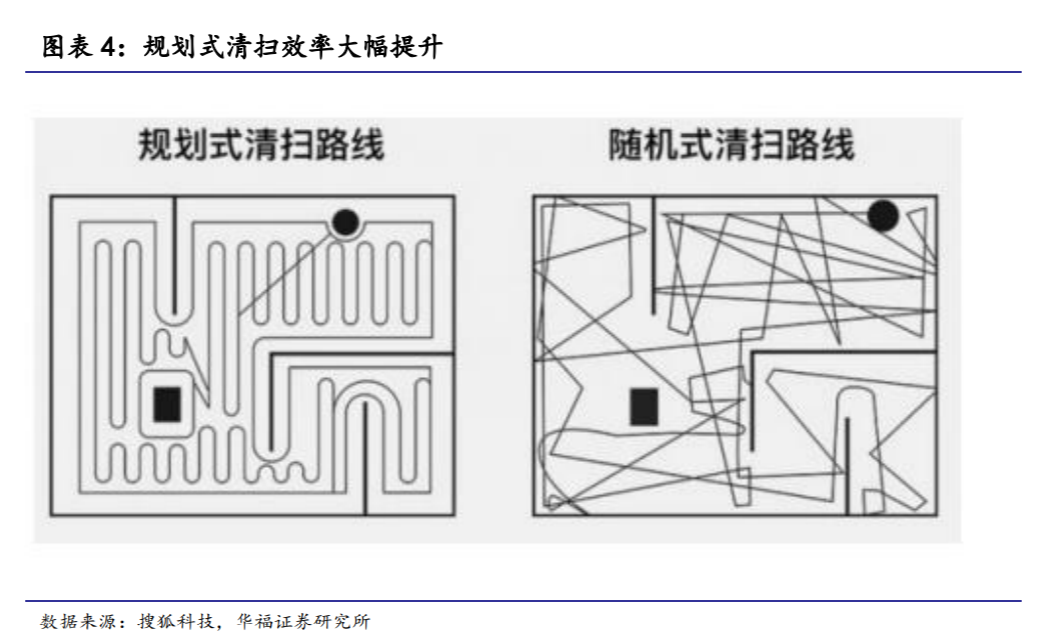

彼时,根据东北证券对我国扫地机器人市场空间的测算,2020年,扫地机器人销量654万,预计到2021年销量增长9.48%,渗透率突破5%,整个市场规模也将从94亿增长至近130亿。

(图源:东北证券《扫地机器人行业量价齐升,石头仰望星空》)

百亿市场一触即发,触发的前提就在于技术的更迭和发展:

复盘整个扫地机器人,可以发现,从1996年,瑞典家电巨头伊莱克斯推出世界上第一款真正意义上的扫地机器人“三叶虫”开始,扫地机器人后续完成四次技术迭代,也逐渐经历了从“智障”到“能用”,再到“好用”的发展:

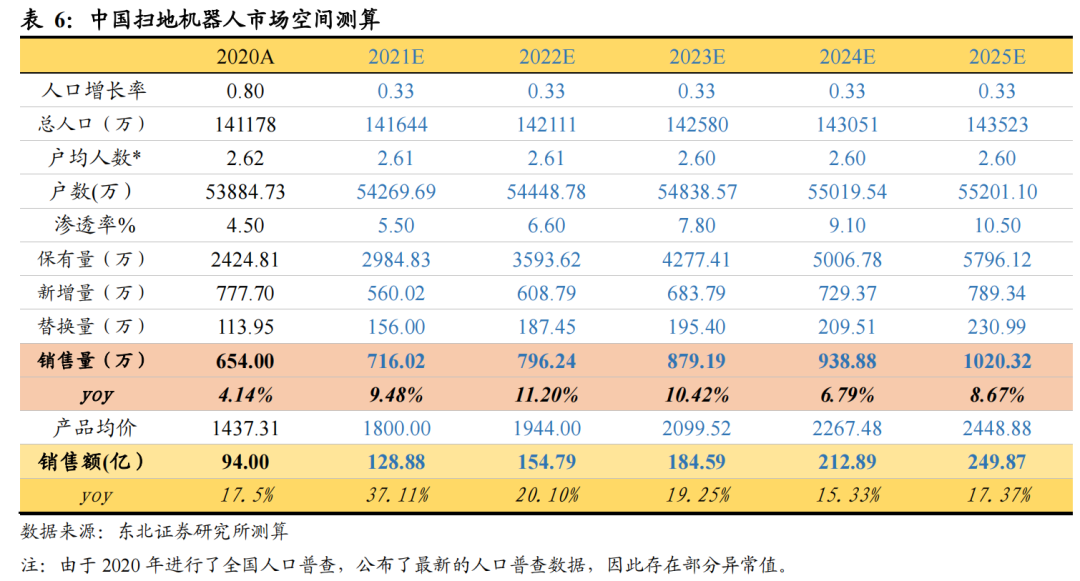

在第四代扫地机器人及以前,扫地机器人经历了两次技术革新,实现了“规划式清扫-摄像头定位”技术,也即,在摄像头定位及SLAM算法(实时定位及地图建图)技术帮助下,构建地图,规划路径进行清扫工作。但是,这一技术仍存在很多缺陷:主要是受光线影响很大,天一黑就傻了,没法在昏暗环境进行比较好的工作,制作成本高昂,无法大规模量产。

(图源:华福证券《扫地机器人行业深度报告:从“玩具”到“工具”的升级,成长空间广阔 》)

第五代才真正使扫地机从“智障”到能用。2016年,石头科技带来了自研的 LDS 激光雷达 + SLAM 算法,即通过激光测距传感器对房间进行扫描,快速获取距离信息,再由独创的 SLAM 算法,准确、实时地构建房间地图并规划清扫路线。

石头科技的创新,一方面,让扫地机器人白天黑夜24小时工作不受限;另一方面,激光雷达方案更加精准高效。

随后,导航能力解决后,扫地机器人还在清洁力、续航力以及交互力各方面持续完善,实现“好用”:

比如,2019年,云鲸推出带有自清洁功能的扫拖一体机J1,次年,推出的J2 ,在自动清洗拖布的基础上,实现自动上下水、自动配置清洗液以及自动烘干等功能一体,彻底解放人类双手;

又比如,2020年,科沃斯推出的T8扫地机,不仅加入了TrueDetect 3D系统,可以在清扫过程中感知并避开不慎掉落在地的臭袜子和数据线等;而且,通过智能增压技术,针对地毯等场景增大吸力从而实现深度清洁……

可以说,技术打底,需求推动,以及5%市场渗透率的拐点,资本离戴维斯双击就差一个合适的标的。

而这时,扫地机器人市场上唯二上市的石头科技出现了。

从2019年到2021年上半年,石头科技自有品牌销售额占比分别为65.73%、70.72%和98.23%。自有品牌占比增加,毛利率显著提升,从2016年的19.21%增长至2020年的51.32%,业绩相当亮眼。

于是乎,在集齐了投资标的这最后一个因素后,资本蜂拥而上,将石头科技推上千亿市值。

然而,遗憾的是,直至2021年结束,扫地机器人的渗透率也未达到5%,市场乐观预期的钱是赚不到了;

更惨的是,这一年,石头科技的业绩,也难令人满意,营收同比增长28.84%至58.37亿,增速看似还行,但隔壁老大哥这一年的营收增速高达80.9%;而且这一年石头科技国内营收绝对值较上年还减少2亿多。

至此,本想着凭借石头科技实现戴维斯双击的资本,老老实实迎来了一次“戴维斯双杀”,悻悻离场之后,石头的市值和股价也应声而落。

02 渗透率5%,卡在那里?

所以拐点是如何发生的?

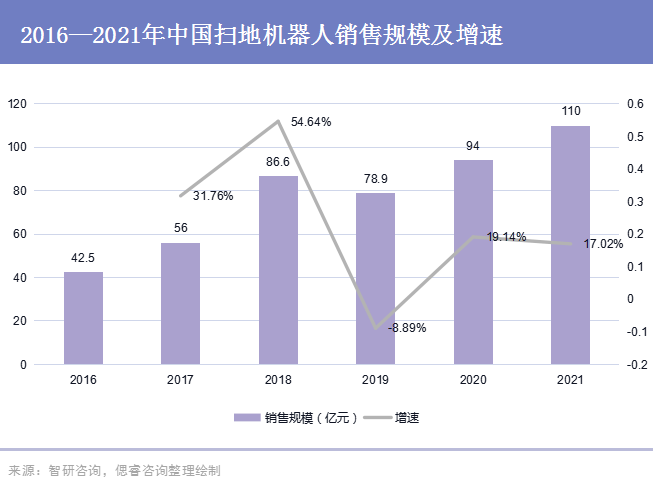

量价关系是最直观的观测指标。量减价增,成了当下扫地机器人最显性的趋势。

从量上看,扫地机器人零售量增速从2017年的54.01%,下滑至2021年的-11.62%,2021年甚至出现了销量绝对值的下降。

另一方面,扫地机器人销售规模及增速都呈现一定程度的正增加——卖的扫地机器人少了,收入却增加了,那就只能说明,扫地机器人越来越贵了。

奥维云网的统计数据证实了这一结论——以今年数据为例,截止目前,扫地机器人行业,3000 元以下机型销量下滑 61%, 3000 元以上机型销量增长91%,其中 3000-3499 元 产品销量增长139%,4000 元及以上产品销量暴涨572%。

量减价增的现状似乎解释了扫地机器人渗透率没有突破5%的原因,毕竟在一个新兴行业要广泛普及,渗透到千家万户,打市场的过程中,价格太高,人民群众接受不了。

而不论是传统家电,还是手机和新能源汽车等火爆赛道,在行业初期快速提高渗透率、快速普及之时,靠的都是产品价格不断下探,刺激销量增加,从而迅速打开广大市场,进入寻常百姓家。

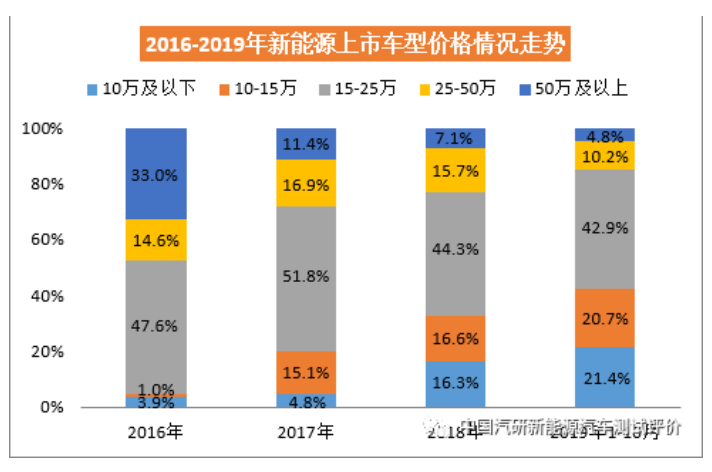

比如,新能源汽车的价格是逐渐下探的,数据表明,2016年,15万元以下车型占比仅为4.9%;2019年,这一价位的车型占比涨至42.1%,价格逐渐下降带来市场渗透率的提升,中国汽车工业协会数据,新能源汽车市场渗透率从2016年的1.8%,上涨至2019年的4.6%。

(图源:知乎 @中国汽研新能源汽车测评评论)

又比如,手机产业,小米的出现将“依托性价比,迅速打市场”这一法宝发挥到极致:2011年,小米推出首款智能手机M1,定价仅为1999元,革了当时市场其他品牌智能手机的命。但小米的高性能和高性价比迅速引爆市场,火爆到订单太多,产能又有限,用户需要凭订单号排队购买。

那么,为什么偏偏到扫地机器人市场,会出现量减价增的表现?

根据东吴证券《智能手机深度复盘对整车格局启示》,对照手机和新能源汽车行业,我们可以发现,行业快速普及成熟的两个关键变量在于:

一,要有定义行业标准的爆款产品出现,引爆消费市场热潮情绪;

二,要行业端技术成熟,不仅解决掉核心限制的瓶颈,而且成本足够低,让企业能够降本增效,让产品价减量增成为现实。

然而,遗憾的是,复盘整个扫地机器人行业发展史,我们都没有发现这两个关键变量:

一方面,定义行业的爆款——爆款勉强出现,但产品后续没有跟上。

扫地人行业发展史上的四个关键时刻:①初代扫地机器人出现,②2010年Neato XV-11 通过“传感器和 SLAM 算法”实现全局规划导航,实现扫地机“能用”;③2016年,石头科技自研 LDS 激光雷达 + SLAM 算法,让扫地机实现不受光线限制的“能用”;④2019年,云鲸推出首款“免洗拖布”J1,让扫地机变得“好用”。

前三个时刻可以说,开启并让扫地机器人这个行业变成现实,第四个时刻,云鲸推出的J1,可以算是一个标志性产品,在解放人类双手上更进一步。

市场也给出了良好的反馈:2019年,带着“免洗拖布”的J1,云鲸首次参加双十一,担心卖不出去的云鲸只备货2700台,结果,产品上线两小时便被抢光,销售额突破千万;2021年“双11”,云鲸推出“连水都不用换”的扫拖机器人J2,不到1分钟销售破亿。

然而遗憾的是,在市场上大获全胜的云鲸,J1、J2之后,截止今日再无新品,产品后续力严重不足。

尽管石头科技、科沃斯等迅速在洗拖一体等产品力方面跟上,但更多是跟随,“智能洗拖”之后,扫地机器人再无标志性创新。

其次,行业技术及产业链上,几大环节成本较高,迟迟难以靠技术迭代突破瓶颈。

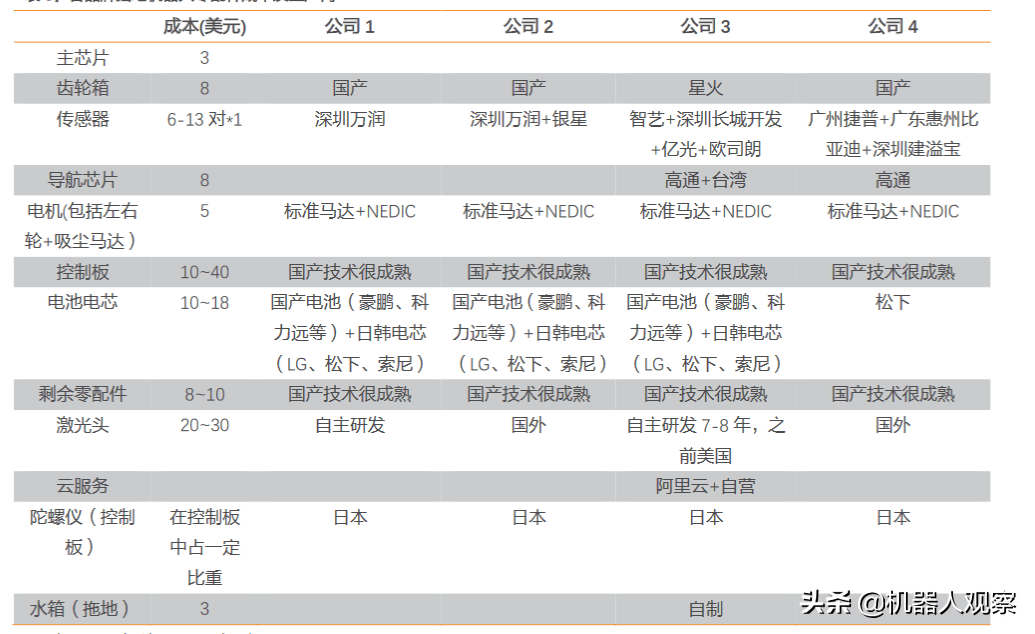

最大头的成本被激光头、控制板等零部件占去。一台扫地机器人的硬件主要包含芯片、传感器、电机、电池、PCB等,2019年曾有媒体报道,简单测算了一台扫地机器人的成本在600~900元。

(扫地机器人硬件成本核算 图源:头条@机器人观察)

以激光雷达为例,以激光收发模块为主的物料成本,占据了当前激光雷达成本的大头。而要解决该问题,依赖于芯片技术的突破,这并非一朝一夕可以完成。近年来,无论是扫地机器人,还是自动驾驶领域,都为“高成本”问题所困扰。

更惨的是,当近两年缺芯潮席卷全球时,扫地机器人是最没有话语权那个。

原材料之外,加工制造费用也是一笔不少的支出,比如生产线上开模、出样品都需要钱。石头科技就在财报中表明,随着生产经营规模的扩大,其委托加工费占比近年来也逐渐上涨,2020年,公司成本中,原材料和委托加工占比分别为53.83%和43.56%。

从行业角度审视,石头科技们要么推出划时代意义的爆款,引爆市场消费热潮,要么从技术端把价格打下来;从而突破市场5%的渗透率,并以此为拐点迅速放量普及,然后获得资本的重新青睐,和市场的繁荣。

但是,目前来看,行业还没有做到,仍在逐步探索中。而看看股价一落千丈的石头科技,似乎面临更多问题。

03 屋漏偏逢连夜雨

去年4月,有媒体报道,专注于扫地机器人的石头科技也准备加入造车行业,引发市场各种热议——扫地机器人不好做了,要去开辟第二增长曲线?

关于石头科技造车,前有自动驾驶汽车和扫地机器人,技术上的梦幻联动——一样的激光绘制地图、AI避障技术、充电自动启停等;后有,腾讯资本,高榕资本、北极光创投等机构的天使轮投资。

尽管石头科技很快发布声明,干脆利落地表明“此次造车项目是老板的个人行为,与公司无关”。此次事件仅做一个小插曲,但是从实际情况来看,对于高举去小米化,独自闯天下的石头科技而言,确实没有精力做其他事情,解决增长问题才是关键。

先看石头科技的经营现状:

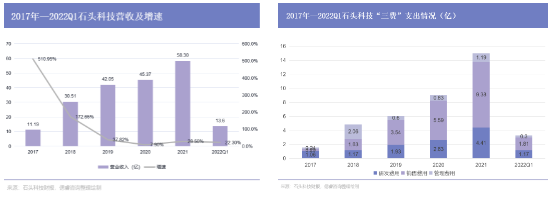

财务数据上看,营收端,石头科技的营收和增速都进入了一定的瓶颈期,2021年营收较上年增长28.5%增长至58.3亿,同年,科沃斯营收增速为80.9%;费用端,石头科技的研发、营销及管理费用直线上涨,尤其是营销费用,从2017年的0.3亿暴涨至2021年的9.38亿,涨幅高达30多倍。

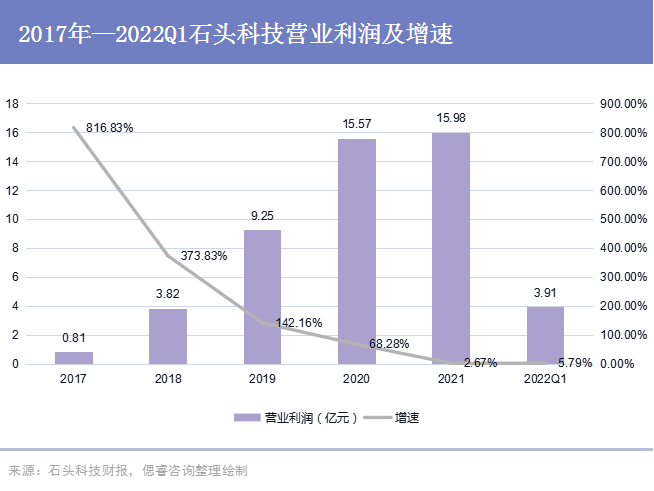

反映在利润上,2020年,石头科技营业利润为15.57亿,而下一年,营业利润保持原地踏步。

探究石头不再疯狂的原因,除了行业共同的因素,还要从其自身战略说起:

众所周知的是,石头科技高举“去小米化”开始,就意味着失去了小米的生态和渠道优势。也要从一个只做产品的甩手掌柜,到产品、营销都要自己动手操心的管家了。

而这不仅意味着,石头科技需要迅速锻炼出各种以前不需要的技能,而且,也需要实打实地投入各种成本,比如,营销成本,2021年,石头科技销售费用近10亿,相当庞大。

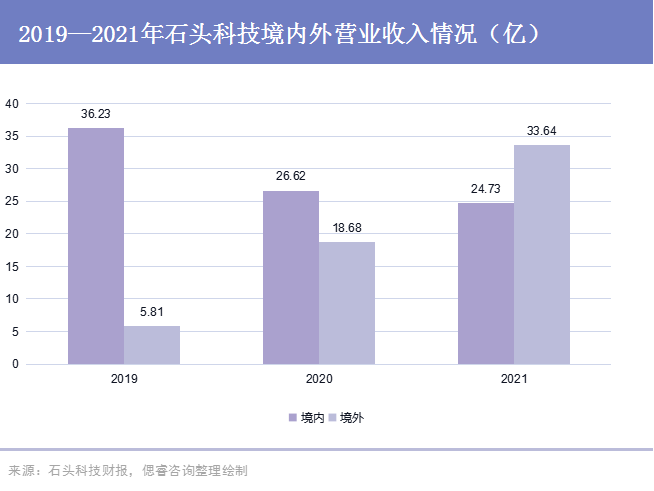

还有一大重要战略是“出海”。2019年是重要拐点,对比科沃斯营收来看,这一年,石头科技国内营收36.23亿,远超科沃斯的28.09亿;然而,在看重了海外市场后,石头开始重点部署,营业成本开始向海外市场倾斜,营业收入也呈现出海外市场节节高,而国内市场逐步下降的趋势。

战略角度看,海外市场确实是争夺重地:

这是一片更大且成熟的市场,数据表明,扫地机主要市场包括北美、EMEA(主要是欧洲)和亚太,2020 年销售量合计在全球市场中占比约 95%;

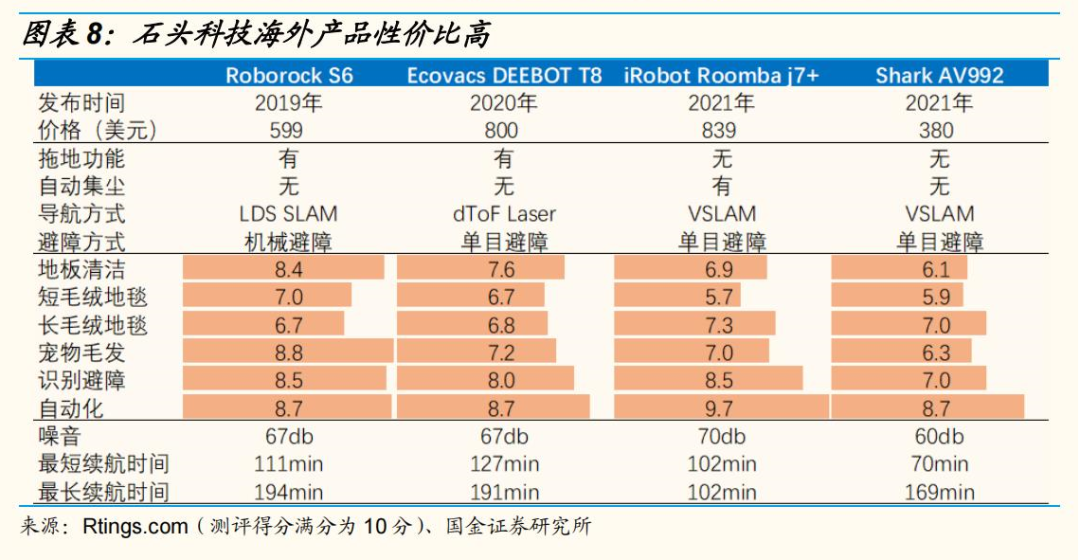

它的市场格局良好——iRobot 和Shark双寡头,而且石头科技打得过。Rtings网站选取了石头科技、科沃斯、iRobot 和Shark四个国际品牌的旗舰级进行产品力对比,发现,石头科技性价比较高。

(图源:国金证券)

好处这么多,那为什么2021年收入就是涨不上去呢?

因为近两年开始,海外市场销量下降,供大于求。

据一位海外扫地机器人分销商分享:以年初全球扫地机器人市场状况来看,海外市场同比减少30%到50%,库存量高。对应在石头科技的产品流水上更是明显,去年石头科技从该分销商卖向海外的扫地机器人流水每月平均5000-8000万,但今年Q1、Q2提货量大幅减少:3月石头科技提货量只有760万台,5月1300万台,6月960万台,7月1700万台,流水同比大幅缩小;5、6月经常合作的经销商也很少向公司提货了。

究其根本,在于海外市场虽然空间大,但是消费力似乎有限,前两年的高市场规模源于美国发消费券刺激消费,使得消费者提前消费,占用了今年的消费额,况且现在还受俄乌战争、经济大形势等影响,通货膨胀加剧,影响消费力。

而实际上,产品力、营销等方面的海外本土化,需要大量精力及成本。

比如,产品力上,国内家庭清洁主要就是扫地跟拖地,因此国内产品定位上更偏向于以拖为主,扫为辅助,而在美国、欧洲等市场,由于地毯使用较多,在产品定位上更强调吸尘能力与清扫能力等等,都需要额外开发。

渠道上,日本市场线下渠道影响力强,石头科技要与当地龙头的电器经销商山田电机合作,搞好关系;美国市场上,则先需要先从亚马逊线上渠道切入,再拓展大型商超等线下渠道。

时不时面临的突发困境,比如,去年的海运压力,又起到了“雪上加霜”的效果。

2021年,石头科技海外营收创下新高,但是海外营收毛利率同比下降7个百分点至48.36%。究其根本,2021年受疫情影响封港导致运力不足,尽管石头科技通过采取调整运输方式、分散发货地区等举措缓解海运压力,但是运输成本也随之增长。

定位海外战略“时运不济”固然是不利因素,但石头科技现在最大的问题在于——“失守”国内市场。

对比财务数据,2021年,石头科技国内营收继续缩水,国外市场增速较快,涨幅高达80%,涨势喜人,但是这一年,科沃斯一举在国内拿下近84亿,涨幅达到117%。

为什么石头科技拓展海外市场的同时,国内市场却呈现出稳定的下降趋势?为什么不能和科沃斯一样海内外市场两条腿走路?

一个重要的因素是,石头科技新品发布都在海外市场先上,就错失了国内市场上份额的上涨。

对此,石头科技相关负责人在调研纪要上表示,这是由于研发节奏及发行节点的配合,石头科技新品发布主要在年初,海外年初CES展是一个很好的曝光机会,而国内都集中在下半年628、双十一,年初没有特别好的时间节点。这其实也侧面表明了,石头科技在研发上对海外市场的倾斜。

但更根本的因素还要追溯到产品力上。在扫地机器人算法边际效应递减的情况下,企业就必须在清洁能力、场景等方面发力,比如,扫地机器人先后经历了扫地、拖地、扫拖一体、扫地加集尘、扫拖一体加集尘、扫拖一体加洗拖布,以及全能基站、智能交互等历程。

然而,石头科技自己不仅没有像云鲸那样给产品新定义,而且在已有产品创新的跟进上,也显得慢一拍,这从现有的产品种类就可以看出。

比如,2019年9月,云鲸推出首款“免洗拖布”J1,2021年9月推出J2,从免洗到“自动上下水、自动配置清洗液、自动烘干”等功能,大力推动扫地机器人智能好用;而直到2021年8月底,石头科技才发布了年度双旗舰石头自清洁扫拖机器人G10和石头智能双刷洗地机U10。

又比如,在行业没有爆款出现时,就需要在产品快速迭代上下功夫,但是石头产品数量远低于科沃斯。以今年618销售数据为例,科沃斯、石头科技线上产品主流型号分别有34款、17款。

总得来看,在去年一波扫地机器人的狂欢和燥热之后,行业回归地面,成本、技术等问题逐渐暴露眼前。

但是在目前行业还没有迎来爆发拐点之时,石头科技自身的战略、产品等问题都急需解决,不然,资本对行业热情减轻的同时,营收还不具备优势的行业老二,必然是率先被抛弃的对象。

评论