文|娱乐资本论 示其 郭吉安 蓝莲花

7月28日,证监会公布了博纳影业首次公开发行股票的批复,允许其公开发行不超过274,903,797股新股。按业内的话说,“这是扭转当下电影行业困境,影响最大的一件事。”

而早在2020年8月24日,博纳影业就发布招股书,称计划募集资金14.25亿,主要用于博纳电影项目及博纳电影院项目,此时距博纳2019年被中止上市审查过去了一年零五个月,距其2017年首次申请IPO也有三年之久,若是追溯到博纳2010年登陆纳斯达克,则过去了近十年。

十年一觉A股梦

从2020年往回看,这是中国电影行业剧变的十年,十年间博纳在资本市场曲折前行,屡屡折戟。而选择在影院复工一个月后,电影市场急需提振士气的特殊时刻再递招股书,也说明了其对回A的迫切和自信。

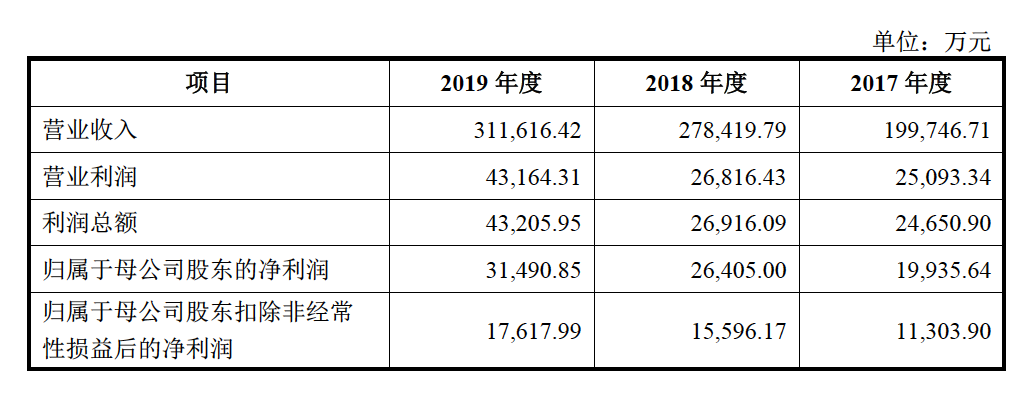

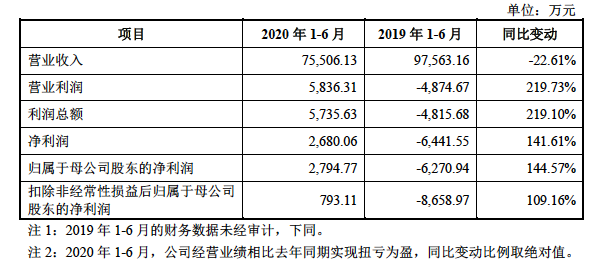

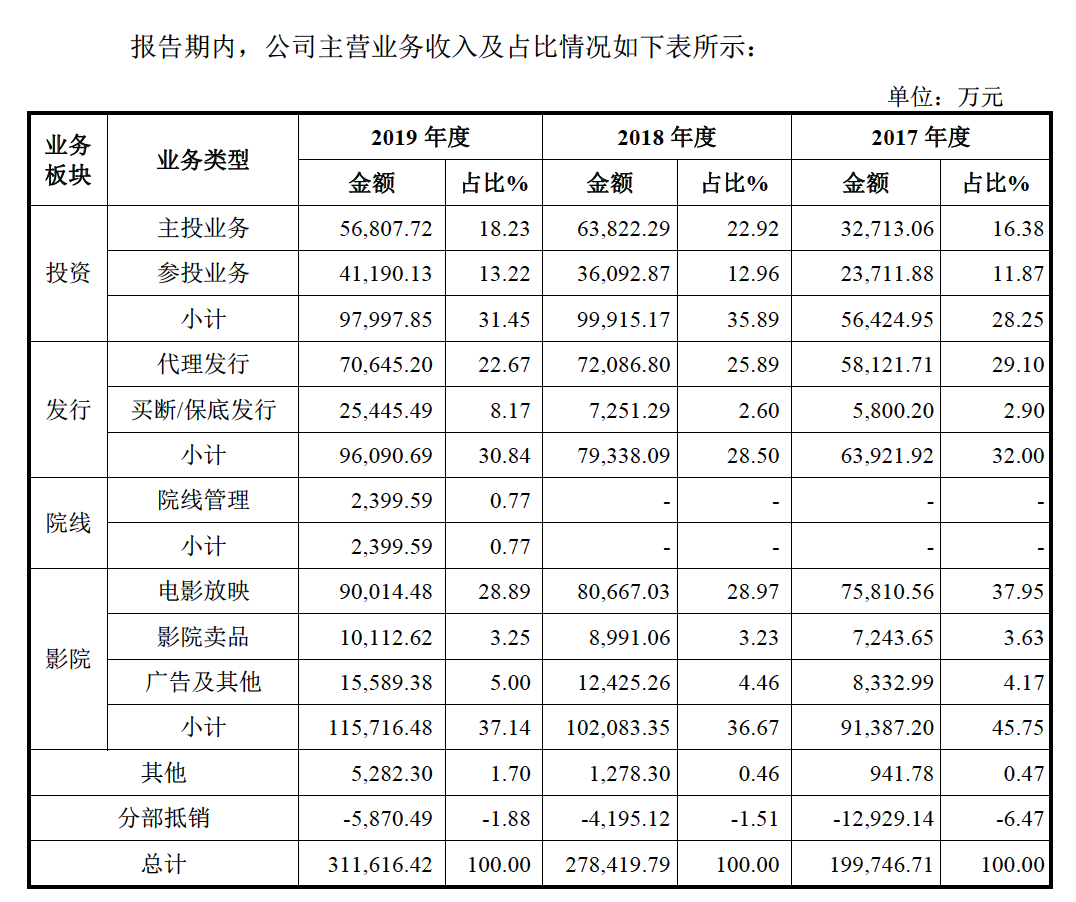

稳健的业绩是最大的信心来源。据招股说明书中公布的数据,博纳近三年来营收稳定上升,分别实现了20.0亿、27.8亿、31.1亿的营业收入。在2019年,营业利润更是增长显著,达到4.3亿,同比增长61%。

即使是在项目积压,电影行业全线停工的2020年上半年疫情期间,博纳也保持着高抗风险能力。虽营收有所下降,但总体仍然保持了5836万的正向盈利,净利润达到2680万,同比增长141.61%。

在整体影视行业遇冷的上半年,博纳为何仍能保持盈利?在经历了作为中国首家影视公司在美国上市,五年后又启动私有化退市,再到2017年重新申请A股上市又中止,如今再次起航的博纳究竟有何特别之处?我们尝试从招股书中一窥究竟。

主投主发项目三年毛利20亿,《无双》发行收入7倍于投资收入

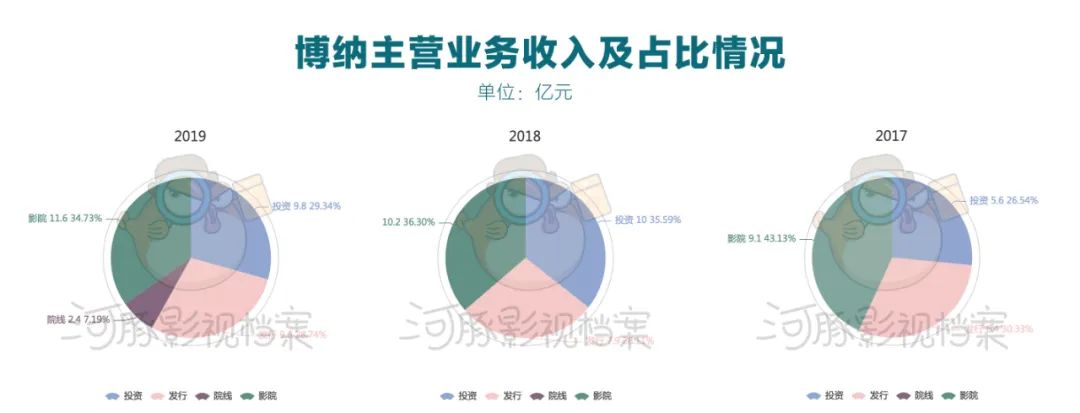

从招股书中可以发现,博纳近些年主营业务收入可分为影院端、投资端、发行端、和院线端四大领域。

而来自投资端和发行端的收入,又可以主要分为四种类型,一是主投代理发行,二是参投代理发行,三是纯发行(以保底发行为主),四是纯参投。

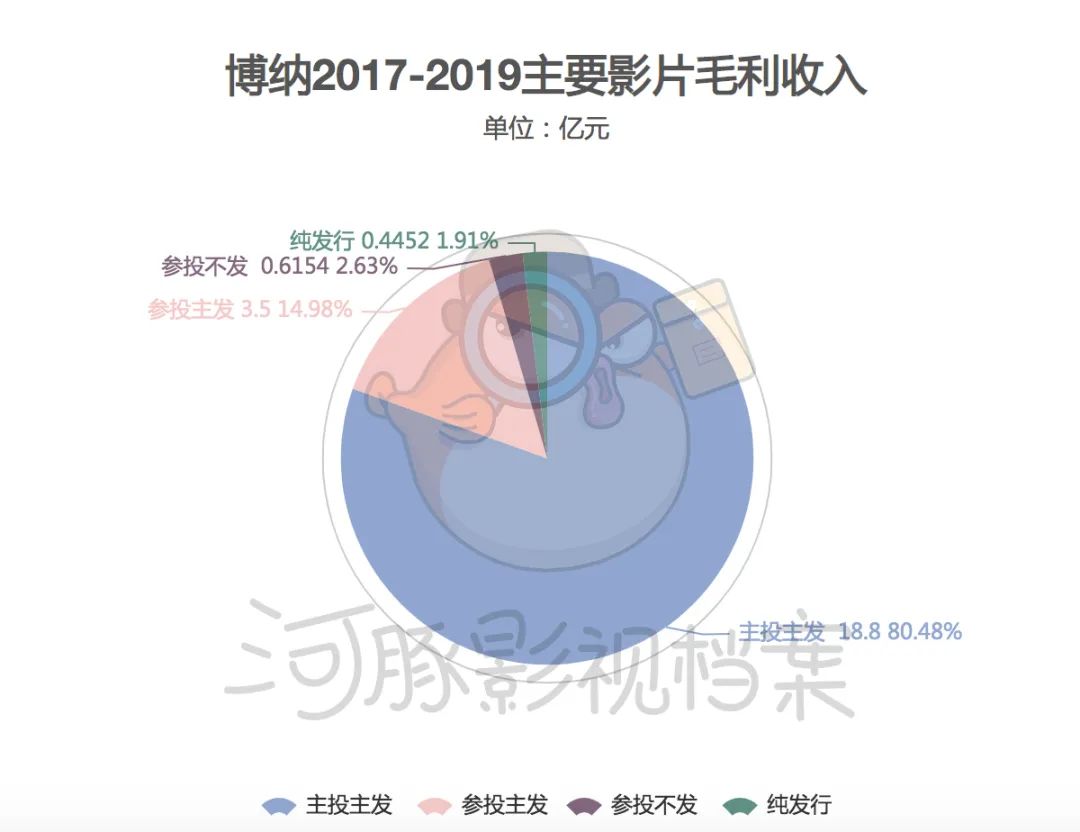

其中收益较高的单个电影项目均为其代理发行的影片。无论是由博纳主投或是参投,亦或是由博纳进行保底发行,在其100%的高发行毛利率下,博纳的发行端收入相当抢眼,并不弱于其投资项目的回报。

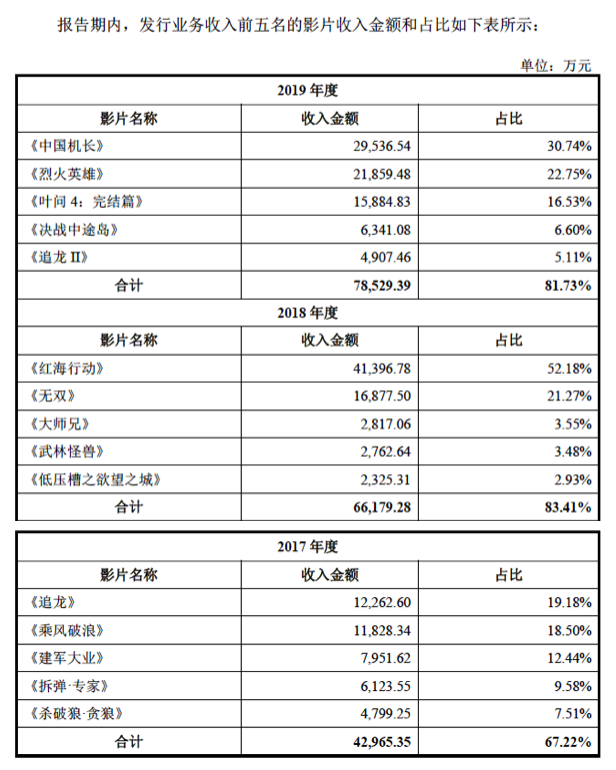

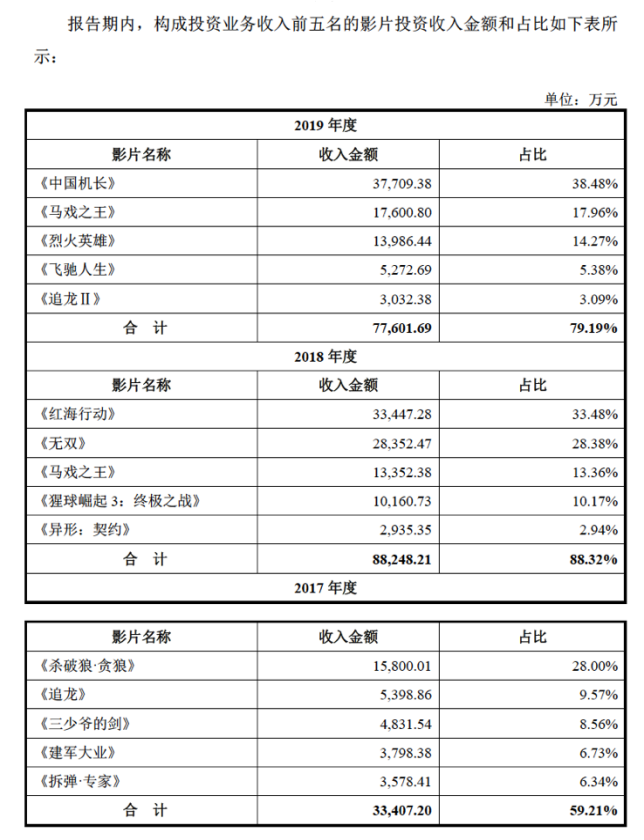

占比第一的由博纳主投资并发行的影片中,发行收入尤其值得关注。这一类项目近年来逐渐成为博纳的核心盈利项目。2017年的《杀破狼·贪狼》、《建军大业》、《追龙》,2018年的《红海行动》、《无双》,2019年的《中国机长》、《烈火英雄》,总计对博纳贡献了约19.4亿元的毛利收入。

据招股书公布的项目收入明细,除了《杀破狼·贪狼》,其余七部影片的发行毛利均超过其投资毛利。以2019年最赚钱的《中国机长》为例,博纳凭借1.2亿的投资成本,获取了3.8亿的投资收入和3亿的发行收入。发行毛利超过了投资毛利。

同样,2017年的《建军大业》投资毛利为2352万,发行毛利却达7952万。2018年投资成本1.3亿的《红海行动》,也收获了2亿的投资毛利和4.1亿的发行毛利,发行毛利达到了投资毛利的两倍。同年的《无双》则更为夸张,在2.6亿的投资下,收获了2443万的投资毛利和1.7亿的发行毛利,后者将近前者的7倍。

之所以能在主投主发的影片中实现如此高的投资毛利,与博纳100%的发行业务毛利率计算方式有关。据小娱推测,这样的毛利率或许是将发行过程中的人员费用、宣传物料费用一并计入了管理费用等费用和员工薪资开销成本内,并未计入发行成本。

同时,高于投资收入的毛利收入,也能体现博纳在电影项目资源方面强大的政府优势和控盘能力。六部影片中四部为主旋律作品,无论是改编自川航3U8633真实迫降事件的《中国机长》,亦或是建军90周年献礼片《建军大业》,都是国家和电影局的重点项目。

且2017年到2019年三年间,博纳分别获得了来自政府的6755万、1.02亿和1.56亿的扶持资金,用于影片投资和电影放映。这样的密切合作,也在一定程度上保障其在发行端的稳健收入。

再看第二类保底发行,在招股书中,2019年博纳依靠买断/保底发行业务获得的营业收入有2.5亿元,占总营收的8.17%,是相较于之前两年营收占比提升最为明显的一项业务。

2019年博纳保底发行的影片《叶问4:完结篇》于2019年12月上映,获得11.83亿元的票房收入,为2019年贺岁档第二名。《叶问4》发行保底金为1.2亿,实现了1.6亿的发行收入,发行毛利3710元,毛利率23.36%。根据招股书,《叶问4》是由博纳与猫眼微影文化联合发行,猫眼负责线上宣发,博纳负责线下。

同时,引进片《帕丁顿熊2》、《决战中途岛》上,博纳也通过保底发行获取了2307万和1078万的毛利。显然,挑选合适的影片后,其发行利润依然能够保持在稳定水平。

博纳的“朋友圈”:以内容绑定的方式圈定制作团队,稳定输出优质作品

优质的项目盈利能力与博纳参与影片的品质呈正相关,之所以能保证作品的完成度和口碑,也得益于博纳近年来与香港优质制作团队、韩寒团队、优秀电影演员的深度合作。

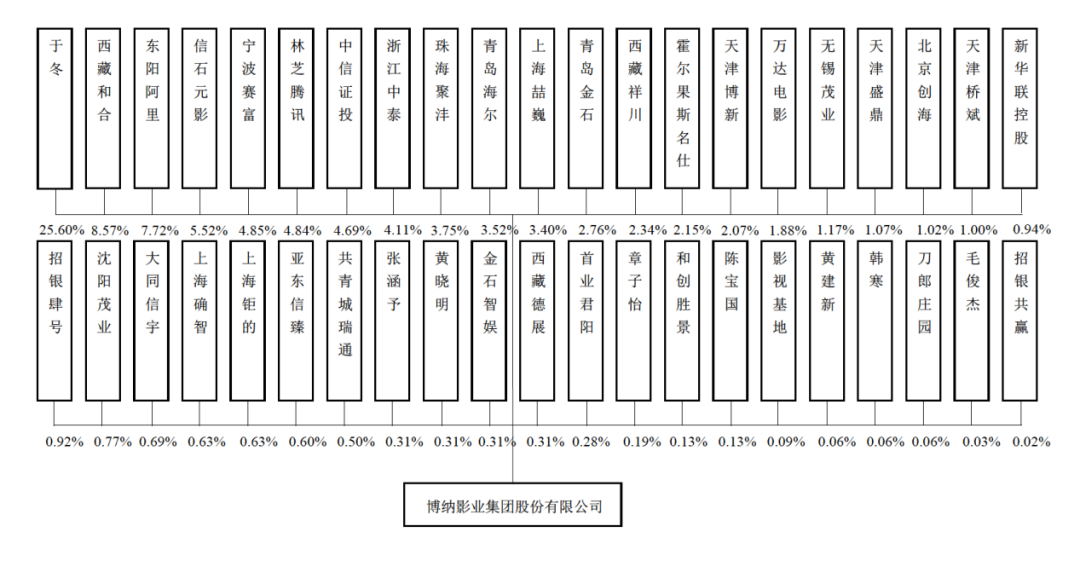

在招股书中,博纳的“股东团”十分抢眼。有韩寒、张涵予、黄晓明、章子怡、陈宝国等知名导演、影星,也有东阳阿里、林芝腾讯、万达电影等知名公司。这些公司和人士正是博纳的核心“朋友圈”。博纳近些年参投的许多项目都和这个“朋友圈”有千丝万缕的联系。

在股东名单中的韩寒,是与博纳有着多年合作关系的导演之一。虽然韩寒持有博纳股份,但比例不高,只有0.06%,而博纳有参股的“韩寒系”公司亭东影业、果麦文化,其持股比例也仅11.25%、9.25%。

博纳与韩寒的合作主要集中在投资、发行韩寒导演的影片上,从2014年《后会无期》的发行,到2017年《乘风破浪》、2019年《飞驰人生》的参投和代理发行,博纳从未缺席。《乘风破浪》的总体毛利在当年占比22.2%。《飞驰人生》也取得了17.3亿元的票房成绩,在当年国产片中排名第6,并给博纳带来了3950万元的总体毛利。

同时,博纳与很多知名演员、导演也有深度绑定关系,其绑定方式是片约,而非资本。比如,股东之一张涵予与博纳的合作方式就是签订合作5部影片的协议,并且其中一部为张涵予导演的影片。现已完成了《湄公河行动》、《红海行动》和《中国机长》三部影片的合作。

类似的,博纳与香港电影圈的密切关系也是如此形成的。博纳与香港导演尔冬升也签有合约期内为公司担任4部院线电影的导演和12部院线电影监制的协议,与香港导演林超贤和编剧梁凤英则有合约期内为公司提供5部影片的编剧、导演、监制及制片管理服务的协议。

相对稳定的合作班底是博纳影片质量的保证。除了博纳自己主投的主旋律影片,近年来占据博纳投资、发行业务收入前列的影片很多都是这层合作关系的产物,如《追龙》、《追龙2》、《无双》、《红海行动》、《窃听风云3》等。

以内容而非资本的方式与明星、导演绑定,是博纳的坚持。在此前接受河豚君专访时,博纳总裁于冬曾表示,博纳不会去买一些明星的空壳公司,“不想用这种方式来做数字游戏或者是报表游戏”,“我们不玩财报游戏,踏踏实实做电影。”

也正是凭借于冬在电影界的深厚人脉资源与对项目的强把控、强参与,博纳得以借助合作片约绑定而非资本绑定的关系,构建出了相对稳定的优质内容生产班底。

如果博纳成功IPO,对影视行业意味着什么?

博纳IPO的故事异常曲折,大部分折戟大多不是因为博纳业务和公司方面的原因,而客观环境不凑巧。

2016年4月,博纳影业集团宣布正式完成私有化交易,同时从纳斯达克退市,眼看距离回归A股的日子越来越近,但从2016年10月,新一届证监会发审委上任,收紧了重组并购政策。

这导致大批影视公司很难实现资本化,那准备IPO的影视公司更加艰难。其中就包括博纳影业。

但于冬很执着。

他在2016年年底融了25亿,引入了包括阿里影业、腾讯,中信证券、国开金融、中植企业集团、招银国际、工商银行、新华联集团等多家大牌机构,为博纳排队上市做了充足的粮草准备。

“博纳不借壳,不走捷径,就老老实实排队IPO。”于冬这句话背后,包含着太多不甘。

当年博纳影业在美股上市,2015年前后,博纳影业的市值一度在40亿左右徘徊,被严重低估,而华谊兄弟的市值却有将近400亿,相差10倍。只是因为中美两个股市对同类型公司的价值判断不同。

于冬曾感慨,“我问过王长田,也问过王中磊,你们觉得博纳和华谊、光线的差距真的能有10几倍吗?”

私有化之后,博纳老老实实排队上市,但除了遇到政策收紧之外,2019年,博纳受到“瑞华会计师事务所被查”风波的牵连,一度被退回上市申请资料。

根据证监会当时IPO排队情况显示,博纳已经排到了第10号,是当时瑞华代理的IPO申请中排队最靠前的一家。

好在,于冬足够坚定,而博纳的各项业务也比较健康。从2020年上半年,公司的盈利情况就能看出来。

2020年上半年,对于影视公司来说,绝对是大灾年。由于疫情的原因,影院无法开业,剧组无法开机,绝大部分影视公司的业绩都是亏损的。但博纳2020年上半年扣非净利润在700万左右。主要是博纳向视频平台出售了一些电影项目的新媒体版权。

尽管700万的扣非净利润相比往年并不多,但在当下的时间节点再次递交招股书,已经显示出博纳影业的信心。

况且,一旦博纳影业IPO成功,带来的意义绝不仅限于这一家公司。

从2016年下半年证监会政策收紧开始,有多少影视制作公司都不抱有上市希望了。文娱投资机构也认为,影视公司的投资缺乏退出渠道,也不怎么看影视标的,导致整个影视资本环境降温。

这时候,有些影视公司开始转向筹备港股上市,有些转向借壳,或被并购。此前包括基美影业,银润影业等在内的公司,都有传出筹备港股的消息。

当时,行业内对影视公司能否IPO的判断,都在等两家排队公司的动静,那就是博纳影业与新丽传媒。

曾经有业内人士表示,这两家算是电影和电视领域最头部的两家公司了,如果他们排队也没法上市,影视行业就都甭惦记IPO这件事儿了。

新丽传媒从2012年就开始申请IPO,一直到2017年,5年的时间,身边唐德影视,慈文传媒相继通过IPO,借壳等方式登陆A股,但新丽传媒迟迟未上市。2019年中,等候已久的新丽传媒,终于不堪旷日持久的排队,转而被阅文收购。

最后,只剩下博纳影业还在坚持排队。如今博纳影业上市能通过,无疑是整个影视行业最大的一剂强心针。

评论