实习记者 | 冯雨晨

双重主要上市正成为中概股回港的主流模式,知乎(2390.HK)、贝壳(2423.HK)、小鹏(9868.HK)、理想(2015.HK)等多家中概股公司实现双重主要上市。

7月27日,阿里巴巴(BABA.N)公布将于港交所双重上市第二天,金山云(KC.O)向港交所递交双重上市的招股申请书。早在今年3月,就有消息称金山云将于港交所二次上市。

与二次上市不同,在双重上市情形下,就算公司已经在美国上市,若要在香港市场上市,须遵守的规则与在香港首次IPO的公司要求完全一致,即相当于再次IPO,且两市股票无法跨市流通,股价表现相对独立。

值得一提的是,双重主要上市的公司可以被纳入港股通名单,引入A股投资者,有利于日后回归A股,实现“三地上市”。

本次冲刺双重上市的金山云实力如何?据弗若斯特沙利文按2021年收入统计口径,是中国最大的独立云服务商。

目前金山软件(3888.HK)和小米集团(1810.HK)拥有金山云37.4%、11.8%的股份,雷军为金山云董事长。此外,金山云的董事邹云、叶航军分别为雷军系小米集团的执行董事兼首席官及业务分部总经理。可见,金山云“雷系”基因浓厚。

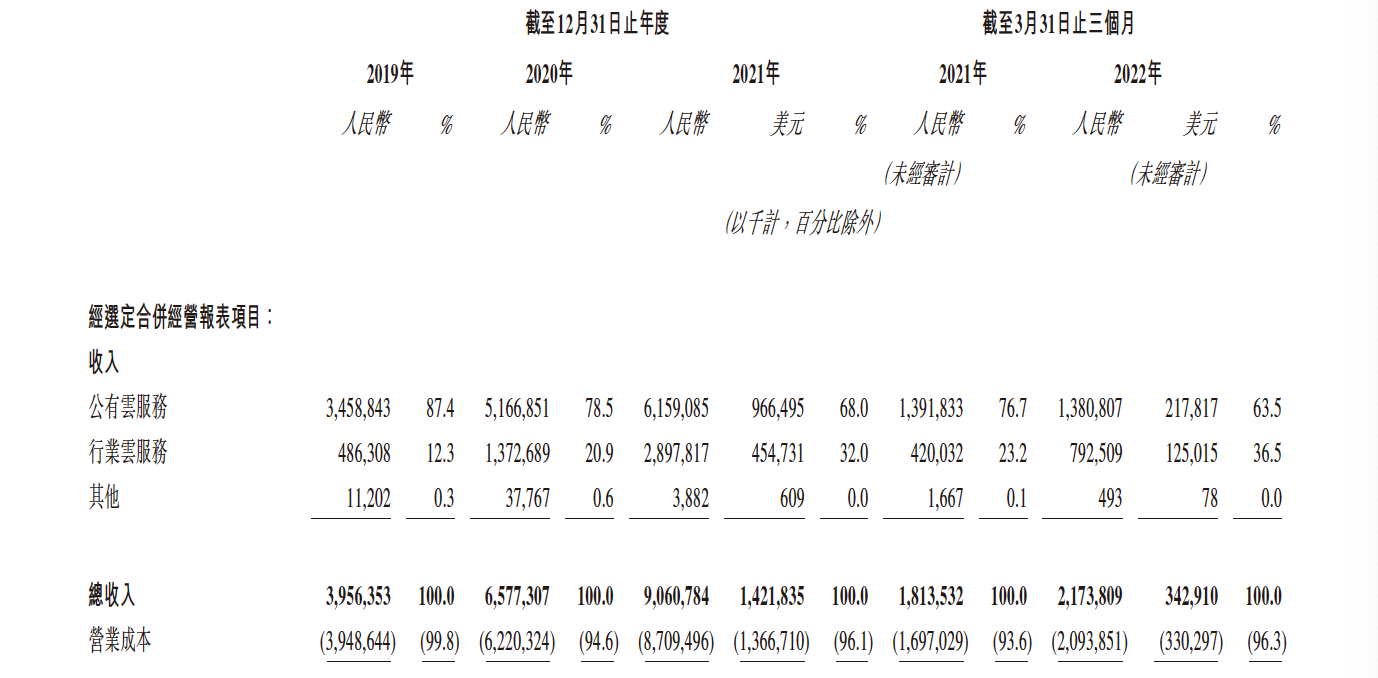

据本次披露的招股书,2019年至2021年,金山云总营收分别达到39.56亿元、65.77亿元、90.61亿元,年复合增长率为51.3%。

金山云主要产品为公有云服务和行业云服务。2019年至2021年,其公有云服务分别收入34.59亿元、51.67亿元、61.59亿元,占总营收比为87.4%、78.5%、68%;行业云服务收入分别为4.86亿元、13.73亿元、28.98亿元,占总营收比分别为12.3%、20.9%、32%,行业云收入占比逐年上升。

但哪怕年复合增长率达到51.3%,金山云仍盈利堪忧,其近三年的营业成本紧紧“追赶”总营收。2019年至2021年,金山云营业成本达39.49亿元、62.20亿元、87.1亿元,分别占其总收入的99.8%、94.6%、96.1%。2022年第一季度,金山云营收21.74亿元,营业成本达20.94亿元。

招股书中亦披露,2019年至2021年以及截至2022年3月31日止三个月,分别录得净亏损11.11亿元、9.62亿元、15.92亿元以及5.55亿元。

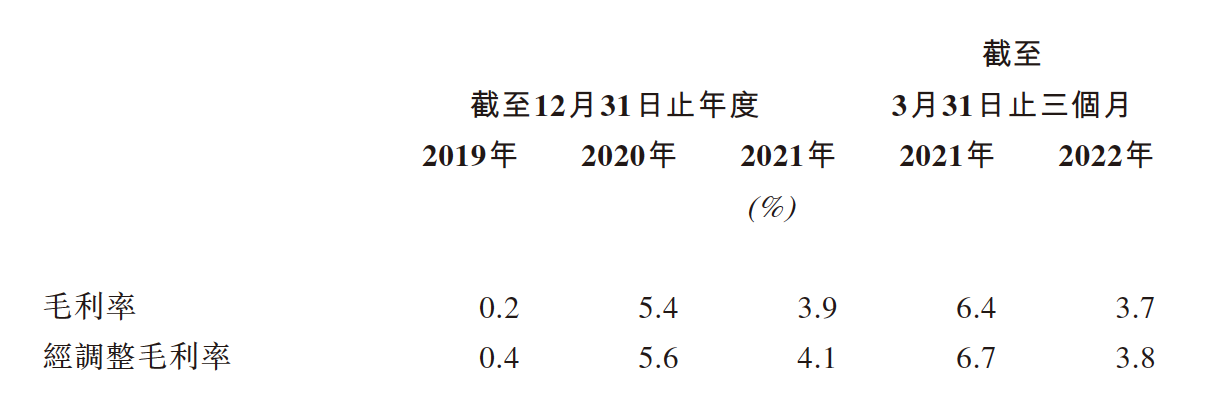

营收高却年年亏损,金山云毛利率不理想。2019年至2021年,金山云调整后的毛利率分别为0.4%、5.6%、4.1%,均不到一成。

实际上,这也反映了云服务的现状:一面烧钱,一面生存。公开资料显示,国内云厂商除了阿里云已经盈利外,其他云厂商均处于战略亏损阶段,甚至还在烧钱布局。一位互联网公司从业者告诉界面新闻记者:“现在选择云服务商时主要还是看价格,谁家的便宜,我们就用谁的。”

对比其余几家头部云服务商的营收体量,阿里云、华为云以及天翼云、移动云、联通云三大运营商,2021年的营收规模分别为724亿元、201亿元、279亿元、242亿元、163亿元,而金山云还在百亿大关门前。

长期亏损,营收不如同业巨头,金山云如何烧钱“养家”?招股书中,金山云坦言,主要流动资金来源为融资活动所得现金。在2020年,金山云完成了D+轮融资7千万美元,同年5月,金山软件分拆金山云上市纳斯达克,首次公开募资5.87亿美元。

另外,得益于背靠雷军系企业。小米集团2019至2021年以及截至2022年3月31日止三个月,为金山云贡献收入分別占总收入的14.4%、10.0%、8.5%及10.9%。

基于国内云服务市场竞争格局以及云服务周期长、投入大的特点,金山云仍将处在持续投入阶段,烧钱运营这条路金云还要继续走。2022年一季度财报中,金山云称,调整后EBITDA(息税折旧摊销前利润)利润率较上季度提升近4%,2022年底有望转正。

截至7月28日收盘,金山云收报3.50美元/股,较两年前17美元/股的IPO发行价,已经跌去79.41%。

评论