记者 |

作为一家主营微生物发酵行业的公司,绿康生化(002969.SZ)跨界切入光伏胶膜领域,能否在激化的竞争中“夹缝中求生存”?

绿康生化7月31日晚间公告称,因看好标的公司及光伏胶膜行业未来发展前景,上市公司拟以现金方式向玉山县旺宏企业管理中心(有限合伙)(以下简称“旺宏中心”)、王梅钧购买其持有的江西纬科新材料科技有限公司(以下简称“江西纬科”)100%股权。

上述公告显示,标的公司江西纬科成立于2020年3月,注册资本3000万元,经营范围包括薄膜复合材料及光伏配套组件的研发、生产、销售、安装 ; 塑料制品、化工设备、机械设备、机电设备及配件的销售 ; POE太阳能电池胶膜的研发、生产、销售;POE原料的销售;货物及技术进出口。

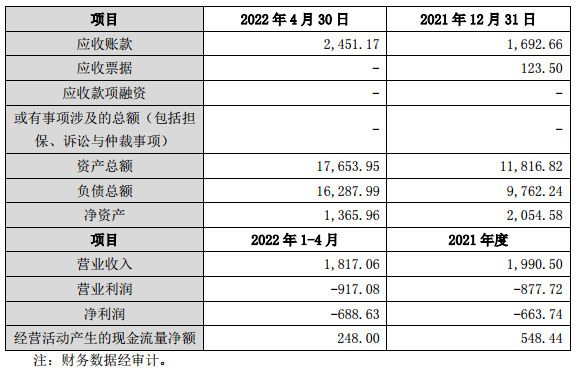

值得一提的是,2021年至今年第一季度,江西纬科均为亏损状态,且亏损幅度还在增加,现金流也出现收紧。

绿康生化于2003年成立,2017年登陆深交所。自成立以来,绿康生化一直主营微生物发酵行业业务,公司产品涉及兽药原料药、医药原料药、兽药制剂、饲料添加剂、食品添加剂等方面。

光伏热再次来袭,不少企业趋之若鹜切入光伏产业链业务领域,其中不乏央国企能源巨头。目前来看,因新进入者众,不少产业链环节因此竞争加剧。

光伏胶膜行业目前竞争格局如何?此次跨界切入光伏胶膜行业,绿康生化胜算几何?

羲和资产投资总监侯兵接受界面新闻采访表示,目前光伏胶膜整个行业竞争明显加大,“光伏胶膜未来的市场格局演化过程,将类似于此前硅片环节。以前硅片是两寡头(垄断市场),现在硅片环节隆基外销已经降到第二位,TCL中环(002129.SZ)已经赶超,上机数控(603185.SH)、双良节能(600481.SH)份额也在提升。胶膜之前是三寡头(垄断市场),现在的胶膜巨头福斯特(603806.SH)面临市占率下滑的风险。这一点看胶膜企业的股价也能看出,总体来说,行业内卷程度不断加重。”

北京特亿阳光新能源总裁祁海珅告诉界面新闻,胶膜行业的发展会直接受益于光伏新能源产业的发展,作为电池片与玻璃和背板间的专用“粘结品”,其作用目前来讲是不可替代的,尤其是对于晶体硅光伏组件产品封装环节,必不可少的辅助材料,产品良好的透光性、高粘连性、抗紫外光等特性对于追求发电转换效率的光伏行业来说尤为重要。一块光伏组件需要2块胶膜和1块背板等辅材,随着182和210大尺寸电池片对应的600瓦和700瓦大功率的光伏组件会成为新常态,对高性能、大尺寸胶膜的需求也会加大,在双碳目标加持下,光伏电站的新增装机容量会屡创新高的,长期利好光伏胶膜行业的发展。

据东兴证券今年1月发布的研报,光伏胶膜市场高度集中,2020年龙头福斯特市占率约64%。但福斯特市占率将难以进一步提升,一方面下游组件企业处于供应链安全角度考虑,或有意扶持二线企业,另一方面,胶膜二线厂商陆续上市,资金实力和融资渠道改善,产能加速扩张下,或有望缩小与龙头的成本差距。2022年,胶膜的年化产能远低于硅片、电池片等其他环节,胶膜销售价格有望持续坚挺;而随着上游原材料供应瓶颈得到缓解,成本端压力有望得到释放。综合来看,胶膜行业的议价能力和盈利能力均有望在2022年迎来拐点。

值得一提的是,近几年,绿康生化业绩承压深重。2017年至2021年,公司净利润水平均保持同比下降之势。根据公司7月11日披露的业绩预告,今年上半年,预计净亏损3500万元至4300万元,上年同期为盈利656万元。

绿康生化称,上半年业绩变动的主要原因包括:公司兽药募投项目的试产产品计提存货跌价准备;受国内上海疫情影响,物流不畅,产品销售收入减少,利润下降;产品生产成本上涨;外销产品的运费成本增加等。

此外,7月31日绿康生化公告,股东合力亚洲、富杰平潭及北京康闽与义睿投资、长鑫贰号、慈荫投资、肖菡签署了《合作框架协议》,拟将其所持有的公司合计36.73%股份协议转让给义睿投资等。本次股份转让款合计为6.61亿元,对应每股转让价格11.58元/股。交易完成后,公司控股股东上海康怡投资仍持有上市公司30.43%的股权,与公司实际控制人赖潭平合计持有上市公司31.43%的股权,与第二大股东义睿投资股比差异为21.43%,本次权益变动不会导致上市公司实际控制权变更。

评论