文 | 蓝鲸教育 古氘

近日,贝因美公布2022年半年度业绩预告,预计期内业绩同向上升,营业收入和利润保持同比增长。同时,多家券商机构给予其“买入”评级。

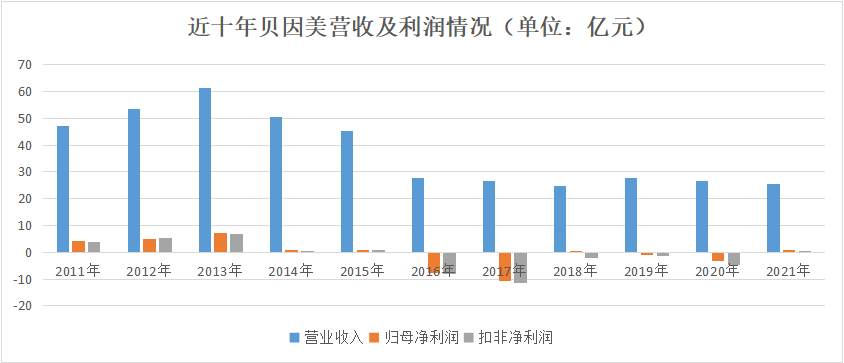

2016年-2020年,贝因美5年扣非净亏损累计超过20亿元,两度走到退市边缘。如今贝因美似乎已经走过“至暗时刻”,昔日“国产奶粉第一股”能恢复荣光吗?

“卖血”求生

业绩预告称,2022年上半年,贝因美扣非净利润为2000万元-3000万元,同比增长17.04%-75.55%。尽管还未披露营收的具体数据,但公告指出,公司在报告期内克服疫情带来的不利影响,发挥作为民生“保供企业”的综合优势,营收实现同比增长。

营收、净利双双上升,似乎也给了资本市场信心。近期贝因美接待东亚前海等7家券商机构、基金公司的调研,多家机构给予“买入”评级。近几年,贝因美业绩表现不佳,曾两度走至退市边缘。当下,奶粉行业多数公司业绩出现下滑,这种情况下贝因美却在2021年和2022年上半年连续盈利,利好消息不断,这是代表其步入业绩拐点了吗?

说“步入拐点”似乎还为时尚早。贝因美近期的业绩很难说是由盈利能力提升带来的,其获利之道似乎更依赖降低成本和变卖资产。2021年,贝因美实现净利润7331.46万元,同比大增122.61%,扣非净利润却仅有729.6万元,这是近六年来首次扣除非经常性损益后仍然实现盈利。但分析发现,盈利最大的功臣不是业务,而是“降本”。

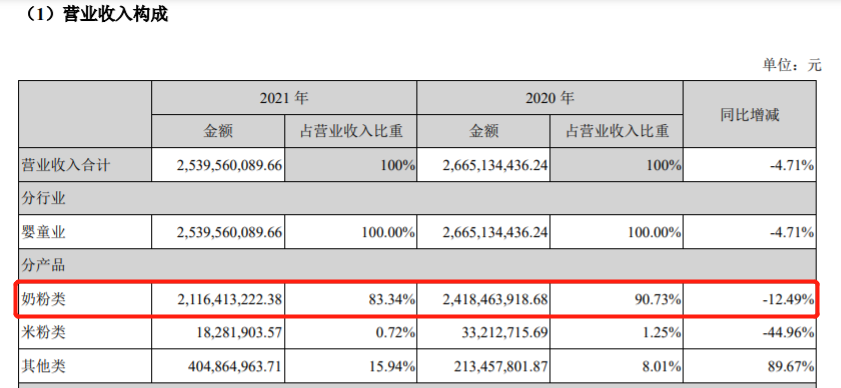

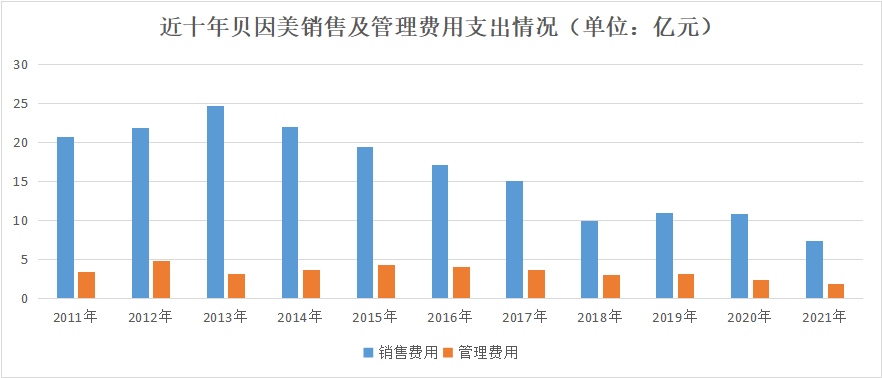

财报显示,2021年贝因美的销售费用为7.45亿元,同比下降31.6%。管理费用也同比下降21.69%至1.95亿元。光这两项费用支出就省下近4亿元。而占其营收近九成的奶粉业务收入,2021年同比不增反降,这说明贝因美的业务开展没有数字上看起来那么乐观。

这并非贝因美第一次压缩成本,早在2018年,谢宏就曾依靠大幅缩减销售费用、出售牧场和房产勉强实现4111万元净利润,将公司从退市边缘挽回。其后公司又连续两年亏损,直到今天似乎都尚未找到业务发展的下一步。长期压缩成本终究不是良策,贝因美本质上属于消费品牌,营销对其至关重要。中国飞鹤于2021年猛砸67亿元在销售及经销费用上,说明奶粉行业的获客并不轻松。在这样的情况下贝因美一再降低销售费用,将对业务的开展带来更多不确定性。

值得注意的是,2022年Q1,公司归属于上市公司股东的净资产仅有18.02亿元,而回顾2015年底,贝因美的净资产尚有36.67亿元。不到7年,公司净资产缩水超过五成。此外,截至2022年3月31日,贝因美还承担着11.1亿元的短期借款,资产负债率超过50%。叠加大股东恒天然、长弘基金的逃离减持,将进一步增加公司的压力。

压缩成本、变卖资产只能坐吃山空,贝因美真要逆势生长,似乎还需要从业务上获得更多底气。

昔日荣光

尽管眼下挣扎,贝因美也曾经辉煌过。公开数据显示,2010年前十个月,贝因美婴配奶粉市占率达10.8%,在国产品牌中排名第一、行业中排名第三。顶着“国产奶粉第一股”的光环,贝因美于2011年顺利上市,并在2013年实现营收61.2亿元,净利润7.2亿元,达到上市以来的巅峰状态。

但从2014年开始,贝因美陷入业绩下滑的泥潭。2016年和2017年连续亏损后,2018年4月,贝因美的股票简称由“贝因美”变更为“*ST因美”,公司行至退市边缘。关键时刻,创始人谢宏回归重掌公司,并高薪聘任明星经理人包秀飞为总经理,成功在当年实现扭亏为盈。直到2019年4月,贝因美才被撤销退市风险警示。但之后两年业绩又重回颓势,2021年才迎来盈利。

回看贝因美十年大起大落,其高开低走的因素主要有三方面:

第一是动荡的管理层。2018年以前,因为高层内斗,贝因美的经营状况本就每况愈下。最危难之际,谢宏回归公司,除了刺激业务盈利能力,市场也期待其能整合稳定的管理体系。但四年期间,高管层的变动仍然频频发生,尤其是2020年,先是贝因美董事许良军辞去董事会董事等职务,紧接着总经理包秀飞辞职,随后公司副总经理王云芳也递交辞职申请。该年年末,任职不到一年的副总经理陈滨也提出辞职。一年之内,公司四位高管离职。

今年5月,有消息称贝因美总经理吴松航已经离职,他负责的天津工厂是贝因美增强高端奶粉及奶基营养品产业能力的重要战略项目,此番离开可能影响公司高端业务的战略方向。贝因美苦高层变动久矣,但目前看来,这样的困境还在持续。

第二是混乱的经销体系。2012年,贝因美营销体系中出现多个大区销售经理,被称为“八大金刚”。在其助力下,贝因美在稳定的渠道系统中快速崛起,成功上市。但2013年后,公司业绩由高点开始下滑。为冲销量,贝因美要求经销商低价销售,带来一段时期内的价格混乱和串货问题。而这样的做法除了对贝因美品牌不利,还导致利润变低,经销商与公司矛盾积聚。2015年后,“八大金刚”出走,给了贝因美重重一击,对此后数年的亏损泥潭有直接影响。

经销体系不稳定带来贝因美库存高涨,而库存上涨又会加剧经销商的不信任,如此恶性循环之下,贝因美逐渐失势。2021年财报显示,经销商带来的收入占总收入比重为42.24%,仍是公司主要销售渠道。对此,有专家表示,与产品、人员、价格相比,渠道更不可控。所以快消品企业出问题基本都在渠道上,贝因美需要从头梳理渠道关系,恢复经销商自信。

第三是存量竞争的奶粉市场。和贝因美全盛期的一家独大不同,近年国产奶粉市场进入存量竞争时代。有媒体将目前国产奶粉市场划为三个梯队,第一梯队是飞鹤、蒙牛、澳优,巨额的营销投入下,2019年飞鹤市占率已经升至13.3%。第二梯队是伊利和合生元,基本保持平稳。第三梯队则包括贝因美等,市占率呈下降趋势。目前,财报中已无其市占率数据披露。

2021年财报显示,奶粉业务收入仍占贝因美总营收的83.34%,是绝对的主力业务。而2008年三聚氰胺事件之后,消费者对国产奶粉的信任度普遍降低,因此进口奶粉带来的压力也不能忽视。激烈的竞争中,贝因美的奶粉业务不容乐观。

前后夹击、内忧外患,贝因美如何破局?

三甲、生态圈,梦还是机会?

在内部信中,谢宏曾提到“不要把贝因美当乳业,在战略上,我始终认为亲子(家庭)消费领域才是蓝海,坚持走母婴生态圈路线,才是应对互联网化、发挥贝因美优势的竞争战略。”2021年,谢宏兼任总经理职务,向“行业三甲梦、生态圈千亿梦”发起冲击。

券商交流会上,贝因美披露了一些新举措。比如在奶粉业务方面,公司将采用多品类策略,抓住羊奶粉、有机奶粉、营养品等契机,加快落地产品。其还提到了婴幼儿特医品类,表明将加快特殊医学用途配方食品的研究与产业化。此外,贝因美主力单品“爱加”价格在350元-400元之间,本就属于中高端品牌,联系天津工厂已经处于竣工验收阶段,贝因美下一步很大可能会朝向高端和超高端产品方向。

对于这些举措,市场上意见不一。支持者认为,瘦死的骆驼比马大,贝因美供应链和渠道完善,又有多年的品牌影响力支撑,无论做什么变革都会有优势。但也有人认为,贝因美财务状况一般,而新产品的研发又需要大量投入,在自身不稳的情况下冒进开拓新品类,不一定是好的选择。

此外,贝因美还明确表示要围绕孕婴童做数字化的产业和服务,整合产业关联资源,打造品牌和资本共同加持的母婴生态圈。然而,从最近蜜芽APP停运、宝宝树业绩不佳等一系列事件看,母婴生态圈的概念听起来美好,但行业尚未找到行之有效的商业模式,未必是一门好的生意。

如今,飞鹤、君乐宝等头部品牌的年营收早已超过百亿,贝因美与一线乳企的差距非常明显。经历十年大起大落,公司已经不复往日荣光。即使创始人回归亲自操刀,但从近年业绩看,贝因美的“逆袭之路”仍然还很漫长。

评论