文丨张涛、路思远(中国建设银行金融市场部,文章仅代表作者观点)

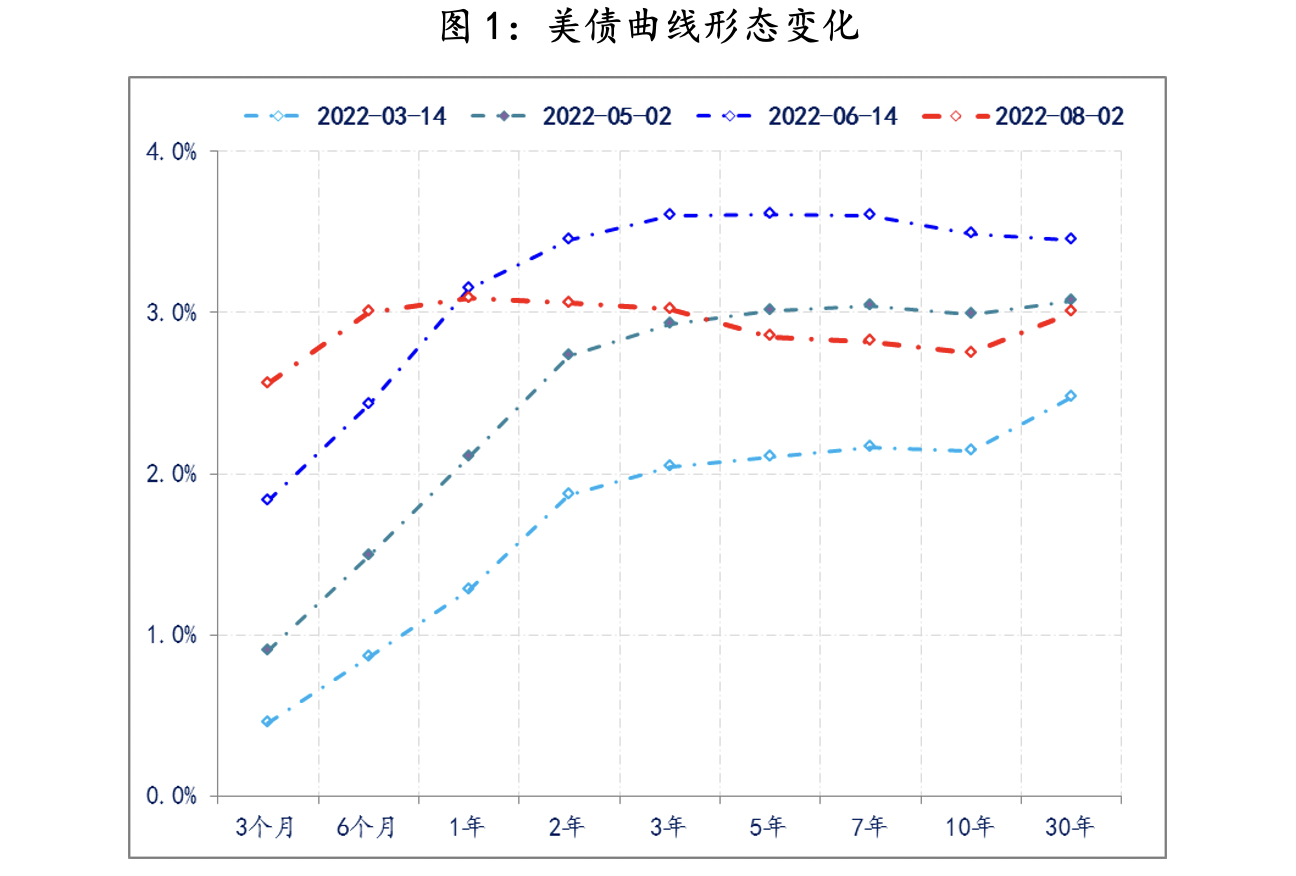

6月中旬以来,美债市场出现了明显变化,美债曲线的前端收益率继续跟随美联储政策利率上行,但1年及以上各期限美债收益率则出现不同程度的回落,美债曲线倒挂深度进一步加深,而美联储政策环境仍处于持续收紧周期之中,美债曲线的变化更多反映出市场对经济前景预期的改变,而此变化是否会影响美联储的判断呢?例如,目前已加深倒挂程度美债利差隐含的潜在经济衰退信息,能否最终改变美联储既定的政策路径,就成为影响美债市场后市的重要因素。

首先,美债曲线形态变化充分反映了市场对经济与联储政策路径预期的调整。

虽然美联储在7月议息会议上再度加息75BPs,但10年期美债收益率仍延续了6月会议之后的下行态势,目前10年期美债收益率已由6月中旬的3.5%回落至2.75%附近(期间最低降至2.6%下方),同时与3月美联储启动加息周期以来美债收益率曲线不断抬升不同,6月中旬以来,1年以上的美债曲线开始下沉,且曲线倒挂程度不断加深,10年期与2年期美债收益率利差已至-31BPs左右,为近20余年来最深倒挂,同为关键期限利差的10年与3个月美债收益率利差也由220BPs的峰值降至20附近(期间最低收窄至0附近)。

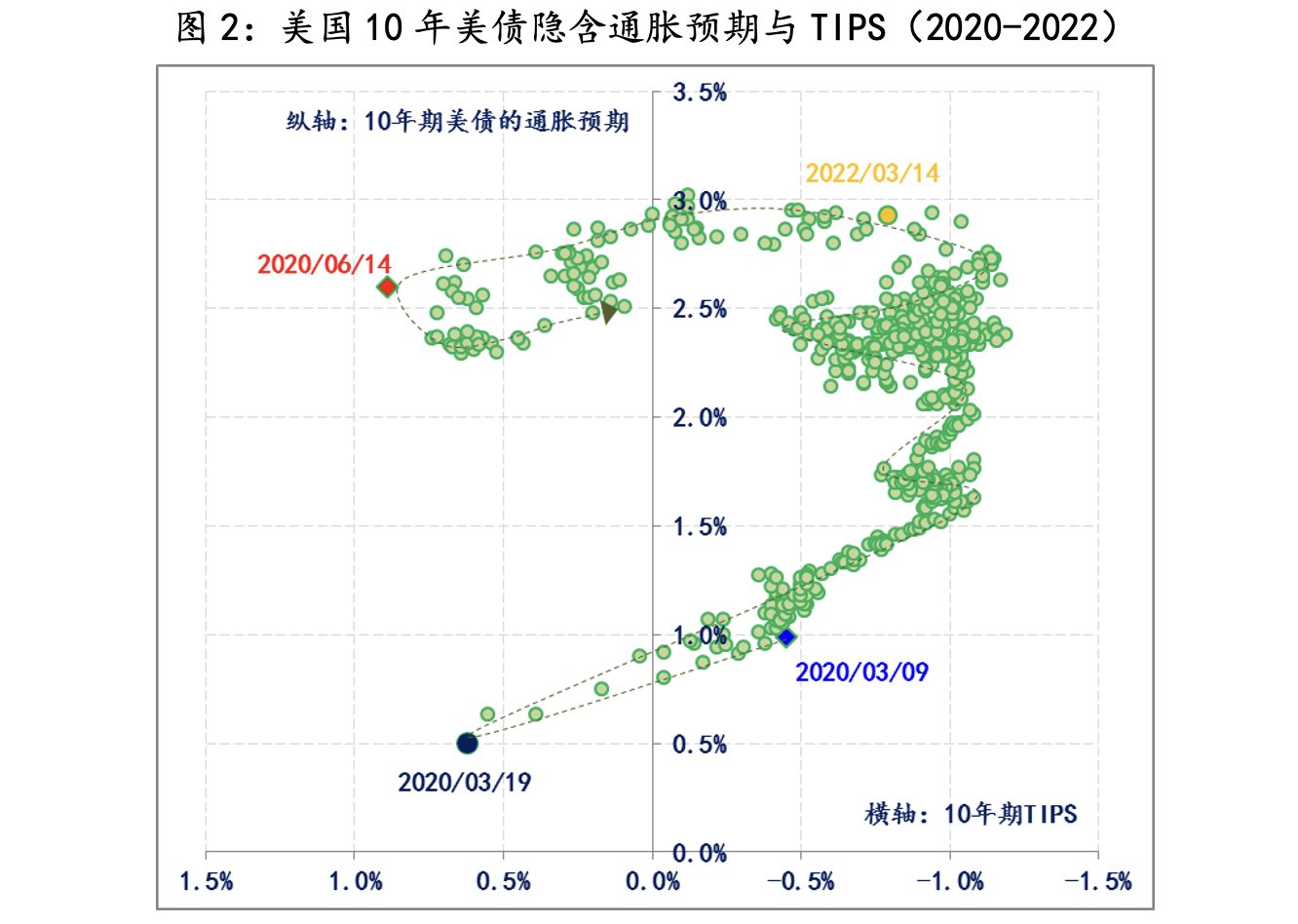

近一个半月美债曲线形态和10年期美债收益率的变化,一定反映出市场对美国经济运行和美联储政策的预期出现了重大调整。为此,需要对近期10年期美债收益率变化的推动因素做进一步观察。例如,可以将10年期美债收益率简单地分解为实际收益率和通胀预期,前者更侧重反映市场对经济前景的预期,后者则事关美联储的政策路径。当然两者之间还会互相影响,例如经济前景好一般伴随通胀预期走高,经济前景差一般伴随通胀预期走低。但也有因特殊原因导致的“二般情况”,例如,最近的一次就是疫情以来,10年期美债收益率隐含的通胀预期一路走高,由0.5%最高升至2.9%上方,但同期代表经济前景预期的10年美债TIPS收益率则由0.5%最低降至-1.2%,反映出市场对于疫情及乌克兰危机引发供给冲击的不断理解与持续定价,期间加之美联储对通胀的误判,迟迟没有动念去改变政策环境,也在一定程度上助推了通胀预期。

上述局面一直持续到去年11月,之后美联储首先是放弃暂时性通胀判断,进而逐渐确立政策环境的改变路径:缩减购债规模(Taper)——>加息——>缩减资产负债表(QT)。对此,市场也予以了充分确认,3月份加息周期启动之后,美债市场隐含的通胀预期就开始回落,最为显著的就是5年期美债隐含的通胀预期由3.6%回落至2.5%,同期美国服务业持续修复,美国失业率持续稳定在3.6%的低位,美债TIPS则在强劲就业等经济数据推动下回升,6月中旬已回升至0.7%附近。

但是,继美联储在6月会议上大幅加息75BPs之后,10年期美债TIPS收益率开始反转,目前又重新回落至0附近,但同期通胀预期基本就稳定在2.5%,没有再继续回落,反映出市场开始担忧美国经济衰退最终会令美联储提前调整政策路径,提前结束加息,甚至是可能会较早地开启降息周期。

其次,本轮加息周期事关美联储政策依据的两条曲线

目前市场对于美联储政策路径的定价情况是:2023年1季度美联储就会转为降息,而美联储在6月份公布的利率点阵图则显示,2022、2023、2024年底联邦基金利率预期中值分别升至3.4%、3.8%和3.4%,即美联储自己预计2024年才会降息,很显然市场认为美联储不会按照既定路径进行加息,尤其是美国GDP连续两个季度的负增长,更是强化了经济放缓的担忧。

但是,目前美国就业市场的结构和总量情况显示美联储抗通胀任务远未完成。

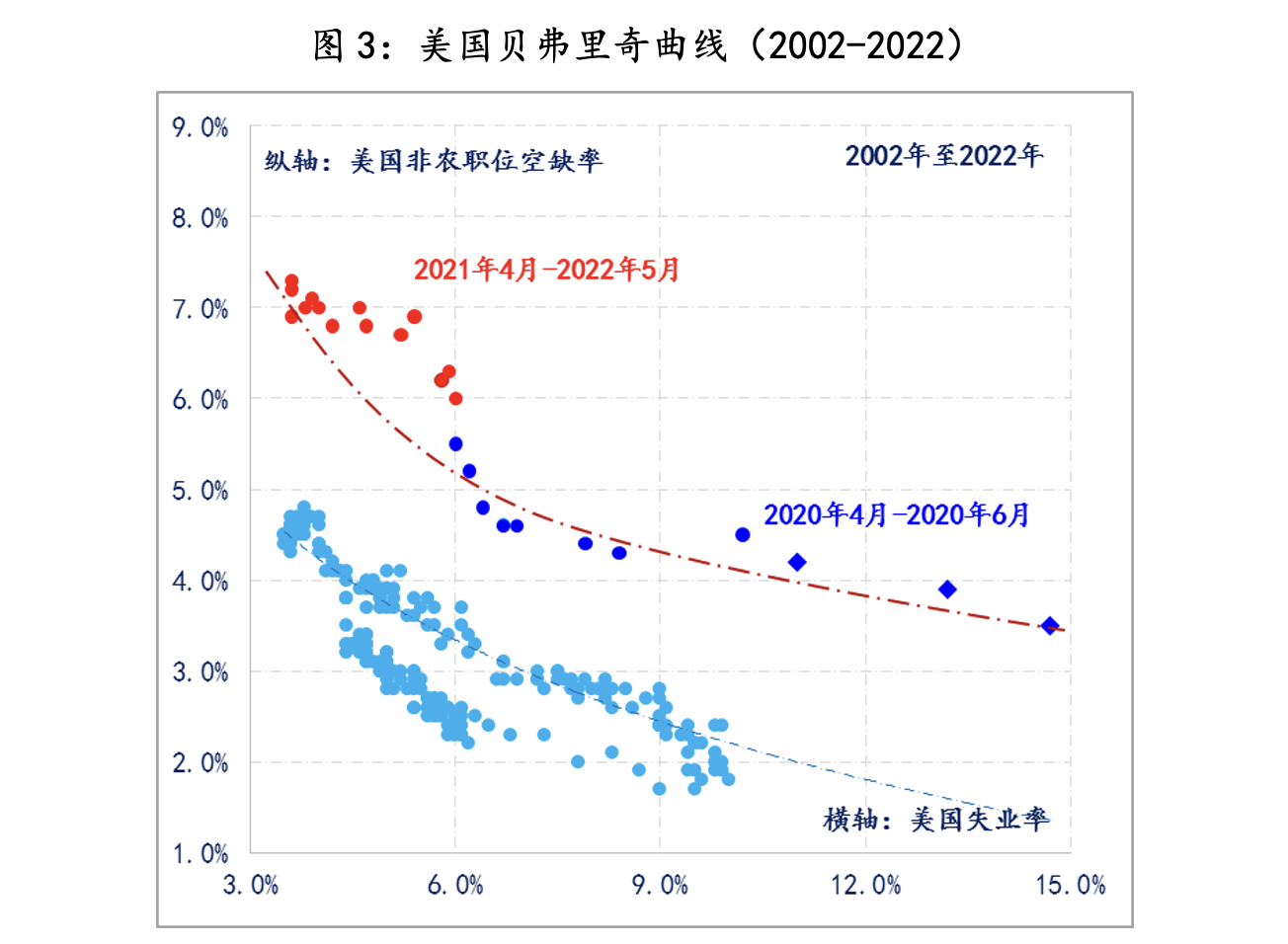

一是,在就业市场结构方面。截至5月份美国非农岗位空缺率依然高达6.9%,而且从2020年4月份以来,美国就业市场的贝弗里奇曲线就持续偏离疫情前的基本状态,即便是美国失业率已经连续4个月处于3.6%的历史低位,美国非空岗位空缺率依然远高于相同失业率对应的空缺率水平,超出幅度接近3个百分点。除了美国劳动参与率较疫情前低了1个百分点的影响之外,摩擦性失业和结构性失业更是造成美国就业市场供需失衡的主因,而目前类似疫后远程办公的增加、持续高物价对工资薪酬的消耗、多轮财政纾困对居民收入的补充等因素还在加重就业市场的结构性变化。

注:贝弗里奇曲线以英国的经济学家贝弗里奇命名的,用来表明职位空缺与失业人数的变化情况,一般用来观察就业市场的结构性变化。

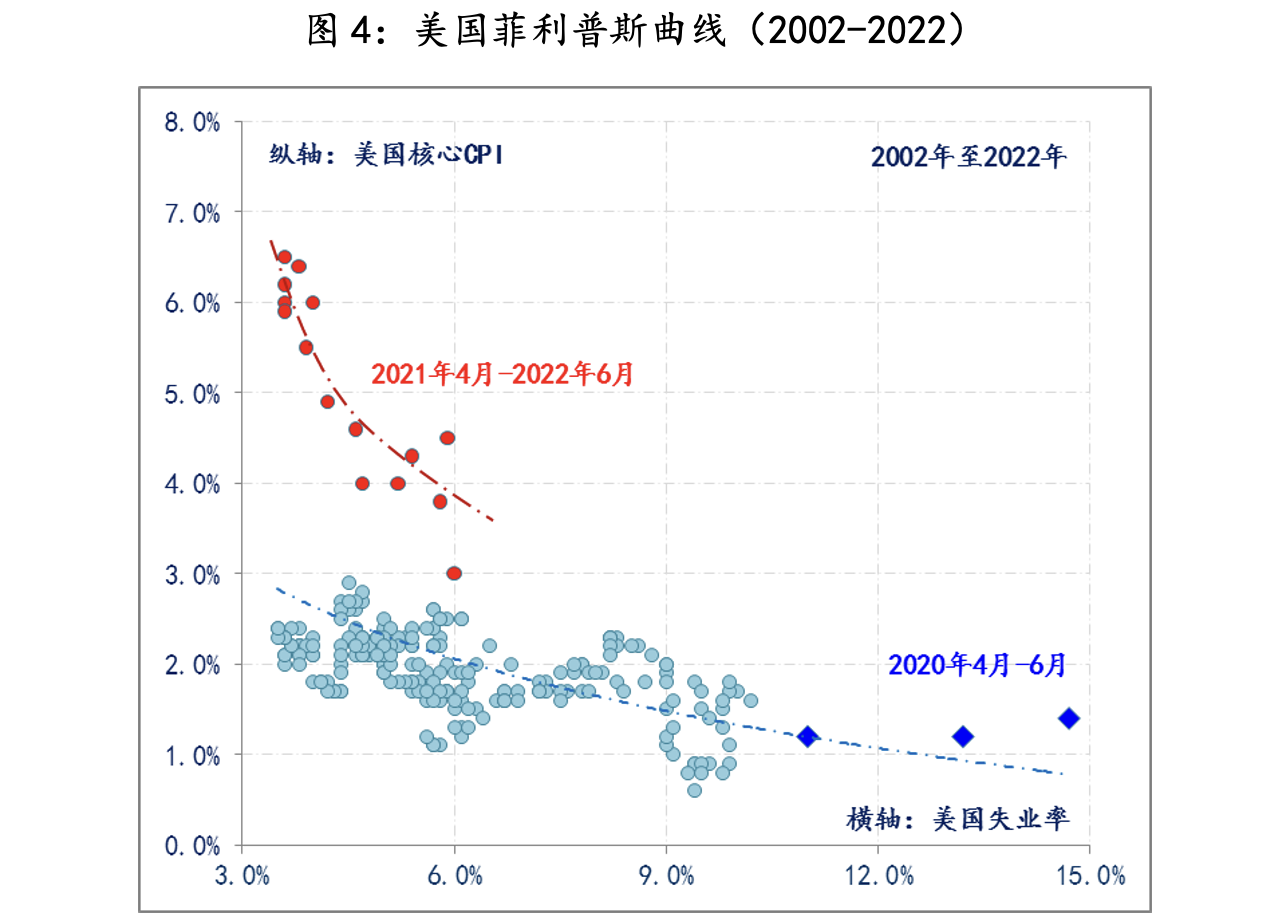

二是,在就业市场总量方面。自2008年金融危机以来,越来越扁平化的菲利普斯曲线让美联储在实施宽松政策时无需过多担忧通胀,而美联储本应有的物价稳定和充分就业双重使命也就逐渐集中于就业最大化单一目标。2020年8月,美联储进一步将政策框架调整为平均通胀目标制,大幅提高了通胀的容忍度,准许美国实际通胀在一定时期内偏离2%的目标,当时更多的考虑是通过一定时期持续超过2%的通胀,来补充2012以来通缩给经济带来的缺口。

在疫情冲击初期,美国的通胀与就业组合实际情况依然处于扁平化菲利普斯曲线的区域,所以美联储重返零利息和实施无限量化宽松刺激政策无需有过多顾忌。但是在供给冲击和需求被刺激叠加影响下,自2021年4月开始,美国菲利普斯曲线快速陡峭化,至今曲线斜率已经接近历史峰值,反映出目前的高通胀与就业市场的过热是一体两面。

上述美国就业市场结构和总量方面的变化,均显示出美联储通过加息压低需求化解通胀的任务还远未完成,而美国贝弗里奇曲线和菲利普斯曲线的现状显示,在就业市场需求出现明显降温之前,即在职位空缺率回归正常区域之前,通胀压力很难出现根本性缓解,以空缺率下降为表征的就业市场结构性调整,则一定会带来失业率的大幅上升。

第三,2%通胀目标诉求需要美联储更高水平的加息终点。

自6月以来,美联储就开始不断弱化前瞻性指引,持续强调政策路径对数据的依赖,但是目前市场对美联储政策路径的预判依然主要依赖两个方面:

一是美联储在每季度末公布的包含利率点阵图等信息的经济预测(SEP),目前美联储最新的经济预测就是6月议息会议公布,该预测中的点阵图显示本轮美联储加息终点在2023年的3.8%,而6月中旬之后市场的实际预期要低于此水平。

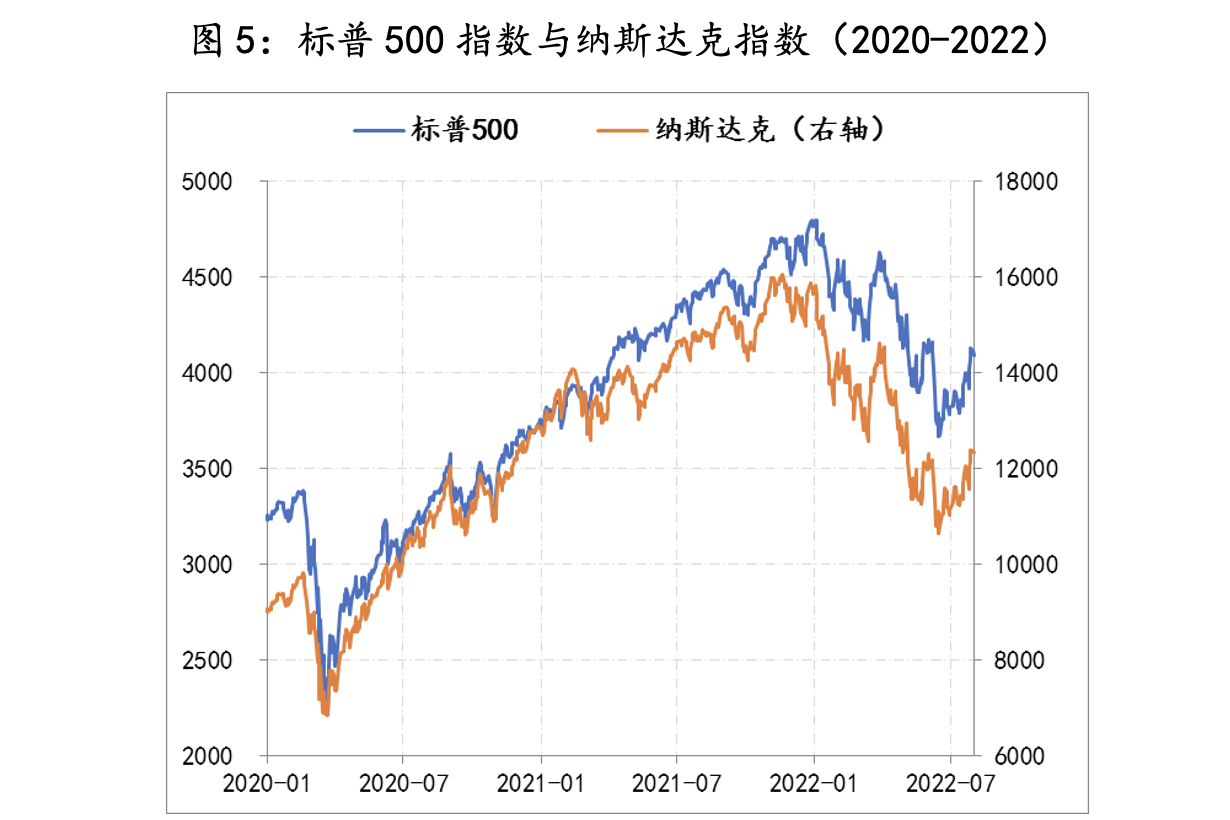

二是美联储政策的历史实践,诸如“美联储的看跌期权”等。自去年11月份美联储释放收紧政策信号开始,美股出现持续下跌,截至6月16日,标普500指数跌了23.5%、纳斯达克指数跌了33.4%,不过6月中旬之后,美股开始反弹,到目前标普500指数已经反弹12.6%、纳斯达克指数则反弹16.4%。当前美股反弹反映出市场还是坚信美联储看跌期权依然有效。

美债曲线的下行与上述两点均反映出市场普遍预期在本次紧缩周期内,美联储不会大幅提高对经济下行和市场下跌的承受力(之前我们也持此判断,参见《美联储的紧缩节奏何时调整?》)。但是仅从美国就业市场现状而言,恐怕此次市场对美联储预判的路径依赖与美联储的实际路径可能会出现较大偏差。

偏差的原因在于:美联储必须将政策利率大幅提高才有可能将通胀涨幅控制下来,而且即便如此,也还需要一定时间,这样一来美国就业市场和美国经济必将出现十分显著的调整,即本次美联储控制通胀的成本会很高。另外,鉴于供给端修复也不会一帆风顺,期间经济的起伏一定会迫使美联储调整政策节奏,所以美联储很难一鼓作气就把通胀由目前9%以上的涨幅拉回2%,这也是美联储放弃前瞻性指引,强化政策灵活性的原因所在。

综合上述三个层面的推演,目前我们的认识是:伴随美联储持续加息,美债曲线前端利率将跟随政策利率不断上行,美债曲线后端利率则更加关注对经济前景预期恶化的定价,由此一来美债曲线倒挂的程度将进一步加深,即美债曲线最终会确认经济的“滞涨”。在上次美国经济滞涨时期,10年期与2年期美债收益率倒挂程度最大触及-234BPs,而且在多轮通胀冲击下,美债曲线也出现多轮深度倒挂,此作为市场先验数据,可能会伴随市场和美联储预期差的扩大会被市场所重视和参照。

参考:

评论