文|港股研究社

最近,全球旅游零售行业权威媒体《穆迪戴维特报告》发布《顶级旅游零售商报告》,对过去一年来全球前十五名旅游零售商展开了跟踪评估。

报告显示,凭借在海南离岛免税市场的强劲表现,中免集团在2021年蝉联登顶全球最大旅游零售商,其在全球旅游零售商中的领导地位得到再次巩固。

据国家统计局数据,在旅游业内部,旅游购物连续多年规模最大,2020年占旅游相关产业增加值比重为32.3%。

购物旅游的庞大需求让旅游零售行业坡长而雪厚,其中中免股份有限公司(以下简称“中国中免”)A股总市值已超3900亿元。

港股研究社获悉,中免股份计划本月寻求通过港交所聆讯,最快2022年9月正式在港挂牌上市,中金公司和瑞银集团担任联席保荐人。

早在2021年6月,中国中免就向中国证监会递交了申请在香港联交所主板挂牌上市的申请材料。11月,港交所上市委员会举行上市聆讯,审议其上市申请。

然而,中国中免在去年12月决定暂缓H股上市进程,直到今年6月底才再次递交上市申请。该公司去年为何要放弃上市?今年下半年又为什么重启上市?

“疫”下承压业绩波动

中国中免是由中国国旅集团有限公司联合华侨城集团公司设立的股份有限公司,资产包含中国国际旅行社总社有限公司和中国免税品(集团)有限责任公司的100%权益。

在2019年2月,该公司转让了国旅总社100%的股权,至此旅游业务不在纳入合并报表。

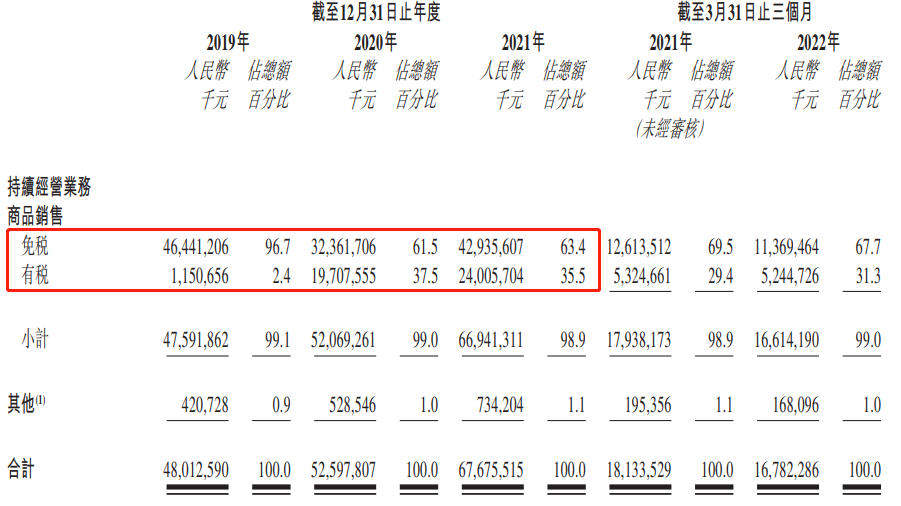

从2020年开始,中国中免主营业务为免税商品业务、有税商品业务,以及少量其他业务。

据弗若斯特沙利文数据,目前,中国中免已经成为全球最大的旅游零售运营商。按照收入计算,2021年,中国中免占全球旅游零售行业市场份额的24.6%。

2019年-2021年,中国中免分别实现收入480.13亿元、525.98亿元和676.76亿元,净利润分别为54.71亿元、71.09亿元和124.41亿元,收入复合年增长率为18.7%,净利润复合年增长率为50.8%。

具体来看,免税商品销售是其核心业务,2021年,该业务营收429.36亿元,占总营收63.4%。

中国中免拥有国内最多的免税店,是国内唯一一家覆盖全免税销售渠道的零售运营商,涵盖口岸店、离岛店、市内店、邮轮店、机上店和外轮供应店。

根据弗若斯特沙利文数据,截至2021年12月31日,中国中免是中国持有免税经营牌照的九组实体之一、持有免税经营牌照在全国经营免税口岸店的五组实体之一。按收入计算,中国中免是国内最大的免税品运营商,市场份额高达86%。

2020年,受疫情影响,免税门店、机场门店收入大幅下降。而随着疫情影响减弱,旅游业复苏,2021年免税商品业务收入反弹,但仍然低于2019年时的水平。

值得重视的是,将2021年业绩拆分来看,其实是高开低走的。中国中免上半年实现营业总收入355.26亿元,同比增长83.98%;净利润53.59亿元,同比增长475.92%。

但进入三季度,由于疫情反复,加上海南旅游处于淡季,当季营业收入仅139.73亿元,同比下降11.73%;净利润31.32亿元,同比增长40.22%。第三季度财报发布后,股价也随之下跌。

同时,下半年业绩下滑或许也是中国中免去年底放弃赴港上市的原因。

今年以来,中国中免的业绩仍然承受着疫情反复的压力。一季度,营收167.82亿元,同比下降7.45%;净利润25.63亿元,同比下降9.99%。

根据招股书,2022年4月及5月,由于中国新冠病例大幅增加,尤其是上海疫情爆发,政府实施了进一步的旅游限制及疫情控制措施。中国中免指出业务和经营业绩与2021年同期相比,受到重大不利影响。

截至目前,中国中免新冠疫情后暂时关闭的门店中有26%的门店恢复正常运营,11%的门店减少了容量,63%依然处于关闭状态。

招股书还指出,新冠疫情暂时改变了游客的消费习惯,游客可能缩短在交通枢纽逗留的时间,并避免前往交通枢纽内的不同地点,可能会对中国中免业务、财务状况及经营业绩造成长期不利影响。

去年12月4日,中国中免以受新冠肺炎疫情等因素的影响,全球经济受到较大冲击,资本市场持续低迷为由,决定暂缓H股发行上市的进程。

当下,面对可能不及去年同期的业绩,中国中免缘何选择这一时间节点二次赴港IPO?

找到盈利能力提升方向?

尽管整体营收受到疫情打击,但中国中免或许找到了应对的方案。

首先,数量最少的离岛店,让中国中免在疫情期间找到了增长密码。

根据财报,该公司目前经营193家店铺,其中口岸免税店123家,市内免税店54家,离岛店5家。5家离岛店2021年贡献了69.5%的收入,而数量众多的口岸店只贡献了25.1%的收入。

究其原因,一方面,机场口岸店等受疫情影响更大。2019年时口岸店贡献了310亿收入,而到了2021年只贡献了169亿。

另一方面,在大部分国际地区旅游受限的情况下,三亚等国内热门景点脱颖而出。三亚的离岛店在疫情期间逐渐成为中国中免收入的主要来源。

以三亚国际免税城为例,两期工程一共投资约43亿元,成立以来,三亚免税城贡献的收入从2019年的104.6亿大幅增加到2021年的348.1亿,年复合增长率达82.4%,贡献了超过一半的收入。

发现这一巨大增长点,中国中免决定进一步扩张三亚国际免税城,开发“免税购物加高级酒店”的综合项目,免税购物区在2021年3月开始建设,预计2023年开始运营,酒店建设要等到2026年竣工。

另外,该公司的第二个旅游零售综合体海口国际免税城也将在今年9月开业,有望成为新的营收增长点。

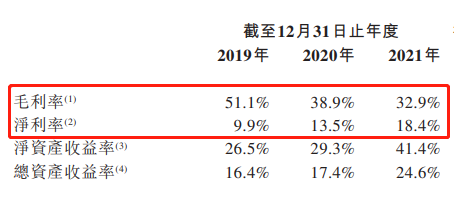

其次,与营收较疫情前减少不同,中国中免的净利润在逐年递增。

根据财报,2019年到2021年,中国中免毛利率从51.1%下降到32.9%,但是净利润率却从9.9%增加到18.4%。

毛利率的下降主要是由于中国中免在疫情期间加大了对消费者的促销及营销力度、增加折扣等措施导致。随着疫情对购物旅游的影响降低,这些刺激消费的支出是可以控制的。

同时,中国中免大幅降低了期间费用率,尤其是降低了销售和推广费用。这部分支出从34.3%下降到9.0%,与疫情相关的房屋租赁开支也大幅减少,所以净利润率连续三年上升。

最后,长期来看,疫情后时代消费回流国内,内地免税商品业务发展空间较大。

根据国盛证券研究,国内免税市场预计2025年达到近2200亿元,其中离岛免税市场规模占比为80%。中国中免在国内旅游零售行业占据领导地位,是最有希望享受到内地市场扩大红利的公司之一。

此外,随着疫情管控见效,出行逐步开放,中国中免的业绩有望进一步反弹。根据国盛证券跟踪,海南客流到6月已逐步恢复,近似同比恢复到8成左右水平。而中国中免的离岸店与海南客流高度拟合,短期复苏之下边际明显改善。

中国中免的发展战略也在进一步强化该公司的市场领导地位。根据财报,该公司目前主要战略包括:持续筑高现有业务的竞争壁垒,巩固行业领导地位;积极拓展增量业务机会,探索更多盈利增长机遇;利用资本运作,深化上游品牌和国内外渠道的竞争优势;进一步加强核心能力建设。

重启IPO,按照中国中免早前的计划,计划募集20至30亿美元。如果成功上市,募集的资金将加快该公司在核心业务上布局的速度。

评论