文|独角金融 付影

2022上半年,在震荡的资本市场中,公募基金公司角逐堪称激烈。作为基金业老十家,华夏基金在行业地位不言而喻,其股权被视作稀缺资源,一直被知名公司争夺。

华夏基金是一级市场的常客,其在新股询价阶段,却也时不时会出现偏高的申报价情况,作为专业投资者,华夏基金的定价能力又是否“过关”呢?

1、赚10亿背后的“加分项”

其中华夏基金上半年净利润10.58亿元,同比略增。

Wind数据显示,截至2022年6月底,华夏基金迈入公募管理规模“万亿俱乐部”,达1.08万亿元,位于行业第4名。在非货基排名中,华夏基金以7307.81亿元排在第二位。

华夏基金旗下有60余只基金自成立以来总回报超过100%,产品类型囊括股票型、混合型、债券型、指数型、QDII等五大基金品种。

其中,华夏大盘精选A、华夏收入、华夏回报A、华夏红利成立以来总回报均超过1100%,为业内少有的“10倍基”,华夏大盘精选A复权净值增长率高达3804.07%。

值得一提的是,华夏基金收取的管理费令人称羡。

以华夏全球股票(QDII)为例,2007年10月9日成立至2022年上半年末,该产品1年、3年、5年净值增长率均为负值,且累计亏损41亿元,其中2022年二季度亏损3亿元。尽管业绩亏损,但成立至今,该产品为华夏基金带来了可观的管理费。

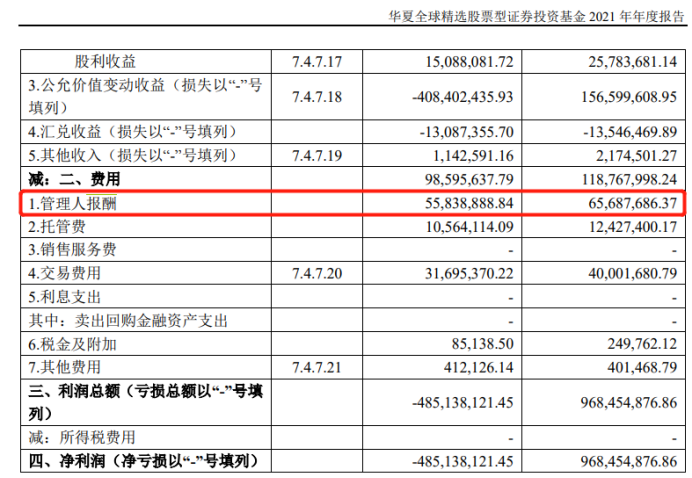

图源:华夏全球精选股票型证券投资基金公告

自媒体“面包财经”梳理发现,自华夏全球股票成立的2007年10月至2021年末,获得的报酬合计约28亿元,其中2021年华夏基金作为基金管理人从该产品获得的报酬约5583.9万元,2020年则为6568.7万元。

报酬与管理费有直接关系,华夏全球股票年管理费率1.85%,是华夏基金20余款QDII产品管理费中排名最高的一款。对比其他公司QDII产品,以鹏华美国房地产(QDII)为例,该产品年管理费仅1.5%。

基金公司是否可以降低管理费?IPG中国区首席经济学家柏文喜称,华夏全球股票基金的管理费高有历史原因,因为之前这个行业普遍收费较高,随着行业发展与扩容、行业竞争加剧而逐渐降低。另外,基金管理费率与业绩没有必然联系,投资人如果嫌管理费率高,一方面它可以提意见要求降低费率,另一方面它可以赎回基金转投其他基金,这是投资人的权利与自由。

据华南某大型公募人士对《经济观察报》表示,基金公司降低管理费率来吸引投资者也是有可能的。比如市场同质化竞争激烈情况下,基金公司为了赢得投资者青睐,增加销量,选择打价格战。

财经评论员郭施亮称,基金管理费高企,应该要有相应的卖点,例如明星基金管理人、基金管理业绩优良,或者管理团队履历丰富等。不过,基金管理费高低最终还是取决于市场表现,如果基金产品表现持续跑输同期市场指数表现,而且已经存在一定时间,不应该收取较高的基金管理费率。基金采取较高管理费率,或避免投资者短期赎回或者频繁赎回的风险,引导市场长期价值投资。不过,如果基金业绩持续低迷,那么不应该收取高于同类型产品的管理费率。

2、“老牌公募”的陈年往事

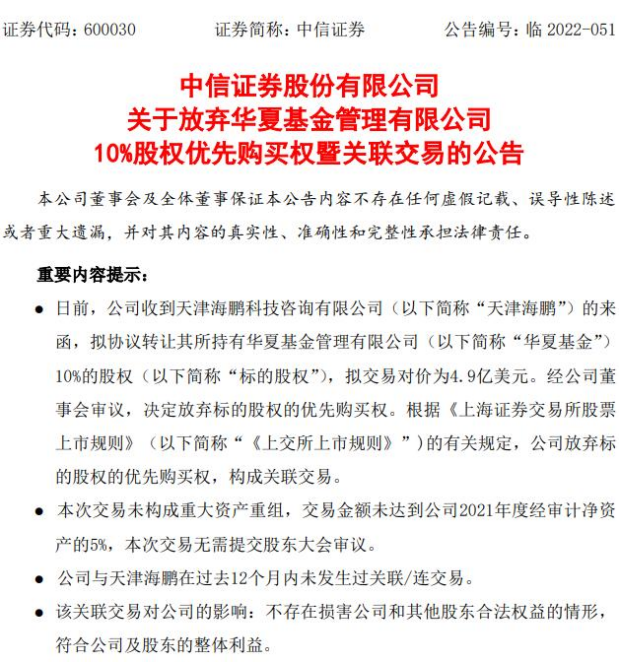

公开资料显示,华夏基金成立于1998年4月,目前中信证券(600030.SH)为公司第一大股东,持股比例为62.2%,第二大股东为两家外资股东,分别来自加拿大万信(Mackenzie Financial)与加拿大鲍尔公司,持股比例均为13.9%,天津海鹏科技咨询有限公司(下称“天津海鹏”)为第四大股东,持股10%。

图源:爱企查

华夏基金5名高管及董事来自中信证券。根据中信证券2021年披露的财报,其中,中信证券党委副书记、执行董事以及执行委员会委员杨明辉,担任华夏基金董事长。杨冰、李春波、李勇进均为华夏基金董事,三者分别在中信证券担任资产管理业务行政负责人、研究部与股票销售交易部及托管部分管领导、财务负责人以及计划财务部行政负责人等要职;孙毅担任华夏基金副总经理,其在中信证券任职投资银行管理委员会副主任兼金融与科技行业组负责人。

纵观华夏基金的发展脉搏,两位高管对公司产生的影响尤为重要,他们分别是:有着“中国基金教父”之称的公司创始人、第一任总经理范勇宏、2008年至2013年11月担任华夏基金董事长的王东明。

说起范勇宏,在公募基金草莽时代,堪称是一位叱诧风云人物。1992年加入华夏证券,并于次年担任华夏证券北京东四营部总经理,而彼时,因客户保证金陷入亏空危机,范勇宏用了一年时间解除了危机,还把这家营业部发展为全国第一大营业部。

1997年,范勇宏受命筹建华夏基金,成立后担任总经理,并广揽英才,其中,安徽省高考理科状元、1993年毕业于清华大学的王亚伟,是范勇宏一手栽培起来的明星基金经理。

2005年底至2012年5月,王亚伟掌舵华夏大盘基金期间,该基金累计涨幅达12倍,平均复合年化回报率近50%,王亚伟因而走上神坛。

除了王亚伟,还有众多明星基金经理,例如孙建冬,2005年6月30日至2010年2月初,其在管理华夏红利期间,累计收益率513%,平均复合年化回报率超过48%,创造了基金史上一段传奇。

江湖事未远,好聚更要好散。2012年-2014年,范勇宏时代的核心成员几乎全部离职。

而范勇宏的离职,或也与王东明6年争夺公司控制权,最终失败有关。

说起控股权,华夏基金早年由华夏证券设立,华夏证券曾长期担任该公司的控股股东,因经营不善,华夏证券最终被收回业务许可,其证券类资产被中信建投证券受让,而中信证券为中信建投最初的控股股东,由此,中信证券也间接成为华夏基金的控股股东。

然而,成为华夏基金控股股东前,中信证券已经完成发起设立中信基金的动作。由此违背了监管部门“一参一控”的要求。随后,围绕华夏基金股权和控制权,多方展开激烈的较量与争夺,其中就包括范勇宏。

最终,中信证证券促成了中信基金与华夏基金合并后,中信证券完成对华夏基金100%的股权全资收购,不过,这次合并也导致华夏基金的创一代包括范勇宏等重要人物的相继出走。

此后多年,围绕华夏基金的股权变更一直不断,而其估值也不断升值。中信证券6月底的公告内容显示,天津海鹏拟转让所持有华夏基金10%股权,拟交易对价为4.9亿美元,以该交易对价计算,目前华夏基金的估值为49亿美元,约合人民币327.98亿元。

3、高价打新,蒙受浮亏或超6亿

作为头部公募基金,华夏基金是一级市场的常客,今年以来,其在新股询价阶段,时不时会出现偏高的申报价情况,也踩了不少雷。

据新华财经梳理公募基金2022年打新破发浮亏情况发现,华夏基金获配公司数量达167只,其中超30只新股破发,合计浮亏约6.35亿元。

2022年1月在科创板上市的翱捷科技(688220.SH),华夏基金浮亏金额最大,超过1亿元。

翱捷科技发行价为164.54元/股。以上市首日收盘价计算,华夏基金获配的无限售部分新股产生浮亏约0.88亿元。首发股解禁日,翱捷科技股价收于65.14元/股,较发行价下跌超6成。

华夏基金最近一次打新踩雷的是迈威生物(688062.SH)。2022年7月18日,迈威生物首发限售股解禁,当日收报15.75元/股,较发行价下跌超50%,当日浮亏预计超850万元。该股在上市首日曾破发,当日华夏基金获配的无限售条件的新股浮亏约0.42亿元。

华夏基金对2022年破发新股询价阶段,普遍报出偏高的申报价。以安路科技为例,华夏基金申报价格为56.55元/股,申报价折溢价比率达2.17%;对迈威生物的申报价格68.87元/股,折溢价比率1.97%。

展望下半年行情,华夏基金认为,海外经济体的高通胀及货币紧缩仍将对全球金融市场产生重大影响。随着内地疫情大幅改善,中国经济的增长动能有望恢复。而稳增长政策的力度不断加码,疫情缓解后政策的效果也将明显提升,我们判断年内中国经济增长的低点和中国股票市场最艰难的时段已经过去。伴随下半年中国经济的复苏,中国股票市场抵御外部冲击的能力也将有所增强,对中国股票市场下半年的表现充满期待。

华夏基金命运将如何演绎?欢迎留言讨论。

评论