文|MedTrend医趋势

IVD业务火了,“地位”也随之上升。

相比疫情爆发之前的2019半年报,可以明显看出IVD业务在各个公司内部占比都在攀升,其中上涨最多的、新冠诊断赛道的最大受益者,也许是雅培诊断。

2019半年报,雅培诊断营收37.46亿美元,占比集团营收25%,与罗氏诊断相差近30亿美元。

2022半年报,雅培诊断营收96.08亿美元,占比集团41%,与罗氏诊断差距迅速缩小10倍,仅约3亿美元,增速之比也很悬殊(32.3% : 11%),今年底大有赶超之势!

新冠正在冲击固化的行业格局,IVD老大今年是否会易主?不妨从2022上半年财报中寻找一丝痕迹。

|

2022上半年 (百万) |

Roche (瑞郎) |

Abbott (美元) |

Danaher (美元) |

Siemens Healthineers (欧元) |

|

总营收 |

32295 |

23152 |

15439 |

10528 |

|

总营收 增长率 |

5% |

12% |

9.5% |

34% |

|

诊断业务 排名 |

1 |

2 |

3 |

4 |

|

诊断业务 收入 |

9948 |

9608 |

5205 |

3214 |

|

诊断业务 增长率 |

11% |

32.3% |

15.5% |

33% |

|

诊断业务 占比 |

31% |

41% |

34% |

31% |

IVD Top4 企业2022上半年数据总览

*西门子医疗2022上半年财年区间为2021年10月1日-2022年3月31日

*按7月26日汇率:1瑞士法郎=1.0367美元;1欧元=1.0219美元。

01 超高速增长2年,IVD“地位”显著提升

2022上半年,仅从IVD业务看,依旧是罗氏第一,雅培第二,丹纳赫第三,西门子医疗第四。

罗氏:已连续近10年盘踞IVD榜首。2022上半年,POC业务增长最快,同比+46%,达26亿瑞郎。中国区同比+2%。同时罗氏现诊断业务CEO Thomas Schinecker,明年3月将接任罗氏集团CEO,新任诊断负责人目前未定人选,届时是否会带来业务调整?期待靴子落地。

雅培:营收96亿美元,与罗氏诊断已相当接近。2022上半年,快速诊断业务持续发力,在去年的超高增速(+245.7%)之上继续攀升67.2%,达63亿美元,带动了整体高增长。

丹纳赫:被雅培的迅猛势头迅速甩开差距,两者2022上半年营收相差近44亿美元。

西门子医疗:其COVID-19抗原试剂今年1月开始在美国销售(美国是西门子医疗诊断第一大市场),驱动了整体同比+33%的增速,为TOP 4中最高。期间新冠抗原检测业务营收10.07亿欧元,较上一年3.2亿欧元大幅增长。中国区营收12亿欧元,同比+9%。

新冠红利释放近2年,IVD业务在各个公司内部的“地位”也在提升。

对比来看:

罗氏诊断2019年中占比21%,2022年中占比31%;

雅培诊断2019年中25%,2022年中41%,变化最大,提升16个百分点;

丹纳赫诊断2019年中31%,2022年中34%;

西门子诊断2019年中29%,2022年中31%,变化最小,仅增长2个百分点。

从以上数据,可以看出,罗氏、雅培更好的抓住了“新冠红利”,诊断业务在集团内部“话语权”显著上升;特别是雅培,2019年中,其诊断业务营收37.46亿美元,2022年中达到96.08亿美元,坐着“火箭”增长了2倍有余。相比之下,丹纳赫与西门子医疗均增长1.6倍左右,被雅培远远甩在身后。

02 POC业务成新“顶梁柱”,中国区“风险不可控”

2022上半年,随着奥密克戎全球肆虐,以及全球防控策略的转向,IVD行业虽然继续坐享红利,但内部其实已经发生了一些变化:

从整体营收看,在去年猛增的基础上保持曲线上扬,只不过增幅逐渐“回归理性”,全部在35%以内。

从细分业务看,分子诊断业务开始增长乏力(罗氏同比+1%;雅培同比-14%),而更适合居家场景的快速诊断(POC)业务接棒,成为新的增长动力(罗氏POC业务+46%;雅培快速诊断业务+67.2%)。

从区域方面看,上海是IVD TOP 4企业在中国的重要市场和基地,2022上半年,上海疫情之下,在财报之中,四家同时提到受中国疫情防控产生负面影响,并且对未来的风险表示“不可控”。

罗氏诊断:POC业务大涨+46%,Q2新冠产品营收12亿瑞郎

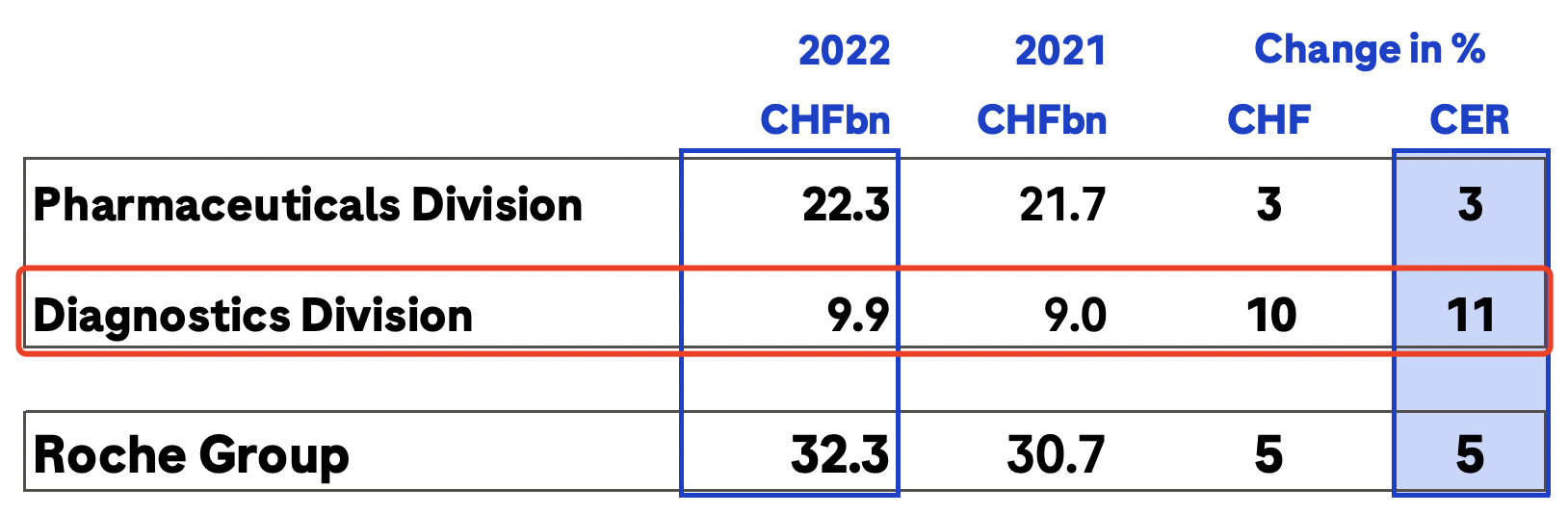

罗氏整体营收为323亿瑞士法郎(约335亿美元),同比+5%。其中:诊断业务营收99亿瑞士法郎,同比+11%,占比31%(比上年同期增长2个百分点)。

罗氏2022财年上半年主要业务营收

诊断业务营收

罗氏2022上半年诊断业务营收

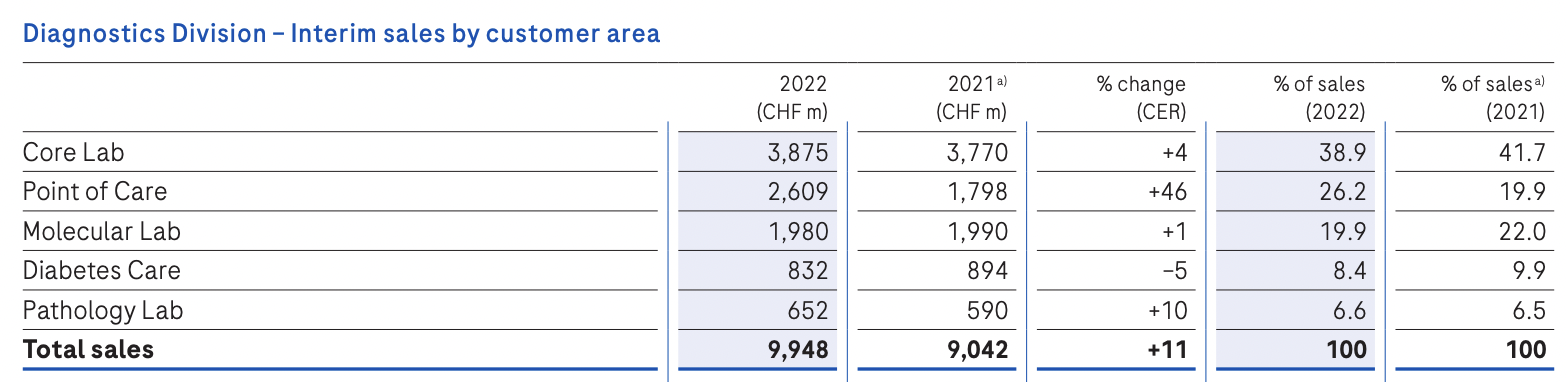

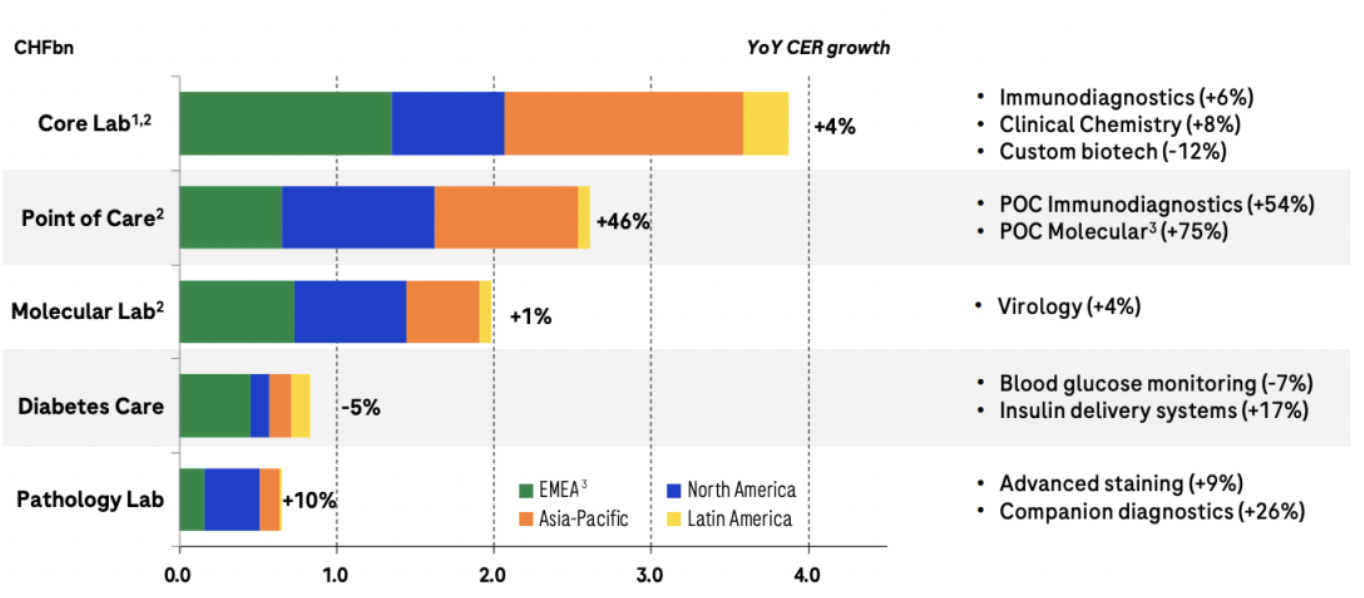

中心实验室:营收38.75亿瑞郎,同比+4%(去年同期+34%),主要得益于免疫诊断+6%、临床化学+8%,定制化biotech业务同比-12%。所有区域都有增长,最大的贡献来自EMEA和亚太地区,分别增长了5%和3%。

床旁(POC)诊断:营收26亿瑞郎,同比大涨+46%,占比26%,超越分子诊断,成为罗氏第二诊断业务。与上年同期变化的是,POC分子诊断业务(今年涨幅达+75%)被调至POC部门,去年属于分子诊断部门。

分子诊断:营收19.8亿瑞郎,同比+1%,占比20%。增长由2021年4月收购的GenMark产品所驱动,但在很大程度上被EMEA以及北美地区新冠核酸检测产品的下滑所抵消,亚太地区是主要增长动力。

糖尿病管理:营收8.32亿瑞郎,同比-5%,是唯一下滑业务。胰岛素输送系统业务+17%,血糖监测业务同比-7%;受到北美地区退税纠纷影响,如果不考虑这个因素,销售额则下降1%,由于连续血糖监测系统的兴起而挤压了传统市场。

病理实验室(原组织诊断):营收6.52亿瑞郎,同比+10%;这主要来源于高级染色业务增长(+9%),以及伴随诊断业务的销售额增长(+26%)。

2022Q2,罗氏新冠产品营收12亿瑞郎,与上年持平,并且还有整体下滑的趋势,或许新冠红利已经释放完毕。

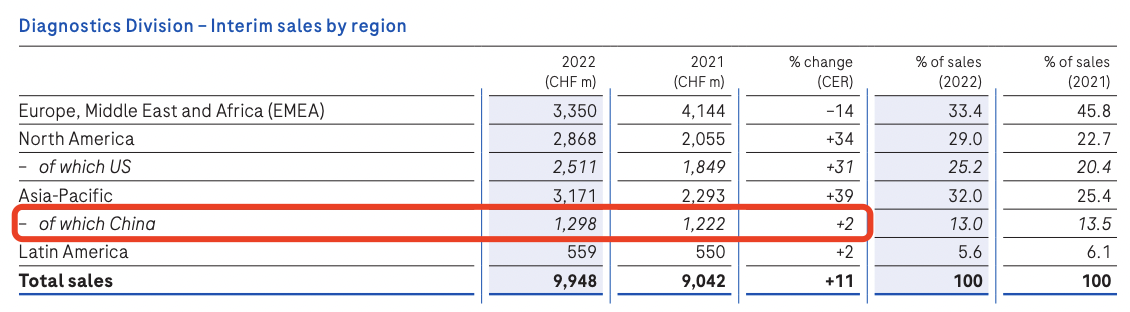

区域方面:最大区域市场下滑明显,中国营收同比+2%

罗氏诊断业务上半年区域营收“喜忧参半”,最大市场EMEA大幅下滑(-14%),亚太成新增长动力,以近40%增速拉动全球增长。其中中国是亚太最大市场,营收12.98亿瑞郎,同比+2%(去年同期+45%),占比总营收13%,相比去年下滑0.5个百分点。

罗氏诊断2022财年上半年区域营收

雅培诊断:快速诊断业务大涨67.2%,Q2新冠产品营收23亿美元

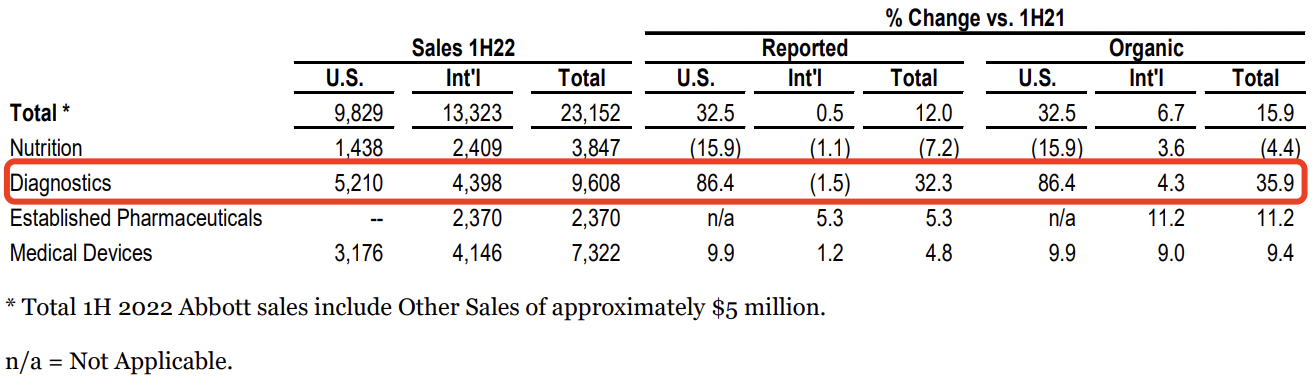

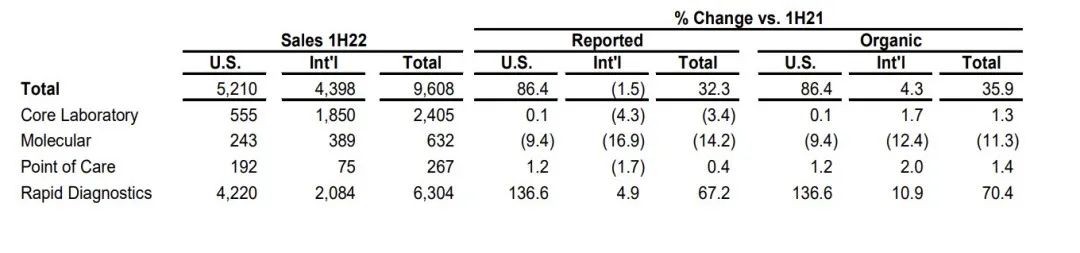

2022上半年,雅培集团营收231.52亿美元,同比+12%,诊断业务营收96.08亿美元,同比+32.3%,占集团营收的41.5%,是集团第一大业务。

雅培2022财年上半年整体营收

诊断业务营收

雅培2022财年上半年诊断业务营收

传统诊断:营收24.05亿美元,同比-3.4%。国际市场下滑4.3%

分子诊断:营收6.32亿美元,同比-14.2%(去年同期+48.1%),美国市场下滑9.4%。

床旁诊断(雅培传统POC业务):营收2.67亿美元,同比+0.4%。

快速诊断(Alere的POC业务):营收63.04亿美元,同比+67.2%(去年同期245.7%),是雅培诊断的第一大业务,占比进一步提升,达65.6%。主要受新冠抗原检测的强劲需求所驱动。

2022年Q2,雅培COVID-19检测相关产品销售额为23亿美元,由快速诊断产品的销售所带动。

雅培BinaxNOW™ COVID-19 Ag卡式抗原检测试剂,可与APP连用

区域方面:美国市场占比提升15%,国际市场营收下滑-1.5%

美国市场:营收52.1亿美元,同比+86.4%,占诊断总营收的54%(去年同期38.5%)。

国际市场:营收43.98亿美元,同比-1.5%,占诊断总营收的46%。

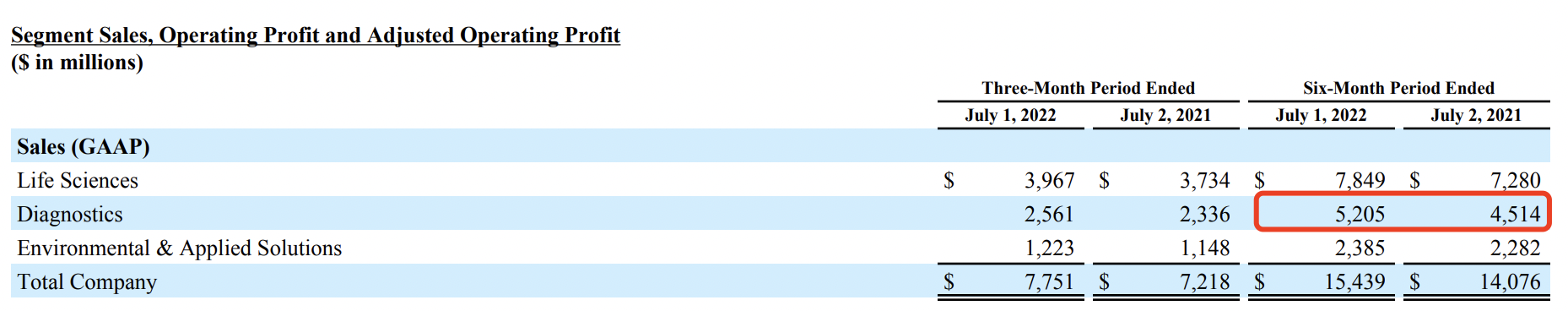

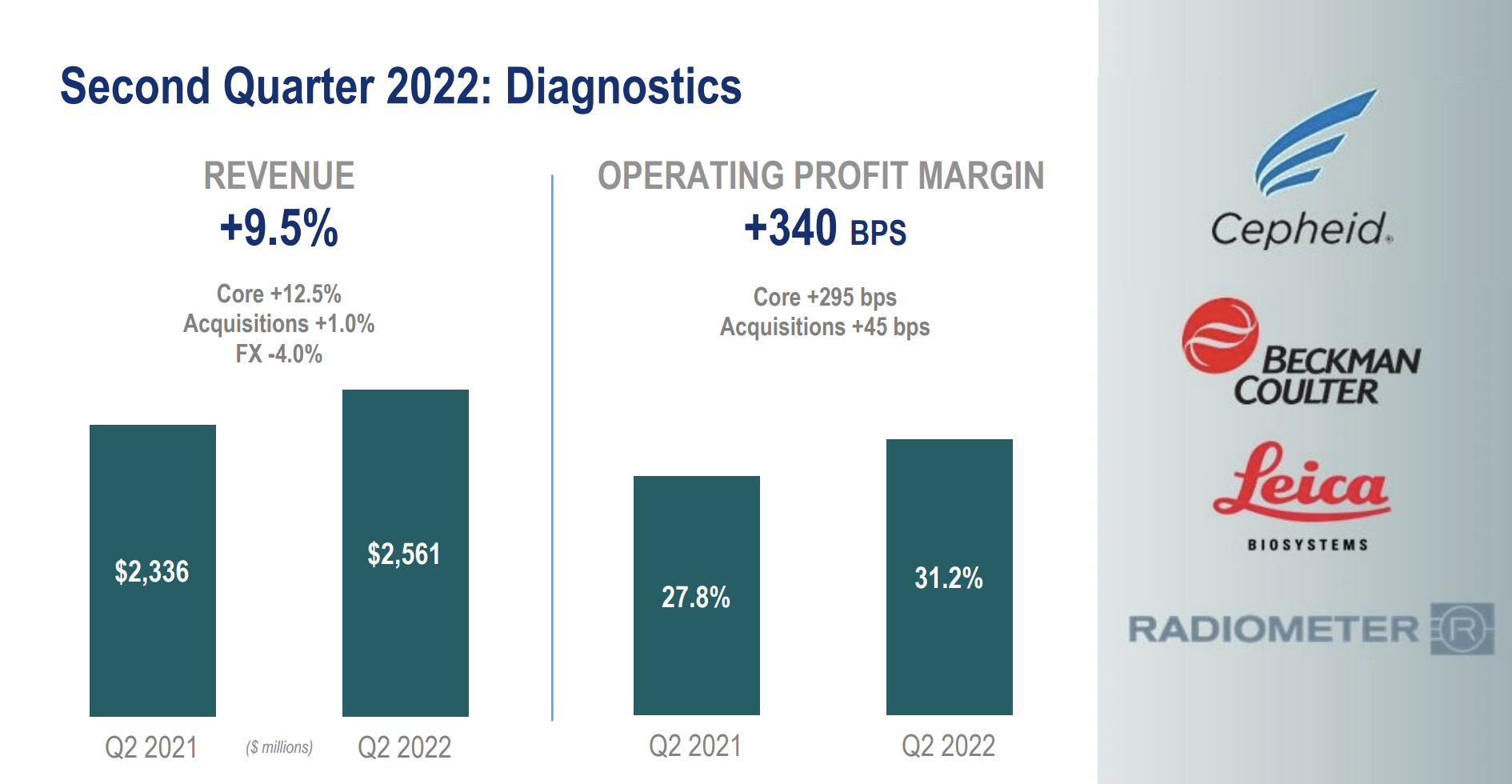

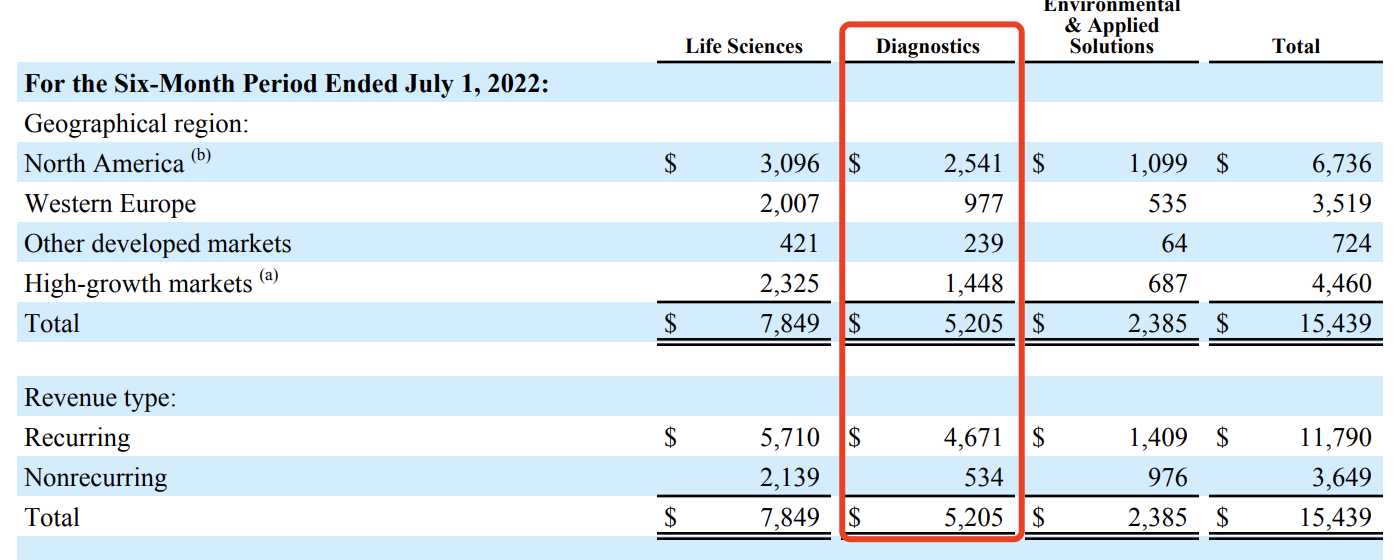

丹纳赫诊断:预计今年新冠产品将收入25亿美元

2022上半年,丹纳赫总营收154.39亿美元,同比+9.5%。其中诊断业务营收52.05亿美元(+15.5%),占比34%,较去年增长2个百分点。

丹纳赫2022财年上半年整体营收

诊断业务营收

丹纳赫2022财年Q2诊断业务营收

丹纳赫诊断的细分业务数据未披露,据财报描述:

临床实验室业务:生化、免疫和微生物学产品线推动了增长,主要是由北美地区推动,但被中国部分抵消。

分子诊断业务:在北美和西欧的带动下同比增长,该业务的耗材销售增长强劲,主要为新冠检测产品以及非呼吸道疾病检测产品。2021年的产能提升有所助力。

急性护理诊断业务:增长主要源于血气产品线,从地域上看,需求是由北美、西欧和中国推动的。

病理诊断业务:大多数主要产品线同比增长,在北美、西欧和中国需求的带动下实现总体增长。

财报提出,COVID-19分子诊断对整个部门的销售额增长做出了重大贡献。预计截至今年底,新冠检测产品营收将达到约25亿美元。

Beckman Coulter Access SARS-CoV-2 IgG 检测系统

区域方面:中国市场受影响,但仍实现增长

丹纳赫诊断业务所有区域实现正增长,在高增长市场(东欧、中东、非洲、拉丁美洲、亚洲,不含日本、澳大利亚和新西兰):营收14.48亿美元,占比27.8%,营收同比-2%,是唯一下滑地区,其中中国市场起到正面增长作用。

丹纳赫2022上半年诊断业务区域营收

财报中提到,中国疫情影响占据了2022Q2的大部分时间,在6月解除封控之前,丹纳赫在中国的部分业务受到影响。

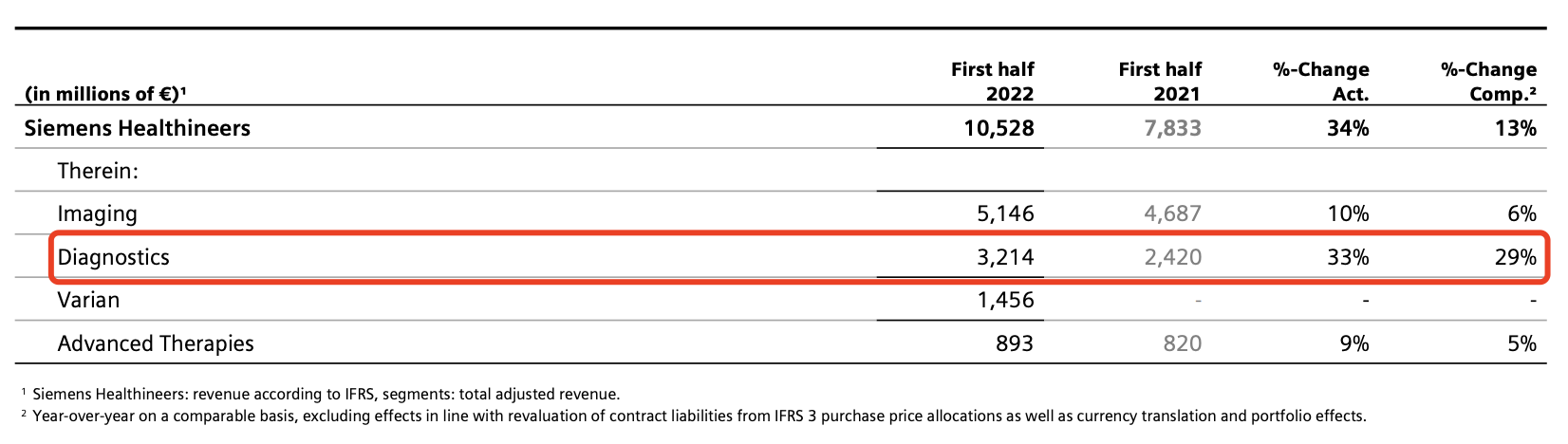

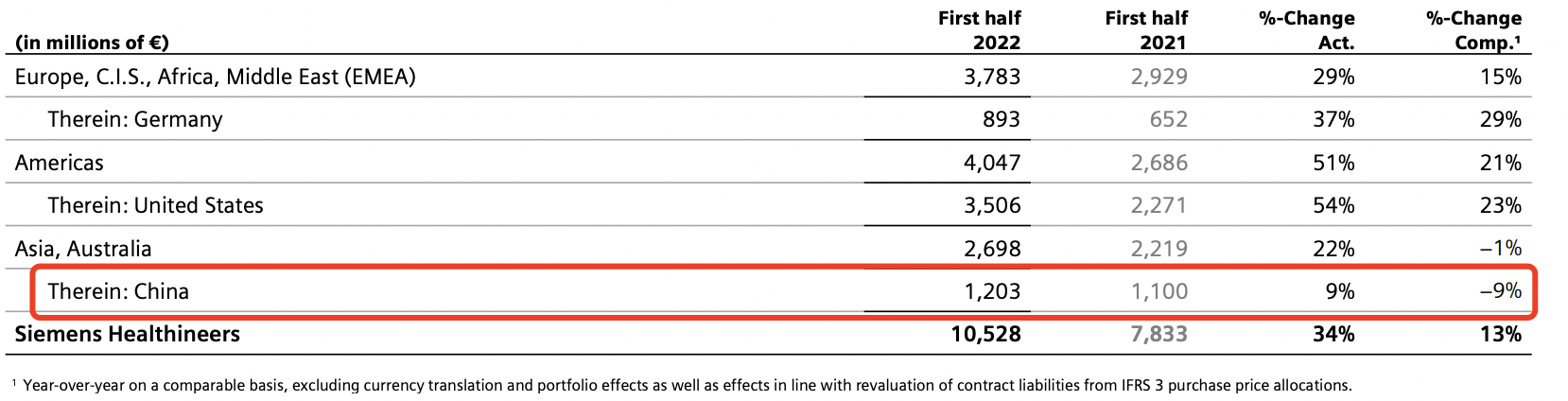

西门子医疗诊断:上半年新冠抗原试剂增长翻番,收入10亿欧元

西门子医疗整体营收105.28亿欧元,较上年+34%。诊断业务营收32.14亿欧元,同比+33%,增速持续攀升(上年同期+20%)。

*2022上半年财年区间:2021年10月1日-2022年3月31日

西门子医疗2022财年上半年整体营收

诊断业务营收

财报未给出具体诊断业务营收明细,大致描述为:

所有部门都对增长做出了贡献,特别是受COVID-19抗原检测的高需求所驱动。

如果不包括COVID-19抗原测试,可比增长为4%。

2022上半财年,西门子医疗COVID-19抗原试剂收入10.07亿欧元,较上一年3.2亿欧元大幅增长超200%。其COVID-19抗原试剂自2022年1月开始在美国销售。

西门子医疗CLINITEST新冠抗原自检试剂

区域方面:中国市场同比+9%,德国、美国抗原检测需求旺盛

西门子医疗区域营收包括全部业务在内,2022年上半年同比全部实现增长。亚洲&澳洲市场:营收26.98亿欧元,同比+22%,其中,中国市场营收12亿欧元,同比+9%,但相比上一年的强劲增长(+19%),影像部门出现了下滑。

西门子医疗2022财年上半年区域营收

据财报,诊断部门的增长包含所有地区的贡献,尤其是EMEA及美洲市场,主要受德国和美国COVID-19抗原检测的高需求所驱动。

03 战略PK:产品上新、加码中国、应战集采

新冠之上,比拼的是应变与速度;新冠之下,想要维系的高增长,比拼还是要回归到传统的人才、产品与战略之中。

布局未来:发力并购、布局下一代产品

近两年,四大家手握充裕的现金流,但其实IVD领域的并购并不多见,其中比较知名的并购案例,包括

2021年3月,罗氏溢价40%收购GenMark,扩大分子诊断产品组合。

6月,丹纳赫以约96亿美元收购全球最大的质粒生产工厂Aldevron,进军诊断、疫苗上游原材料领域。

9月,罗氏收购TIB Molbiol 集团,再度加强分子诊断解决方案组合,扩大对现有病原体的检测范围。

不得不说,在IVD领域,罗氏近来的布局较为活跃,不仅在并购方面,还表现在研发方面,据财报披露,罗氏诊断2022上半年研发费用9亿瑞郎,同比+11%,占比营收9%。

9亿瑞郎≈9.3亿美元≈63亿人民币,仅仅是罗氏6个月用于诊断业务的研发投入。相比之下,国内体外诊断“一哥”迈瑞2021全年诊断营收为84.5亿元,全年集团研发投入25.24亿元。差距显而易见。

另外值得一提的是,针对猴痘疫情,5月25日,罗氏已开发出系列化检测工具——LightMix,包括3种具有不同功能的猴痘病毒检测试剂盒,动作不可谓不迅速。

罗氏诊断2022年计划发布的猴痘检测产品

中国市场:加码本土化、走向基层、迎战集采扩围

为弥补过去几年国内常规市场的低迷、国产企业的进攻,在华IVD外企正在积极从本土化和扩展基层市场两个方面采取动作。

本土化方面,进入中国以来,贝克曼库尔特最先建厂,最早可追溯到上个世纪90年代。2018年以来,西门子医疗、罗氏诊断分别投资超30亿元建立在华工厂,用于研发、生产生化和免疫检测试剂。

基层市场方面,去年,罗氏诊断、希森美康相继与国内公司合作代理小发光产品。去年底,贝克曼库尔特推出全新本土品牌“贝华康”,释放强攻基层市场的信号。

不过中国市场更多的挑战随之而来。继安徽化学发光试剂之后,又一史无前例大规模IVD集采项目流出风声。

7月27日,据业内流出消息,国内第一个常规体外诊断试剂(IVD)集采联盟已正式成立,“第一枪”瞄准的是肝功生化试剂,虽说生化试剂已不是外企的主要领域,但也算是一个IVD扩大集采规模的信号,如果趋势持续下去,对于在华IVD外企来说,应该又是下一个重击。

评论