文|壹DU财经

8月1日,全球最大动力电池企业宁德时代发生一项重大人事变动。公司“二把手”,副董事长、副总经理黄世霖辞职,投身“光储充检”创业大潮。

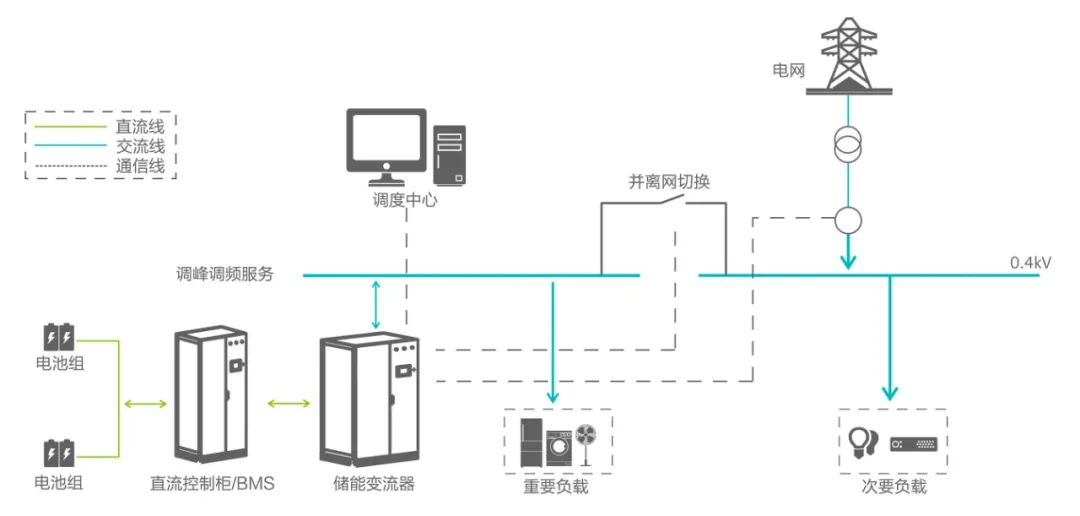

“光储充检”分别对应的是充电场站棚顶的光伏板、储能系统、直流充电桩、电池检测等业务,它们是事关动力电池及新能源汽车发展的关键配套设施。

黄世霖的辞职创业让储能再一次被公众关注。储能与光伏、新能源汽车被看作是新能源产业的三大核心赛道。在双碳背景及新能源汽车产业高速发展的当下,储能犹如水下巨鳄,正在浮出水面。

01 风口刮向储能

新能源的风口最先刮向光伏板块。20年前开始,中国光伏产业就开始了波澜壮阔、起起伏伏的发展历程:催生过全球首富,也曾遭遇大面积洗牌,跌入低谷。直到2019年,中国光伏产业才再次进入新一轮增长周期。

新能源汽车产业大约也从20年前起步,在经历试点、“骗补”等曲折发展后。新能源汽车近五年从政策驱动为主转向市场驱动为主,迎来了高光时刻。不仅产销量全球领先,而且在“三电”关键技术领域也实现弯道超车。

现在,风口来到了储能行业。股市是最明显的表现。今年4月开启谷底反弹之后,储能板块犹如开挂一般,在中国股市划出一道靓丽的上升曲线。储能板块从4月27日的1085一路飙升,最高达到1853,涨幅超过60%。7月份以来,更是有多只储能概念相关股票涨停。其中,赣能股份曾录得11天10个涨停板,世嘉科技6天6板,三变科技、广宇发展以及科陆电子等多只股票收获两连板。

据不完全统计,自4月27日算起,储能板块有近30支个股股价涨幅超过两倍。派能科技、固德威、南网科技、赣能股份、宝馨科技、科信技术等,股价涨幅更是超过3倍。一路狂飙的储能板块,甚至引发监管问询和重点关注。

股价起飞的背后是市场对储能赛道的高预期。中国能源研究会储能专委会、中关村储能产业技术联盟发布的《储能产业研究白皮书2022》显示,中国及全球储能赛道尤其新型储能保持高速增长态势。2021年,全球新增投运电力储能项目装机规模18.3GW,同比增长185%,其中,新型储能的新增投运规模最大,首次突破10GW,是2020年新增投运规模的2.2倍。而截至2021年底,中国已投运电力储能项目累计装机规模46.1GW,同比增长30%。新增投运电力储能项目装机规模首次突破10GW,达到10.5GW,其中,新型储能新增规模首次突破2GW,同比增长54%。

央视财经今年7月的报道显示,储能需求持续增长,甚至出现了供不应求的局面。在江苏常州新北区的一家光伏储能系统生产企业内,负责人表示,现在生产量是去年的5倍,接到的订单量是去年的8倍。

与之相应,国内各地独立储能项目相继落地。3月,重庆长寿5兆瓦/10兆瓦时储能站正式并网投入运行。这是西南地区最大兆瓦级用户侧电化学储能电站,充满一次电可同时满足超过3500户居民家庭1小时可靠用电。5月,南京最大单体电网侧储能项目江北储能站并网送电,最大充放电功率110.88兆瓦,存储容量193.6兆瓦时,可储存约19万度电。

以龙头企业看,2021年,宁德时代营业总收入1303.56亿元,同比增长159%;其中,储能系统销售收入136.24亿元,占比近10%,同比增长高达601.01%。比亚迪2021二次充电电池及光伏业务收入164.71亿元,同比增长36.27%。阳光电源2021年,储能系统业务实现收入31.38亿元,同比增长168.51%。

此次辞职创业的黄世霖,接受采访时曾表示,宁德时代成立之初就定下两个业务目标,一个是动力电池,另一个是储能电池。“而储能才是自己的最爱。”他判断这个市场未来比电动汽车要大得多。

02 储能为什么火?

储能其实并不是一个新赛道。比如“老一辈”蓄能式水电站,它将离峰电力以水的势能储存起来,在用电的尖峰时间再用来发电。这是一种应用时间很长,很典型的物理储能方式。

而当前资本市场大火的储能赛道主要是化学储能,即将电能转化为化学能,主流的技术路径包括电池储能和氢储能,锂电池、钠电池、钒电池是化学储能的典型代表。

因成本优势明显,抽水蓄能是当前市场主力,2021年,抽水蓄能占国内电力储能市场累计装机规模的86.3%。但其也有明显弊端,受地理因素限制且初期投入成本高,而且其主要应用于容量储能,在功率储能方面明显弱于电池储能。从长远看,新型储能(除抽水蓄能外的储能系统)将是未来储能的主力军,被寄予厚望。

储能赛道此时大火,离不开双碳背景和能源结构变革的大趋势,也与当下的政策推动有关。

中国已明确2030碳达峰、2060碳中和的战略目标,并推出能源、制造业等各行各业行动意见。从化石能源到清洁可再生能源转向是实现双碳的必由之路,而风力发电、光伏发电的占比将大比例提升。2021年,我国风电、光伏发电量约占全社会用电量的 11%。根据发改委预测,到 2050 年,仅光伏发电就将占到全社会用电量的约39%。

电力系统是一个需要维持瞬时平衡的系统。传统电力系统中,主要靠大型火电厂发电,可通过发电机组的转动惯量、调频能力根据负荷变化调节发电量,以实现电力平衡。而在加入大量“风光”发电的新型电力系统中,光伏板可以建在山上,也可以建在工厂顶棚,甚至鱼塘水面之上。未来的电网将是大电网主导,社区、场站、园区等多层次微电网相融并存的格局。

在此情况下,就需要解决规模化、分布式新能源与新型负荷大量接入、即插即用的问题。而“风光”发电受日照、天气条件影响巨大,且发出来的电,不用则废,必须要存储起来。由此可见,传统电网系统的“源-网-荷”也将变为“源-网-荷-储”,储能成为未来电网不可或缺的一环。

除了有光明的前景,还有推动储能赛道火热的现实因素。当下,我国储能市场主要由发电侧驱动,具体又来自于政策端的强制要求,即新能源发电强制搭配储能。据不完全统计,截至今年5月末,国内已经有23个省份明确新能源“强配”储能。

比如,海南省规定,单个集中式光伏发电平价上网申报项目规模不得超过10万千瓦,且同步配套建设不低于10%的储能装置。身处新能源应用大省的山东枣庄则要求,按照装机容量15%~30%建设储能,且时长2~4小时。

天风证券测算,未来几年储能市场规模将主要由发电侧强制配储贡献。预计21-25年国内发电侧储能装机量有望达到4.7/14.3/25.2/42.4/68.4GWh,4年复合增长率达到95%。

03 2025年的商业化期待

除了光明的前景,储能产业健康发展,还需要克服眼前的商业化困境。

行业通常用全生命周期度电成本(LOCE)来衡量储能系统成本,即储能系统在其生命周期内发生的所有支出(包括购置支出、运维支出等),除以其生命周期内累计放电量。

英大证券测算,电池储能的度电成本约为0.67元/kWh。对于用户侧,如大型工业园区、社区、家庭等,如何才有动力安装储能设备?肯定是其带来的收益要大于成本。而收益主要来源于调峰补偿和电价差。

当前的电力市场价格分峰、平、谷时段,峰时用电量大,电价高;谷时用电量小,电价低。安装储能系统的企业,可以谷时蓄电、峰时用电,以此获得价差和电费的节约,抵消一部分成本。另一方面,各地对于参与用电调峰的企业给予一定补偿。

但目前这两项收益并不足以支撑起大规模商业化。根据天风证券测算,当前仅广东和天津的调峰补偿大于0.67元,其他省份,独立储能项目参与调峰的收益都不足以弥补成本。而在峰谷电差套利方面,也仅有北京等少数地区可实现项目盈利。

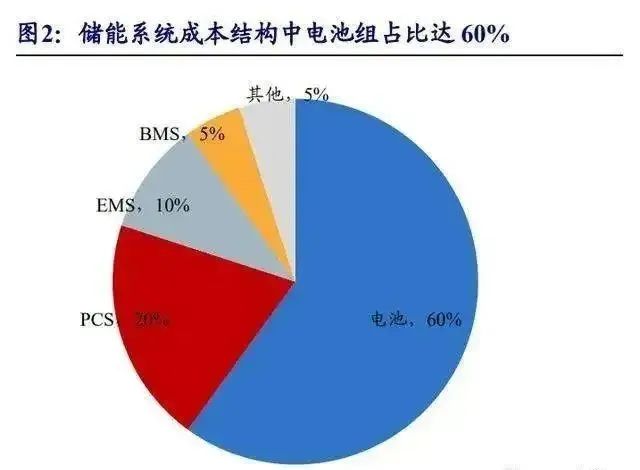

据36氪报道,一套储能系统的初始投资成本中,电池占比约60%,变流器占比约20%,BMS(电池管理系统)和EMS(能量管理系统)合计占比约15%。巧的是,动力电池在新能源汽车的成本占比中,也将近六成。

目前,锂离子电池是新型储能的主力军,占比约为90%。去年以来,锂电池成本持续上涨。以至于广汽集团董事长曾庆洪吐槽“现在给宁德时代打工”。对此,宁德时代大呼冤枉,称今年一季度净利润同比下降23%,主要是因为碳酸锂等原材料价格上涨幅度超过预期,但客户端价格传导相对谨慎。

锂电池价格的上涨短时间内不会缓解,意味着储能系统成本与收益之间的偏差,短时间内还不会解决。因此,目前的储能市场还多由发电侧的新能源“强配”储能驱动。

彭博新能源预计,随着主要成本器件锂电池的价格下行,2025年电化学储能系统成本有望较2019年下降40%,国内少部分地区才有望率先实现“光储平价”。而国家部委的规划中,2025年对储能赛道来说也是一个关键节点。

今年3月,国家发改委、国家能源局印发《“十四五”新型储能发展实施方案》提出,到2025年新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件;电化学储能技术性能进一步提升,系统成本降低 30%以上。

也就是说,储能市场还要再忍耐两三年,才能等到大规模的商业化。届时,潜力巨大的用户侧储能市场将被激活。不论是在自家屋顶安装光伏,还是成千上万的电动汽车充电场站光伏发电,储能将成为越来越多用电单位的标配。这将是黄世霖所判断的,比电动汽车更大的市场。

评论