文|热点微评 王新喜

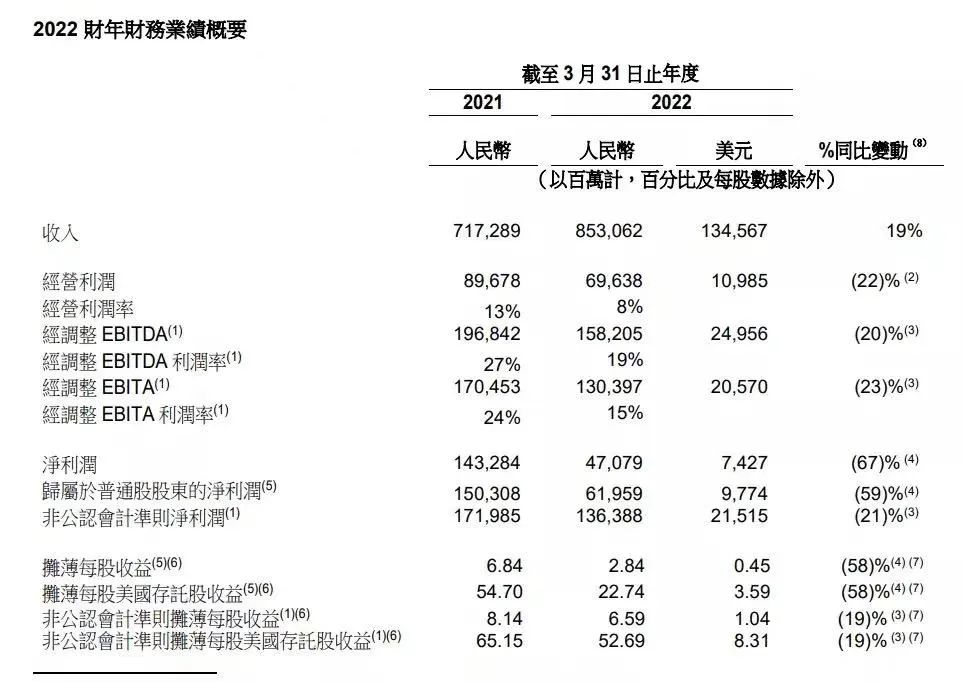

阿里日前发布了2023财年第一季度财报。数据显示,这一季度收入2055.55亿元,同比没有增长,但超越市场预期的 2034 亿,其344亿利润调整后EBITA利润远远高于287亿的市场预期,而调整后的净利润303亿,也大幅超了市场的预期284亿。

阿里巴巴中国商业分部收入同比下降1%至1419.35亿元(211.90 亿美元),由于直营及其他收入的后同比去年增长50.06亿元,相当于填平了前者收入还有盈余。

淘宝天猫GMV同比下跌了5%,淘宝天猫客户管理收入同比下跌了10%,基本符合市场预期。云计算业务收入177亿,同比增速进一步滑落到了10%,明显低于市场预期的184亿,接近2亿利润,也低于市场预期的4亿。

而淘宝及淘特上M2C商品产生的支付GMV同比增长超过40%,淘菜菜GMV快速增长,同比超过200%。

整体来看,在核心电商之外,阿里国际商业、本地生活、菜鸟、云业务收入增速均有所放缓,但总体上阿里还是交出了一份超出市场预期的财报,基本盘大致稳定。

当然,由于宏观经济放缓与消费层面的下行态势,导致资本市场对阿里的预期很低,过于悲观,而阿里通过整体的裁员与降本增效,更多求稳的动作交出了一份相对还算满意的财报。

从中可以看到阿里的抗压能力,面对持续的消费下行态势与竞争对手林立以及中概股退市担忧等市场情绪弥漫,多重压力之下,也实属不易。

虽然阿里的电商基本盘的能力稳住了,但大股东软银再抛阿里又再度引发了市场担忧,但尽管如此,从当前经济的整体走势与消费逐步恢复的上行势头中,处于低谷期的阿里,股价何时迎来反弹依然是众人关注的重心。

阿里面临多方竞争危机,市场或高估了短视频对电商基本盘的冲击

从整个互联网行业近一年来的低迷现状来看,业内对政策的反应过激的,从政策监管到宏观消费上的低迷,种种因素都推动了阿里的股价下行态势。

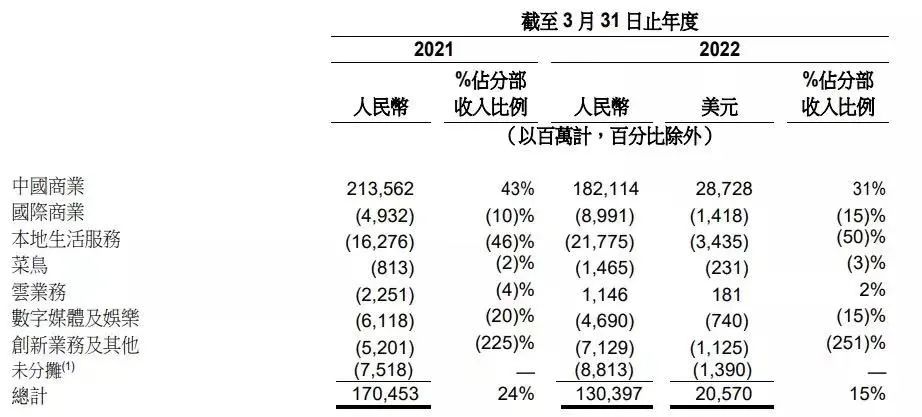

重新调整之后的阿里生态为五纵二横,五纵为中国商业、国际商业、本地生活、大文娱、创新业务,二横指的是物流、云计算。其中的中国商业是国内电商业务的核心,也在低谷期保持了稳定,国际零售商业收入维持在105.24亿元的相对高位,阿里的基本盘还算稳定。

从市场竞争层面,市场的悲观更在于阿里的流量源头开始面临危机。市场对阿里有个基本预判,就是阿里缺流量,但流量在社交池子与短视频的池子里,流量对阿里有很大的影响,但由此来作为决定性因素预判平台型电商增长其实步入了一个片面的误区。

流量可以为电商带来有效的增量,但电商的大盘其实本质还是以消费者购物的刚需为核心支撑,所谓刚需这是消费者面临消费需求的第一反应品牌。

对于小件购物,兴趣电商能够蚕食一部分,但是兴趣电商所带动的冲动型购物不具备刚需性,它能够蚕食长尾低客单价产品,很难蚕食到高客单价的大件电子产品、生活必需品、家居、服装等刚需产品。

这部分产品的购物决策较重,需要品牌质量与服务体系、平台信任体系来支撑。而刚需购物的第一反应依然是头部电商平台。

从目前来看,抖音快手在兴趣电商与信任电商层面不断创造增量,也在蚕食了部分低客单价需求,但是阿里总体的电商大盘依然稳住了。

正如在2018年前后,市场预判抖音短视频要抢腾讯社交的盘子,但如今社交的大盘也依然在腾讯手里。今天的淘宝天猫也依然贡献了阿里绝大部分的营收和净利润。

业内过于看高了短视频的流量优势对各行各业的侵蚀能力,却忽略了巨头们的生态能力与平台服务随着时间越久则扎根越深生态链越完善。

搜索去百度,电商去阿里,社交去腾讯,这是一种长期以来的用户惯性认知与习惯,一般情况下,很难改变。

如果未来用户对于电商大件购物与刚需购物的第一反应是去抖音快手购物,那么阿里才是真的危险,但事实上,这几乎是不可能的。

目前的现状是,抖音快手撑起了一部分电商市场的偶发性需求,但电商刚需的支撑点是由电商综合的货品供应与售后、服务、品牌信任等系统化的平台能力构成,这无疑是阿里的基本盘能力,从目前来看,虽然抖音快手、拼多多们各有分食,但阿里整体的大盘还未被撼动。

国内守住基本盘,国外找增量

不过,阿里现在面临各方挑战危机与成长型收窄、经营性利润摊薄、包括淘特成本费用支出走高的现实,这也是毋庸置疑的。在国内要稳住基本盘,阿里牺牲利润率做大蛋糕,同时让利商家已经是必然要走的一条路。

根据易观电商分析师陈涛提到,阿里近几年的一个趋势把第三方的业务与自营业务做结合,自营业务做的越来越多,越来越重,在财报里面表现就是成本越来越高。

在过去,阿里核心是发展第三方业务,利润率比较高,但现在自营业务作为重点发展对象,必然会侵蚀公司的利润率,将自营业务转为第二增长曲线、做大基本盘的蛋糕是阿里正在考虑的,但是短期内,成本支出变高的现实是很难扭转,阿里要保持过去的高利润率可能会变得困难。

在过去一年时间里,阿里财报的压力一大部分来自于,在消费不振的疫情反复敏感时期,价格敏感型消费者变多了,一方面企业为了拉动销量在做出让利,平台也在下调商家的服务收费标准,甚至需要适当的补贴商家,确保商家的利润与获利能力。

这在某方面也压制了阿里的利润空间。这是阿里必然需要做出的让步,因为当前各大平台对商家的争夺在变得激励。

如何预防长尾购物以及白牌商家、本地生活分别被抖音快手、拼多多与美团分食,是需要做出更多的产品与服务创新来应对的。

而目前淘特通过独特的供应链优势,连接1688产业带、B端商家、M 端工厂对拼多多构成了一定的防御护城河,从电商分析师张奡看来,阿里的全球用户数超过了13亿,淘特的年度活跃消费者超过了3亿,有不少来自下沉市场的增量用户。

淘特当前对拼多多有阻击作用,饿了么也能牵制美团,如何牵制抖音快手,阿里虽然也已经在淘宝天猫实行内容化战略,在消费者侧不断强化淘宝作为消费主阵地的认知,在商家侧提供更好的工具和服务,但总体成效还需要从长期来看,这是阿里未来在基本盘需要面临的核心挑战之一。

当然,要做大增量,海外市场也是阿里当下的业务重心。走出去,是打开局面的一条必然之路。

从财报来看,阿里的国际电商收入同比增长了 7% ,但亏损同比增了 3%,据财报的解释是,阿里国际零售商业收入下降主要由于欧盟增值税税规修改、欧元对美元贬值,以及俄罗斯和乌克兰冲突导致供应链和物流中断的持续影响,令速卖通订单量减少,部分被Lazada的GMV增长和积极提高变现率促使其收入贡献增加所抵销。

阿里国际商业包括Lazada、速卖通、Trendyol和阿里巴巴国际站等国际零售与批发商业业务。速卖通打造的是世界工厂、中国的供应链模式,依赖阿里的电商经验,速卖通在西班牙、法国、巴西、韩国、美国等地影响力提升,但短板是在每个地域都要面对本土化竞争。

阿里巴巴国际站早前有数据显示,有超过1.5亿注册会员,超过2600万的活跃企业买家,护城河逐步建立起来,但作为To B业务,天花板比较明显,利润贡献也非常有限。

再看Lazada,它曾经是东南亚最大的电商平台,被阿里接管之后,2021年,其年度活跃消费者达到1.3亿。2022年4-6月,Lazada在东南亚的订单录得10%的同比健康增长。在2022财年,Lazada的已支付订单数量同比增长60%。

但其竞争对手Shopee的表现更好,Shopee2022年第一季度业绩报告,总订单数同比增长71.3%。Lazada也一度被Shopee超越,原因也是东南亚市场也面临着本土化作战的难题。

目前来看,阿里国际商业收入占总收入比例为7%,相对较低,好的方向看是增量空间广阔,坏的方面是海外突围难度较大。

当前欧美日韩基本是亚马逊的地盘,阿里想要在这些市场的突围,也面临着市场饱和、文化与意识形态层面的难题,阿里其实可以投入重兵作战的方向是依然是攻坚东南亚市场。

如果未来东南亚市场的局面打开,有望助推阿里在亚洲区域市场的整体竞争力与网络效应。

低谷期稳住了,何时步入上行通道?

资本市场总是容易受市场情绪影响,而市场情绪往往容易忽略一家公司的基本盘与长期的商业沉淀所带来的稳健增长力以及在低谷期的抗压能力。

如果说疫情的三年是互联网公司处于低谷期的三年,而今年上半年的疫情反复又成为互联网巨头低谷期的至暗时刻。

从当前的宏观环境来看,市场对于巨头的增长放缓已经视为一种必然。

从这个角度看,阿里腾讯这种互联网巨头的估值逻辑体系其实出现了巨大的变化:市场对营收指标的宽容度放高了,在这种环境中营收不达预期是一种常态,而如果营收与各项指标能够稳住,能表现出稳健的能力,超出市场预期,其估值则有望走向反弹上升通道。

阿里当前股价是在资本下行、大环境处于最低谷的环境下给出的市场估值,当前阿里巴巴股票的动态市盈率为 10 倍,而京东的动态市盈率几乎是阿里巴巴的两倍。阿里巴巴的历史估值显示其动态市盈率曾高达30倍。

阿里很难回避这一轮经济与消费不振带来的压力,这自然也影响了资本市场对其短期投资前景的预期。

阿里的业务布局很广泛,但资本市场依然看的是其核心零售业务,更长线看,阿里的股价上行前景有赖于宏观经济层面的经济、行业景气度的恢复。

从目前的宏观市场环境与经济消费复苏的势头来看,整体互联网行业有望慢慢爬坡,走出低谷,到底是反复横盘还是开始反转势头走出上行曲线,其实还面临着不确定性,但未来国内经济形势好转上行是一个必然的大趋势,各种利好信号同样会持续反馈到线上经济,触底反弹只需要一个经济好转的信号与契机。

阿里今年也在利用抛售,施行其历史上最大的股票回购计划,从而稳住股价。根据财报,截至2022年6月30日止季度,阿里巴巴以约35亿美元回购了约3860万股美国存托股。

从当前阿里的财报与股价表现来看,低估值成为共识。但其整体股价上行需要几个契机,其一是海外市场 的增长与营收何时打开局面;其二是放到一个更长的周期中观察,短视频内容电商对平台电商冲击究竟几何?阿里在内容布局上是否能见成效?其三是宏观经济与消费复苏的信号在何时反馈到线上经济。

三个信号若有其二,阿里反弹的节点就能看到预期,这可能需要投资者有更多的耐心静候反弹节点到来。

评论