文|长桥海豚投研

大家好,我是长桥海豚君!

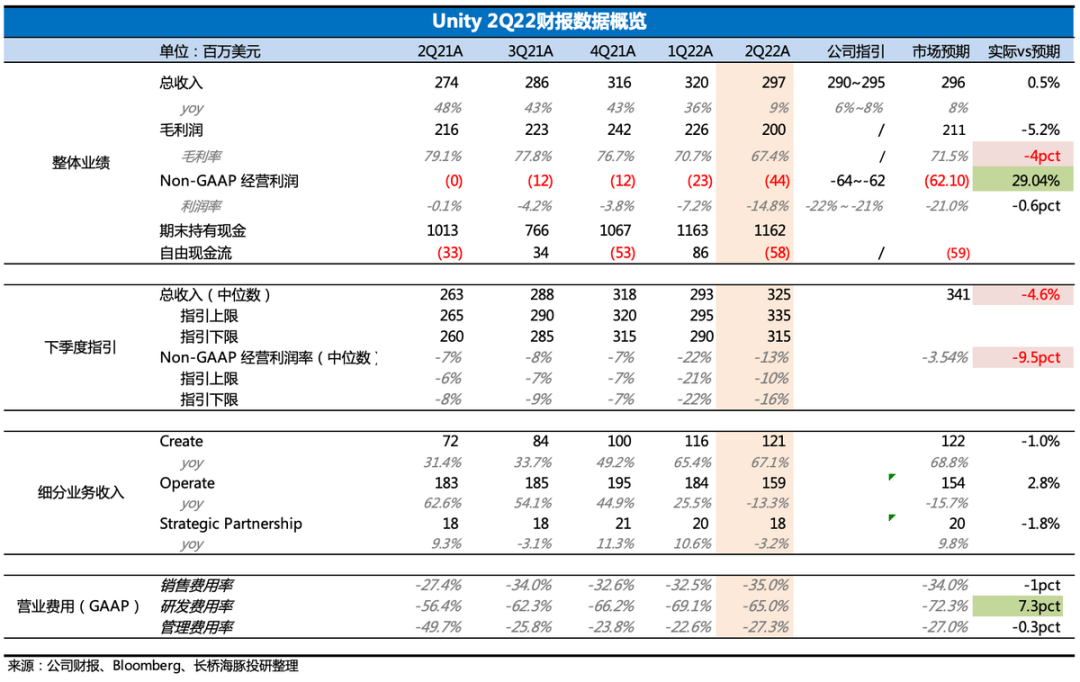

北京时间8月10日今晨美股盘后,游戏引擎龙头Unity发布了2022年二季度的业绩。单纯看收入和利润,由于7月中旬公司已透露二季度收入略超指引上限,因此收入端基本符合市场预期。成本支出上比之前的指引要低一些,最终利润端的亏损表现优于公司指引和市场预期。不过,从部分细节指标来看公司短期仍然在面临一些增长压力。

(1)二季度实现总收入2.97亿元,同比增长9%,基本符合指引和市场预期。Non-GAAP下的经营亏损0.44亿元,显著优于指引。

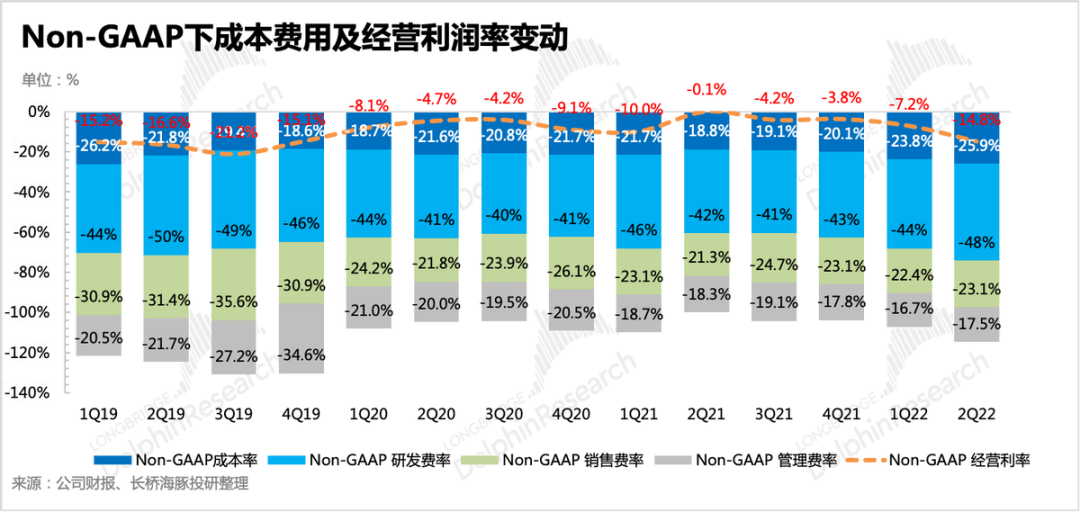

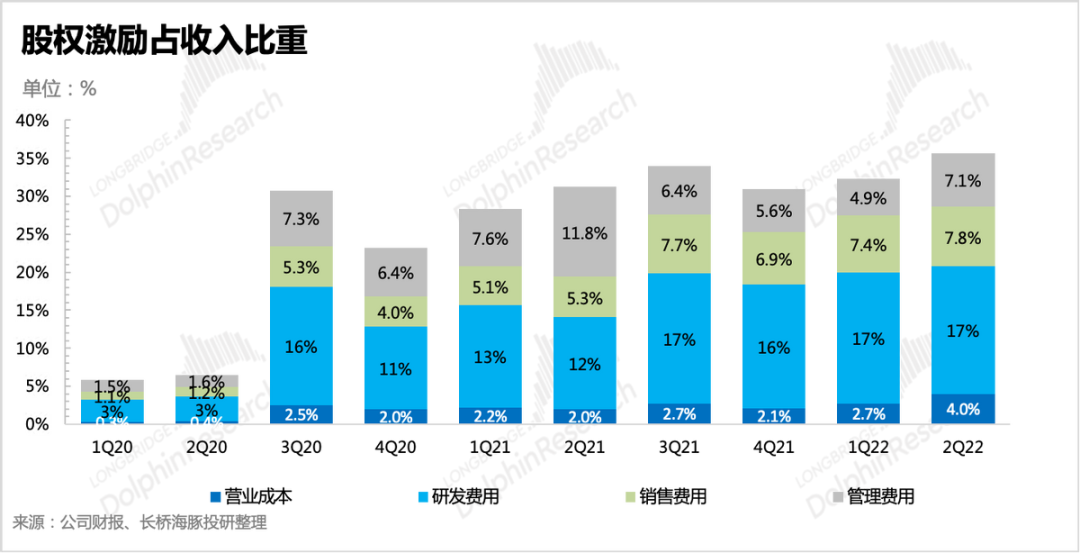

从成本支出细分项与市场预期对比来看,主要超预期的点来源于研发费用。另外,剔除了股权激励、收购重组等费用的影响,管理费用、销售费用的同比增速也是明显放缓。

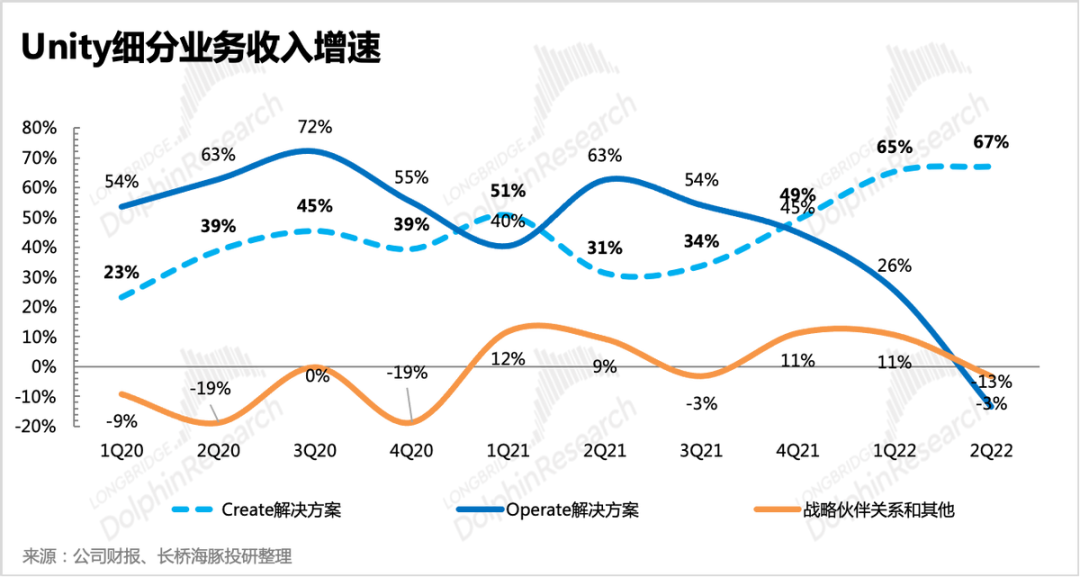

(2)Unity旗下三个业务中,Create仍然保持67%的高速增长,在去年通过两笔收购(Weta、Ziva)来开拓非游戏领域后,能够赋予Create业务短中期一些增长动力。

Operate表现继续拉胯,主要拖后腿的是上季度已经预警的广告业务。

按照应付给开发者的分成费用变化趋势来看,二季度的广告收入大约同比下滑了近28%。不过,从三季度的收入指引来看,公司对该业务已经有修复预期。

(3)部分经营指标上体现出短期的增长压力,有公司自身因素也有行业环境的影响:

a.总递延收入环比下降,主要来源于长期递延收入的下降。说明体现出不少客户对自身长期业务持续的不确定,因此选择长期续签Create的客户并没有增多。

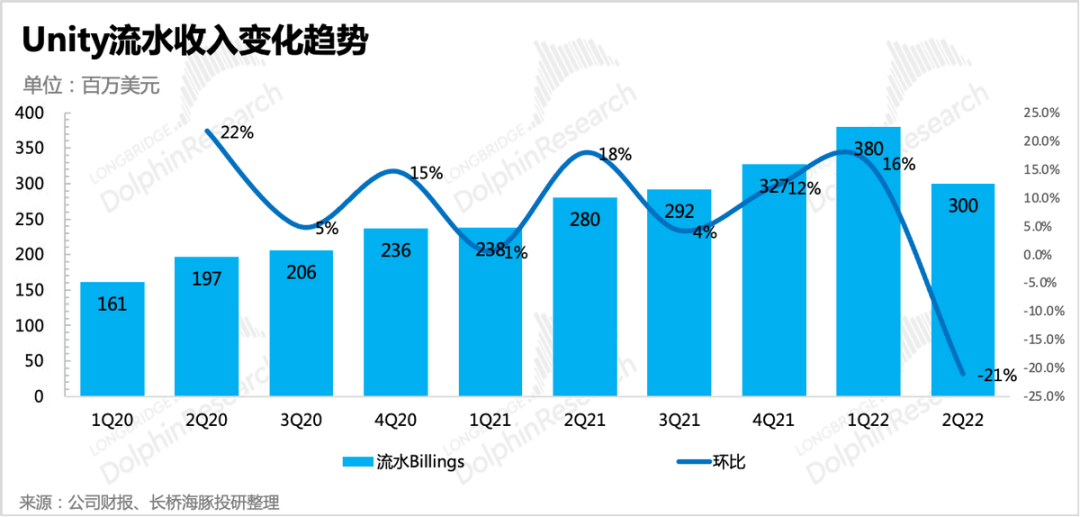

除此之外,当期新增流水也环比下滑,隐含着短期订阅增长可能也受到了影响。

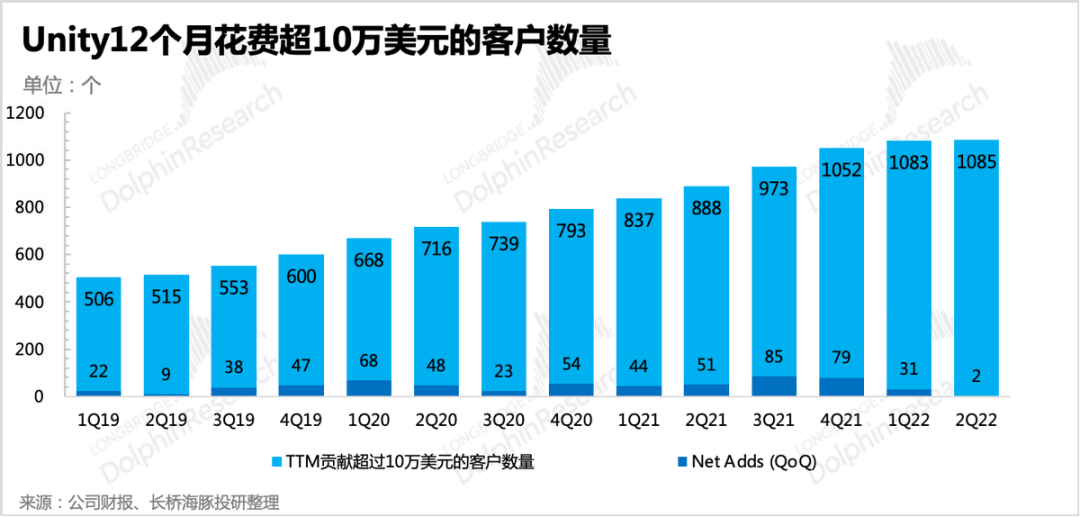

b.大客户(过去12个月创造收入大于10万美元)的数量基本没有增加,我们估计主要受制于Operate的短期技术问题,但大客户也可能会因此而流失,造成长期收入增长缺口。

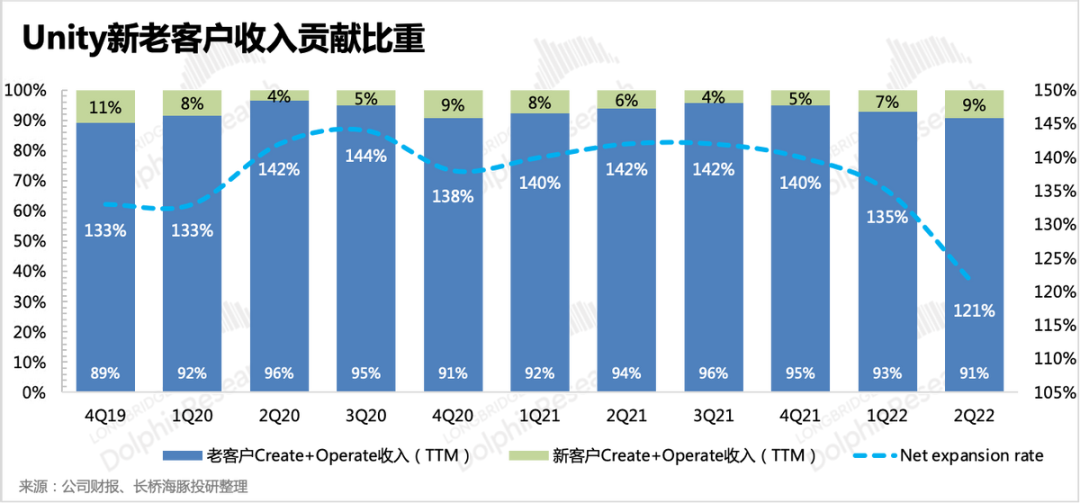

c.以美元计价的老客户收入扩张率环比下降至121%,低于市场预期的136%,表明老客户短期内进一步提升ARPU的动力不高。其中Operate的拖累仍然是主要因素,但实际上Unity并没有停止推出新的产品和服务,因此我们认为还是行业景气度的影响更大。

(4)对于三季度的指引,总收入预计在3.15-3.35亿元区间,Non-GAAP经营亏损在0.35-0.5亿元区间,符合逐步回暖的经营趋势,但两个指标的中间值均低于市场预期。不过好在全年指引(13-13.5亿元,YoY 17%-21%,不包含IronSource)继7月中旬下调后,这次没有再调整。

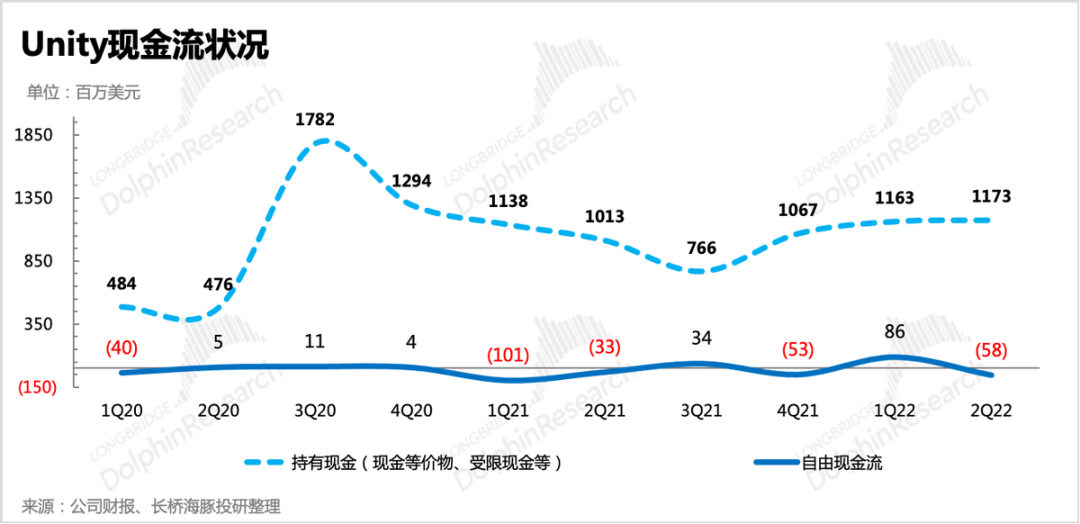

(5)截至二季度末,公司账上现金11.7亿,另外还有5.9亿的有价证券。二季度自由现金流转负(~0.58亿),主要由于亏损扩大导致的经营活动净现金流出0.43亿。上季度现金流有预收的长期合同款支撑,但这个季度用户开拓不顺,现金流状况也就恢复了原样,不过正常经营下暂时没有现金短缺风险。

除了二季度当期业绩,市场更关注管理层的下半年展望。尤其是二季度开始深受影响的自有技术Audience Pinpointer精准率修复效果,以及面对巨头都无法给出明确判断的复杂经济环境,Unity的管理层又会释放什么样的信号。

另外,44亿换股收购的IronSource,虽然补充了Unity在游戏产业链上发行能力的布局,并且增加了Unity在超休闲游戏领域的影响力,但终究是一个近85%的收入依附在游戏市场的年创收不足10亿的“小”公司,在行业转淡下能否发挥协同作用继续实现跨越经济周期的高成长,也是一个市场比较关心的问题。

长桥海豚君观点

Unity的二季度业绩虽然有市场预期,但在部分经营指标上,海豚君并不是非常满意,可能唯一亮点就是费用扩张没有市场惯性想象的那么厉害。

对于下半年复杂的经济环境,海豚君认为,最好再听听电话会上管理层怎么描述。鉴于已经出财报的几家公司管理层的展望,以及Unity的经营指标所隐含的增长预期,海豚君持相对谨慎态度。

但近期股价的强势反弹,海豚君认为,除了对高溢价换股合并IronSource的短期利空逐步消化,就是拆分中国业务引入战略投资者,以及Applovin的收购申请有关,相比于看走出最差基本面的修复逻辑,显然市场上的事件炒作情绪更占上风。

对于上述几个事件,海豚君也有自己的看法:

(1)合并IronSource。市场上不乏一些机构并不看好对IronSource的合并,但海豚君认为虽然交易方式对中小股东不够厚道,短期来看似乎是Unity“掩盖”自己增速撑不住的一番操作。但从长期整合产业链能力,提高竞争力增强客户粘性的角度,Unity收购IS背后隐含着战略层面的长期布局,并不是简单“填补”增长缺口。

(2)看好拆分中国业务引入战略投资者。昨晚Unity也已经官宣了,投资方包括阿里、抖音、米哈游、吉比特、中移动等“硬核”合作伙伴。Unity选择以合资的方式重新做中国市场业务,除了有规避未来数据监管风险外,也有借着本地机构的资源关系扩大影响力的目的。

(3)Applovin收购可能不靠谱。昨天盘前Applovin提交了一个合并购买的申请,该合并方案能否执行需要Unity方同意。但海豚君认为,在Unity已经和IronSource决定合并之后,如果再接受与IronSource直接竞争的Applovin合并(且报价并不高,尤其是包括了IronSource之后),显得颇为诡异。不考虑联手操控股价的因素,海豚君认为Applovin的合并提议可能并不会得到Unity的积极回应。

Unity业务基本介绍

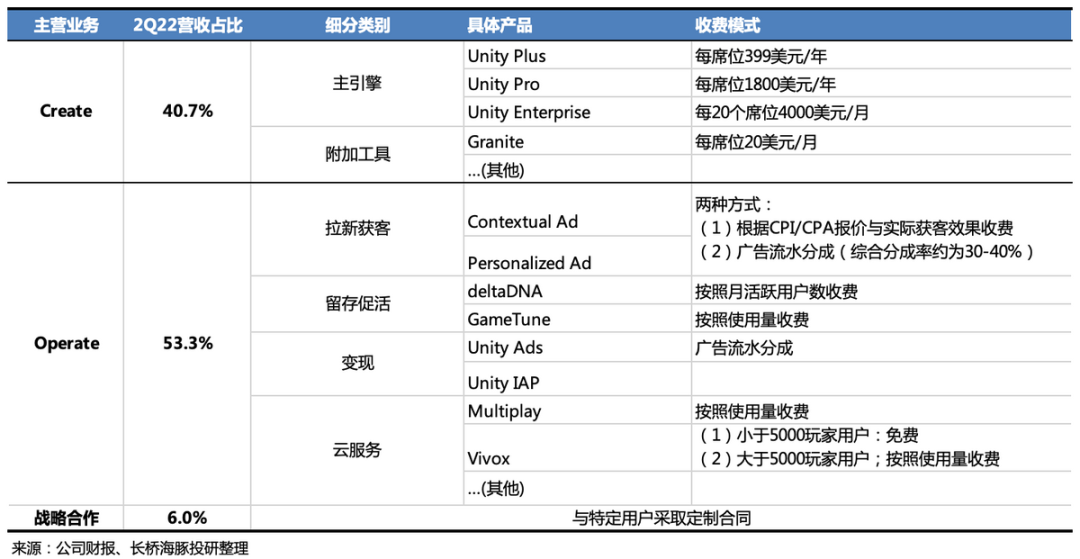

Unity主要由两块业务构成,Create解决方案和Operate解决方案,收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入。

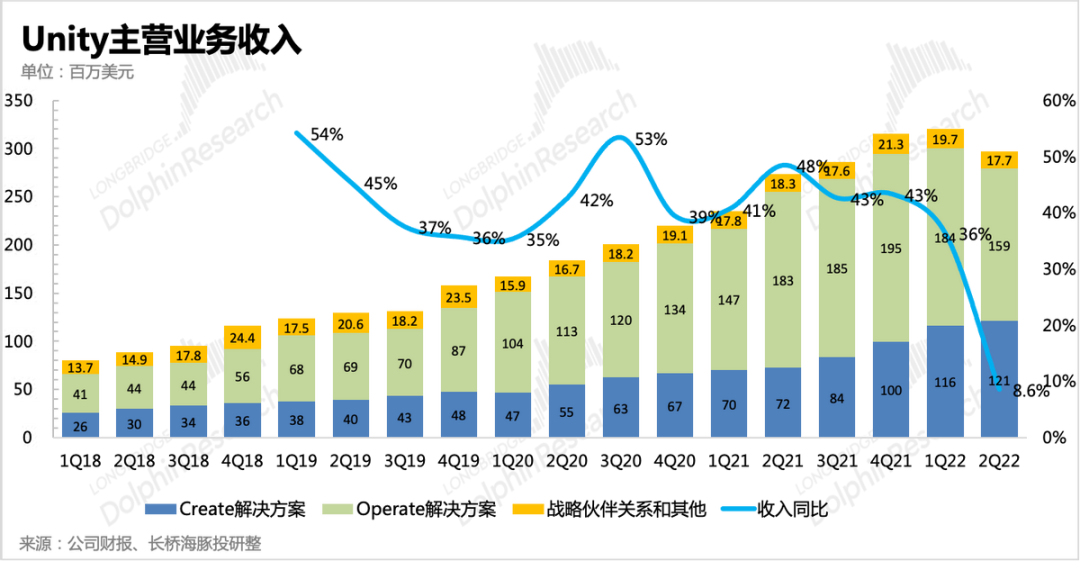

1、从Unity的过去几年的业务结构来看,虽然Unity声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上Create解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Operate的广告收入也迅速攀升,对Unity的收入,尤其是利润的支撑作用更大。

2、回顾Unity过去两年的业绩,Create收入基本保持在一个30%-50%的增速水平,符合一个发展相对稳态的SaaS平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。

对于SaaS平台来说,经历过拓客期之后的稳态期,利润率不断提升,平台价值也会兑现。这也是Unity的中长期逻辑之一。

3、目前Unity虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软的为新市场投钱,Unity这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

5、与IronSource合并,一方面可以给Unity补足游戏产业链中的发行环节的能力和资源(偏超休闲游戏),赚更多游戏流水的分成,另一方面则有助于Unity扩大在独立游戏工作室中的使用渗透率,有助于在元宇宙“掘金”时代,Unity的“铲子”影响力得以发挥。

(更多IronSource合并情况将在文末展开)

本次财报详细解读

一、收入符合预期,但指引不佳

1、整体情况

二季度Unity整体收入2.97亿,同比增速8.6%,如期超出指引上限。但公司对三季度的指引(3.15~3.35亿元)显著不及市场预期3.4亿元,不过对全年的指引13-13.5亿元并未再调整。也就是说,要实现全年的超指引,四季度至少需要达到26%以上的同比增长。

海豚君认为,目前美国经济衰退信号已有迹象,如若真陷入低迷,那么在没有IronSource合并的情况下实现26%以上的增长,压力并不小。

2、细分业务

从收入结构上,Operate业务虽然绝对值上仍然是主要贡献支柱,但Create正在加速追赶。而在广告精准度下降之后,Operate则直接成了增速的拖累。因此也是基于竞争越来越激烈的移动广告行业趋势,Unity做出了合并IronSource的决定。

从递延收入上也可以看出,自从合并了Weta之后,Create业务的长期合同规模瞬间剧增。不过二季度递延收入环比并未增加,流水收入环比下降,表明短期新增订阅可能受到了游戏行业热度消退影响。

3、客户分布

二季度过去12个月创收超过10万美元的客户数量环比持平,1年以上的老客户收入扩张速度为121%,相比上季度放缓明显,也低于市场预期。二季度虽然有Operate的短期影响,但扩张速度显著变慢,与Create的老客户进一步付费力不足也有关联,而本质上,可能还是与游戏行业大环境相关。这里可关注电话会上管理层对游戏行业的展望,以及公司对非游戏行业的扩张进度。

二、利润:收入结构变化影响毛利率,但费用增速放缓

Unity提供的是一个广告竞价撮合平台,主要起到代理角色,并不能主动控制广告库存、投放情况。因此在确认收入的时候,按照一定比例收取分成后,大部分以净额法计收,因而以广告收入为主的(占比约80%-90%)的Operate业务毛利率会很高。

在二季度中,Operate业务收入占比从上季度的58%进一步下滑到了53%,与此同时目前毛利率还不高(Create收费较同行低)的Create业务占比则提升了4个点。因此收入结构的变化导致了整体毛利率走弱。

不过按照细分业务的收入占比,在Operate的毛利率显而易见会有所削弱的情况下,倒算出二季度Create的毛利率应该是环比略有提升。

费用上管理费用、销售费用增速均环比大幅放缓,研发费用虽未大幅放缓,但支出规模小于市场预期。最终Non-GAAP下经营亏损情况显著好于指引,不过高昂的股权激励支出还是占了整体成本费用的30%以上。近期Unity被传出裁员上百人,预计裁员补偿支出可能会使得三季度费用上会有一个小幅走高。

三、正常经营的现金流压力不大

虽然管理层之前提出目标,至少在今年Q4会实现Non-GAAP经营利润转正,不过由于目前盈利模型还没走出来,大环境也有逆风,因此对于短期Unity来说,现金流也是非常关键的经营情况跟踪指标。

截至二季度末,公司账上现金(现金及现金等价物、受限现金)合计11.7亿美元,环比持平,另外还有约5.9亿的有价证券,关键时候也可以快速兑现来缓解现金流压力。

二季度经营活动净流出0.43亿元,加上资本开支之后的自由现金流为-0.58亿元,虽然现金流未转正,但目前的现金余粮还是能够支撑公司业务的正常经营。

四、合并IronSource,是福是祸?

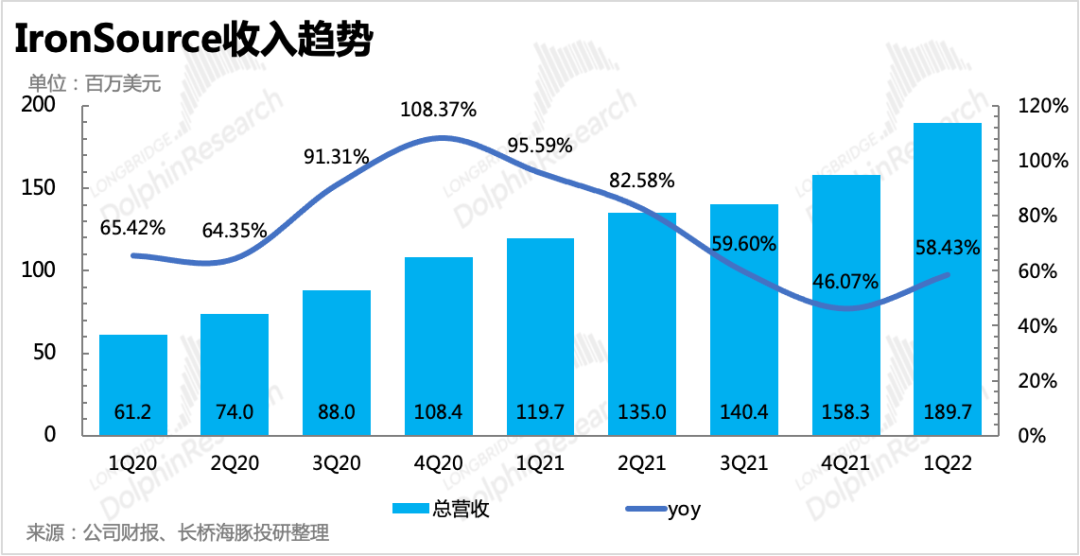

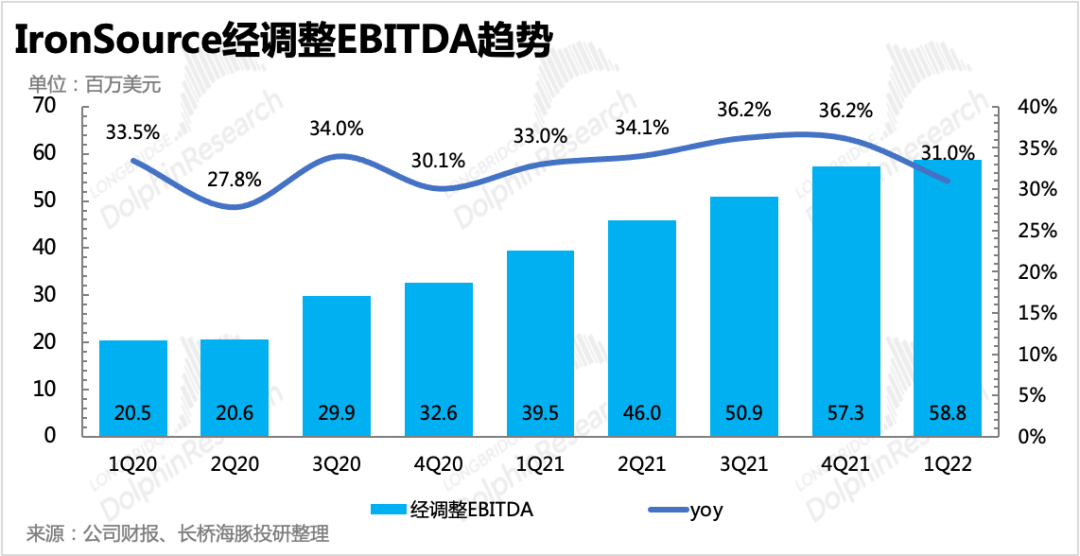

最后来简单聊一聊IronSource。7月15日,Unity突然宣布与IronSource通过换股的方式进行合并,其中收购对价为44亿美元,基本上等同于IronSource 2021年调整后EBITDA的23倍。

对于一个上季度增速还在接近60%的高收入增长并且已经盈利的公司来说,这个估值实话说并不算贵,只是较当时IronSoure的市场价(25亿)来说,允诺的对价高了不少。但IronSource当初是以SPAC的方式估值111亿上市的,在收水期SPAC上市的成长股普遍更加受到资金抛弃,因此会出现一定的低估。

不过合并案一批露,市场还是对“溢价率太高”和“股权稀释”颇有怨言,再加上又同时小幅下调了全年指引,当天市场反应非常消极。对于Unity的逆势投资扩张,尽管Unity给出了合并后的展望预期(预计2024年调整后EBITDA实现10亿),但部分投行表态不看好,主要提出的逻辑在于Unity和IronSource的高增长期都即将过去。

那么IronSource到底是一家什么样的公司?Unity为什么“不惜血本”也要买下它?

1、别看收入低,但影响力不小

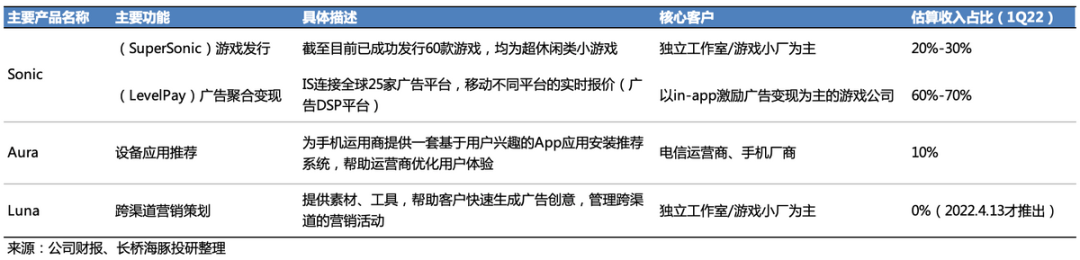

简单来说,IronSource就是一个移动广告平台,可以看作一个更加完善的Unity的「Operate」解决方案。IronSource目前主要有三种产品(Sonic、Aura、Luna),除了Luna为今年4月刚刚推出还没有收入外,其他两种产品中对收入贡献最大的还是广告平台LevelPay。

虽然IronSource有Unity没有的游戏发行业务,但更被市场熟知的还是作为一个移动营销平台的角色。

在AppFly最新发布的《广告平台综合表现报告(第十四版)》中,IronSource的用户留存指数在Android和iOS版中分别位于第6、第5,排在前面的除了Google、Meta双巨头外,就是Unity、Mintegral、Applovin,以及苹果自家的Search Ads了。

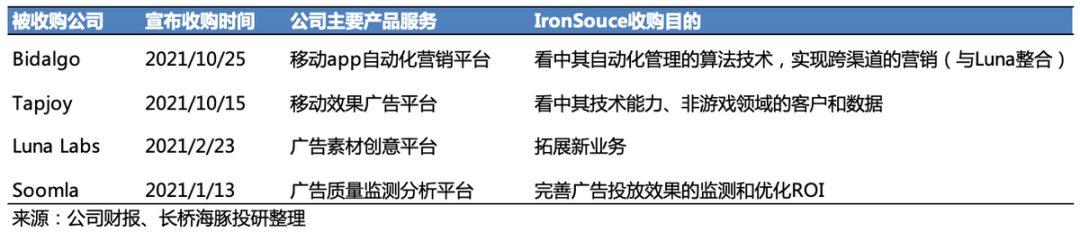

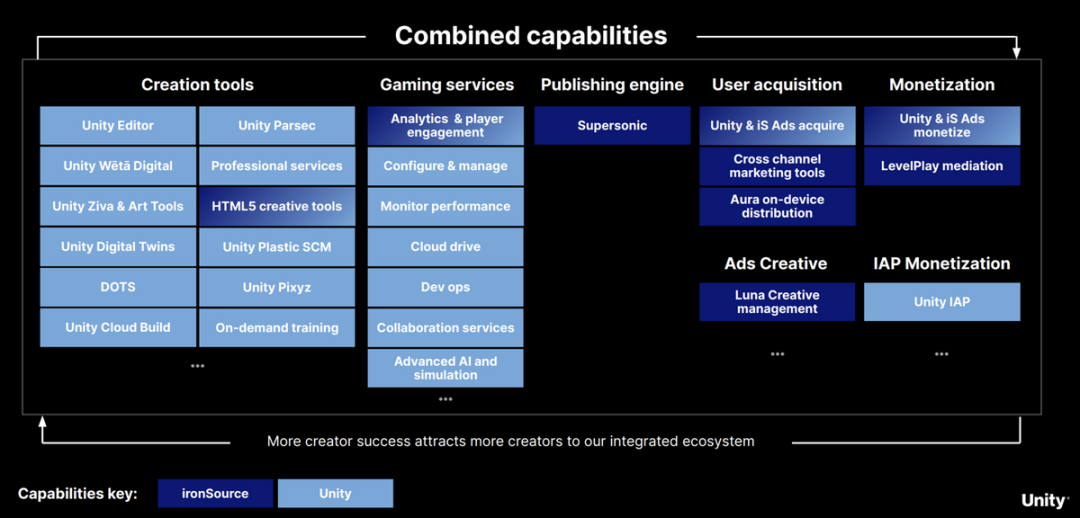

自2021年上市拿到融资后,为了在激烈的广告渠道竞争中维持地位,IronSource时隔5年再次开启狂买模式,一年内一口气收购了4家同行公司。(竞争对手Applovin于同年上市,也是通过四处收购扩大版图)

2、Unity主要看中了IronSource的数据和客户资源

在《看不清的元宇宙,看得清的 Unity》中,海豚君提到,Unity与Unreal的一个区别就是,Unity不下场做游戏,即与客户之间不存在直接的竞争。但IronSource的合并,除了完善Unity本身「Operate」中的广告业务外,还补足了游戏发行的能力。

1)IronSouce拥有巨量用户数据,能够帮助提升Unity Ads的精准度及转化率

2)SuperSonic发行的游戏app累计已经有20亿次下载(不代表20亿人,存在一个游戏多次版本的下载)。

3)融合Aura的设备有10亿多台。

4)使用Sonic来获得变现的App有8万个,全美TOP100的手游中,接入了Sonic SDK的App数量占了85%。

5)更丰富的营销技术工具,能够提升Unity客户的留存和ARPU

IronSource刚刚推出的Luna解决方案,是一个提供自动制作广告以及跨平台管理营销活动的平台,能够拓宽Unity产品服务,提升客户的留存率以及为更多的服务付费。

3、补足游戏发行能力,有助于Unity分食更多的游戏市场收入

在《靠 “元宇宙” 的想象力拔估值?Unity 表示可以有》中,海豚君提出,Unity的游戏引擎业务Create是以固定价格订阅付费,但对家Unreal则是直接参与到游戏流水的分成中,来充分享受游戏高速增长的行业红利。如果比较两种方式的Take rate变现效率(获得收入/游戏流水),Unity的2%也不能与Unreal的5%相比。因此IronSource的游戏发行能力,能够给到Unity分享优质游戏成果的机会。

从理论上来说,IronSource的游戏发行能力会与一些Unity的游戏发行商客户存在竞争。但IronSource主要为资源匮乏、资金不足的独立工作室、游戏小厂做发行工作,也就是渗透一些游戏发行商们本就“看不上”的超休闲小游戏,因此就谈不上直面竞争了。

4、更高的客户渗透率,为休闲游戏客户提供“端到端”的能力

除此之外,IronSource能够给Unity带来的,是帮助Unity继续在更多的开发人员中普及Unity的实时3D引擎渗透,尤其是一些休闲游戏开发者。

也就是说,合并后的公司,能够给这部分休闲游戏开发者(多数为小规模独立工作室)提供从“开发、发行、渠道获客、变现”整条业务链的解决方案。

在海豚君看来,相比于Unreal在技术上越走越深,Unity除了跟随补充渲染技术(收购Weta、Ziva)外,主要还是在深度贯彻自己的“通用性、低门槛”的产品发展方针,以扩大用户市场为目的,来提前锁定元宇宙最大技术提供商角色。

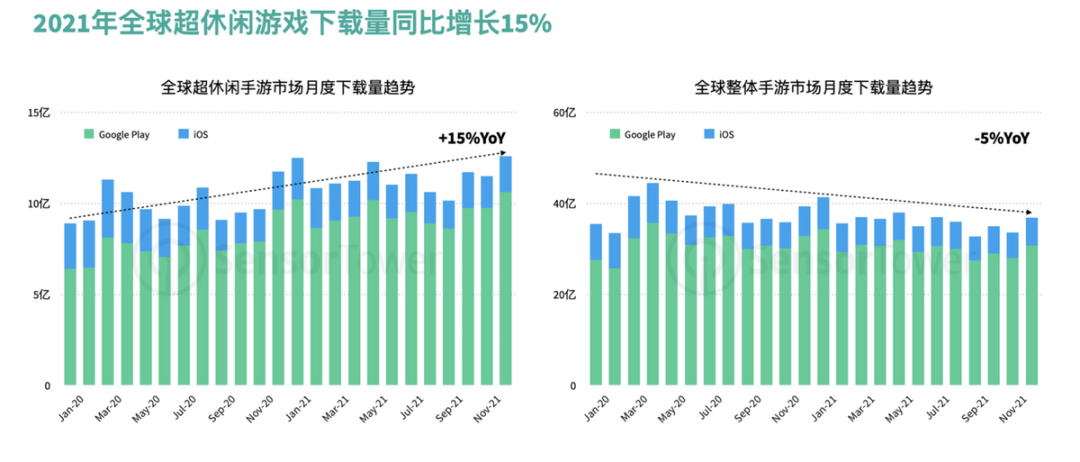

5、可能的风险:双方太过倚重游戏市场(收入占比Unity 90%,IronSource 85%),不可否认去年游戏行业增长不错,尤其是超休闲类游戏,下载量逆势增长。

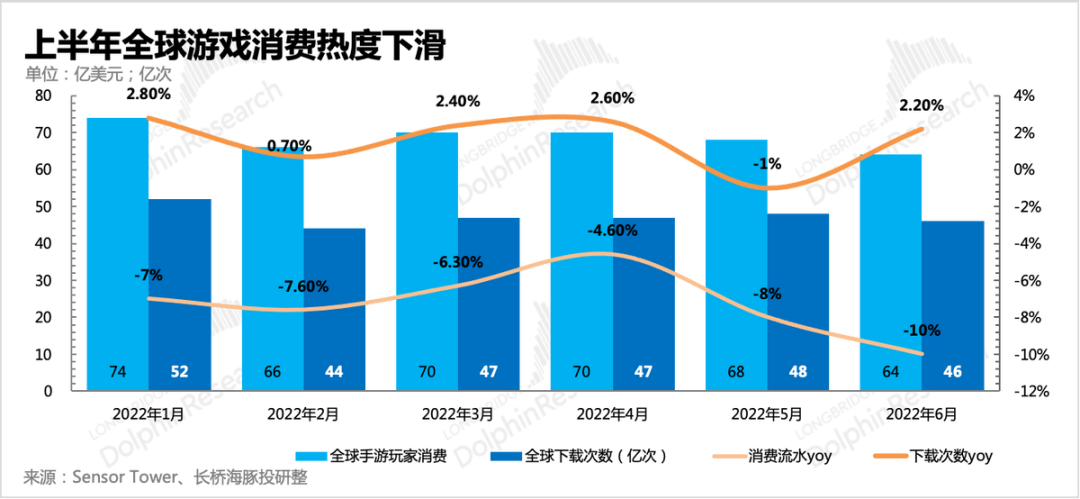

但今年以来游戏行业热度退潮明显,上半年流水收入同比下滑。虽然可能有更多的游戏转向了广告变现,但终端需求的短期下滑影响力太大。

除此之外,整体移动广告下半年的压力也不小,虽然有高基数的原因,但竞争激烈(苹果IDFA、TikTok等)、持续高通胀也是制约游戏消费增长、影响广告主营销预算的因素。

评论