记者|梁怡

近日,江苏润阳新能源科技股份有限公司(简称“润阳股份”)回复了深交所的第一轮审核问询,共计26个问题。

润阳股份核心产品为单晶PERC电池片,具体包含166mm、182mm、210mm等市场主流尺寸,2018年-2021年(报告期内)公司的营业收入分别为30.26亿元、47.98亿元、106.17亿元,其中2021年同比上涨121.28%;同期归母净利润分别为2.43亿元、5.13亿元、4.86亿元,2021年净利同比下滑5.26%。

本次IPO,润阳股份拟募集40亿元,其中20亿元用于年产5万吨高纯多晶硅项目、5亿元用于年产5GW异质结电池片生产项目,剩余15亿元用于补充流动资金。

据界面新闻记者此前报道,润阳股份的董监高以及技术人员,多名曾在奥特斯维能源(太仓)有限公司的研发岗位任职,巧合的是创始人离职后于2013年5月10日成立了润阳股份,而奥特斯维能源(太仓)有限公司则是退市的昔日光伏巨头海润光伏的全资子公司。

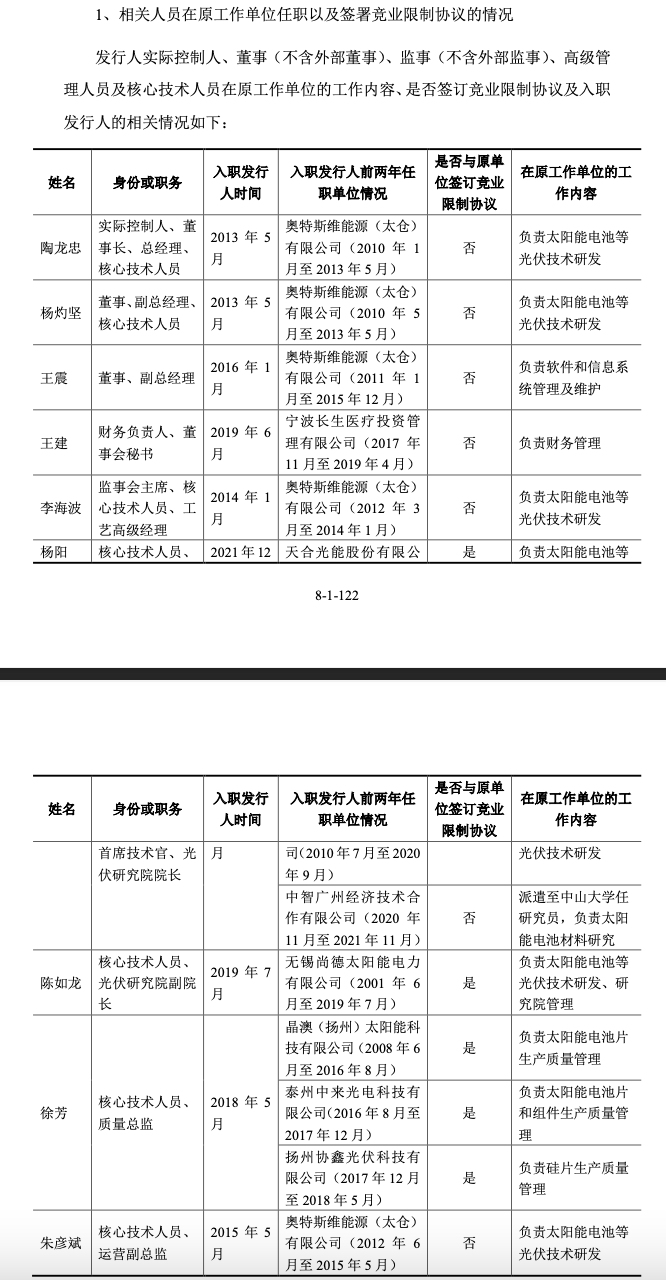

深交所同样留意到,“发行人实际控制人、董监高和核心技术人员大部分曾在光伏产业链相关的企业中任职,部分曾与原任职单位签订竞业限制协议。”因此要求公司说明:“发行人实际控制人、董监高和核心技术人员在原工作单位的工作内容,是否存在对原任职单位的竞业限制义务以及在发行人处任职是否违规;上述人员在发行人处申请的专利是否与原工作内容相关,在发行人处从事生产、研发活动是否侵犯原单位知识产权,是否与原单位存在纠纷或潜在纠纷。”

上述人员中,陶龙忠、杨灼坚、王震、朱彦斌、李海波等五人原在海润光伏科技股份有限公司(以下简称“海润光伏”)下属企业奥特斯维能源(太仓)有限公司(以下简称“奥特斯维”)任职,经查阅上述人员填写的调查表、离职后个人银行卡流水,以及对海润光伏原人力部门负责人的访谈确认,前述人员未与原单位签署竞业限制协议,离职后原单位未向其支付竞业限制补偿金,

根据对海润光伏原首席技术官的访谈确认,海润光伏及其下属子公司的研发侧重于前沿技术的开发,未侧重大生产相关的开发及应用,陶龙忠、杨灼坚、李海波及朱彦斌作为发明人参与申请的发行人专利系为实现太阳能电池片的量产相关,与原在奥特斯维的工作内容和研发路线存在差异。

另外,与原任职单位签署有竞业禁止协议的人员杨阳、陈如龙、徐芳入职润阳股份时不存在对原任职单位的竞业限制义务。其中陈如龙在无锡尚德太阳能电力有限公司工作期间,前期主要参与电池结构本身的研发,后期则主要负责研究院的管理工作,不直接参与技术研发;而其作为发明人参与申请的发行人专利偏向于技术的生产应用方面,如用于PERC 生产线大规模生产或PERC+技术。

润阳股份表示:前述人员作为发明人参与申请的发行人专利与其原工作内容存在差异,前述人员在发行人处从事生产、研发活动未侵犯原单位知识产权,与原单位不存在纠纷或潜在纠纷。

另外,一轮审核问询的问题明显集中在产品和行业上,主要表现为产品类型尺寸、电池技术、产能扩张与消化、市场份额、以及产业一体化等方面。

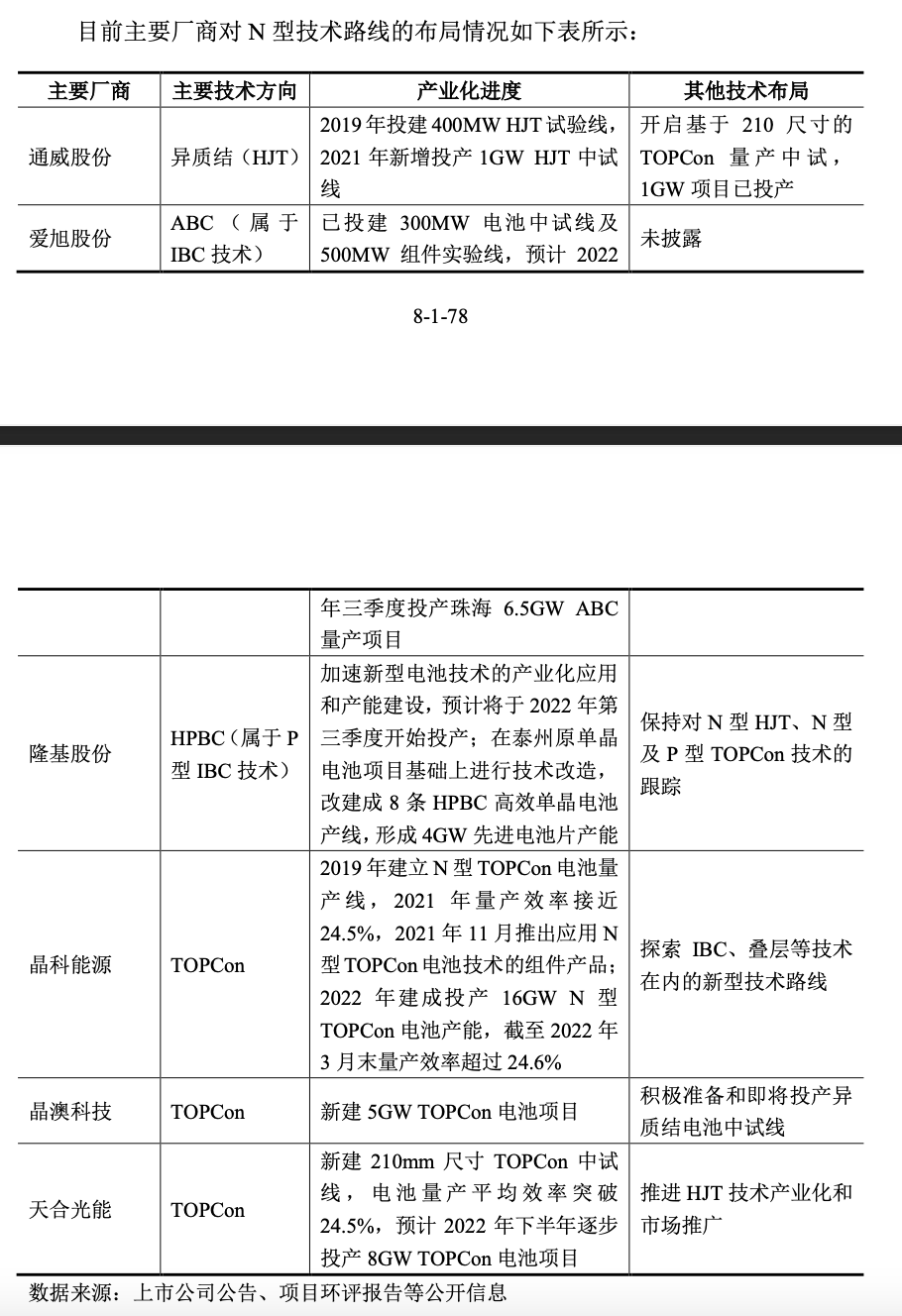

报告期内,润阳股份基于PERC技术的太阳能电池片销售额占据销售总额的95%以上,而目前以TOPCon、异质结(HJT)、IBC等为代表的N型电池呈现技术多元化特点,正在凭借更高转换效率和持续成本下降,逐步实现GW级量产。

因此,深交所要求结合电池片以及下游市场技术更迭趋势、发行人技术水平与研发能力等,说明电池片主要产品种类是否将发生重大变化以及对发行人持续经营能力的影响。

而润阳股份回复称,P型PERC大尺寸电池具有突出的性价比优势,有望在一定时期内保持主要市场份额,N型大尺寸电池的市场份额将逐渐提升,CPIA预测至2025年PERC电池的市场占有率将保持在50%以上,N型电池市场占有率将达到35%,未来将出现PERC与各类 N型电池等多种大尺寸电池产品同时存在、并行发展的局面。

同时,公司正在积极推进N型电池技术量产转化,拟将TOPCon储备技术及中试线生产经验推广复制至新建量产产线,预计将于2022年下半年建成10GW TOPCon量产项目;另外公司具备良好的异质结技术储备,在非晶硅薄膜沉积、透明导电薄膜沉积等核心工序掌握自主技术,推动实施募投项目,实现异质结电池量产。

产能方面,截至2021年底,润阳股份单晶PERC电池片产能达到21GW,均可生产182mm及以上大尺寸电池片,根据PV InfoLink数据,2020年、2021年通威股份、爱旭股份、润阳股份电池片出货位居行业前三。

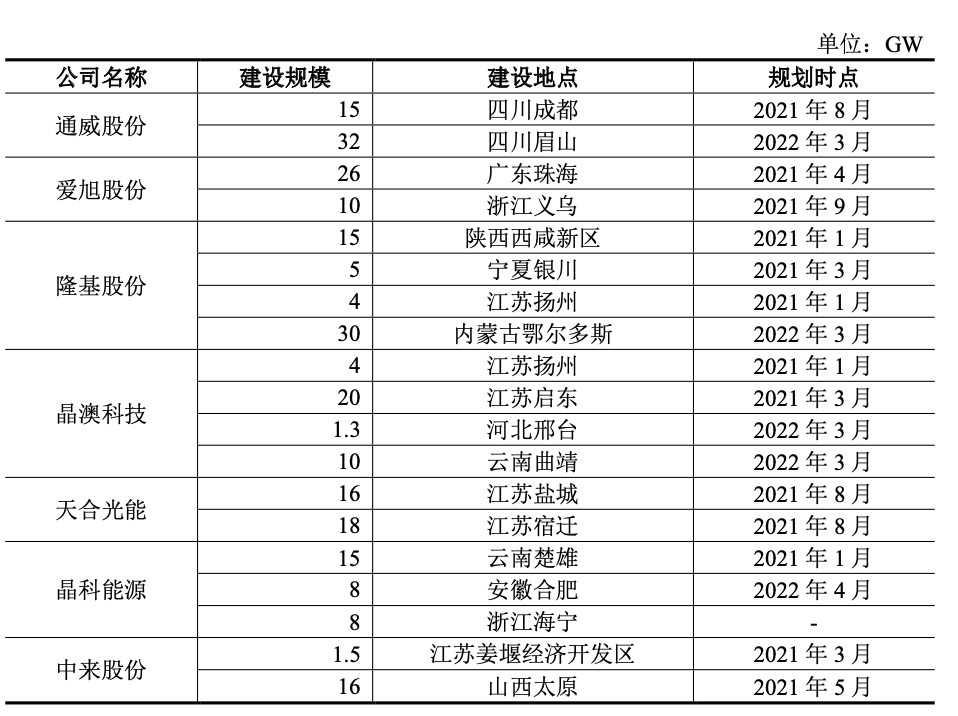

关于光伏电池片产能未来是否过剩饱受争议,但基于对行业的乐观估计,光伏产业链各个环节集中建设、加速扩产。根据公开披露数据,2022年开始,光伏行业已规划或在建电池片产能达约255GW,具体厂商及扩产计划如下:

因此,深交所要求公司结合发行人所在行业产能扩张速度、行业内存量产能及扩张情况、市场空间等,说明是否存在因产能扩张较快而迅速达到产能饱和甚至产能过剩的风险,发行人募投项目产能消化的可行性,预计未来市场占有率及可实现性。

回复显示,整体而言,长期来看太阳能电池片产能仍然存在较大缺口,电池片行业面临广阔的市场空间。短期来看,太阳能电池片行业因大幅扩产、竞争加剧,存在年末产能大于当年市场需求量的情形,但在考虑落后产能和产能爬坡因素对产能利用率的影响后,当年电池片实际产量与电池片年需求量之间的差幅将明显减小,且随着下游市场容量扩大,已有产能将逐步转化为市场有效供给。因此上述短期内产能过剩属于结构性、阶段性失衡。

关于两项募投项目能否消化,润阳股份经过测算,2022年、2023年全球多晶硅需求量分别为约74.39万吨、约94.87万吨、约121.49万吨,2022年末多晶硅产能约为102万吨,公司5万吨多晶硅产能占市场总产能的比例约为4.90%,因此以该比例计算2023年、2024年公司多晶硅销量需求分别为4.65 万吨、5.95万吨。

同时,还经测算,至2025年,光伏市场异质结电池片产能将达到135GW,占全部太阳能电池片产能的 17.95%,公司年产5GW异质结电池片生产项目达产后占异质结电池总产能的3.70%,而结合公司2021年太阳能电池片6.89%的市场份额,高于异质结预计市场占有率。

光伏产业链包括 “硅料、硅片、电池、组件、电站” 五大环节,而光伏一体化厂商是指业务覆盖产业链多个环节,通过整合布局提高业务抗风险能力。

据界面新闻记者此前报道,2021年由于光伏产业链上下游产能错配造成硅料阶段性短缺,硅料、硅片市场价格持续上涨,而电池片生产成本的上涨未能及时向下游组件厂商传导,即电池片价格涨幅不及原材料价格涨幅,使得公司的毛利率大幅下滑。

具体来看,润阳股份的太阳能电池片业务毛利率由2020年的16.57%下降至2021年的9.74%,下降6.83个百分点,其中182mm及以上尺寸电池片的毛利率由21.29%下降11.89个百分点至9.40%,其中硅片涨幅达到36.51%。

因此,深交所要求说明主要原材料价格波动对毛利率的影响,以及原材料价格持续上涨对发行人持续经营能力的具体影响等。

润阳股份回复称,单晶硅片为生产光伏电池片最重要的原材料,原料价格的大幅上涨直接压缩 了电池片生产企业的盈利空间,使得下游企业2021年整体经营业绩出现大幅下滑,其中同行业公司爱旭股份、晶科能源、东方日升及中来股份整体经营业绩下滑趋势与发行人一致。

公司还表示,硅料短缺及硅片价格上涨虽然对发行人短期内盈利能力产生了不利影响,但受价格传导机制、上游硅料扩产及自身硅料项目建设影响,原材料价格持续上涨未对发行人持续盈利能力产生重大不利影响。

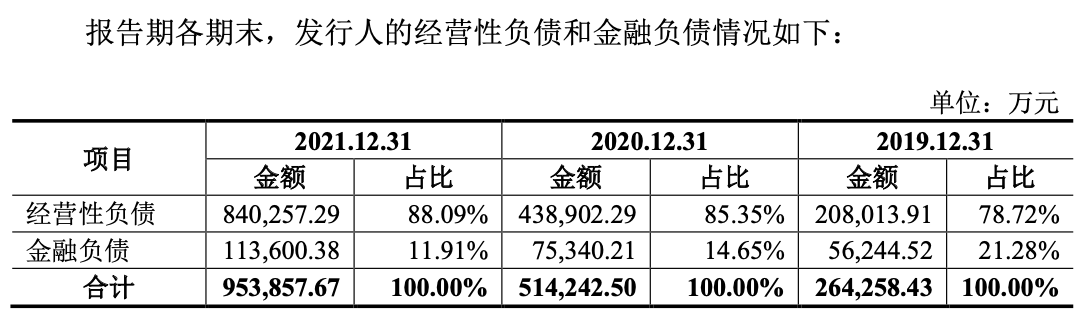

此外,光伏产业是典型的重资产模式,属于资金和技术密集型行业。而润阳股份高企的负债事项自然引起了深交所的关注,要求公司说明发行人经营性负债和金融负债情况,报告期内购置固定资产等资本性投入的资金来源,是否存在依靠借款进行大幅扩张的情形。

截至2021年底,公司的资产负债率高达81.39%,负债总额约为95.39亿元,主要以经营性负债为主,其中应付票据20.58亿元、应付账款21.35亿元以及其他流动负债23.77亿元。

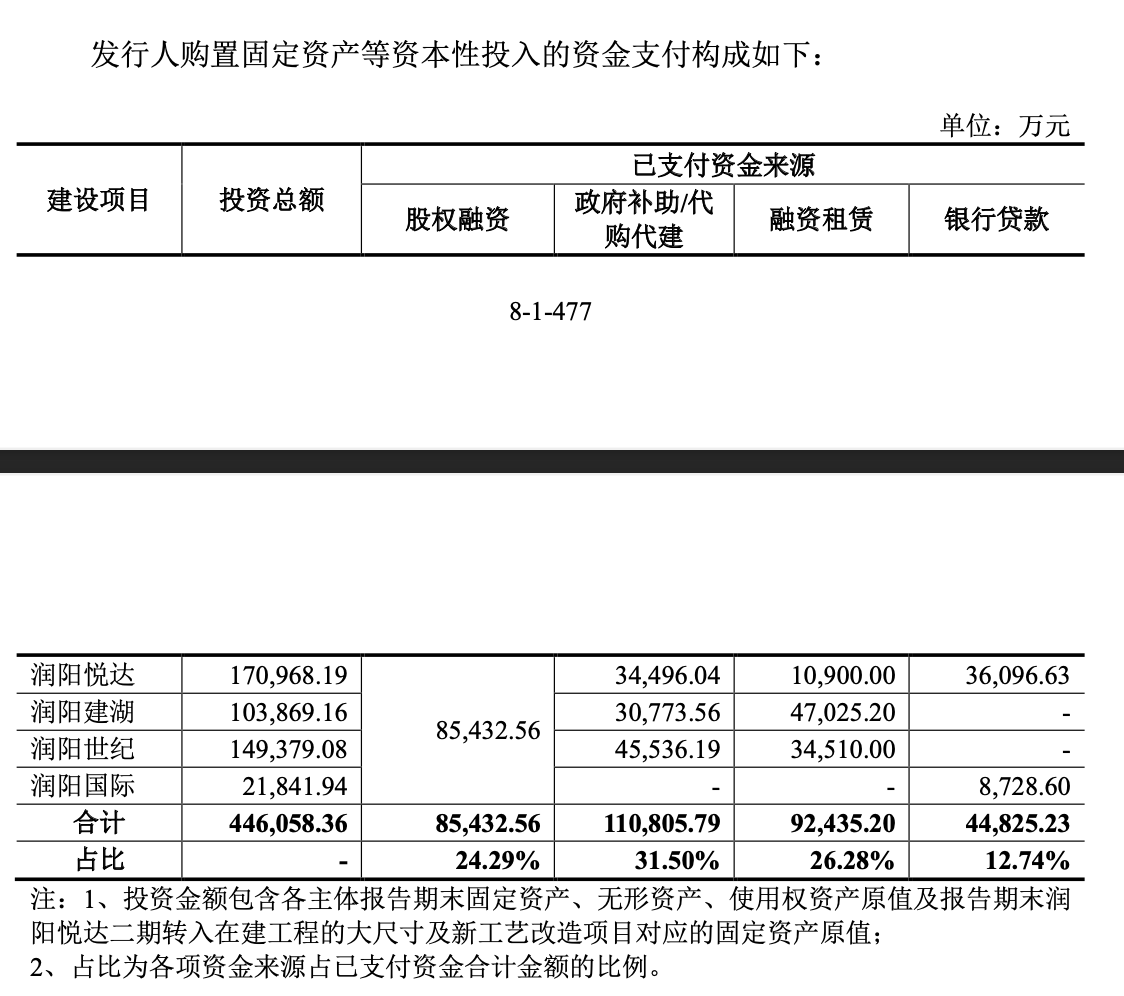

润阳股份也表示不存在单纯依靠借款进行大幅扩张的情形。报告期,公司自投产线的资金总额为446,058.36万元,扣除截至报告期末尚未支付的应付工程设备款94,267.17万元,公司已经支出自投产线的资金合计351,791.19万元。

前述资金来源主要为股权融资、生产设备融资租赁、长期银行贷款以及政府补助/代建等政府产业支持政策,而公司的短期银行贷款主要以受托支付形式提款,用于购买原材料及日常经营周转。

期后未经会计师审计或审阅的数据显示,截至2022年3月31日,润阳股份的总资产为128.61亿元,总负债为104.08亿元。公司一季度实现营收40.87亿元,归母净利润2.67亿元,其中182mm尺寸硅片的毛利率较2021年的9.36%提升至一季度的12.79%,销售单价涨幅11.32%覆盖成本涨幅7.11%。

评论